A股共历经三次并购浪潮,包括2006-2007年央企上市潮、2012-2016年互联网并购潮和2019-2021年科技并购潮。

一、2006-2007年央企并购浪潮

1、从宏观经济来看,我国经济水平发展向好,为并购活动创造良好的环境。

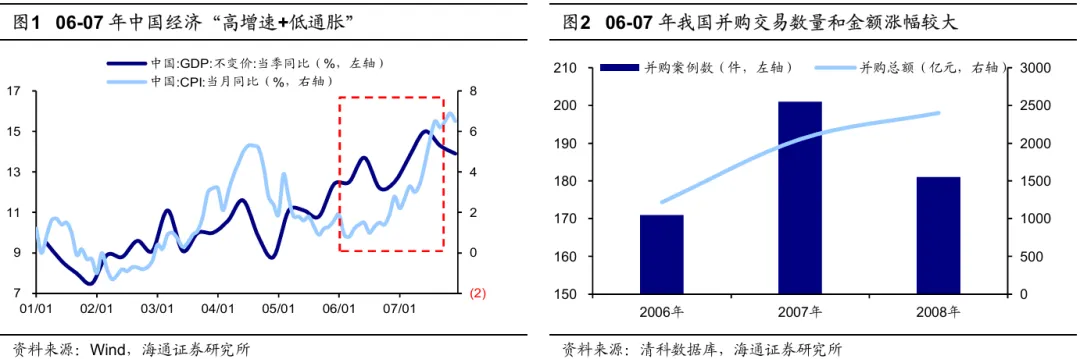

2006-2007年间,中国经济呈现“高增长+低通胀”的良好态势,实际GDP增速保持在10%以上,CPI同比大部分时间运行在6%以下,总体需求较旺的经济环境为并购重组提供了有利条件,激发了经济资源重新有效配置的需要,进一步刺激了并购活动的开展。

2、我国在政策层面开展股权分置改革,同样为蓝筹牛市提供良好环境。

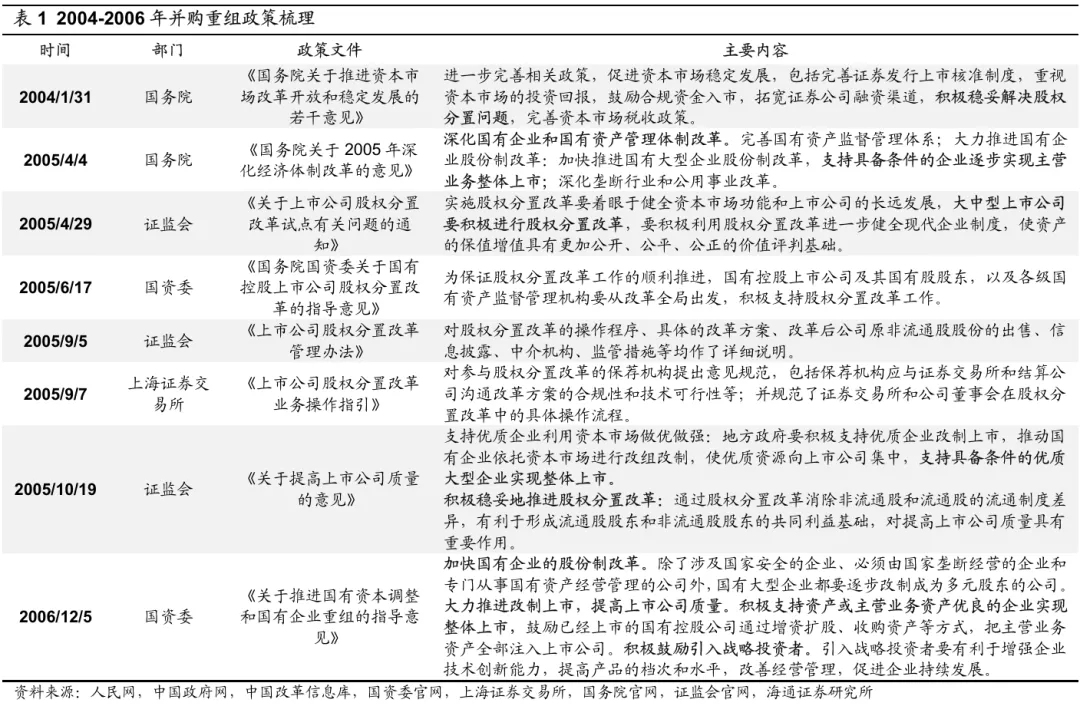

2005年国务院明确支持优质国有大型企业整体上市,同时期各部门为股份制改革提供便利,包括国资委和证监会对股权分置改革的操作程序进行了详细说明等,保障股权分置改革的合规性和可行性,促使诸多国企通过换股吸并或定增实现整体上市,并购重组不断升温。

3、在宏观经济和积极政策的促进下,我国并购交易活动成倍增长,并购重组活跃的行业均跑赢大盘。

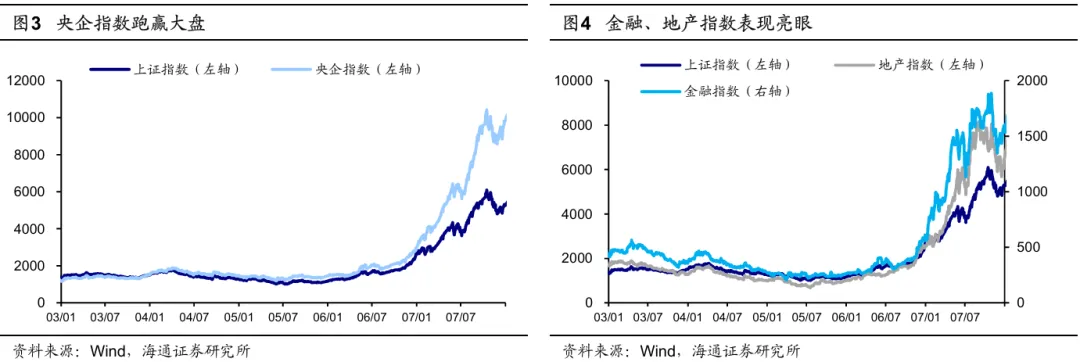

数据显示,2007年国内并购交易金额达2052亿元,较2006年同比增长69%。而在股价表现上,06-07年期间上证指数累计涨幅为345.5%,央企股价表现尤为亮眼,央企指数累计涨幅高达567.9%。金融、房地产行业成为交易最活跃的领域,金融和房地产指数累计增速分别达到482.5%和542.2%。这一轮并购浪潮不仅推动了国有企业的整体上市进程,也为后续的产业整合奠定了基础。

二、2012-2016年互联网并购潮

产能过剩、IPO受阻、互联网产业兴起合力催化。

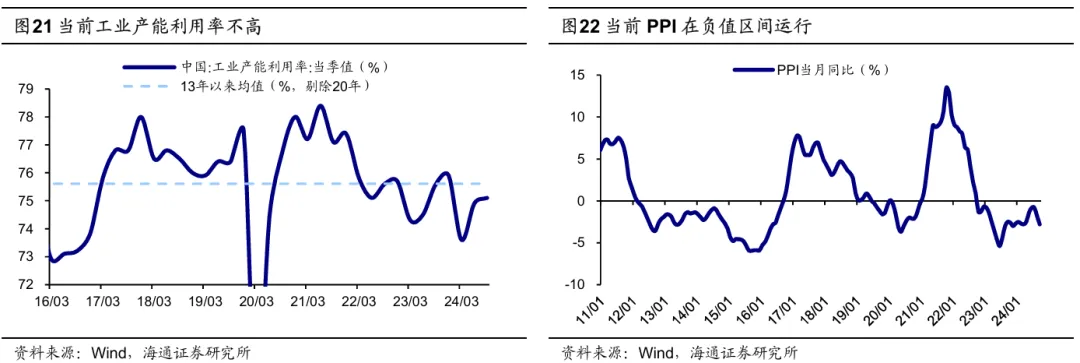

1、从宏观经济看,经济下行趋势和产能过剩问题,促使产业结构调整,并购重组成为推动产业整合的关键手段。

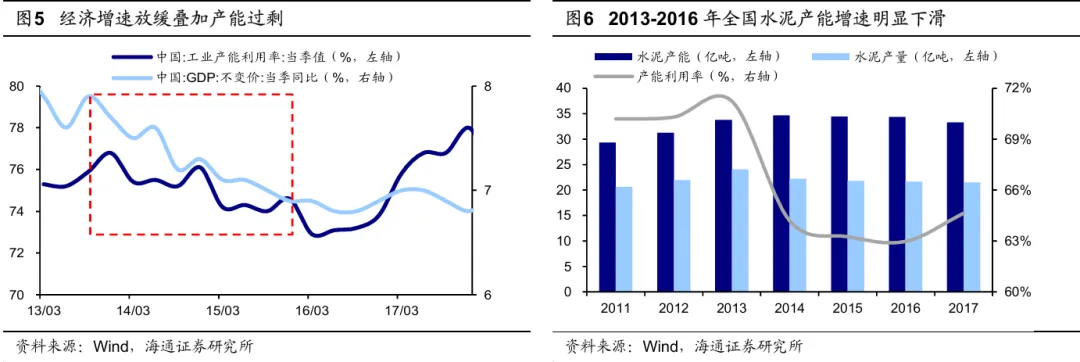

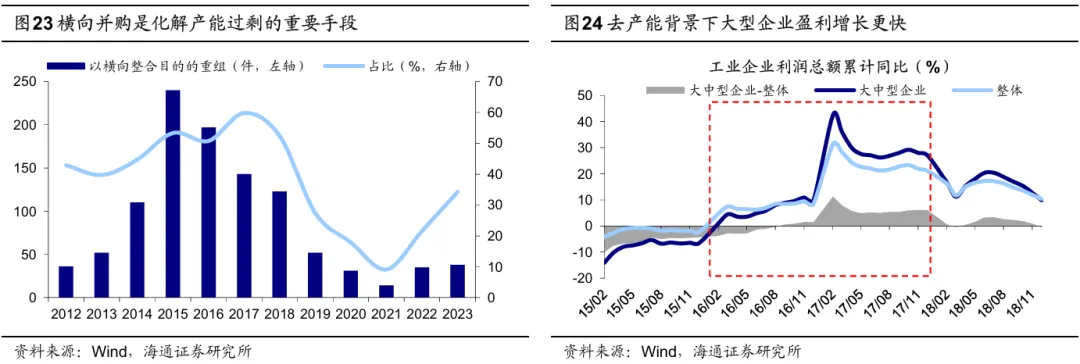

这一时期内,中国经济增长放缓叠加产能过剩问题,实际GDP增速降至8%以下,工业产能利用率也从2013年的76.8%降至2016年的73.1%,亟需发展新兴产业和企业并购重组消化过剩资源。

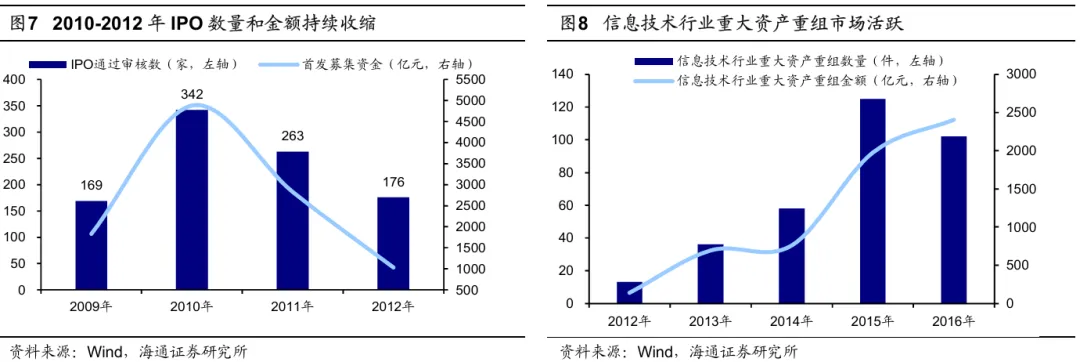

2、同时期内股市表现亦不容乐观,A股市场长期熊市和2011年起IPO规模收缩,导致借壳上市成为快速上市的途径。

除此之外,2014年后互联网行业的快速发展催生了新产业和公司,推动传统企业通过并购重组进行业务转型和扩张。

4、在宏观经济和股市下行的背景下,多项政策陆续出台引导资金流向互联网等新兴产业,推动并购市场爆发式增长。

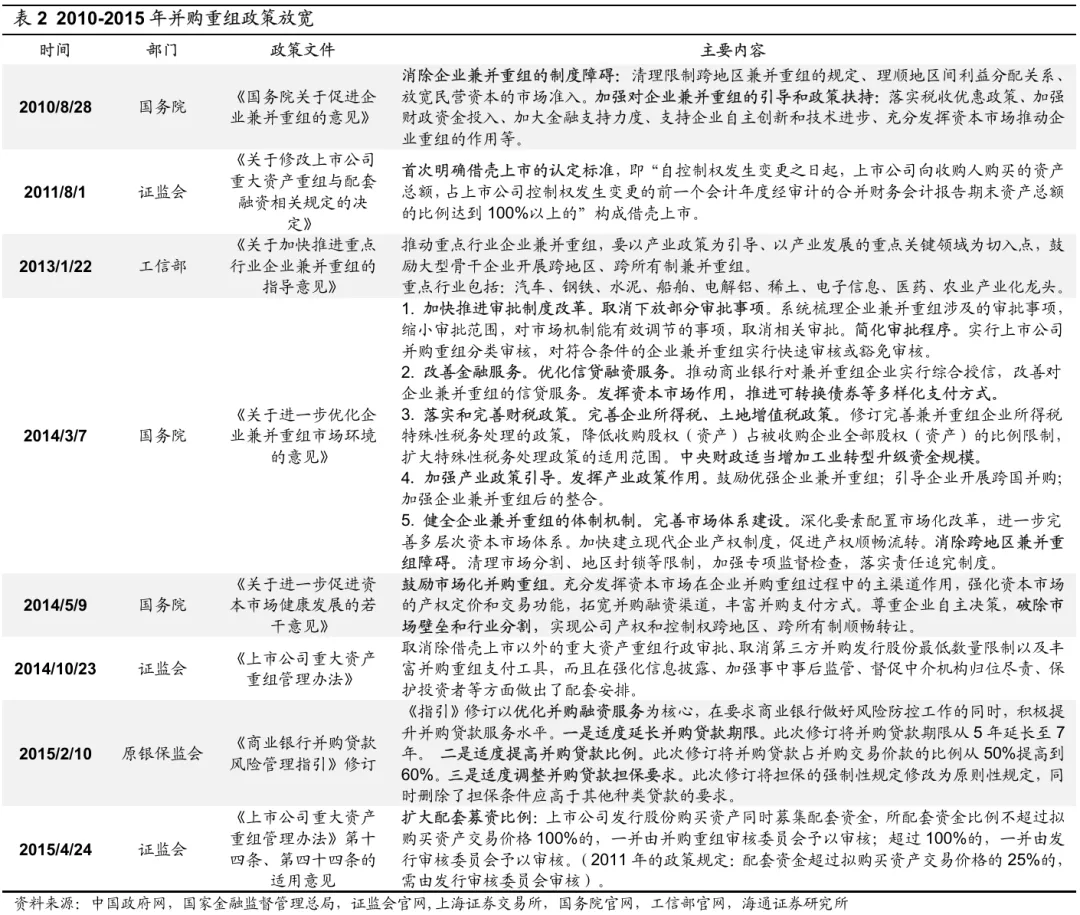

2010年起国务院和相关部门陆续出台多项政策支持并购重组,包括明确借壳上市的认定标准、放宽兼并重组涉及的审批事项、提供金融支持等,各部门规范宽松企业并购重组活动,同时提供政策和资金方面的帮助,从而有效引导并购市场资金的合理配置。产能过剩、IPO收紧、政策支持合力推动并购重组活动数量大幅增加,并购下的高业绩增长也带动科技相关行业股价上涨。

数据显示,并购重组(重大资产重组,下同)披露数量由2012年的84起增长至2015年峰值443起;完成数量则由63起增长至283起。

特别地,信息技术行业交易并购重组市场尤为活跃,2012-2016年信息技术行业并购重组交易金额增速高达104.0%。

进一步地,“并购—高业绩增长—股价上涨—并购”的正向循环使得相关行业股价大幅上涨。2012-2016年期间,上证指数累计涨幅为41.1%,而传媒、计算机、电子等行业指数涨幅均超过130%,最高达到212.1%。这一轮并购浪潮不仅推动了传统产业的转型升级,也促进了互联网等新兴产业的快速发展。

三、2019-2021年科技并购潮

19-21年科技并购潮掀起,主因国内经济承压、美国科技制裁、监管政策松绑。

2019-2021年这一期间,我国内外部经济环境承受较大压力,政策放宽科技公司并购重组条件,极大程度上催化了我国科技产业的并购发展。

1、在宏观经济方面,我国内部存在经济下行趋势,外部受到美国科技封锁,两者共同激发我国的国产替代和战略产业并购重组。

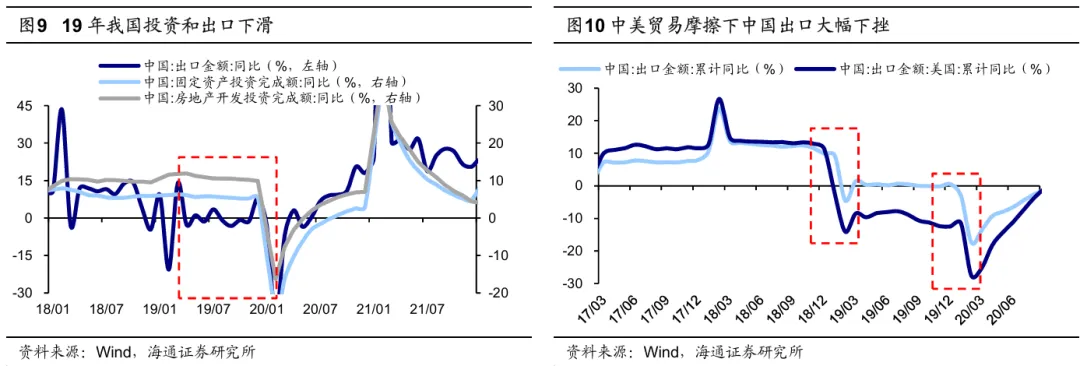

自2018年以来,中国宏观经济进入“去杠杆化”阶段,叠加中美贸易摩擦,投资和出口增速大幅下滑,经济下行压力加剧。

同时,中美科技博弈升温促使中国坚定科技自立自强战略,推动重点科技行业如半导体进行并购重组,以促进资源共享和技术创新,实现国产替代。

2、政策宽松周期带动科技等战略性行业局部回暖。

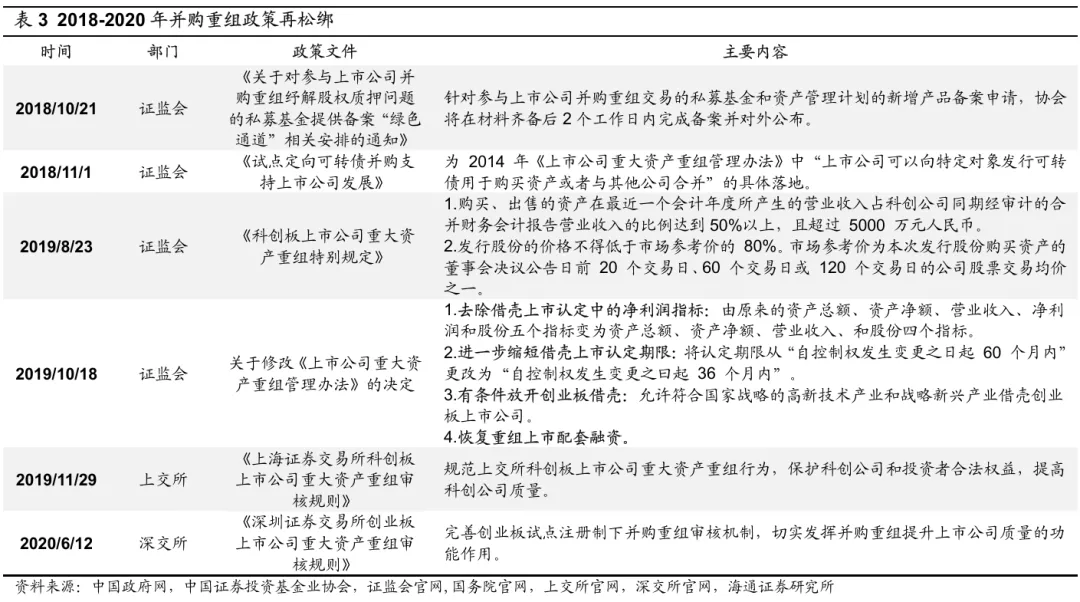

2018年证监会为参与上市公司并购重组纾解股权质押问题的私募基金提供备案“绿色通道”,并推出试点定向可转债工具,极大提高了企业融资效率。

2019年政策放松进一步深化,8月证监会放宽了科创板公司并购重组的标准,10月去除借壳上市认定中的净利润指标,缩短借壳上市认定期限,并有条件放开创业板借壳。

这些政策变化显著降低了科技型公司并购重组的门槛,为科技等新兴行业融资提供便捷。

3、在宏观环境和宽松周期的叠加作用下,本轮科技并购潮极大推动了科技产业的活跃度。

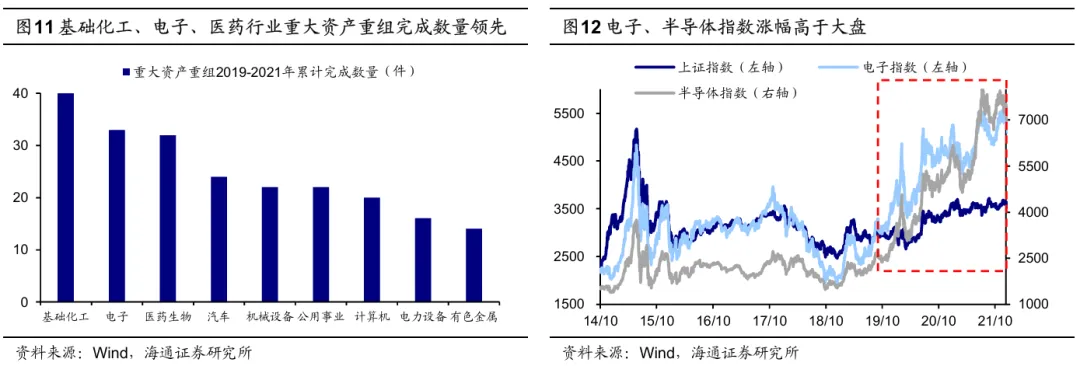

数据显示,2019-2021年期间,基础化工、电子、医药生物行业并购重组完成数量居前,分别为40/33/32件。

而并购重组活跃度与市场表现呈现正相关,电子等科技行业股市表现突出。2019-2021年上证指数累计涨幅为47.6%,电子、计算机等行业均优于大盘表现,电子指数累计涨幅高于大盘,达175.6%,其中半导体指数累计涨幅高达388.6%。这一轮科技并购潮不仅推动了科技产业的整合和升级,也为中国应对国际科技竞争提供了重要支撑。

四、2024年开启的本轮并购重组潮

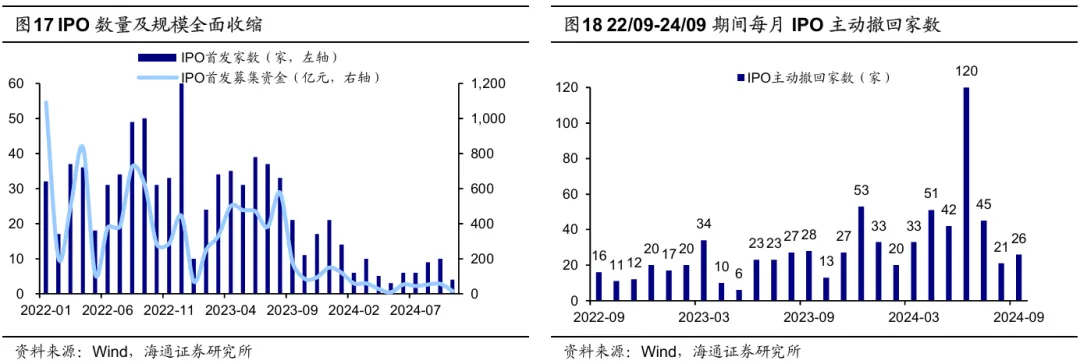

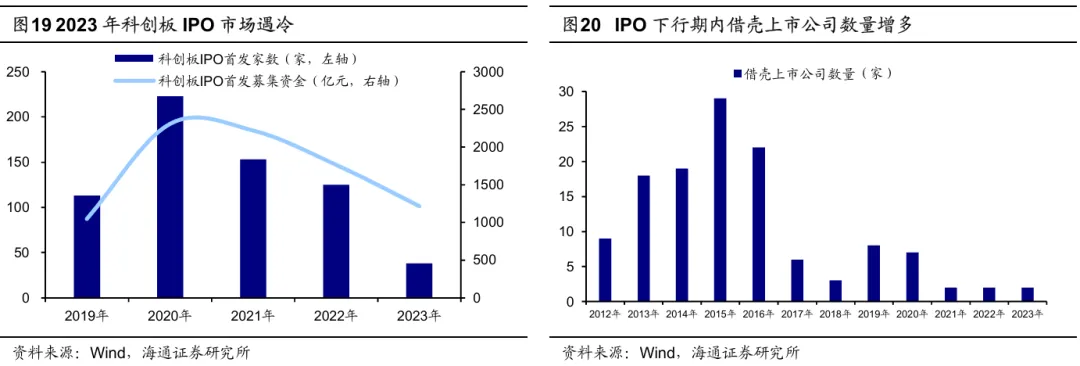

近两年来,我国并购重组披露数量从2022年的163起降至2023年的133起,处于2010年以来的较低水平,交易规模从7095亿元降至3081亿元,同比减少57%。

基于目前我国IPO市场环境、经济产能过剩问题、新一轮国企改革等背景,为活跃资本市场、提振投资者信心,各部门出台多项文件深化并购重组市场化改革,在重组监管、审核流程、科技公司估值包容性等方面逐步放宽,为我国并购重组市场提供利好条件。

海通证券提出:未来并购重组的三大投资方向或集中在:科技股、制造龙头以及国有企业。

中国银河证券则指出,未来并购重组的投资机会主要集中在三个方向:

1)央国企并购重组,尤其是房地产行业;

2)科创板公司并购重组,尤其是计算机、电子、机械设备等行业;

3)金融行业并购重组,尤其是券商行业。

本文主要参考资料来源:海通证券、中国银河证券。

$科创50ETF(SH588000)$ $中证500ETF华夏(SH512500)$$港股央企红利ETF(SH513910)$

《研报掘金》栏目持续更新,欢迎关注@华夏ETF君 !

风险提示:观点或信息转载或部分引用,不代表华夏基金观点,不对其真实性、准确性、完整性做任何实质性的保证或承诺。部分数据具有时效性,并非基金宣传推介材料亦不构成任何法律文件,本材料所载观点不代表任何投资建议或业绩承诺。指数过往业绩不代表未来表现,不构成基金业绩表现的保证或承诺。以上涉及指数、ETF及个股,不作为推荐。以上观点仅供参考,市场有风险,投资需谨慎。ETF二级市场价格涨跌幅不代表实际净值变动。

本文作者可以追加内容哦 !