9月以来债市在遭遇“强预期”带来的压力之下出现大幅波动和阶段性回调,其中利率是反馈最快的,其中又以代表我国经济长期发展预期的长期限债波动最大。不过“强预期”是否落地只能未来印证,但“弱现实”是光明未来前绕不过去的弯。

随着股市脉冲情绪逐步消退,国内的股和债都会逐步回到自己核心的定价逻辑上。虽然都无法避免新增政策消息(如预计11月召开的高层会议)和动荡的国际局势带来的波动影响,但主线短期难改的预期基本是一致的。也是基于此,相对于30年国债,更能反映国内经济短期发展的0-5年利率债在9月以来这波回调中表现相对更好,除了刚刚说的预期外,还有就是天生的短久期波动更低的“基因优势”。

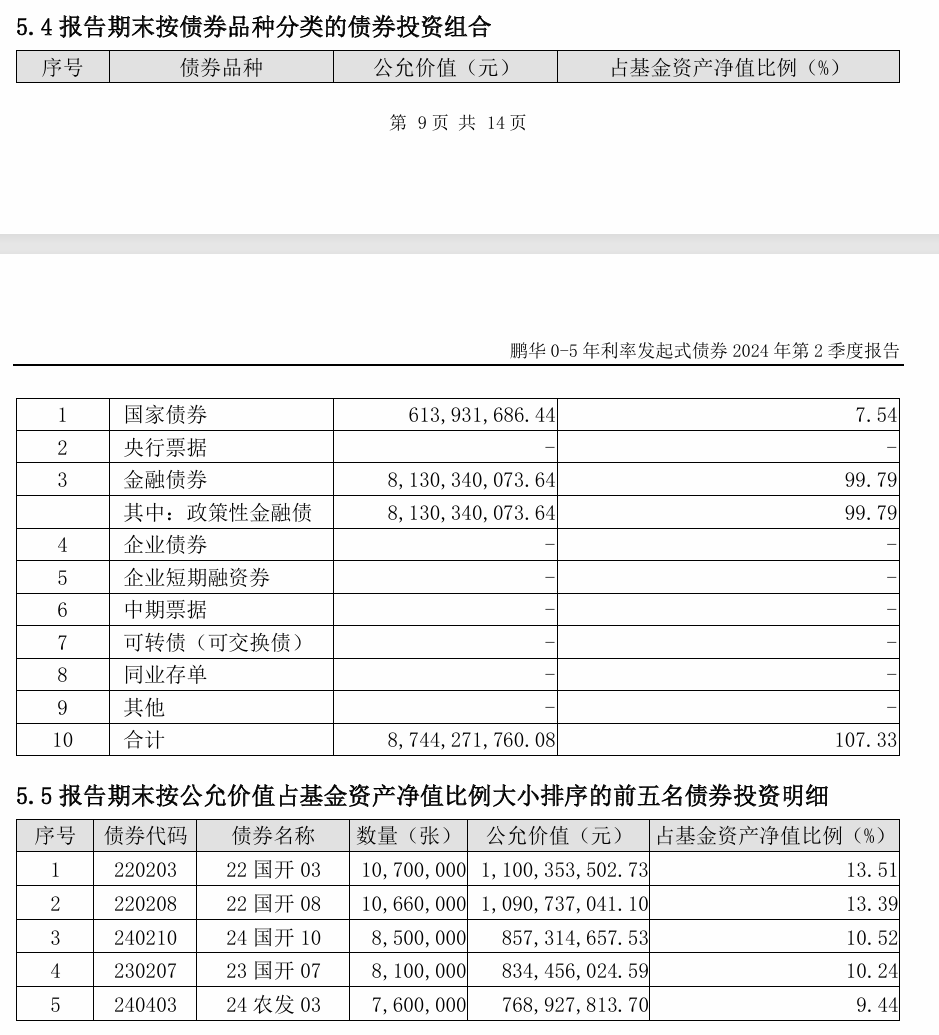

但从产品看,相对于630,930除了规模有几亿的增加外,底仓并没有太多值得说道的地方,毕竟都是利率债。只是经理也相对降低了杠杆,可能也是出于尽可能降低波动的原因,毕竟这一波回调始于9月24号,当时各家经理们可能就有“比谁跑得快的战术”,当然后来利率跌出“黄金坑”后他们有没有买回去,只能之后在继续观察了。

作为期限较短的纯利率债,在经历了9月这一波调整后还能有3.75%的年化收益率(今年以来,截至10月28日),我觉得表现是不错的。而且我相信大部分买这种期限产品的是极度厌恶风险的,没有信用风险且波动风险天生更小的产品,在债市没有转向前没有抛售的理由,坚持用不来太久大概率又会享受到一波“广谱利率下行”带来的收益。我会继续少量配置。

图片来源:鹏华0-5利率二、三季报(对比截图)

风险提示:本文仅代表作者个人观点,不做任何投资建议。未经允许不可转载。$鹏华0-5年利率发起式债券A(OTCFUND|008040)$$鹏华0-5年利率发起式债券C(OTCFUND|020368)$$鹏华中债1-3年国开行债券指数C(OTCFUND|007001)$

本文作者可以追加内容哦 !