最近行情的热点依然维持在题材股上面,尤其是9月份宏观数据公布之后,市场对于优质蓝筹股的未来预期稍微有些悲观,因此短期资金更愿意参与到博傻游戏当中。

当然,菜头从来不眼红这个。

从长期收益来讲,任何零和博弈的游戏都很难实现盈利。

通常来讲,从价值投资的角度思考,我们的盈利来源主要取决于因素决定,一个是企业的成长能力,而另外一个是买入成本。

因此,要想获得超额的收益,就必须具备逆向思维能力,作用到行动上就是在市场情绪悲观股价处于低位的时候敢买,在市场疯狂股价处于高位的时候敢卖。

但是如何判断高低位,这个并不容易。

以中国海洋石油为例,公司不但经历了2014年以后持续数年的低油价环境,还经历2020年的负油价事件,以及相关的制裁影响。

正因如此,中国海洋石油的市值曾经长期维持在5000亿港元以下,最低的时候跌到了3000亿港元,但是当时的油价也低,公司的动态市盈率和现在相差并不大。

而当前的股价已经较历史低位上涨了几倍,并且加上分红(复权)显示的收益率更高,仅仅是股价涨幅上来讲,显然已经很高了。

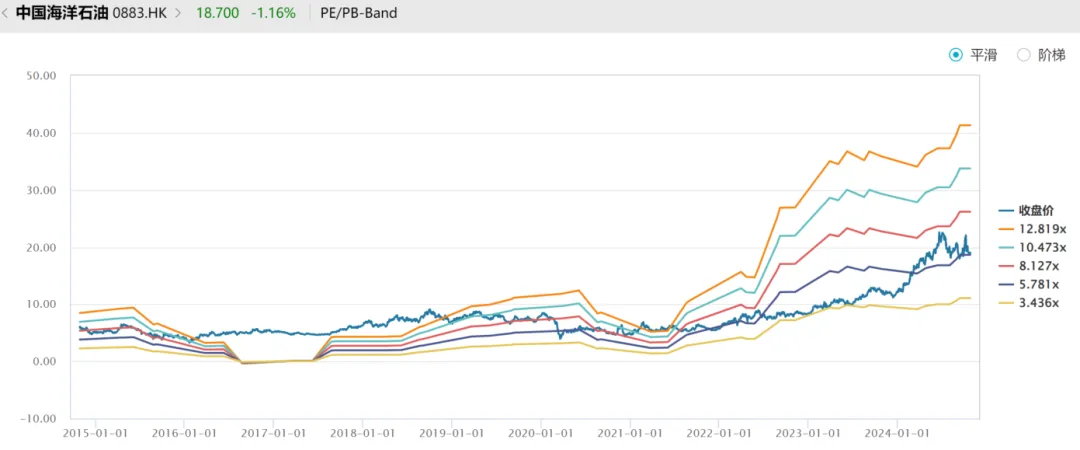

但是另外一个方面,公司持续释放的利润拉低了公司的估值,当前的TTM市盈率并不比历史均值更高。

中国海洋石油10年市盈率估值分位点依然处于中位数以下的位置,显然不高。

这里面最大的不同是什么呢,最大的不同不是动态估值而是油价,当前的市盈率是对应大概75美元左右的油价算出来的,如果油价跌到70美元,公司的估值中位数大致会回到50%,如果跌到60美元,那么公司的年度利润将会回落到1000亿左右的水平,这时候中位数就会上升到偏高的位置。

如果继续跌到60美元以下呢?

很显然市场是有这个预期的,否则就当前的利率环境下,中国海油石油按照1500亿左右的净利润计算的话,股息率是市场无风险利率的好几倍,公司股价没有理由再继续下跌。

问题来了,如果国际原油价格真的跌到50美元一桶甚至更低的价格,要是中国海洋石油股价再腰斩回到10港元,那个时候市场一定和2020年一样,全是悲观的信息。

真的出现这样的时候,你是逃跑呢还是拿桶去接?

先不要给出答案,大部分人在主流情绪面前,根本没有原则或者不敢坚持自己的立场。

比如腾讯当初跌到200港元的时候,市场主流观点是腾讯只值几十块钱,菜头在200港元的时候把所有能够动用的资金都拿去抄底腾讯了,但是更多的人是选择割肉的,否则股价也不会继续下跌。

从这个角度来讲,做投资并不容易,因为正确的选择意味着你要与大多数人为敌,当大多数人成为你的对手盘的时候,你很难不对自己的选择产生怀疑,这是人性。

唯有深度研究公司的价值,忽略股价波动的时候,你才能排除这个干扰。

下面继续解读三季报:

中国海洋石油:中国海今年第三季度营业收入992.54亿元,同比减少13.5%;归属于母公司股东净利润369.28亿元,同比增加9%。2024年前三季度,公司实现油气销售收入约人民币2714.3亿元,同比上升13.9% ,前三季度归属于母公司股东的净利润1166.6亿元,同比上升19.5%。

三季度国际原油均价回落到70多美元,但是公司在收入下滑的同时,依然实现了利润同比增长,说明海油的运营成本在继续下降。

根据海油公布数据显示,前三季度公司的平均实现油价为79.03美元/桶,同比上升2.9%;平均实现气价为7.78美元/千立方英尺,同比下降1.8%。桶油主要成本管控良好,前三季度桶油主要成本为28.14美元,同比基本持平。

没有太多可分析的,影响海油利润最大的因子就是国际油价,这玩意谁的分析菜头也不相信,我的个人观点很简单,投资海油需要把周期拉长到10年甚至更长的时间才有确定性。

当然,在这个过程中,你可以利用股价的波动做高抛低吸,比如以20港元作为价值中枢,上涨50%逐渐卖出,下跌50%不断买入,大概率会是很正确的操作,至于油价,不猜,也没人猜得到。

强周期行业,利润波动非常大,菜头目前持有中国海洋石油港股占总仓位20%左右,屁股决定脑袋,利益相关者的观点,请大家谨慎参考。

以上为菜头的个人思考和总结,不构成任何操作建议,请结合自身的实际情况,获取属于你自个儿的那份成长和认知。

点个发财赞,股票涨停!

原创首发 | 菜头日记(ID: CT600519)

$中国海油(SH600938)$$中国海洋石油(HK|00883)$#炒股日记##复盘记录##强势机会#

本文作者可以追加内容哦 !