1、市场回顾与分析

主要指数情况

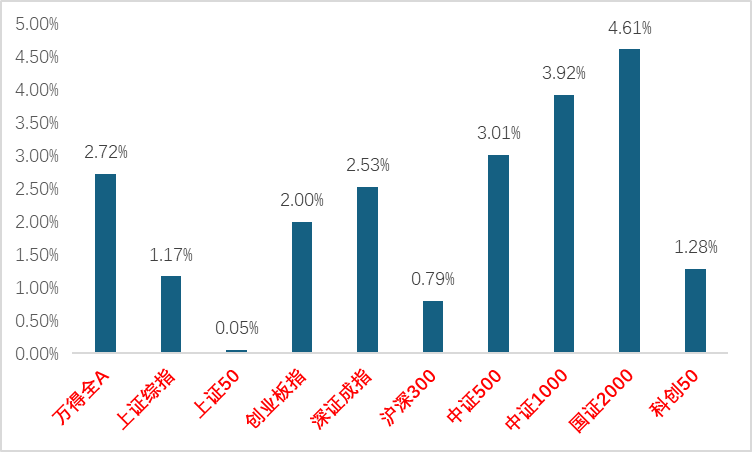

上周A股主要指数均上涨,情绪在小幅退潮。

图1:A股主要指数周涨跌幅

(资料来源:wind,统计区间:2024/10/21-2024/10/25)

(资料来源:wind,统计区间:2024/10/21-2024/10/25)各行业情况

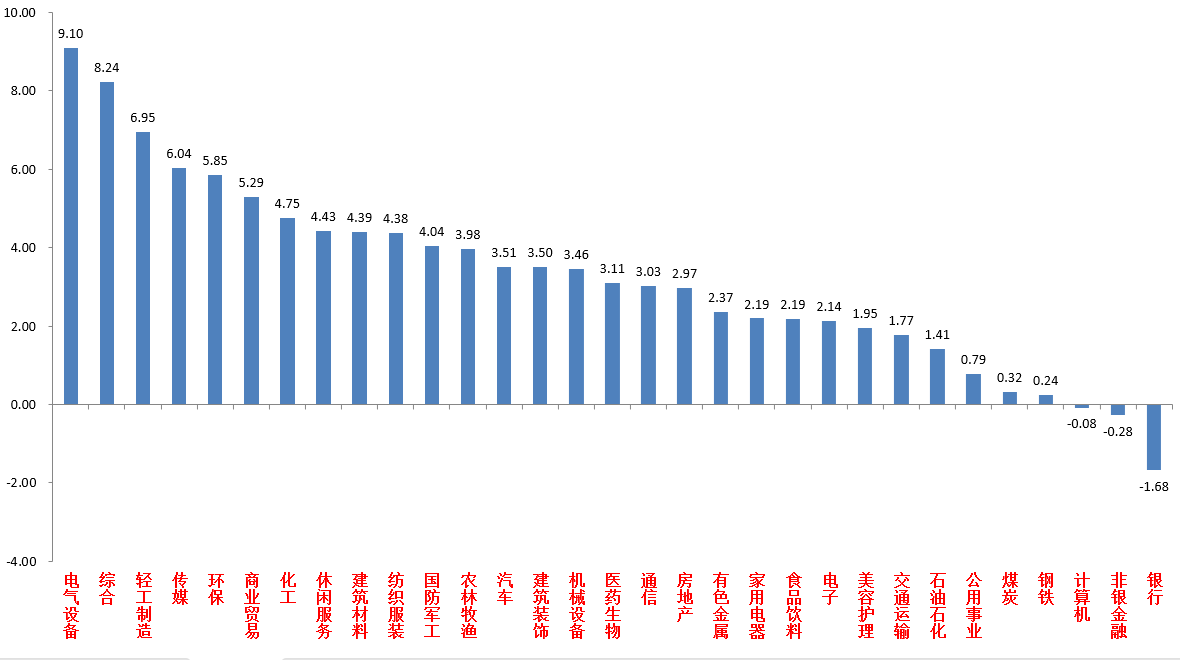

31个申万一级行业中,电气设备(9.10%)、综合(8.24%)和轻工制造(6.95%)居涨幅前三。

图2:申万一级行业周涨跌幅

(资料来源:wind,统计区间:2024/10/21-2024/10/25)

(资料来源:wind,统计区间:2024/10/21-2024/10/25)2、策略观点

宏观事件与数据

10月21日,中国人民银行授权全国银行间同业拆借中心公布1年期LPR为3.10%,5年期以上LPR为3.60%,均较此前下降25bp。符合市场预期。此前央行已经下调过7天逆回购利率20BP,为此次LPR降息打下基础。此次LPR利率下调25BP的幅度较大,是继2024年7月LPR下调10个基点后的又一次大幅调整。9月新发放企业贷款加权平均利率已经降至3.63%,新发放个人住房贷款利率约为3.32%,均处于历史低位。结合存量房贷调降等动作,拉动信贷回暖意图明显。央行后续在降准等方面仍有空间,在货币层面应会持续发力,有望对明年经济起到支撑作用。

当前公募基金三季报已经披露完毕,Q3是被动指数基金继续崛起的一季,主动权益基金持股市值3.2万亿,暂时结束了21年以来连续3年的规模缩水,但依然很难成为机构定价力量的主导方,24H1保险持股市值3.8万亿(含基金);24Q3股票型ETF持股市值2.7万亿,三季度继续增加。仓位方面,主动偏股型24Q3仓位小幅上升1.11pct至85.18%,考虑9月末市场上涨带来的仓位被动增长,主动偏股型基金在三季度阶段实际小幅减持。行业方面,加仓方向主要在电新、非银、汽车、地产等行业。公用事业、有色、石化等红利方向的减仓较为明显。

3、后市展望

上周A股市场交易情绪高位继续回落。从基本面看,目前内需仍弱,政策预期方面从极高位置回落。从资金面看,北向数据已经改为季度公布。其他方面新发基金及两融资金、ETF数据周环比小幅回落。

在经济乐观预期极度发酵推动的流动性溢价行情结束后,市场波动率下降,逐渐进入震荡筑底行情(增量资金仍有,市场虽在不断缩量但绝对数仍大,整体情绪仍然好于政治局会议之前),叠加各部委近期在维持推出增量政策,扭转了一些市场悲观预期且催动了如化债、科技、并购重组一类的主题,结构性行情成为主流。

后续看,在三季报仍偏弱,强预期弱现实的背景下,市场情绪被政策端因素所左右。国内外资金观望情绪浓厚,短期结构性行情应会持续,小盘成长主题风格应继续占优,建议当前观察市场筑底情况和政策预期,进行仓位回补和调仓。

行业上,对于偏防御的红利类行业,短期建议在低仓位基础上适度加大配置比例。

而对于进攻性较强的多数标的,以寻找低位、确定性较好和情绪面强势的为主。重点关注:

1)受益政策较多且跌幅较深的恒生科技

同时受益国内预期提升与美国降息周期开始,桥头堡作用,近期AH分化,外资超卖之下具备对于政策端更强弹性)

2)A股科技

成为当前市场主线,资金集中涌入后出现分歧,但主题机会不断涌现,仍需寻找相对有基本面支撑和后续催化概率大的标的,应对其高波动性)

3)顺周期弹性标的

市场炒作重点逐渐由化债向回购、并购重组转移,相关进攻类标的普遍基本面差但弹性十足,可根据需要参与一些

4)先进制造和医药

寻找基本面较好的标的、观察特朗普交易是否会带来超跌机会相关标的

end

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

#中国资产大爆发,A股今天怎么走?##高位股强势依旧,你最看好哪只股?#

$上证指数(SH000001)$ $创业板指(SZ399006)$ $中加转型动力混合A(OTCFUND|005775)$ $中加转型动力混合C(OTCFUND|005776)$ $中加优势企业混合A(OTCFUND|009853)$ $中加优势企业混合C(OTCFUND|009854)$ $中加科技创新混合发起式A(OTCFUND|020661)$ $中加科技创新混合发起式C(OTCFUND|020662)$ $中加紫金灵活配置混合A(OTCFUND|005373)$ $中加紫金灵活配置混合C(OTCFUND|005374)$ $中加专精特新量化选股混合发起式A(OTCFUND|021990)$ $中加专精特新量化选股混合发起式C(OTCFUND|021991)$

本文作者可以追加内容哦 !