最近债市低迷,几乎天天跷跷板,而今天股市调整了,但债未见强势雄起。虽然我做了一部分的防守,但大部分资金仍在债市里,小部分参考股市,固收+大概是1层,我本质上还是喜欢债市的,因为它的波动确实小,尤其是利率债这块,没有流动性风险、年化收益稳定,但我不会S杠,会积极利用权益类做对冲。

今日分享1:天弘A500A+1000元

$天弘中证A500指数A(OTCFUND|022428)$因为前十大权重股均为各行业龙头企业,而且覆盖了500家市值大、具有行业代表性的公司,很多都是细分行业的龙头企业,从市值与代表性来看,布局更加均衡,因此,也被称为中国版“标普500”。

从投资的角度来看,天弘中证A500指数A引入了ESG可持续投资理念,剔除评级较低的股票,提高投资的可持续性和安全性,这样可以从持仓基础上就增加了赢利的可靠性期望。这一点可以从中证A500指数基日以来累计涨幅超过341.86%,表现出较好的弹性,超越沪深300指数63.03%,光凭这一点就给我很大的信心。

前面几天有朋友问我不参与一下A500吗?我说想看看各个A500的表现再定,今天我定了,就上车天弘中证的A500指数A。天弘基金公司的万亿规模以及强大的风控能力让我更放心,而且天弘指数总规模已经超过917亿元,指数持有人行业第一。

随着Y行逐步降息,海外资金回流已经是事实,所以今天先建仓1000元天弘A500,后续再逢低布局。讨论区有万减大礼。

今日分享2:天弘增益回报B,+1000元

当前股牛已经是情绪事实,但债牛的中长期逻辑还在,那么需要在两者间想要赚得更多,波动、风险又更低,俗话说的想要两头甜,那就只能是固收+的策略啦。$天弘增益回报债券发起式B(OTCFUND|420108)$在持仓比例上债券占86.26%(企业债占41.96%,利率债占20.5%),股票占19.26%。三季度权益仓位均衡布局,既有低估家电、化工,也有通信等,兼顾成长和价值;。总持仓上没有杠杆,进可攻,退可守,而且没有杠杆负担,波动会相对平缓很多。

天弘增益回报B能攻善守,近1年涨幅8.23%,昨晚又收了4个大蛋,近1月已经收蛋70个,近1年最大回撤只有2.38%,而且修复能力强,只需14天就全部修复,最近更是净值连创新高;持有30天免赎回费,不长管是长投还是短股,都比较友好。

这几天的收益,全靠固收+的贡献才减少了很多损失,与其他财友相比同样的持仓金额,昨晚我只碎了一个蛋,再加上今天大盘调整,正好继续上车。

今日分享3:天弘弘利E,+2000

昨天大雨,但$天弘弘利债券E(OTCFUND|021043)$还逆势收了1蛋;虽然最近债市回调了一个半月了,但从弘利A份额的数据来看,近一年的收益率仍然有8.11%,这就相当出色了,不知有多少在回调前是9%的都掉到4%啦,何况这还是一个信用债为主的债基,好债不多啦。

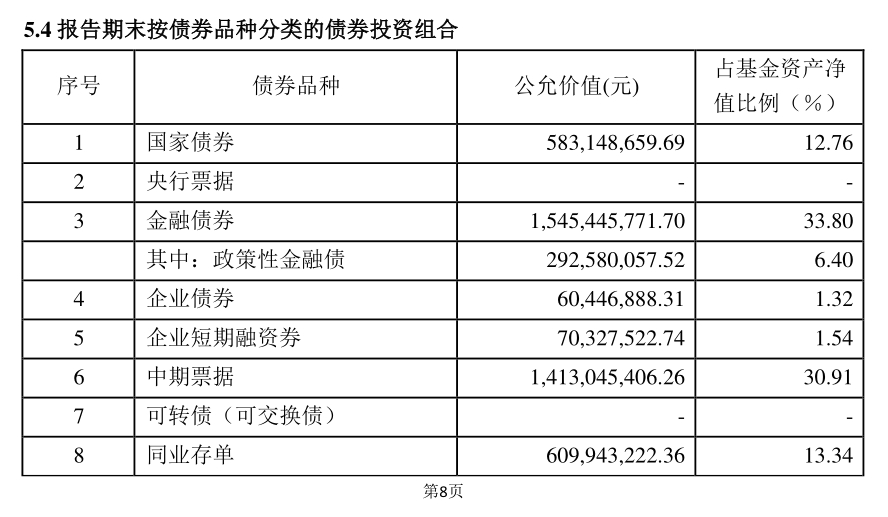

从三季度报告中可以看到,天弘弘利持仓中61.17%为信用债(以企业债、中期票据为主,受波动较小,票息稳定),利率债占比19.16%,这部分利率债可以用来进行波段操作增厚收益,同业存单+其他资产占14.22%,配置比较均衡,持有7天免手续费可赎回,流动性较好。

虽然最近债市震荡,但中长期债牛的规律不变,今天继续逢低继续追加2000元。与时间作朋友,其他的交给经理操作。

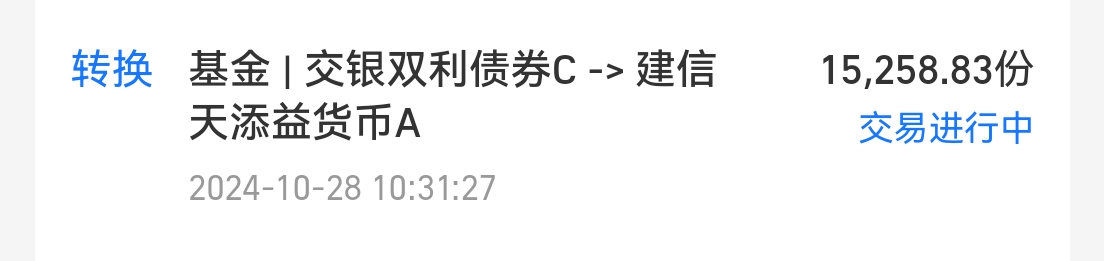

今日分享4:部分到期的债券撤退,或者转入混债。

但我还要思考转入的混债金额与流向是否合适,所以这部分可能在15点前都有变动。

$永赢华嘉信用债债券C$在昨天可转债大涨的加持下收10个蛋,近11个交易日,收蛋163个,它的持仓中信用债占93.37%(企业债占46.50%,中期票据占27.71%),可转债占15.06%,利率债占10.98%,近一年来的规模从13.72亿降为2.63亿,机构占比22.76%。我先试下水。

其他各个比较可能还会有调整,具体看主页“操作”。

本文作者可以追加内容哦 !