不服不行,

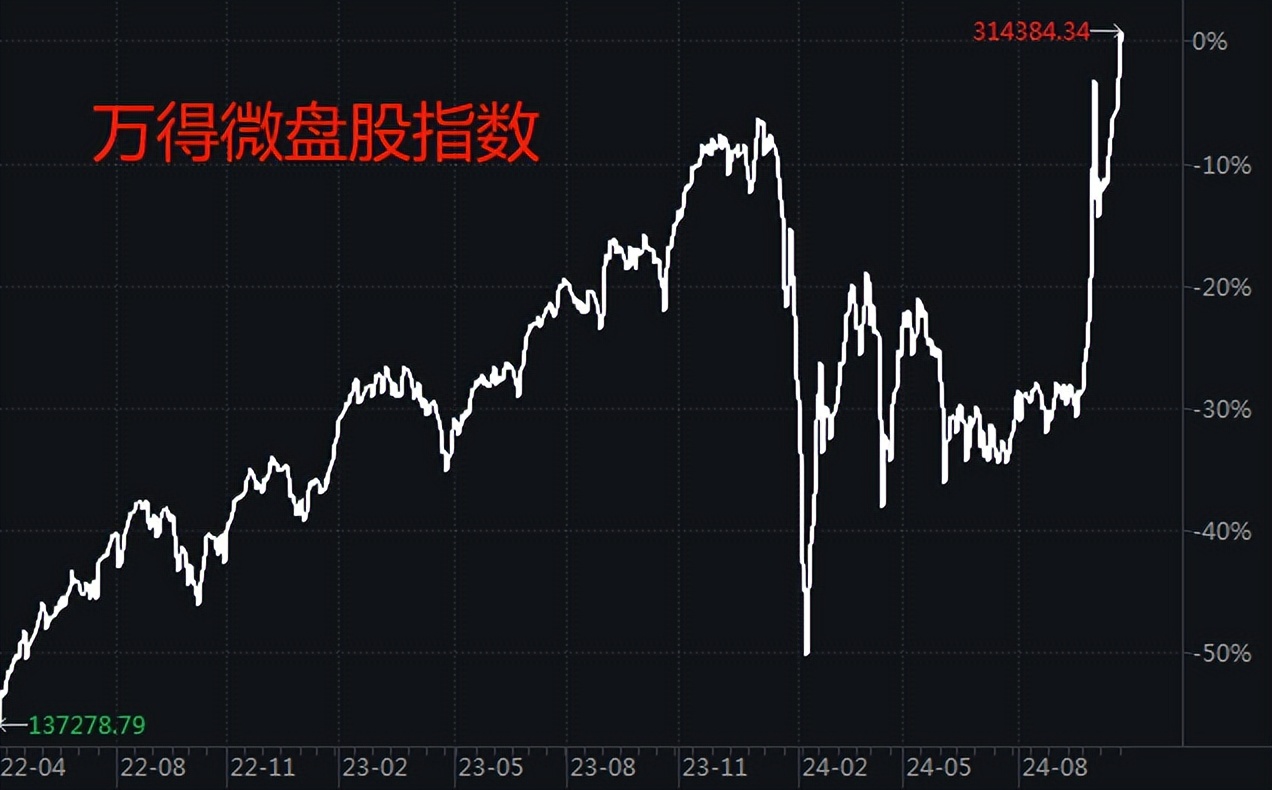

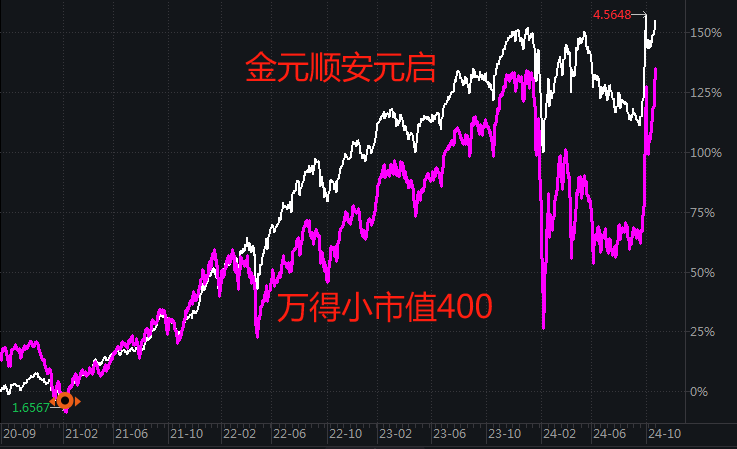

微盘股指数又崛起了。

昨天,收盘价创历史新高。

01

微盘股指数为什么这么强呢?

两个原因:

1)最近流动性充沛,市场成交额就没低于过1.5万亿。

2)权重指数,比如沪深300横盘震荡,旺盛的流动性涌向小市值股票。

以昨天行情为例,

市值越小,涨幅越大。

代表大盘股的沪深300、上证50微涨。

代表小盘股的中证1000、中证2000,分别涨了1.79%、2.97%。

万得微盘股指数、万得小市值400,代表“市值最小的400只股票”,昨天涨了4%。

最小市值指数,代表“市值最小的100只股票”,昨天大涨7.97%。

02

之前介绍过微盘股指数,

https://mp.weixin.qq.com/s/93D2Aie0JMwg4QK9L6gBXg

基日是1999年12月30日,20多年时间里涨了313倍,年化27%,吊打纳指。

指数编制规则是这样的:

1)先剔除ST、*ST、退市整理股、首发连板未打开的股票;

2)然后从剩下的股票中选市值最小的400只;

3)400只成分股等权重,每只0.25%;

4)每日更新成分股。

至于高收益的秘诀——“小市值轮动策略”。

首先,市值小并不意味着收益更高。

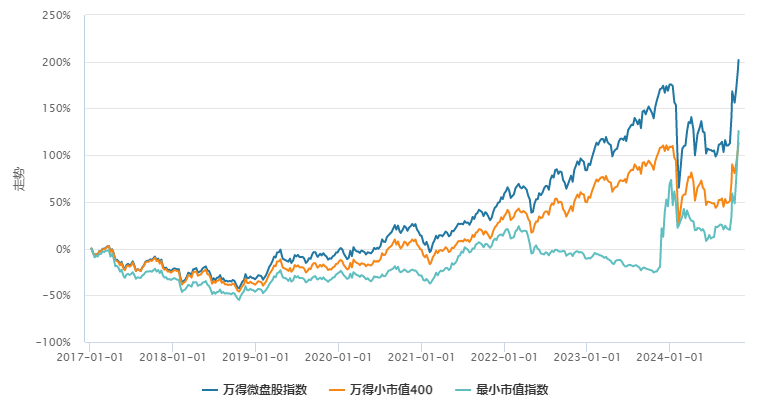

绿线是“最小市值指数”,选的是“市值最小的100只股票”,每季度调仓。

黄线是“万得小市值400”,选的是“市值最小的400只股票”,每月调仓。

可以明显看出来,黄线远远跑赢绿线,市值小并不意味着收益更高。

但通过执行“小市值轮动策略”,频繁调仓,可以明显提高收益。

蓝线是“万得微盘股指数”,选股方法和“万得小市值400”一致,也是选“市值最小的400只股票”,但调仓频率更快,每日调仓。

看收益,蓝线相对黄线跑出了明显的超额收益,这就是更频繁调仓带来的。

03

然后回答大家关心,也是之前读者提过的一个问题:

能通过“微盘股指数”获得稳定的超额收益吗?

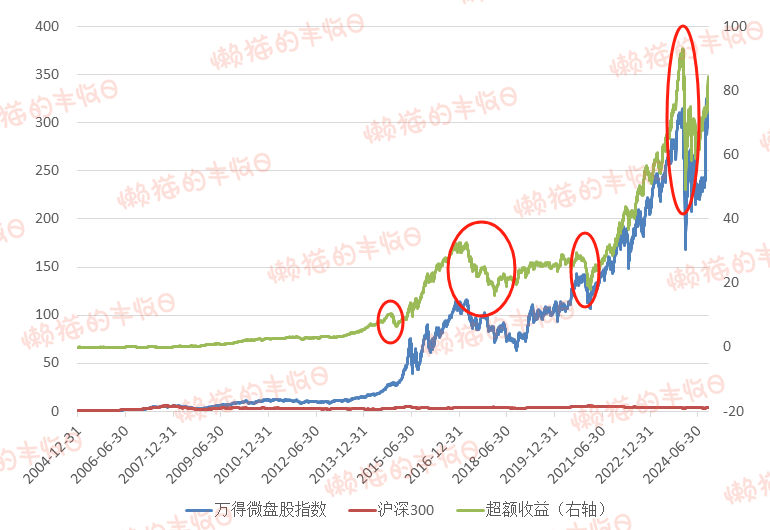

我的理解是和沪深300、中证500这种大中盘指数对比。

以沪深300为例,

图中“绿线”是微盘股指数相对沪深300的超额收益,

除了2014年底、2017年、2021年春节前的一个多月、今年年初,其他时间“微盘股指数”相对沪深300都有或明显,或不明显的超额收益,小市值轮动策略还是蛮有效的。

当然,这么对比可能会有不少人质疑。

微盘股指数是每日调仓,基金很难复制。

那我们用每月调仓的“万得小市值400”代替,

结果其实没差太多。所不同的是,2018-2020年大盘风格占优时,调仓频率更低的“万得小市值400”超额收益曲线更平。

总结起来,

虽然质疑声不断,隔一段时间就质疑一次,年初李蓓还说“逃离火场后不要回来”,但小市值轮动策略生命力还是蛮强的,隔段时间就让人惊艳一次。

从这个角度来说,“小市值轮动”策略蛮适合用来赚超额收益的。

但也不要忘了,

1)这是A股独特生态下的一种现象,

将来,如果生态结构改变,或者说越来越多的资金涌入后,“小市值轮动”策略还能不能有这么亮眼的超额收益,很难说。

2)即使能通过频繁调仓提高收益,但泥沙俱下时,小市值股票就是回撤更大、回撤时间也更短,频繁轮动也无法改变。

比如今年年初,短短一个月零几天,“万得小市值400”就回撤了46%。

所以,

如果想相对沪深300、中证500取得稳定超额收益的话,更好的选择可能是对应的指数增强基金。

参考这三篇文章:

(想买沪深300,该选哪个?我帮你挑好了~)

https://mp.weixin.qq.com/s/R7zSe061nTlZQv3kxxIUUQ

(中证500基金“保姆级”攻略)

https://mp.weixin.qq.com/s/HNOD45jUdU75BrTIFtYRwg

(中证1000基金,我就看好这3只~)

https://mp.weixin.qq.com/s/jaJCtA0hbI2xKVBlSo1iBg

04

基金方面,

公募里面没有跟踪“万得微盘股指数”的基金,但私募里面有一只。

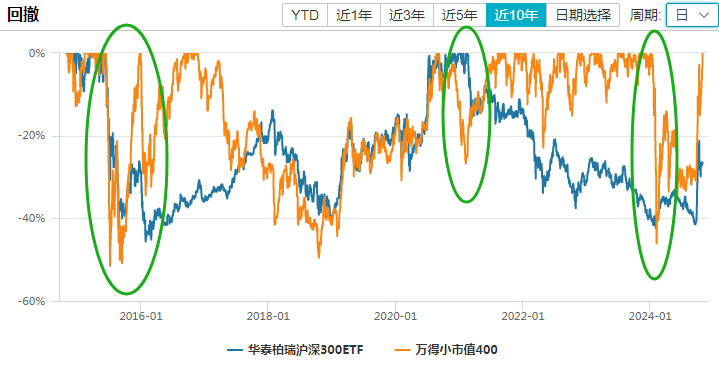

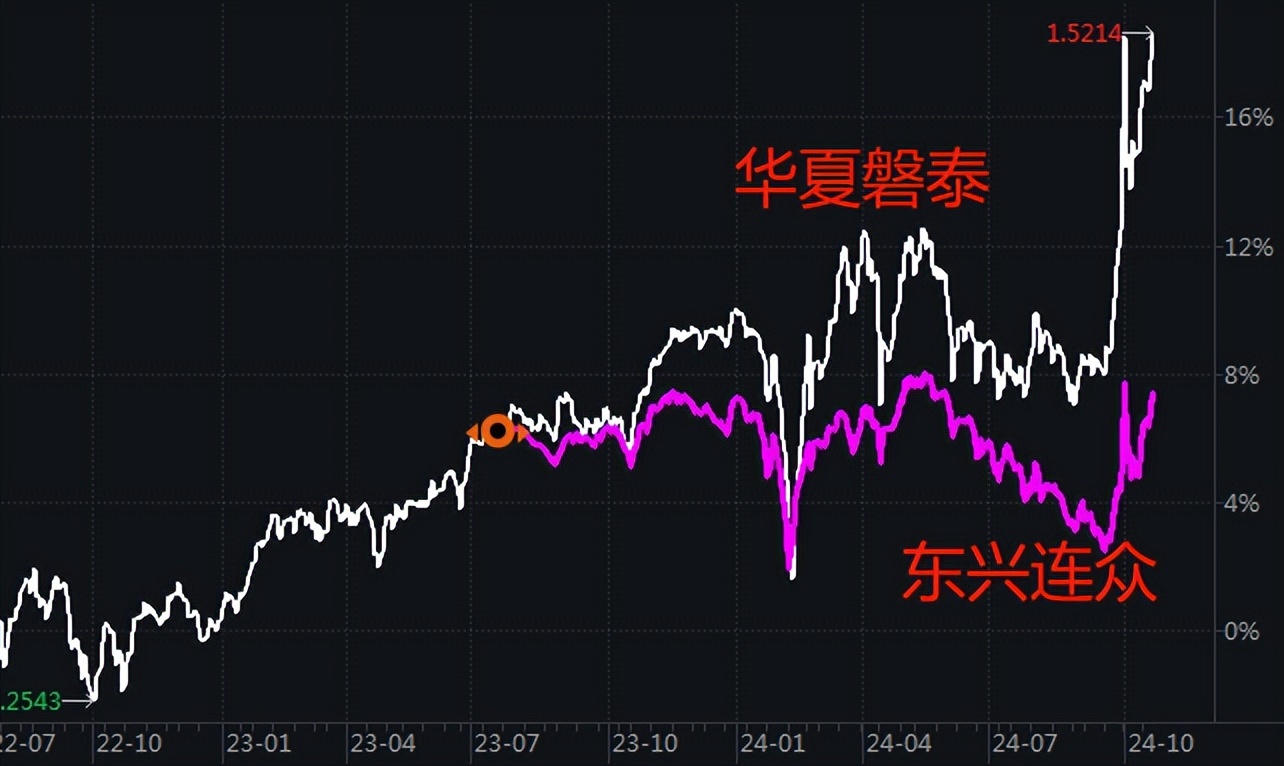

白线就是这只基金的净值走势,

2023年跟踪蛮紧密的,但今年就差了。万得微盘股指数已经创新高,但这只基金离新高还差20%。

再和每月调仓的“万得小市值400”比下,也差的远。

公募里面,

我们之前总结过“微盘策略基金”。

https://mp.weixin.qq.com/s/Wo4KpfL_hUCWBSx0_p-gPw

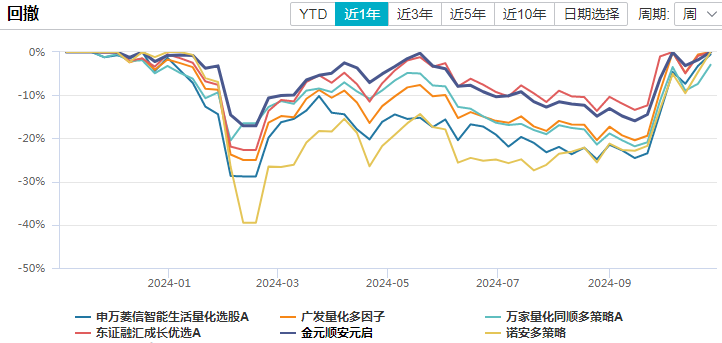

1)缪玮彬 · 金元顺安元启

缪玮彬是“NO.1”的存在,且招牌屹立不倒。

金元顺安元启,在10月8日创了新高,昨天的净值里新高就差1%。

回顾历史行情,这只基金也明显跑赢了每月调仓的“万得小市值400”。

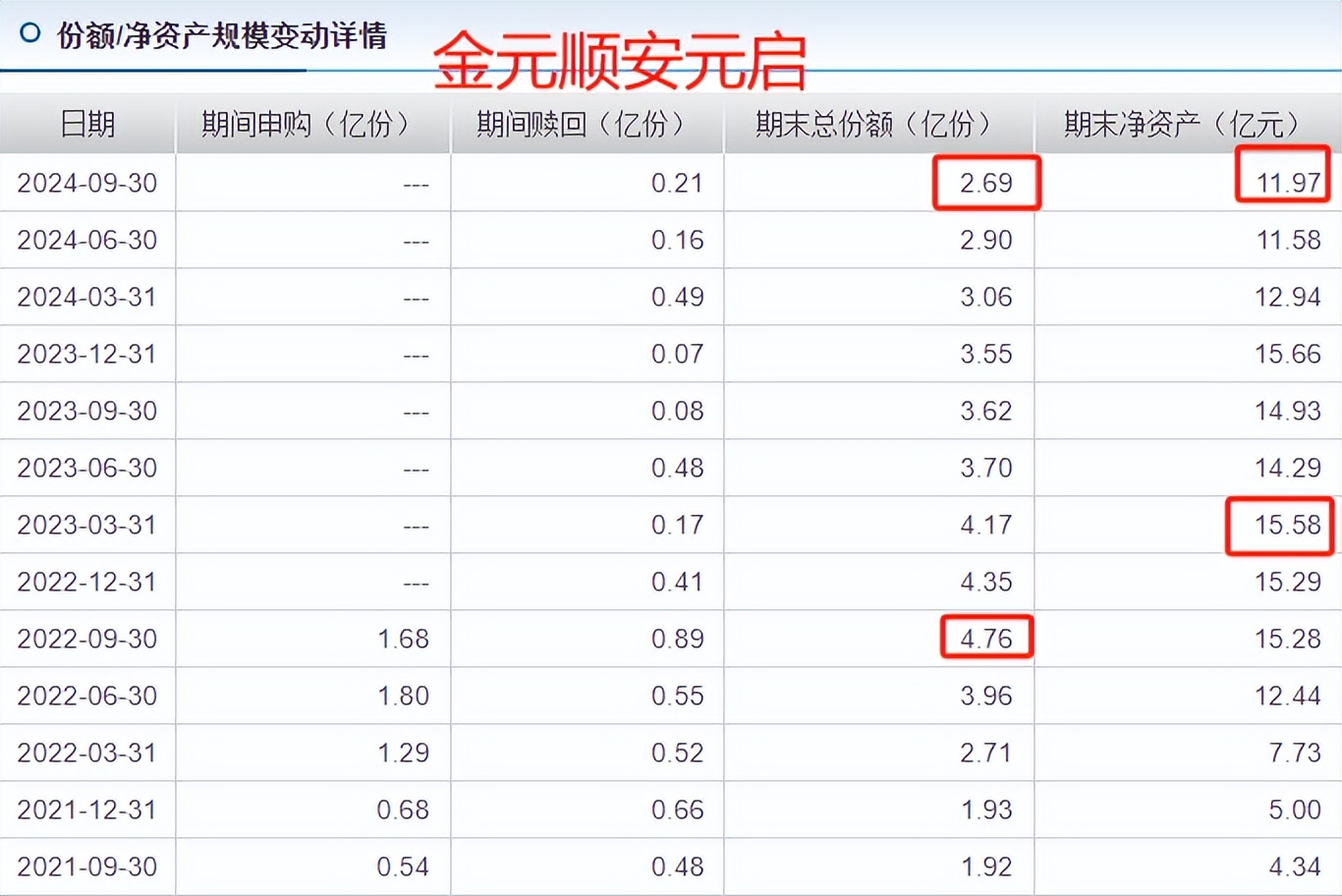

但遗憾的是,

这只基金始终闭门谢客。基金份额比着最高峰时少了将近一半,基金规模也少了3个多亿,不知道缪玮彬准备啥时候开放申购~

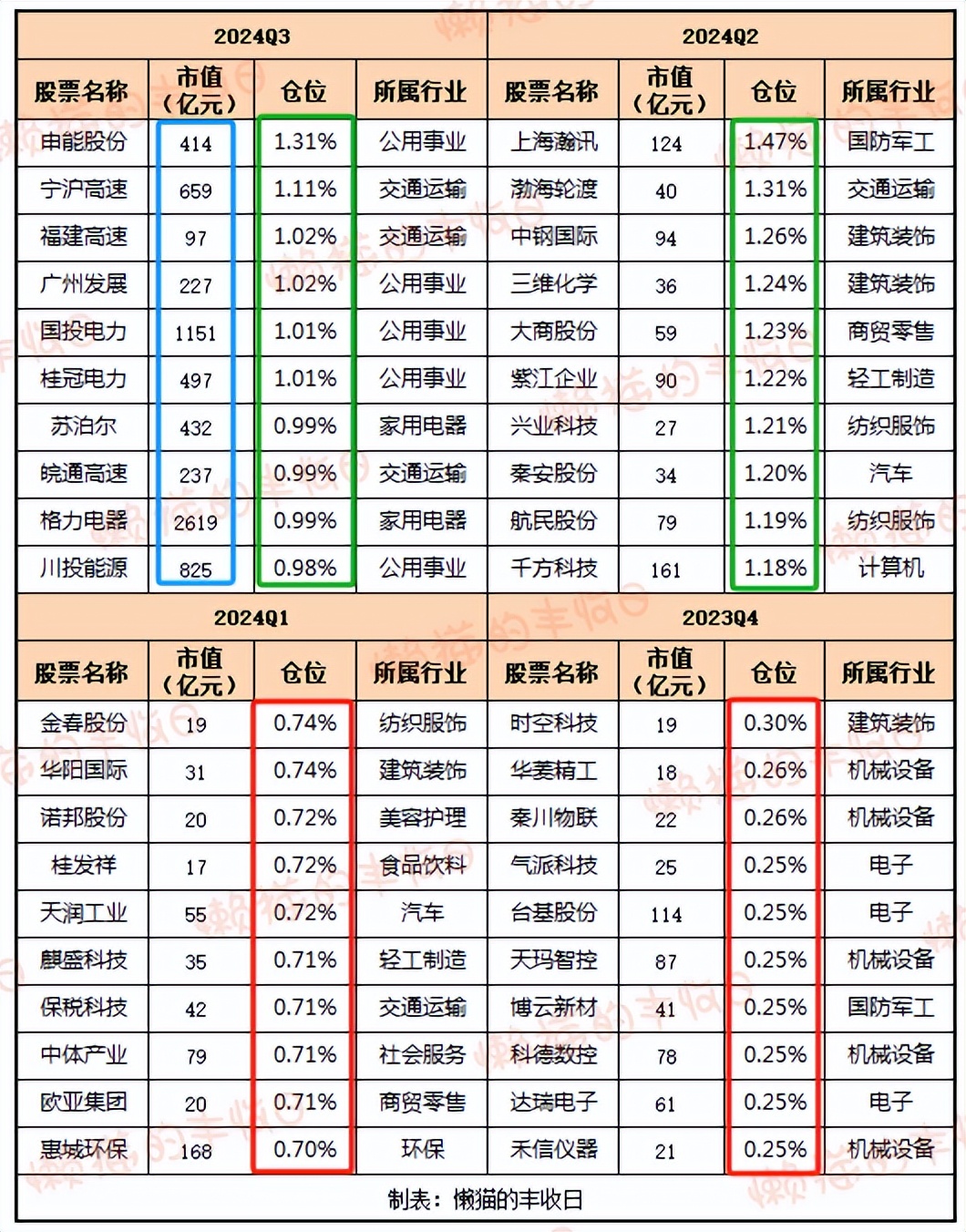

2)周博洋

周博洋也在金元顺安,“金元顺安优质精选”还一度被认为是“金元顺安元启”的平替。

但从实际表现来看,

2023年,两只基金走势接近,是很好的平替。

但今年,“金元顺安元启”已经创新高,收复了年初的失地。“金元顺安优质精选”却在9月创了新低,离去年的最高点还差36%。

操作上,

周博洋似乎在逐渐改变策略。

去年4季度、今年1季度,持仓还以小市值股票为主,第一个重仓股和第十大重仓股仓位也很接近等权重。

但今年2季度、3季度,个股仓位开始略微向头部倾斜,3季度更是将股票换成了中大市值个股,集中在公用事业、高速、家电等价值行业。

不过遗憾的是,他在季报中没解释这么做的原因,这只基金也可以被剔除出“微盘策略基金”了。

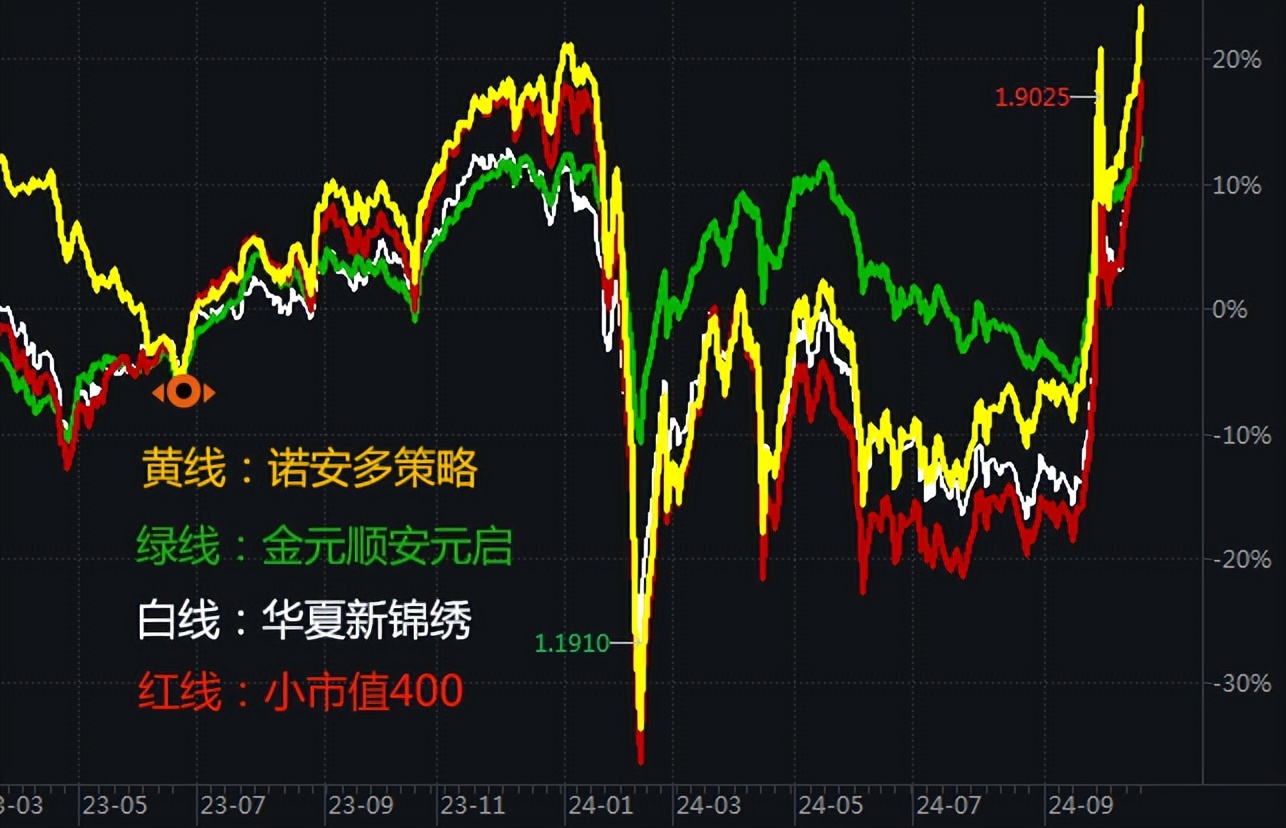

3)孔宪政 · 诺安多策略

孔宪政是青出于蓝而胜于蓝。

他半路出家,2023年2月开始和王海畅共管“诺安多策略”,6月后将其打造成一只微盘策略基金。

从行情走势上来看,“诺安多策略”比“金元顺安元启”更贴近“小市值400”。

基金也在昨天创了孔宪政管理以来的新高。

3)黄志钢 · 南华丰汇

“南华丰汇”也是一只微盘策略基金,今年走势和“金元顺安元启”接近,10月8日净值创了历史新高。

但去年,表现略输“金元顺安元启”。

4)张城源 · 华夏新锦绣、华夏磐泰

张城源还是喜欢搞烟雾弹,前十大重仓股都是大块头,甚至有宁德时代这样的万亿巨无霸。

但十大重仓股之外,主要是市值20亿左右的小票,而且个股仓位很接近,这也是一只微盘策略基金。

业绩上,

“华夏新锦绣”和“诺安多策略”比较接近,紧跟“小市值400指数”,波动要比“金元顺安元启”大一些。

另外,

张城源管的“华夏磐泰”采用了和“华夏新锦绣”同样的策略,基金股票仓位约30%,是一只偏债的“微盘策略基金”,在昨天净值创了历史新高。

李兵伟、司马义买买提共管的“东兴连众”,虽然持仓很分散,但引入了不少大盘股,净值走势和“华夏磐泰”偏离较多。

5)申万菱信智能生活量化选股(王剑)、广发量化多因子(易威,李育鑫)、万家量化同顺多策略(尹航)、东证融汇成长优选(魏江)

这些基金也还在用“微盘策略”,波动介于“金元顺安元启”和“诺安多策略”之间。

免责声明:文章内容仅供参考,不构成投资建议

$金元顺安元启灵活配置混合(OTCFUND|004685)$$诺安多策略混合(OTCFUND|320016)$$华夏新锦绣混合A(OTCFUND|002833)$

本文作者可以追加内容哦 !