“这是价值事务所的第1698篇原创文章”

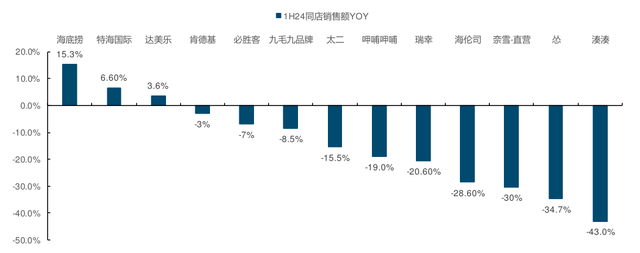

所长在此前海底捞的文章中就讲过,今年上半年,其实整个餐饮业的日子都挺不好过,即便是餐饮一霸、国内餐饮标杆、最努力的肯德基,2024H1同店销售额都出现了3个点的下滑。

资料来源:Wind

而经历几年改革重新气势如虹、翻台率大涨的海底捞,近期的客单价也是承压的,没办法,终端消费者现在就是不太愿意消费。

《价值事务所》团队近期调研的一家速冻食品经销商表示,总体上讲餐饮生意不如去年同期,尤其是大餐饮企业,营收下降还是比较明显的,下游需求不好,就会逼迫上游也跟着卷起来,近期冻品市场竞争激烈,许多厂家都通过加大促销力度和调整出厂价来吸引经销商。

不过,尽管如此,大家还是不会主动去推广非主营产品供应商提供的产品(换句话说就是,有时候新厂家即便有促销,可能经销商意愿也不会很高),当被问及新厂家、新产品如何才能被经销商接受时,该经销商表示需要依靠相应厂家的销售人员努力推动,换句话讲就是,产品很重要、价格很重要,但营销尤其销售人员也还是很重要。

说着说着,该经销商就开始夸起安井来,按他的说法,安井在经销商服务方面是非常强的,整个销售团队的建设、市场开拓在业内绝对算顶尖,经常会做产品试吃等宣传活动,甚至还会协助经销商进行客户开发和产品推广,这对于那些小经销商非常有帮助,安井营销人员的帮助甚至可以给他们的新客拓展贡献近20%的作用。所以,安井在整个经销商圈口碑非常好,近些年市占率也不断在提高。

另外该经销商也说,除销售团队外,安井能在竞争中脱颖而出也离不开其全面的产品线,市场上好的产品安井基本都做了,还能够适应不同季节的需求,也就是不放弃任何一个可能的客户,可以覆盖更广泛的渠道,尤其是To C的家庭消费领域,全渠道优势又会进一步增强品牌口碑,总之搭建起了一个正循环。

在冻品领域的经销商眼里,安井是一个方方面面都做得很好,市场竞争力极强的龙头企业,其近些年的财务状况也基本反映了经销商的看法。

01

价值事务所

反常识

在很多人印象中,安井就是卖速冻食品的,比如那些烫火锅的丸子,还有一些包点,整体没啥技术含量,分分钟一大堆竞争对手,低毛利、低净利,操着卖白粉的心,挣着卖白菜的钱,感觉也没啥进步空间,属于“传统生意”,因此,很多人其实对安井没啥兴趣。

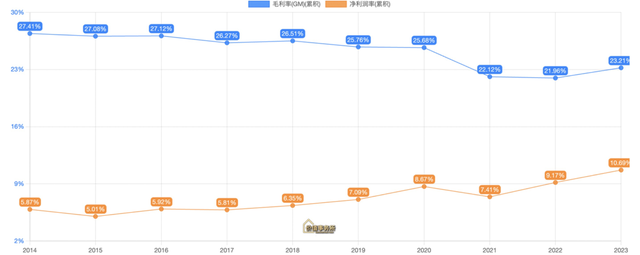

是的,这个感觉确实没错,安井的毛利率一直都在25%-27%的样子,这几年由于上游原材料上涨、下游需求不振同行价格战的影响,公司的毛利最低还降到了22%左右(2022年)。

但反常识的是,虽然安井的毛利非常低且还不断在下滑,但净利率却一直在增长,最后反映到财报上就非常逆天。而且哪怕其他消费企业都非常难的2020-2023,安井都实现了高双位数增长,对比疫情前的2019,2023年营收翻了超1.5倍,利润更是翻了近3倍。

虽然现在安井被贴上了预制菜标签,有在做预制菜,但截至目前主营业务依然是大家熟知的速冻火锅料制品(也就是那些冷冻丸子之类的)+速冻面米制品,这两者的营收占比合起来超过70%(预制菜现在的营收占比也就20%左右)。

就是这种一眼看上去让人觉得有些没兴趣的生意,让安井长期以来赚得盆满钵满,实现了过百亿营收,还不断在增长。

是不有些“反常识”?

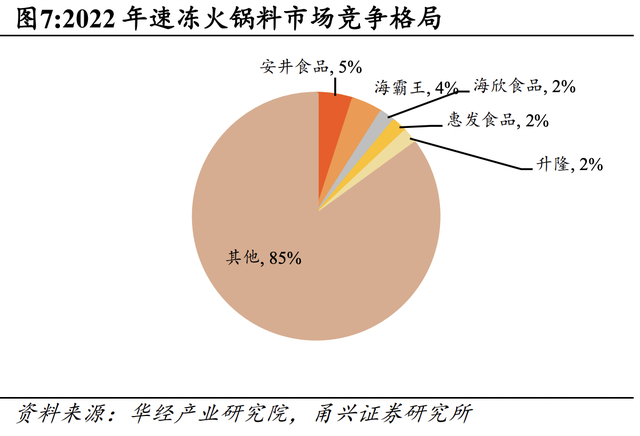

是的,安井做的生意盈利不高,门槛也很低,但市场空间却很大,就拿当下贡献近一半营收的火锅料制品来说,别看安井一年能卖70多个亿,但在整个市场占的份额还非常低。

资料来源:Wind

似这种市场大、集中度低、门槛低的行业,如果哪家企业能做得较好,往往意味着拥有相对于同行超凡脱俗的竞争力,这种隐藏在各项指标背后的“软实力”,是别人无论如何都学不会的,只要多给他一些时间,让他多经历几轮周期(万事万物皆周期,不论什么行业都必定会有日子难过的时候,每一轮周期低谷都会死掉一大片玩家),最终几乎必定会成长为寡头,在整个产业链中占据十分有利的位置,拥有非常强大的话语权。

一个典型的例子就是隔壁养猪行业,龙头企业牧原的市占率比起十年前可以说几乎提升了十倍,不出意外,而后随着一轮轮猪周期的循环往复,牧原的市占率还会不断提升,直至有一天与新进入者拉出巨大的差距,之后可能就不会再有新人想入场了,正如温氏股份所说,随着未来市场集中到一定程度,猪周期有被熨平的可能。

前文提到的经销商还说到,安井在这个行业方方面面相比同行都做得“无可挑剔”,因此,他的市占率这些年不断在提高,规模效应加上向内求要效率,使得公司营收增长的同时,净利率还在不断增长,利润能大幅跑赢营收。

目前看安井未来几年的发展情况,有一个先行指标,即产能。截至2023年底,安井各工厂合计设计产能 108.37 万吨,相较 2022 年的 94.39 万吨增加 13.98 万吨;实际产量 98.70 万吨,相较 2022 年的 87.07 万吨增加 11.63 万吨。整体产能利用率为 91.07%,有一说一,这个产能利用率是相当高的。

这里面还有新宏业和新柳伍因行业特点、产品季节性较强、产能利用率较低拉低了安井整体产能利用率的影响,关于新宏业和新柳伍咱们这里先按下不表,后续再讲到公司预制菜业务时会详细介绍。

按照安井的说法,2024年6月,洪湖安井10万吨产能建设完成,同时四川、辽宁、泰州技术改造完成(应该也可以提升一定的产能,但没披露具体数字就暂时忽略不计吧)。2025年5月左右,辽宁3期14万吨、泰州3期10万吨、河南3期14万吨、山东安井20万吨、广东安井13.3万吨会投产。

换句话说就是,在2026年左右,安井的产能相比2023会增加至少81.3万吨。

如果公司的产能利用率、利润率都还保持2023年的水平,则2026年净利润相比2023年能提升75%(81.3新增产能/108.37现有产能)到25.87亿,如果安井的内部效率进一步提高、产品结构升级叠加规模效应使得净利率进一步提高,那2026年的利润相比2023则不止增长75%。

02

价值事务所

方向没问题,但中间或有波折

不过,连续多年的高速增长一般都是不可持续的。按照产能规划线性推算,安井2026年的利润有望比2023继续增长至少75%,但真实世界一般都是不能线性推算的,一般都是进两步退一步或者进两步顿一顿的螺旋式上升,如果后续安井业绩增长稍微放缓一点,比如增速下降到十几个点,甚至突然有一年负增长,然后再变好,所长都觉得很正常,毕竟体量都这么大了,而且也连续高增长了这么多年。看的企业越多,所长越觉得,一家企业再优秀,想持续保持30%+的增长几乎是不可能的事情,别的不说,光是管理急速膨胀的团队就是个大难题(做过实体经营的朋友应当清楚所长在讲什么)。

另外,虽然经过这些年的高速扩张,目前安井的整体产能利用率还是很高,但后续还如此密集地进行产能投放,终端不一定能一下子全部消化完。安井在此前的投资者交流中就讲到,公司今年Q2压力大,为一季度开门囤了不少货,数据再细一点就是,4、5月经营压力较大,但6月环比改善,最后拉下来就是2024上半年增速相比以往有所放缓,虽然6月有环比改善,最后事实也确实如此,2024H1安井的增长就有所放缓了。

很多同学觉得2024数据稍微差点就只是4、5两个月超级短期的事情,但所长觉得恐怕没这么简单,大概率今年一整年安井的增速都会放缓,这也并非是咒他或者不看好他,主要商业世界的规律就是如此,没有哪一家公司可以一直高歌猛进下去,一直高歌猛进停不下来反而需要当心,因为可能一停下来就直接猝死了。

但即便2024一整年增速都有所放缓,所长觉得问题也不大。因为安井确实非常强,B、C端双轮驱动,以火锅制品为底,预制菜又能贡献新的增量,产品力、渠道力、供应链在行业都数一数二,长期还是非常有前途的。

碍于篇幅原因,咱们今天就先介绍到这里,后面还会有一篇文章,咱们每晚9点同一时间不见不散。

本文作者可以追加内容哦 !