$Meta Platforms Inc-A(NASDAQ|META)$ 即将在美东时间10月30日盘后发布三季度财报,市场关注度极高。根据彭博一致预期,24Q3公司营收预计同比增长17.83%至402.35亿美元,稀释后EPS同比增长19.22%至5.23美元。

Meta今年股价表现十分优异,年初至今股价涨幅超60%。预计Meta本季度业绩表现依然出色,我们应该如何布局投资策略呢?

一、预计广告业务强劲,支撑公司业绩超预期增长

广告收入是META最主要的收入来源,预计本季度公司的广告收入增速依然能够保持20%左右的高增长,上季度广告收入增速约21%。原因如下:

1. 美国经济依然强劲支撑广告收入的增长

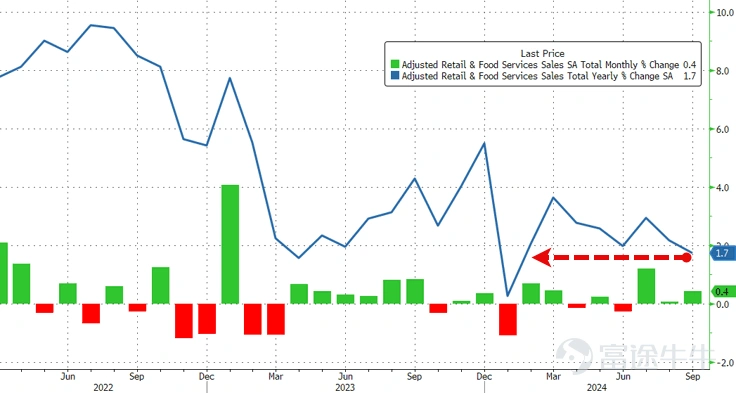

从三季度美国宏观经济数据来看,7、8、9月美国零售月率均实现了环比正增长,9月零售月率环比增加0.4%,高于市场预期,说明美国消费者支出强劲,经济几乎没有出现实质性下行迹象。在强劲的美国经济的支撑下,广告单价有望持续回升,预计24Q3广告收入依然有非常不错的表现。

图:截至2024年9月美国零售月率(%)

资料来源:U.S. Census Bureau

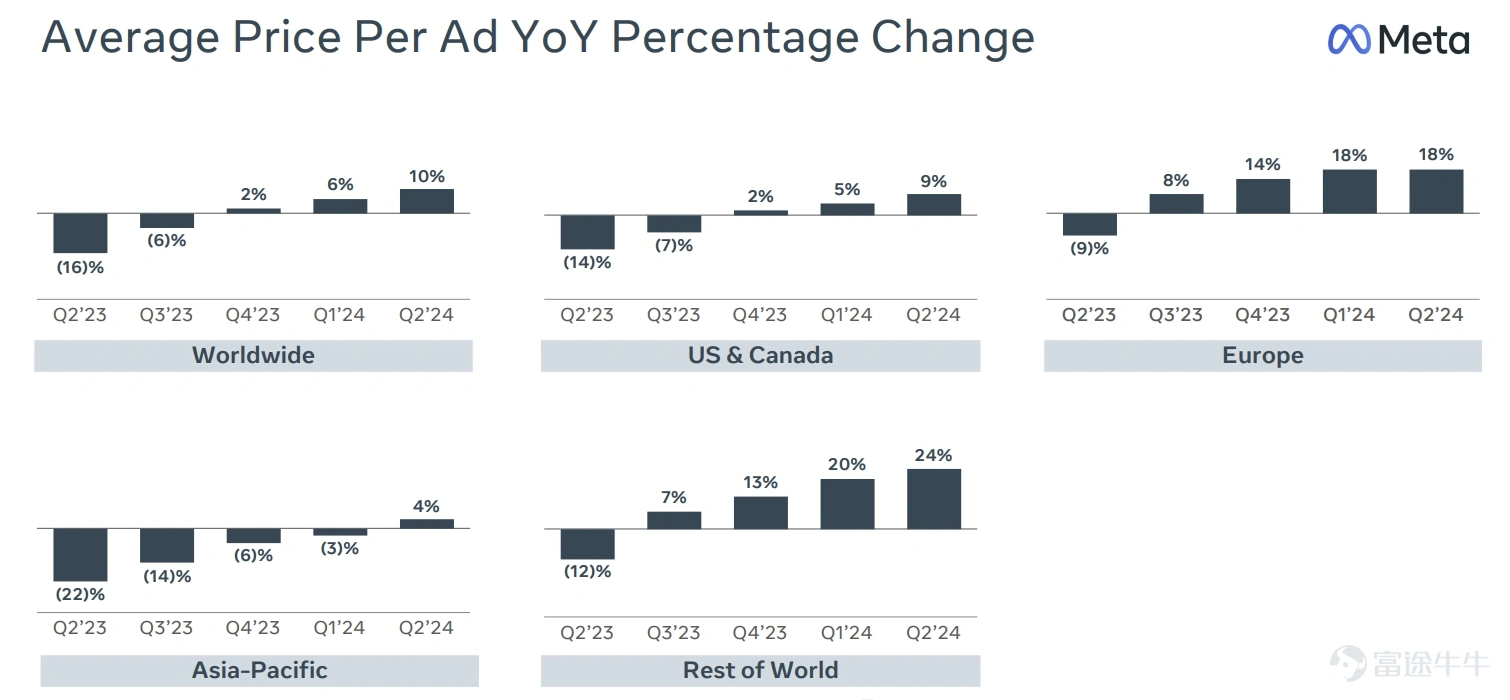

图表:22Q2-24Q2全球平均广告单价同比增长情况(%)

资料来源:公司公告

2. 线上广告行业份额持续扩张,META持续受益

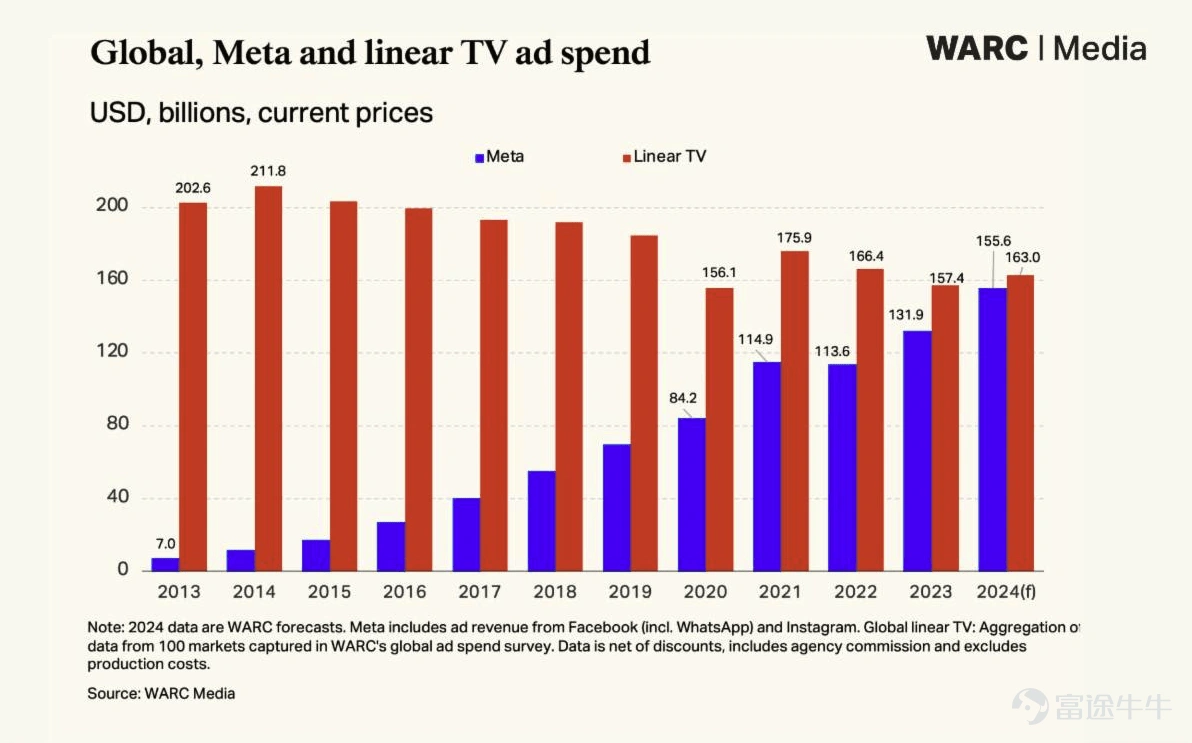

全球线上广告市场份额持续增长。根据相关市场调研数据显示,24年Meta的广告支出正在迅速赶上有线电视的广告支出,并在25年有望超过有线电视的广告支出。

图表:全球,Meta和有线电视广告支出(十亿美元)

资料来源:WARC Media

3. 强大的社交生态优势

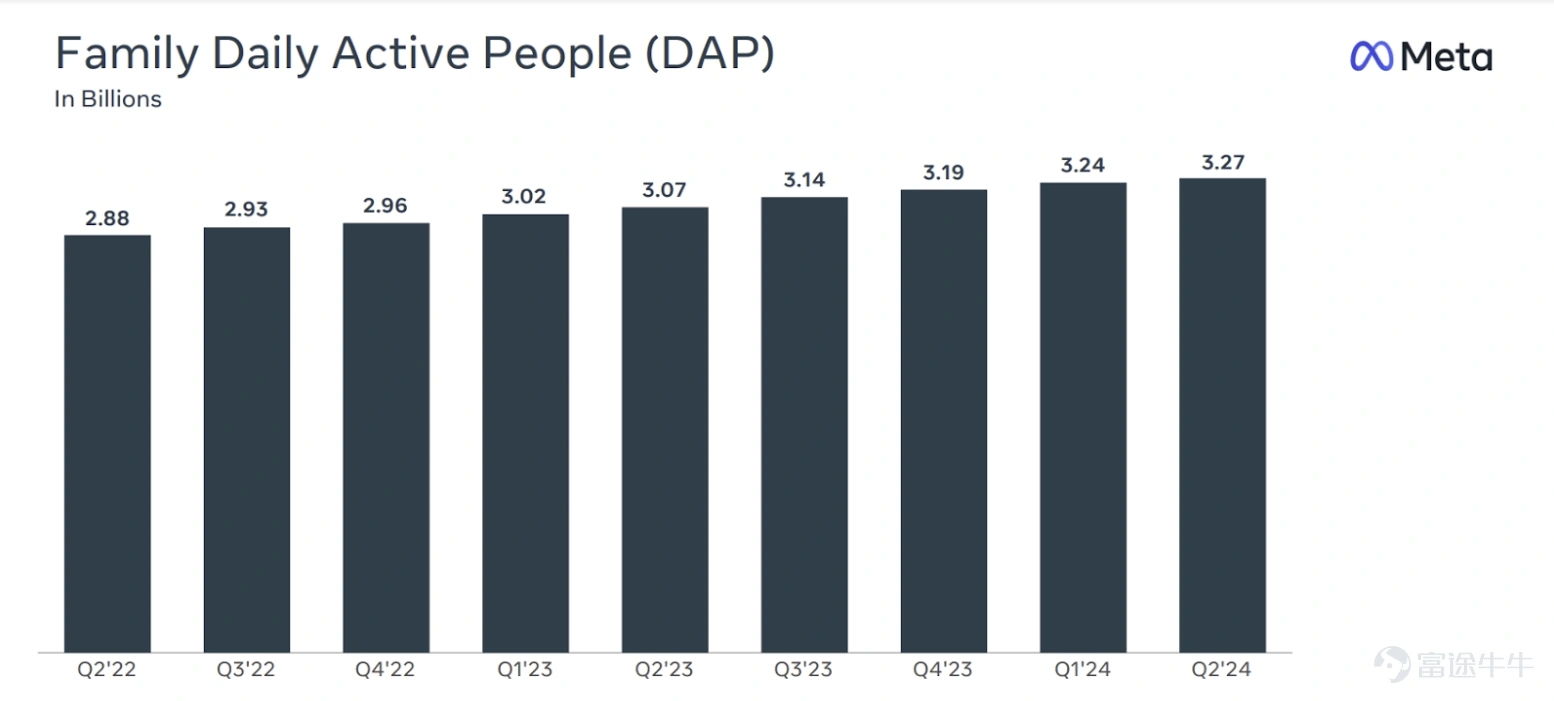

Meta旗下拥有Facebook、Instagram、WhatsApp等全球知名的社交软件,在社交生态中几乎是垄断的地位。在如此大用户体量下,根据24Q2的数据,app的活跃用户数依然稳步提升,体现出强大的社交生态壁垒。坐拥庞大用户流量的Meta自然就成为了众多广告主的首选。

图表:22Q2-24Q2社交产品家族日活(十亿)

资料来源:公司公告

4. AI提高广告投放的ROI

Meta一直在使用AI来改进广告寻找目标用户的方式,从而提高其最赚钱的广告业务的效率。近年Meta推出AI驱动广告工具Advantage+,利用AI和自动化技术,帮助广告主提高营销及宣传效能,从而提高广告投放ROI。

此外,Meta的AI技术还能够实现广告的精准投放,并对广告效果进行智能优化,通过对广告数据的实时监测和分析,识别出影响广告效果的关键因素。这些算法能够根据用户的反馈和行为数据,动态调整广告内容和投放方式。

5. 美国大选推动政治广告支出大幅增长

根据广告分析公司MediaRadar CMAG的数据,2024年总统大选的广告支出接近12亿美元,加上国会及其他选举的政治广告总经费则高达120亿美元,几乎是2016年大选广告经费的3倍。

回顾历史,广告与政治始终紧密相连。在历次美国总统选举中,广告支出都呈现出显著增长趋势。而随着数字媒体的普及和发展,数字广告在政治广告中的占比也在逐年上升。对于 Meta 这样的数字广告巨头而言,政治广告的增长无疑将为其带来巨大的商业利益。

二、预计利润率继续提升,自由现金流稳定

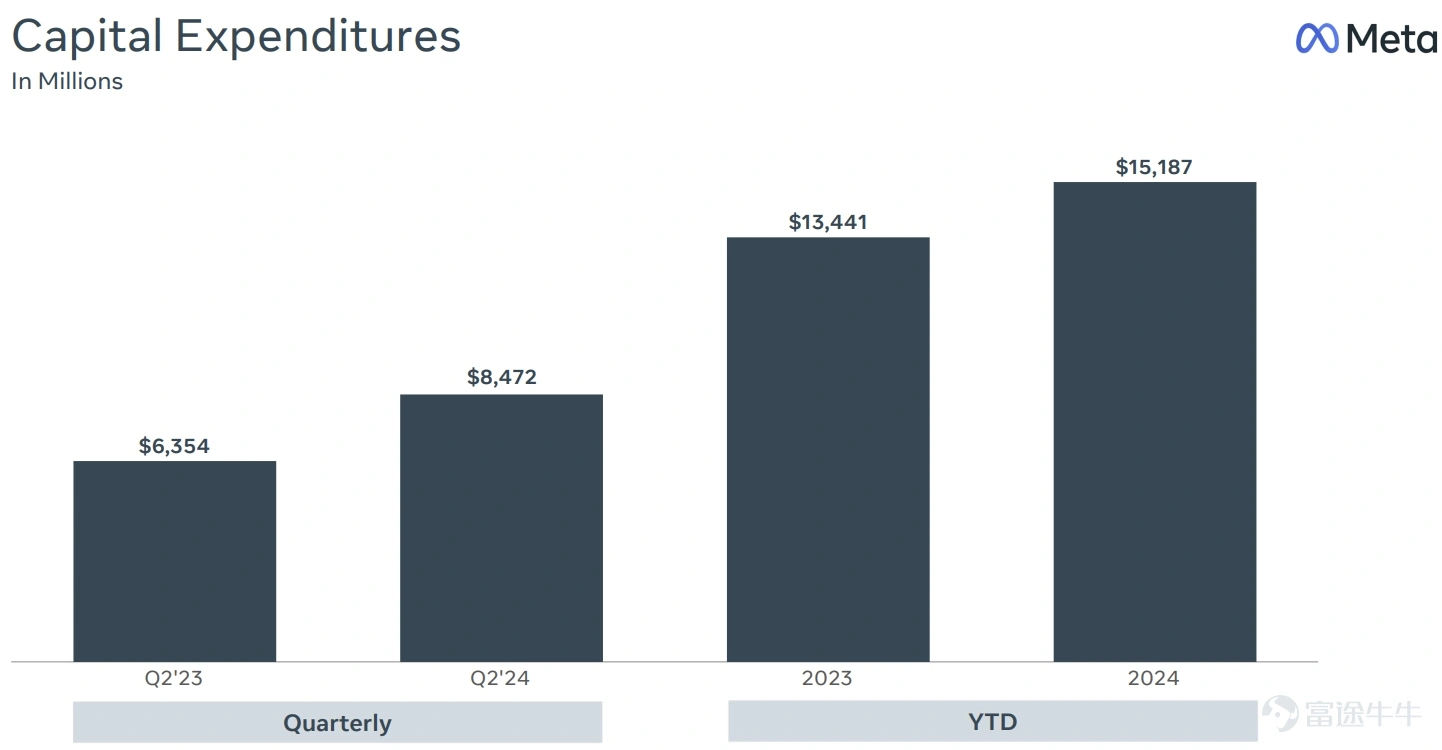

预计公司资本开支持续增长,主要原因是AI基础设施建设和Reality Labs的持续投入。从科技巨头的AI投入产出情况来看,Meta在AI商业落地方向比较明确,回报率相对较高。而Reality Labs方面,预计亏损还会持续扩大。近期公司发布了最新头显产品Quest 3S,售价仅为299美元,与苹果Vision Pro相比性价比高,有利于提升市场份额。但短期来看,Reality Labs依然难以盈利。

图表:24Q2公司资本开支情况(百万美元)

资料来源:公司公告

从经营成本来看,本季度公司经营费用预计与上个季度基本持平,由于23Q3的经营费用基数较低,24Q4经营费用同比增速有所提高。但是,考虑到公司营收增速依然会超过费用的增长,因此,公司利润率依然有进一步的提升空间。

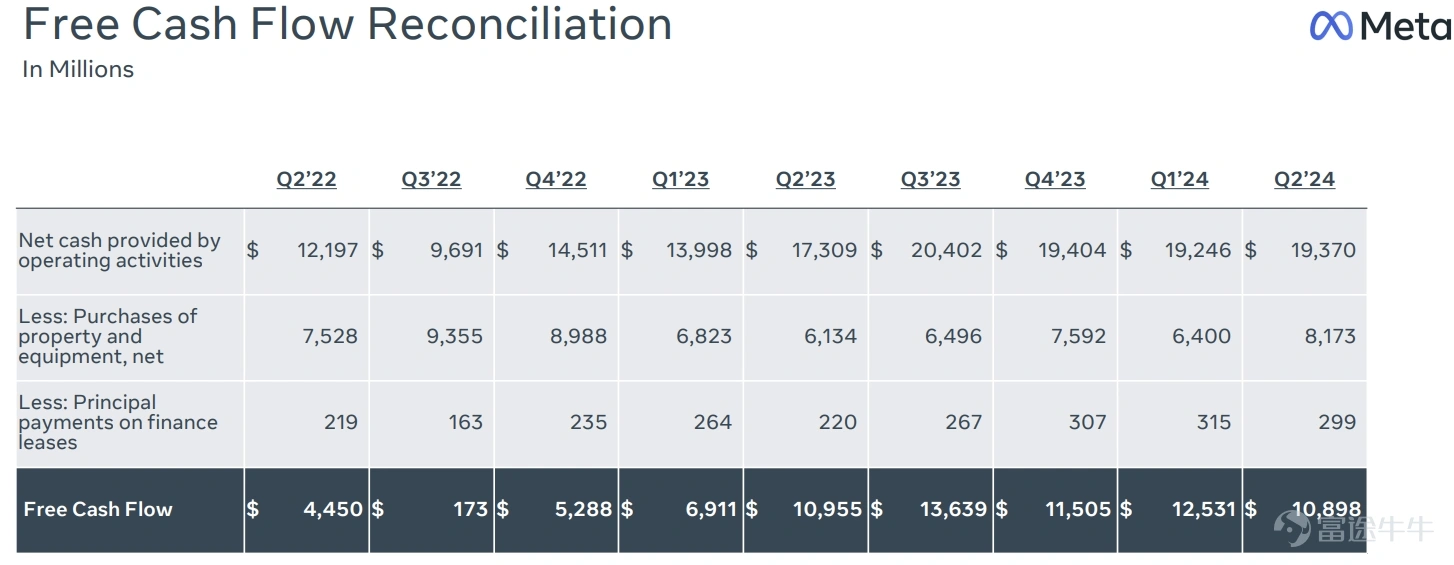

自由现金流方面,预计公司自由现金流与上个季度基本持平,资本开支的增长部分对冲了净利润的增长。全年来看,24年公司的自由现金流预计同比23年(438.47亿美元)小幅提升。

图表:22Q2-24Q2公司自由现金流情况(百万美元)

资料来源:公司公告

稳定的现金流支撑公司的股东回报。回购规模还剩下600.6亿美元,预计24年和25年分别回购400亿美元左右,每年耗资约50.8亿美元进行派息。当前公司市值1.44万亿美元,年化股东回报率约为3.1%。

三、投资策略

公司预计三季度营收在385亿至410亿美元,目前彭博一致预期是402.35亿美元,位于指引的上端。

当前美国经济依然十分强劲,线上广告市场份额持续增长,公司的广告业务有望持续受益。同时,Meta具备庞大的社交生态优势,强大的AI实力持续优化广告工具的产品力,在24年美国大选政治广告支出大幅增长的背景下,Meta的广告收入增速有望超过公司和市场的预期。EPS方面,预计利润率的提升将带来20%以上的增速。

股东回报方面,公司持续进行回购和派息,当前公司市值1.44万亿美元,年化股东回报率约为3.1%。公司重视股东回报,预计26年自由现金流大幅增长后公司有望提高回购和派息规模。

估值方面,公司当前股价567.78美元,市盈率PE(TTM)是29.04x,预计24年PE(forward)约为26x,估值相对合理。

综上,预计公司业绩有望超预期,eps实现20%以上的增速,且公司注重股东回报,估值相对合理,依然是一个不错的投资标的。建议投资者逢低买入,已经持股的投资者可以继续持有。

作者:Chancy Chen 持牌分析师

本文作者可以追加内容哦 !