近期,市场行情波动震荡。在高波动市场环境下,另类投资恰恰拥抱波动,退可在逆势中稳健布局,进可在顺势中乘风破浪。

作为重要的风险对冲工具,另类投资与传统资产具有低相关性,能够积极应对各种不同的市场环境,为投资者参与资本市场提供更为多样化的选择。

华夏资本作为华夏基金的另类资产投资管理平台,是华夏基金多资产全能平台的重要组成部分。多年来,华夏资本深耕另类投资领域,累计发行衍生品产品超400亿元,累计服务个人合格投资者超1.8万人。“华夏资本另类投资”品牌越来越受到广大投资者的认可和青睐。

那么,纷繁多元的另类投资到底是什么?投资者在高波动市场环境下,适合选择什么样的另类投资策略?下面我们就来一探究竟吧!

近期市场行情走势可谓是“大开大合”,国庆节前的上涨来得出乎意料,节后的回调也让大家猝不及防。可见,不确定性和高波动性依然是市场环境的主基调。

在日渐丰富的金融产品货架面前,以股票、债券为标的的传统投资仍是市场主流。而在高波动市场环境下,另类投资因其与传统资产低相关性、投资方向多空、收益来源丰富等特点,成为重要的风险对冲工具,可以起到较好的降低整体波动的效果,能为投资者在各种不同的市场环境中提供更加多样化的投资选择。

另类投资是一个相对概念,通常代表传统投资(简单做多股票、债券等)以外的投资模式,具有收益非线性、与传统资产低相关性、投资方向多空、收益来源丰富等特点。

另类资产的范围很广,涵盖金融衍生品、大宗商品、私募股权、房地产、基础设施、外汇、艺术品、知识产权等。

其实,看上去有点“小众”的另类投资,近年来已经越来越受到投资者的关注和青睐。

今天就让我们来揭开另类投资的面纱,与目前市场主流的衍生品另类投资策略面对面认识一下,看看投资者在面对不同的市场环境时,可以选择哪些另类投资策略。

如果你温和看涨后市或暂无明确涨跌观点,可以选择——

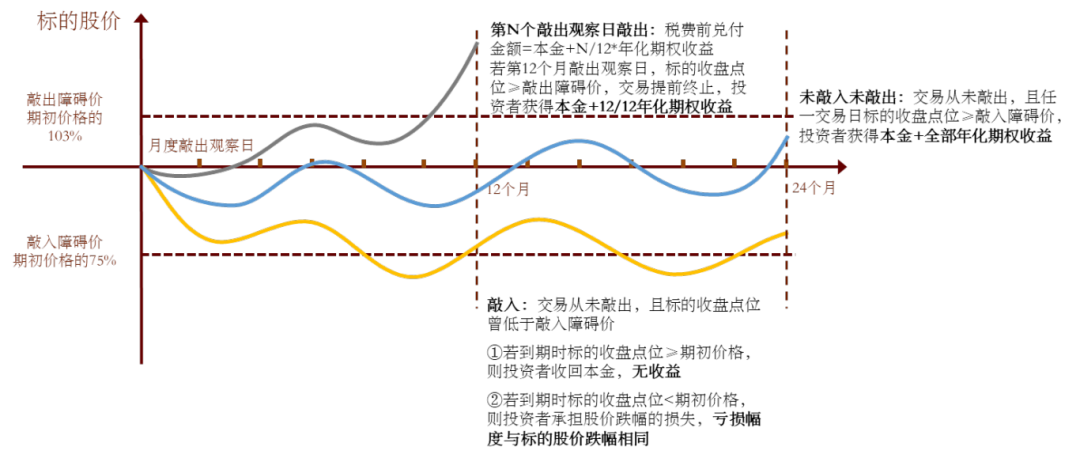

雪球策略

01 策略介绍

雪球策略是一种典型的波动率资产策略,依靠波动生息,只要挂钩标的保持适当波动,即可分享波动率红利。

雪球策略就像冬日里的雪球一样,在满足一定“温度”(即挂钩标的价格)条件下,其收益能够像积雪一样越滚越厚,同时能够隔绝市场行情下的部分下跌;但超过一定“温度”(即下跌幅度)后,雪球就会“融化”,发生亏损。

截至2024年三季度末,华夏资本已累计发行雪球策略产品140余只,为客户创造了良好的投资体验。

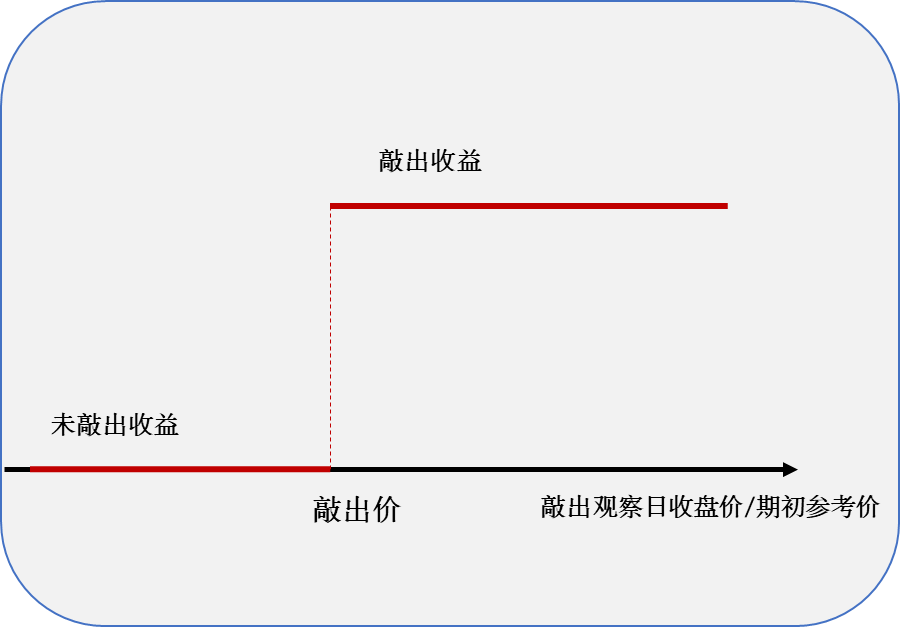

02 策略结构图

如果你明确涨后市,可以选择——

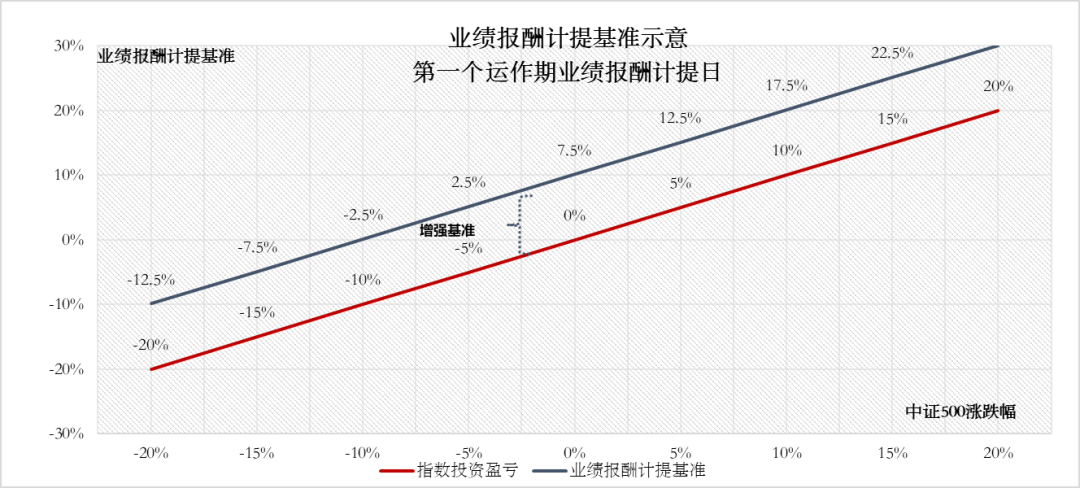

指数增强策略

01 策略介绍

指数增强策略需要投资者拥有明确的看涨观点,它的收益走势与指数走势起伏一致。该策略通过运用挂钩指数所对应的期货贴水进行生息,在投资期初约定了增强幅度后,每一天的收获是指数期初至该日的涨跌幅与累计到该日的增强幅度之和。

02 策略结构图

如果你看好标的单边上涨/下跌趋势,并希望最大程度参与标的涨跌收益,可以选择——

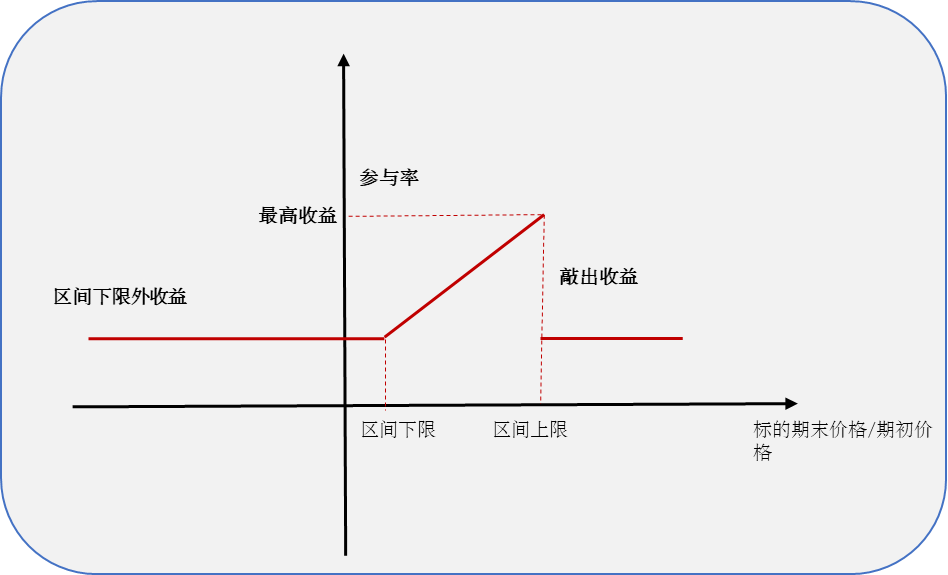

固收+美式单边鲨鱼鳍策略

01 策略介绍

单鲨策略对标的未来的收益率和波动率均有较为明确的观点表达。该策略产品可依托固收资产配置获得稳健的收益,如运作期内未敲出且期末观察日时落在区间内,可以较低成本博取较高的收益弹性。

02 策略结构图

如果你看好标的区间震荡但对方向不明确,或看好标的单边趋势但希望在相反趋势行情中也能获得一定收益,可以选择——

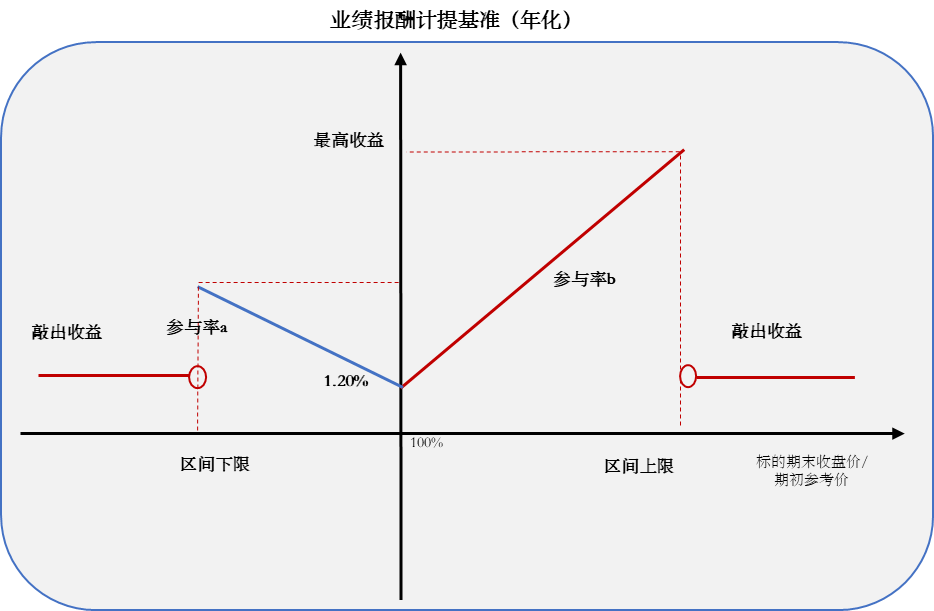

固收+美式双边鲨鱼鳍策略

01 策略介绍

双鲨策略通过双边下注,观点更为谨慎, 产品期待在多种市场环境下获得期权收益的可能。该策略产品收益特征与单向鲨鱼鳍相似,但在区间设计上选择双边下注,相较单鲨来说标的涨跌幅落在区间内的概率上升。

02 策略结构图

如果你看好标的单边上涨/下跌趋势,并最大程度希望保证本金安全,可以选择——

固收+二元看涨/看跌期权策略

01 策略介绍

二元自动敲出结构对于标的上涨/下跌有明确观点表达,其放弃享受跟随标的上涨/下跌的增量收益的同时,也杜绝了看对方向但涨/跌超区间时损失一定期权收益的可能。该策略产品大部分配置于稳健固收资产,少部分用于购买特定标的看涨/看跌二元期权。产品通过固收资产收益覆盖期权费成本,可最大程度保证本金安全。

02 策略结构图

如果你看好标的单边上涨/下跌趋势,并希望降低获得最低收益的可能,可以选择——

固收+三元看涨/看跌期权策略

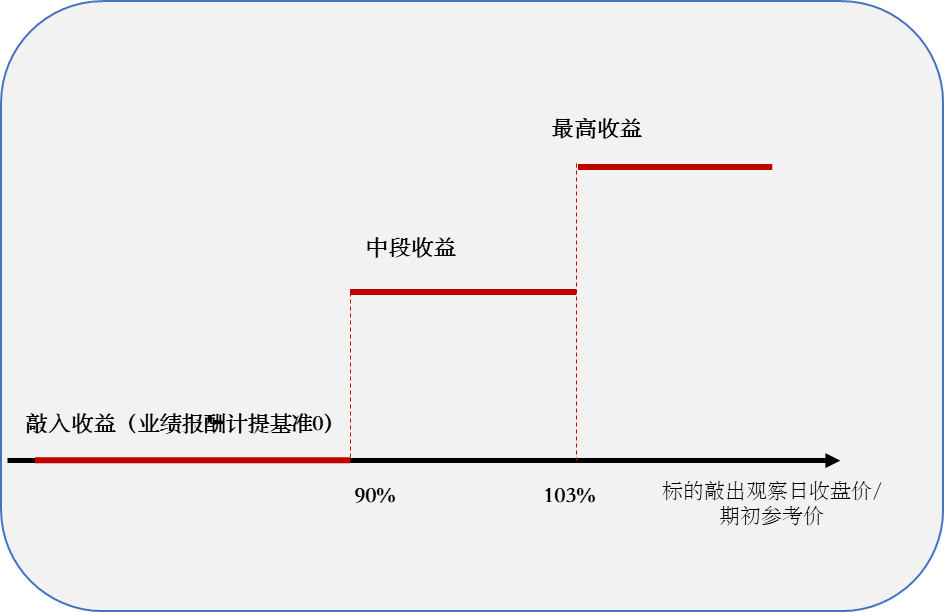

01 策略介绍

三元自动敲出结构的设计使产品在标的到期未敲出情形下,保留了获取中段期权收益的可能,风格更为稳健内敛。该策略产品大部分配置于稳健固收资产,少部分用于购买特定标的看涨/看跌三元期权。到期未敲出且未敲入产品可获得中段收益,到期敲入产品无法获得期权收益,但产品通过固收资产收益覆盖期权费成本,可最大程度保证本金安全。

02 策略结构图

如果你预期标的温和上涨,追求稳定的红利收益,可以选择——

备兑策略

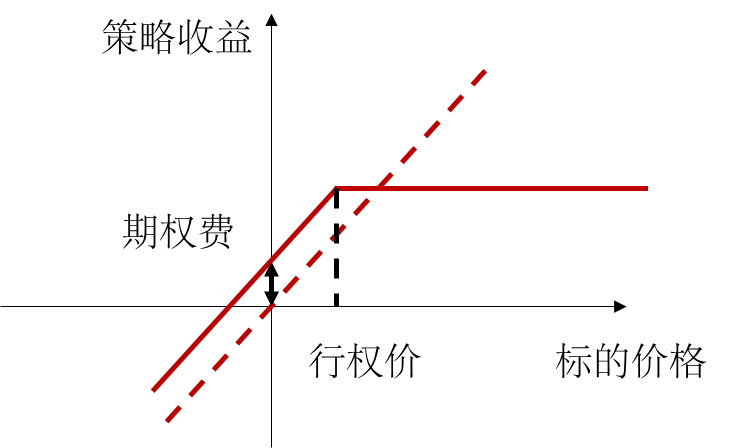

01 策略介绍

备兑策略具有将指数波动兑现为定期分红的能力,是进行规则化止盈投资的利器,是市场情绪的晴雨表,亢奋的情绪下备兑策略分红能力更强。该策略通过买入底层资产的同时卖出虚值看涨期权,获取期权费。

02 策略结构图

如果你看好后市行情,同时希望规避阶段性回调风险,可以选择——

非对称指数增强策略

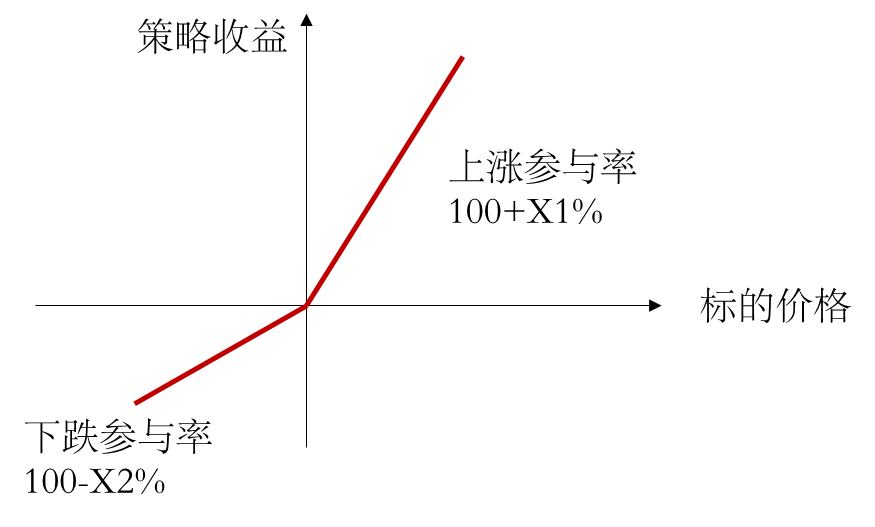

01 策略介绍

非对称指增策略具有将期货贴水内化为自身非对称增强的能力,它的收益走势与指数走势起伏一致。该策略将股指期货锁定的基差用于购买看涨期权,实现多倍参与上涨的收益;或用于购买看跌期权,实现下跌减速的投资体验。

02 策略结构图

好了,认识了这么多具有不同风险收益特征、适用于不同市场环境的另类投资策略,那么作为投资者,如何能参与到另类投资产品中呢?

我们看到,另类投资产品的结构一般较为复杂、衍生品层面的信息获取渠道也比较专业。因此,专业化的投资机构在另类投资领域更具优势。

华夏资本管理有限公司作为华夏基金的全资子公司,其定位为华夏基金的另类资产投资管理平台,是华夏基金多资产全能平台的重要组成部分。

多年来,华夏资本结合股东特点和资源禀赋,充分利用衍生品特点,通过多元资产配置研究,大力发展另类投资策略。

千磨万击还坚劲,任尔东西南北风。在风起云涌的市场环境下,另类投资拥抱市场波动,退可在逆势中稳健布局,进可在顺势中乘风破浪。“华夏资本另类投资”致力于成为投资者踏入另类投资领域最值得信赖的选择!

滑动查看完整提示:

市场有风险,投资须谨慎。本文所述内容旨在介绍华夏资本开展的另类投资业务,为投资者介绍多元化的另类投资策略及理念,投资者在投资前须结合自身风险承受能力及产品风险等级进行判断。本文不构成任何投资建议或承诺,不构成华夏资本对于任何产品业绩表现的保证。

风险提示:本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

本文作者可以追加内容哦 !