从“脆皮”年轻人,到“活力”老年人,养生一直是本高度讨论的话题。无论吃穿住行,只要和“健康”挂上边,养生爱好者们立刻蜂拥而至。现如今,人们热衷拥抱中式传统滋补、药食同源文化,积极了解各类蛋白质、维生素等膳食营养品,加入健康养生的行类中。这个有着万亿规模的大健康赛道,正在抖音焕发活力。

基于此,飞瓜数据 × 飞瓜品策 联合出品《2024年抖音滋补保健品类线上消费与行业洞察》,从市场现状、消费者画像、品类探索、重点品类分析等角度出发,了解抖音滋补保健品类发展趋势,找到2024年下半年电商运营突破口。

01基于“人们健康”优先发展战略,健康产业市场规模持续扩大

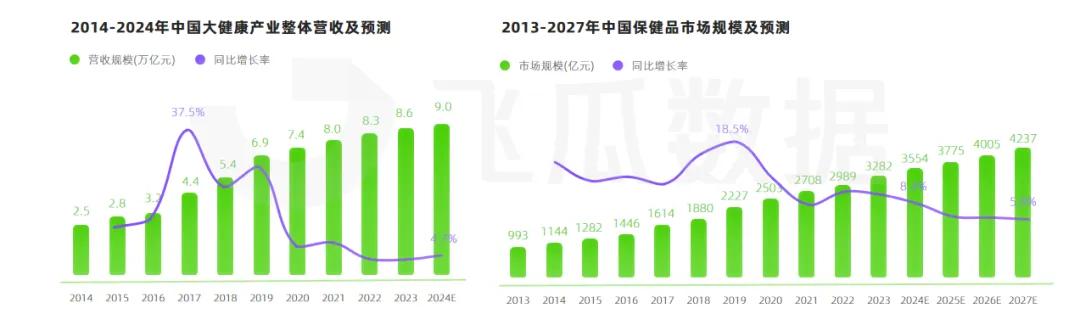

随着生活水平提升,人们对健康质量愈发关注。中国健康产业基于强大需求、政策支持,在近年来取得了长足发展。自2017年“健康中国”战略布局以来,产业的市场规模持续扩大,以普及健康生活、优化健康服务、完善健康保障、建设健康环境、发展健康产业为重点。

相关数据显示,2024年中国大健康产业总收入规模将达到9万亿元,相较于2021年8万亿元的总额实现了显著跃升。除疾病治疗外,保健品市场也随着人民防治意识加强水涨船高,产业发展持续稳定增长。

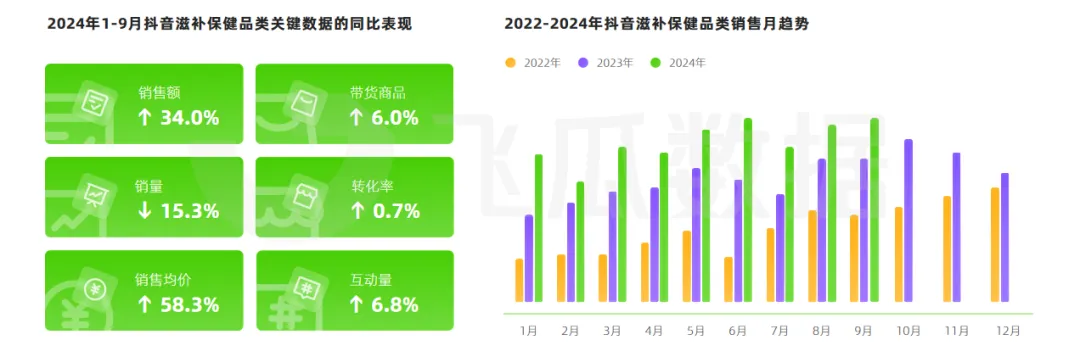

自2022年以来,抖音滋补保健品行业开启稳步增长态势,2023年迎来行业规暴涨翻倍。现如今,抖音滋补保健大类月销量突破3000万,每月超3亿用户在抖音关注滋补保健类商品。同时值得注意的是,品类销售均价提升显著,多个细分类目商品以高品质、囤货装、年卡等组合吸引忠实养生消费者,强势拉动销售额较去年提升34%。

02青年男性与熟龄女性成销售突破口,口感、味道是消费者关注焦点

从目前抖音消费群体来看,青年男性与熟龄女性呈现高消费潜力态势,TGI皆高于100,商家可详细挖掘客情原因与潜力。

从购买动机来看,消费者容易受他人推荐的影响而产生购买欲望,在飞瓜收集的相关原声中,高知名度播主、亲友的口碑推荐对消费者具备促进转化的影响力。

通过飞瓜品策针对滋补保健品类消费者购买后相关评论进行分析,可以发现正向评价占比高达94.1%,抖音消费者整体购买体验较优。

具体来看,滋补保健这类入口性产品,口感味道是消费者最直接且关心的内容,商家在保证功效的同时,也应重点研究消费者口味感受。在产品需求上,37%的购后反馈提到了价格优惠,可见该品类消费者对价格的敏感度较强。

03头部品牌维持市场主导力品类整体销售均价较高

从滋补保健品牌的集中度来看,虽相较2023年有所下滑,但品类头部品牌的竞争力依然十分强劲,CR5与CR10分别达12.8% /19.1%。

其中,品牌“诺特兰德”销售表现最为出色,市场占比达3.9%。在带货小店部分,官方店铺销售占比高达90.8%,更易获得消费者信任与青睐。

从2024年1-9月滋补报价各类目价格带销售占比来看,保健食品的价格带较低,集中在100元以下,占比约75%。传统滋补营养品以50-300元价格带产品居多,占比超过40%。普通与海外膳食营养品价格带较高,特别是海外膳食类营养品,1000元以上的高客单价产品超过20%。

目前,直播渠道为滋补保健品类带来的销售热度高达70%,且相较去年销售热度同比增长25.6%。达人直播相较品牌自播获得的效益更为可观,且依旧处于领跑地位。

值得关注的是,今年商品卡的增幅颇为显著,同比去年销售热度上涨85.9%,已占整体销售渠道约1/4。

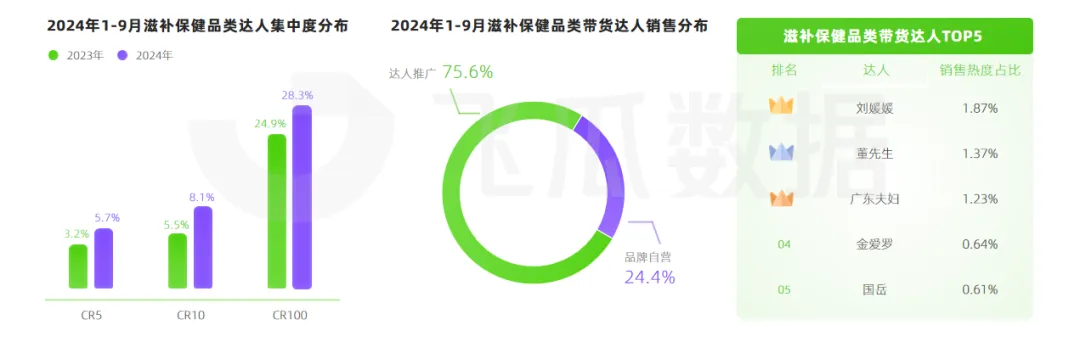

通过分析滋补保健品类下带货账号表现,可以看到头部带货达人集中度上涨显著,CR5 / CR10 / CR100 分别涨幅为2.5% / 2.6% / 3.4%。

目前,品类达人推广占比高达75.6%,品牌自营账号在整体表现上稍显不足。在用户已倾向于选择官方店铺下单的优势条件下,品牌如何提升自营账号的吸引力与影响力,优化投放成本,是获得高效转化的重要一步。

04滋补保健重点品类分析

01. 传统滋补营养品

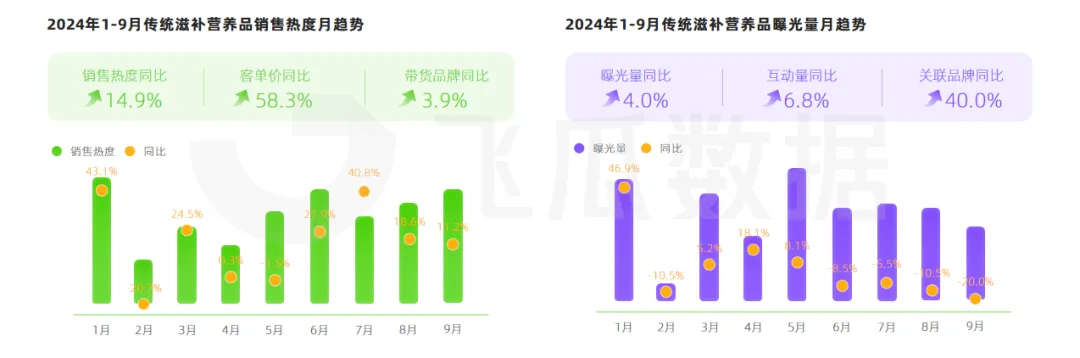

从2024年1-9月传统滋补营养品类销售热度来看,整体相较去年上涨了14.9%,其中1月品类销售表现最佳。如今消费者对养生产品的需求已向更高质量、日常储备转变,拉动客单价同比显著提升。行业发展向好也吸引更多品牌入场投放曝光,关联品牌同比上涨40%。

从2024年1-9月传统滋补营养品细分品类占比来看,燕窝滋补品和食疗滋补营养大类销售情况优异。其中燕窝滋补品不仅占据品类销售第一,同时具备112.5%的同比销售增幅,未来发展潜能可观。燕窝制品以其稀缺性与高营养价值,受到人们的喜爱。

另外,鹿茸制品在今年也受到大量关注。其中,鹿茸片的销售涨幅较高,潜力优于其他相关制品,商家可重点关注。

从传统滋补营养品的价格带来看,今年高客单价的商品销售涨幅较高。我们筛选相关热卖品类后发现,燕窝品类在行业告诉发展的同时顺应推出年度大份量装,满足忠实客群购买需求。此外,还有其他较为精贵的传统营养品也在抖音热销,如海参类礼盒,取得不错的销售热度。

在内容场领域,品牌、达人都在积极参与品类相关话题。今年以来,传统滋补营养品的话题数达到11w个,曝光量突破88亿,互动量也超过1亿。围绕养生生活、人群的分享,以及结合节日、饮食种草的话题备受用户关注。

02. 蛋白粉/氨基酸/胶原蛋白

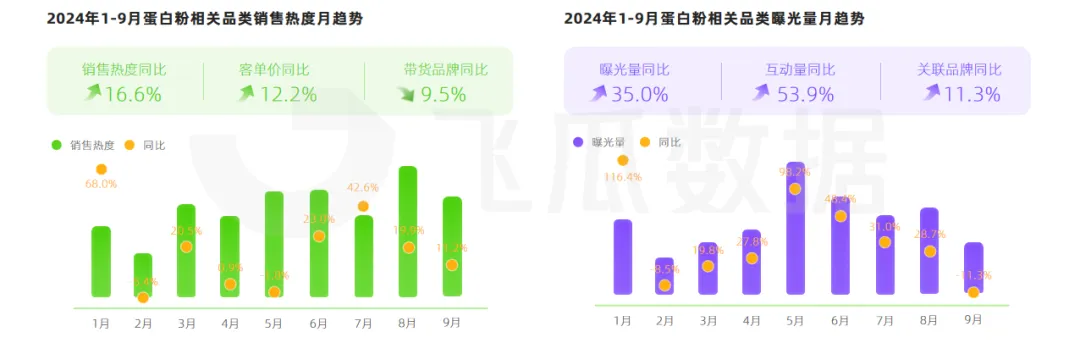

今年蛋白粉/氨基酸/胶原蛋白品类销售热度来看,整体相较去年上涨了16.6%,其中1月相较去年涨幅最高,8月品类销售表现最为可观,整体呈现稳定上涨趋势。

从曝光量相关数据来看,5月受618大促前置宣传影响,蛋白粉相关品类曝光量达到较高水平。整体品类曝光、互动皆增长明显。

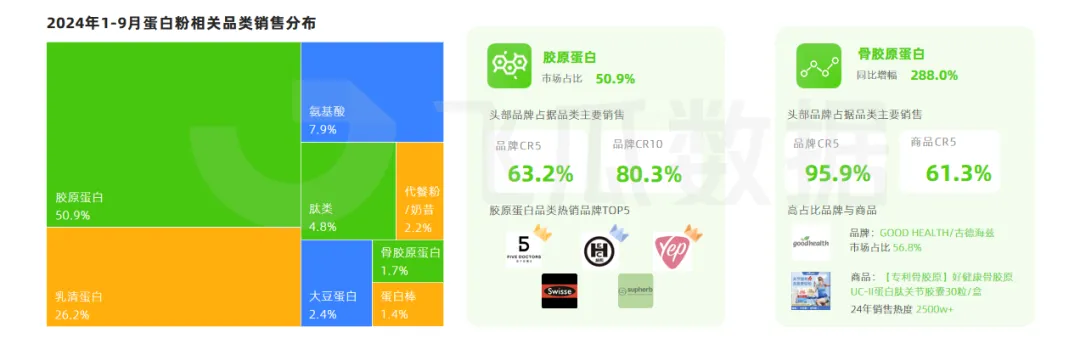

在今年蛋白粉相关品类销售分布中,胶原蛋白、乳清蛋白细分类目为品类带来近80%销售热度。而骨胶原蛋白虽然销售热度较低,但相较去年同期涨幅暴增,相关关节胶囊商品获得消费者喜爱。同时,细分品类的头部品牌占比颇高,行业具备高进入壁垒。

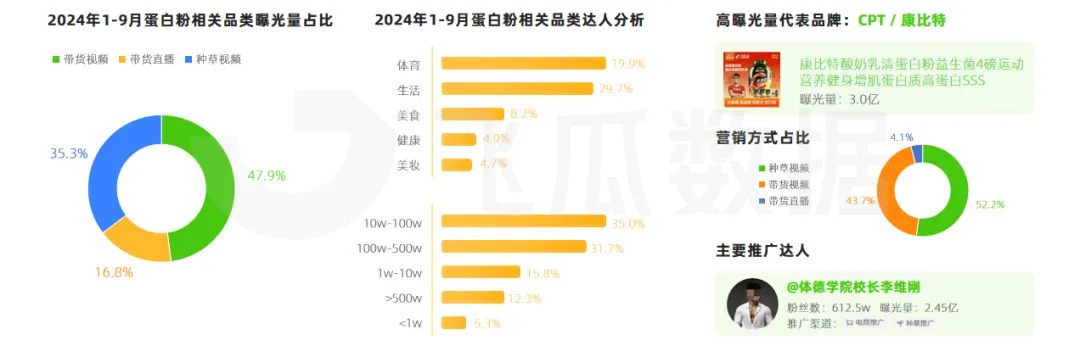

从曝光量上来看,今年1-9月蛋白粉相关品类依靠带货与种草视频获得的曝光量较为可观。在达人分布上,体育、生活类达人更易吸引用户注意,比如「康比特」就通过体育垂类达人收获2.45亿曝光量。在达人层级上,肩腰部达人表现较为突出,品牌投放带来的性价比也更高。

03. 酵素/微生物

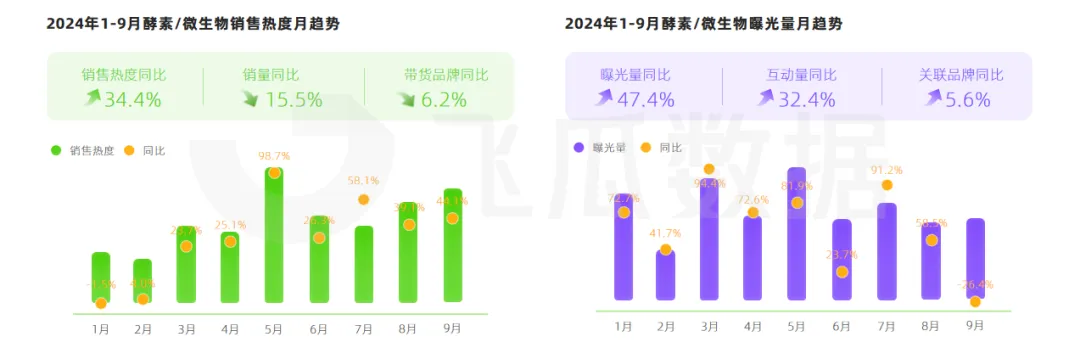

从24年1-9月酵素/微生物品类的推广和营销情况来看,品类销售热度呈现明显的增长趋势,销售热度同比增长 34.4% ,其中5月销售增幅最为明显,达到 98.7% ,销售热度也居于高位。从曝光量来看,同比增长也达到47.4% ,越来越多的品牌开始在抖音营销种草扩大生意规模。

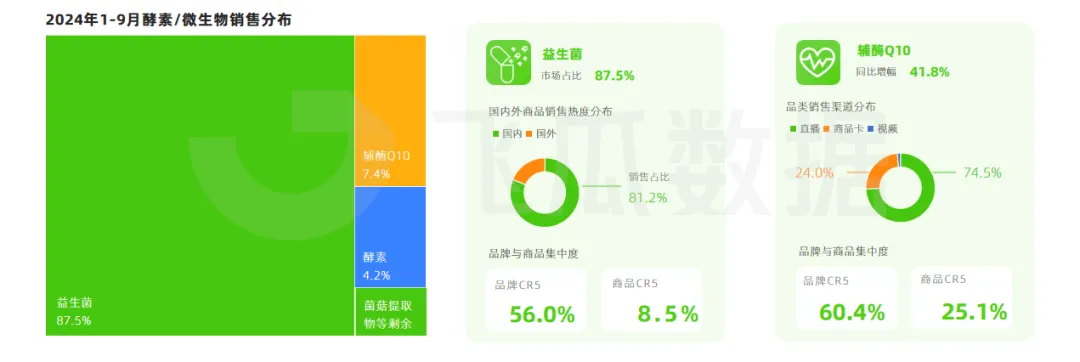

从酵素/微生物相关细分品类来看,益生菌占据了品类下销售大头,占比超过87%,且目前国产头部品牌如「万益蓝WonderLab」,依托强大的营销实力、性价比与商品功效概念,加速抢占市场份额。另外,辅酶Q10品类今年也颇受消费者关注,同比增幅也达到41.8%。

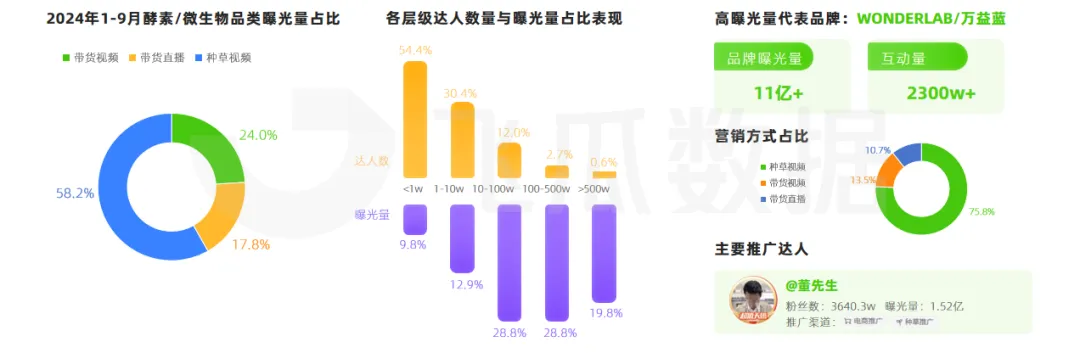

通过分析酵素/微生物品类相关视频与直播营销表现,我们可以发现种草视频在曝光量上为品类做出了主要贡献,占比达到58.2%。从各层级达人的营销效率看,腰肩部达人数量不多,但为品类贡献了超过一般的商品曝光,投放成效较佳。

因为篇幅有限,推文仅展示部分数据。

$字节概念(BK0923)$

本文作者可以追加内容哦 !