A500问世前,在进行资产配置时,$沪深300(SH000300)$因为其显著的龙头效应和个股分散等特征,可以说是底仓的不二之选。但近期因为几乎所有的平台都在宣传A500,身边便有不少朋友问我:能不能将沪深300替换成A500?

我的回答是,在“新宏观时代”,A500或许是更适合做资产组合“压舱石”的标的。

一方面,从估值角度看,全球进入降息周期有利好。

我国自不用说,近两年始终位于降息的经济周期,体感最强的银行短期存款利率已经到“1”以下了;反观国外,美于近期也开启了降息周期,目前对其11月议息会议的预期是有98.3%的概率再次下调50bp。

这样的市场环境,对于利率敏感型资产来说无疑是个大利好,这些标的至少有望迎来一波估值抬升行情,尤其是像生物医药、新能源、半导体之类的新兴科技行业,估值弹性强且前期经历了较大的出清。

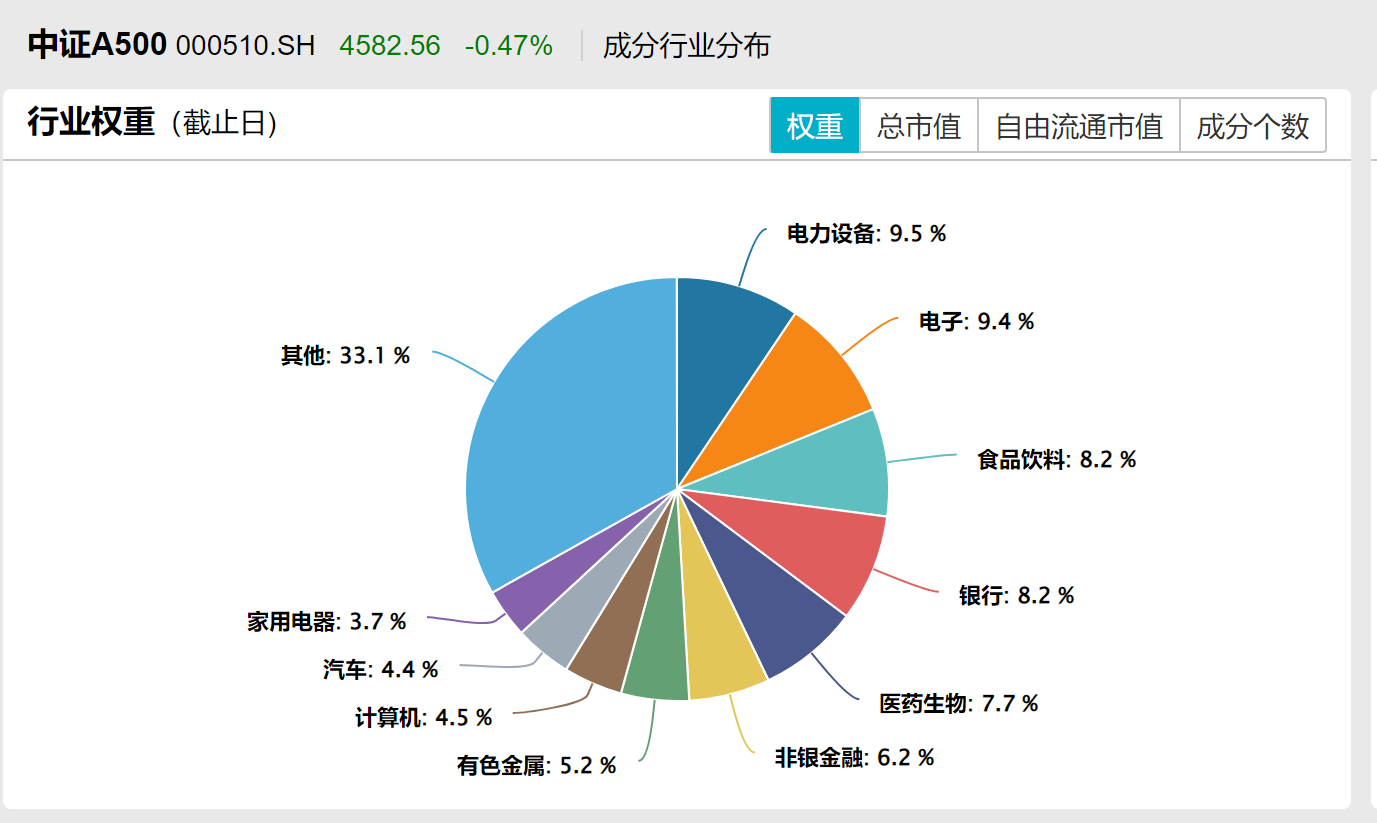

而中证A500,与沪深300相比,其持仓对上述科技成长型行业有较高的暴露,或许能更好地捕捉这一轮估值抬升行情。

另一方面,政策加码、业绩抬升,A500或许更加适合“新时代”。

过去几十年,我国的经济发展依靠基建、房地产等传统行业,所以与之相关的企业迅速发展、标的受市场青睐,沪深300就在这样的背景下应运成为市场较受欢迎的宽基。

但近两年,上述旧的“经济引擎”已经开始失速,市场逐渐饱和,对经济的提振作用陷入瓶颈,于是“科技提振经济”便成为了当下复苏经济的主要方向。也就是说,创新型行业将替代依靠自然要素的行业成为新的经济“引擎”,近两年有关政策也在逐渐向这些行业倾斜。

未来,这些行业有望伴随着技术突破和需求增长逐渐成长,直至一些新的“黑马”出现,对标的企业大家或许可以参考海外的英伟达、微软,分别代表硬件端和软件端,吸金能力可见一斑。

而中证A500对上述AI产业链的充分暴露,就使其有望在未来享受到这一波时代的红利。

总而言之,在“新的时代”,我们或许应该秉着新的资产配置思路去调整自己的组合,适当增加科技行业比例的同时,维持资金的均衡分散,以求在市场行稳致远。如果大家想要“偷个懒”,直接借道像A500指数ETF(560610)这样的标的进行布局就不错,等于一键打包各个行业的龙头企业;并且值得一提的是,$A500指数ETF(SH560610)$上市来日均换手率、成交额都位居同类第一,规模已经突破50亿,流动性在同类里居前。

假如想“放长线、钓大鱼”,其场外的联接基金(A类022455,C类022456)也是不错的工具,可以满足我们不同情境下的资产配置需求。

$上证指数(SH000001)$#一众“妖”股势不可挡,你看好哪只?##六部门联合发文!新能源再迎重磅利好#

本文作者可以追加内容哦 !