投资公司沉迷创新药。

10月29日晚间,复星医药公布2024年前三季度业绩。

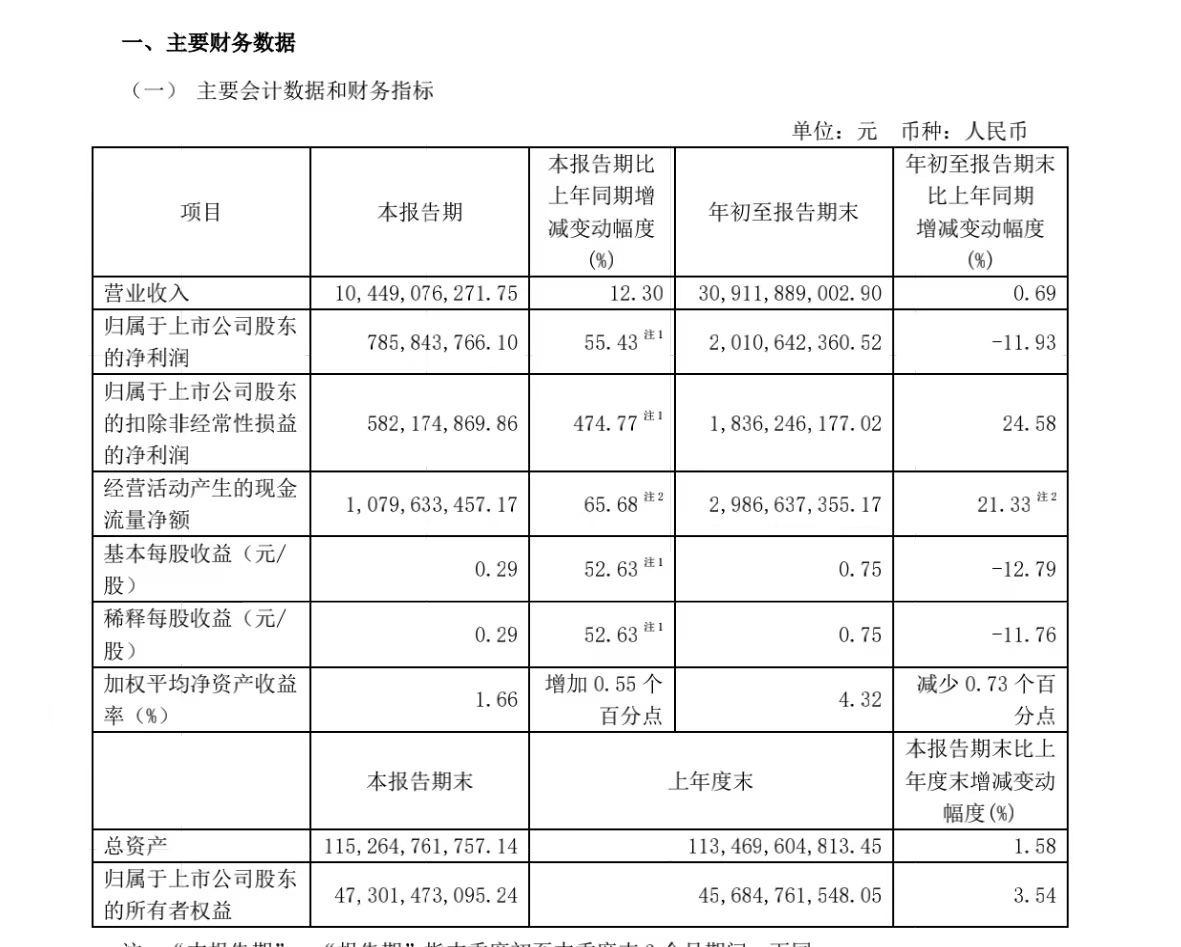

其中,实现营业收入309.12亿元,同比增长0.69%;实现归母净利润20.11亿元,同比下降11.93%。

图源:公司公告

当然,单季度来看,公司净利润达到了7.86亿元,可以说是单季度拐点,唯一的问题是,可以持续吗?

2024年以来,复星财报的关键词就一个:

聚焦。

公司表示,公司要进一步聚焦创新药和高值器械,不断推进精益运营、降本增效和资产轻量化,实现健康的经营现金流。

这个思路来看,大体上做到了。

2024年前三季度,复星医药经营活动产生的现金流量净额29.87亿元,同比增长了21.33%。

公司的创新药汉斯状马上欧洲获批,对标百济的百泽安,后者去年全球销售额是汉斯状的3倍,主要就差在欧美市场。加上受益于降息影响,今年截至现在已经降了0.8%,借贷周期滞后后还有利润增厚。

比较亮眼的是,研发投入的费用化。

2024年前三季度,复星医药研发投入共计39.15亿元,其中研发费用为26.48亿元。

公司充分践行开放式研发模式,通过发起设立、管理产业基金等方式开展研发项目的孵化和投入,确保药品创新研发的可持续性。

研发投入的费用化基本意味着公司作为一家创新药公司走上了正轨。

但这也意味着,公司背离了其最擅长的方案:投资。

“复星系”的基因在公司血液里流淌,复星医药一直以来,都是“运营+投资”两条腿走路。

相较恒瑞等医药巨头,复星的投资标签几乎盖过了其医药标签。

随着近些年复星医药不断对外投资,公司业务结构已变得相当复杂,生物药、手术机器人、医美、医院、CAR-T、ADC药物,什么细分赛道,都有复星的身影。

这也是此前复星的目标之一:打造医药健康全产业链。

频繁的资本动作也导致了公司股权架构的复杂。公司拥有大量的子公司,子公司还套子公司,层层套娃。

这也产生了一个问题,公司没有主要发力点,导致很多业务发展缓慢。

所有业务要发展,自己有没有形成收入的能力,只能向集团要钱。

最终的结果是,一年52周,周周有担保。

截至2024年6月末,复星医药担保总额已高达338.61亿元,占归属于上市公司股东的净资产的比例为74.12%。

不少投资者因此发出质疑:“你是医药公司还是担保公司?”

公司接受了质疑,选择的瘦身。

然而,这其实违背了公司自身的真正核心竞争力。

实际上,海外的大型企业,除了无限流动性费用化投入研发以外,一大魅力就是进行投资与并购。这是国内很多医药企业所没有的能力。

但这恰恰是复星骨髓中的记忆。

从创业之初瞄准PCR乙肝试剂大干快上,在临床应用因大量的假阳性被禁止前后成功上市融资,开始并购化药、原料药、中成药、保健品以及器械和医院,通过连续并购和资本运作,成功转型为大药企。

投资的四个环节,投融管退,融资和投资是复星一贯以来的强项。

复星之前的问题,更多体现在退出过度依赖A股以及管理运营能力。

后者其实已经在今年基本解决了,投入无法费用化,本身就是恒瑞等企业最大的弱点之一。

今年为复星医药贡献非常多的汉曲优、汉利康、汉斯状等产品,均来自于复星医药旗下核心创新药平台复宏汉霖。

根据复宏汉霖财报,受益于核心产品放量,2023年公司营业收入同比增长67.8%至53.95亿元,同时净利润首次转盈,为5.46亿元,成为港股18A上市企业中首家依靠创新药上市销售实现扭亏的生物医药企业。

结果复星马上宣布对刚扭亏的复宏汉霖发起私有化收购,这相当于直接放弃了一个上市平台,这样的“瘦身”有点过于急切了。

复星医药一直赚的就是投资的钱,从早年的国企改制红利到近年的早期投资,虽然包括复宏汉霖在内的案例表明,复星并没有足够高的眼光与耐心,但依然是大量国内药企无法企及的优势。

管的问题的确要重视,深化运营是正确的。但为了深化运营而放弃自己的优势,肯定是不合适的,复星医药的投资一路经历了医疗行业的所有风口,抓住自己的核心竞争力,在这个基础上深化管理,才是重拾增长的核心之一。

本文作者可以追加内容哦 !