老股民或许有感触,即使是牛市也不容易赚钱,或者跑不赢市场(上证指数)。

以本轮行情为例,2024.9.24-10.25近一个月区间,Wind统计显示,上证指数涨幅20.04%!上证红利、中证红利、富时中国A50、上证50、MSCI中国A50等价值风格指数,就没能跑赢市场。科创50、创业板指、中证2000等,成长风格或小盘股指数却大幅领先于市场。

再以31个申万一级行业指数为例,上述区间共有7个板块,均跑输上证指数。依次为:公用事业、煤炭、石油石化、交通运输、银行、家用电器、有色金属,同样属于价值风格。

简而言之,本轮牛市行情至今,价值风格明显落后于成长风格!

不过,即使价值风格暂时落后,谁又能确保成长风格始终能胜出呢?就像本轮行情启动前,拥有高股息特征的红利指数,或者价值风格板块,整体表现就明显强于市场!

从长期历史表现来看,价值与成长风格轮动是A股主旋律!想要持续跑赢市场,关键在于找到一只兼顾价值与成长的优质指数。

为何大家都关注中证A500?

中证A500,横空出世!指数还没发布,10只场内ETF就率先发行;指数成立没多久,20只场外指数基金就齐齐发行,上周五开售首日“吸金”超过200亿。司令入市20多年来,从没见过如此被市场瞩目的指数。

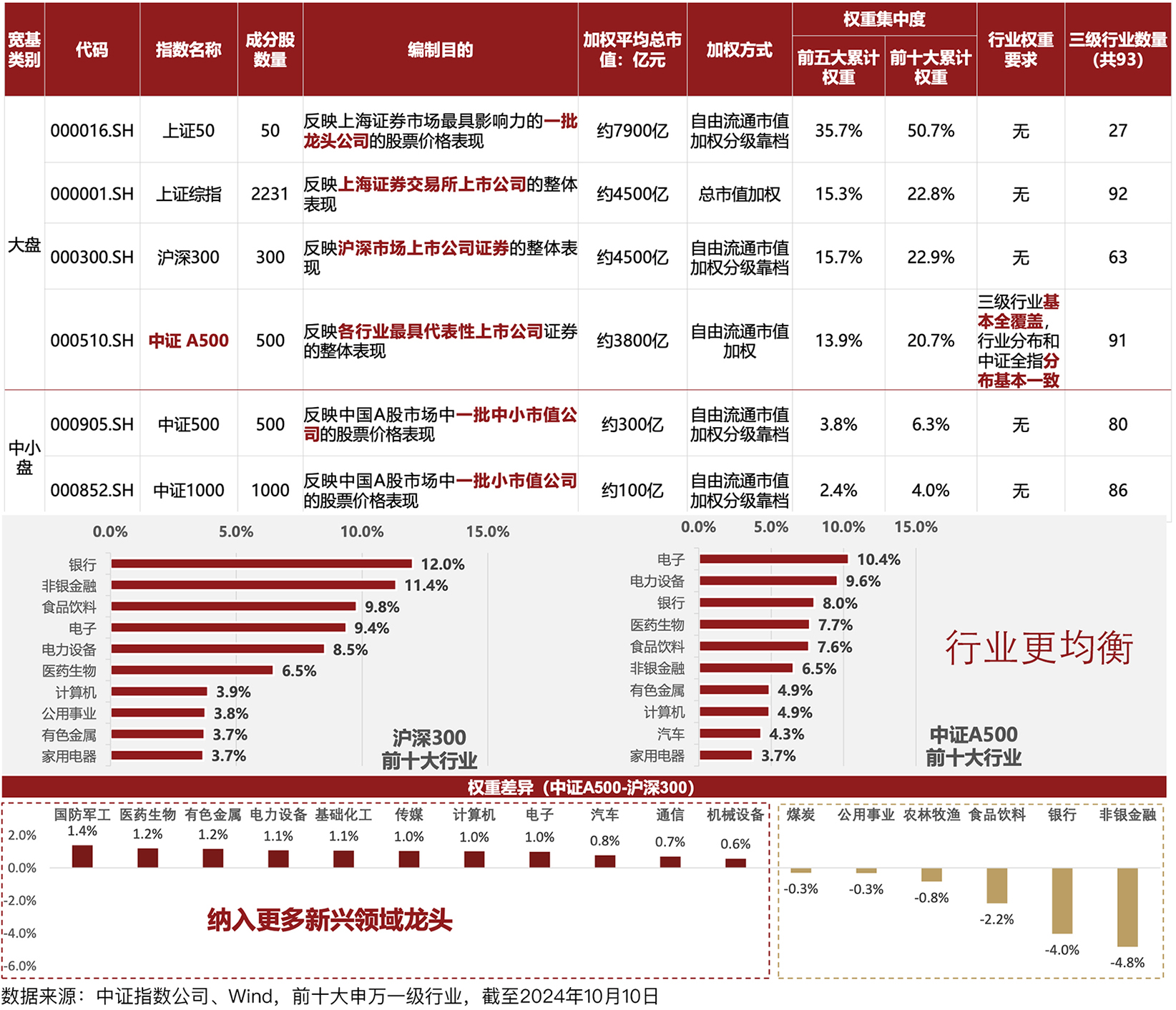

从指数编制特点来看,成分股聚焦于全市场各行业中市场最大的500只股票,并纳入ESG、互联互通筛选标准,兼具核心资产与行业均衡两大鲜明特点。

不少人想了解,中证A500与沪深300、中证500等指数相比,到底有何不同呢?

与沪深300相比,中证A500同样是大盘蓝筹风格,但是更注重行业均衡、成长风格。从成分股权重分布来看,在沪深300基础上,减少了“非银金融+银行+食品饮料”行业权重,并纳入了更多新兴领域龙头。中证A500行业权重分布,与A股整体更一致,代表性更强!

同时,中证A500还融入了ESG理念和互联互通特色,具备一定的国际化特色,或有望成为外资布局A股核心资产的新工具。

从历史各阶段表现来看,或许受益于价值与成长风格均衡,中证A500表现都较为出色!

Wind统计显示,2024.9.24-10.25本轮牛市以来,中证A500上涨24.96%,沪深300上涨23.15%,上证指数涨幅20.04%;指数编制日以来(2005.1.1-2024.10.25区间),中证A500上涨365.59%,沪深300上涨295.64%,上证指数涨幅160.54%;2021年以来,价值板块表现相对领先,截至2024年10月25日,中证A500下跌21.22%,沪深300下跌24.08%(指数短期涨跌仅供参考,历史涨跌不预示未来表现)。

简而言之,历史数据来看,当成长风格占优时,中证A500表现优于沪深300;当价值风格占优时,中证A500表现也不落后。

场外A500指数基金怎么选?

首批中证A500ETF,已于10月15日上市交易。Wind数据显示,国泰基金旗下的中证A500(159338)仅花了7个交易日,场内规模就达到103.13亿元,成为首只规模突破百亿的中证A500ETF!

从上周五起,国泰中证A500ETF联接基金(A类:022448,C类:022449)正在发行,司令觉得选择流动性好的母基金,对场外联接产品也是非常有利的。

提高投资效率。ETF联接基金,主要投资于母基金(场内ETF)。通常来说,母基金流动性好,联接基金更容易进行买卖操作。

跟踪误差更小。母基金流动性好,有助于联接基金更好地追踪标的指数,减少跟踪误差。

交易成本更低。流动性好的母基金,买卖价差通常较小。联接基金在调整持仓时,能以更接近市场价格的成本完成交易,降低整体交易成本。

更好应对大额赎回或申购。当联接基金遇到大额赎回或者申购时,如果母基金流动性好,就能迅速处理交易需求,避免引发价格大幅波动或交易困难,也能确保联接基金的运营稳定。

拟任基金经理吴可凡,拥有丰富的量化投研经验,在管指数产品覆盖有色金属、半导体材料设备、集成电路、信创、机器人、智能汽车、油气、黄金等主题行业。

值得一提的是,国泰中证A500ETF联接基金,还设置了每月可评估分红!在符合基金分红条件下,持有人能定期获得分红。Wind显示,截至2024年10月10日,中证A500指数股息率为2.69%。

展望后市,市场风格或由价值切换为成长,中证A500由于价值和成长较为均衡,表现有望继续出色。此外,分批布局场外A500基金,或是长期穿越牛熊不错的方法,司令已经买入一些作为底仓。#外资机构继续看好中国股市!# #【有奖】经典大盘蓝筹还能上车吗?# #中证A500登场怎么投?# $中证A500(SH000510)$ $上证指数(SH000001)$ $沪深300(SH000300)$

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。内容及观点仅供参考,产品过往业绩不代表未来,购买前请仔细阅读法律文件。如有任何问题,欢迎留言讨论。

风险提示:观点仅供参考,不构成投资建议或承诺。基金有风险,投资需谨慎。提及基金属于股票型基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。提及基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证如需购买相关基金产品,请您详阅基金法律文件,关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

规模及成交额数据来源:Wind,数据截至2024年10月24日。首批成立的10只跟踪中证A500指数的ETF产品中,中证A500ETF成交额、规模均位居第一名。基金成交额和规模变化波动,仅供参考,不预示未来表现。

基金收益分配原则:1、本基金的收益分配方式为现金分红;2、基金管理人可每月对基金相对业绩比较基准的超额收益率以及基金的可供分配利润进行评价,收益评价日核定的基金净值增长率超过业绩比较基准同期增长率或者基金可供分配利润金额大于零时,基金管理人可进行收益分配;3、当基金收益分配根据基金相对业绩比较基准的超额收益率决定时,基于本基金的特点,本基金收益分配无需以弥补亏损为前提,收益分配后基金份额净值有可能低于面值;当基金收益分配根据基金可供分配利润金额决定时,本基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;4、在符合上述基金分红条件的前提下,本基金可每月进行收益分配。评价时间、分配时间、分配方案及每次基金收益分配数额等内容,基金管理人可以根据实际情况确定并按照有关规定公告;5、每一基金份额享有同等分配权;6、法律法规或监管机构另有规定的,从其规定。在不违反法律法规、基金合同的约定以及对基金份额持有人利益无实质性不利影响的情况下,基金管理人在履行适当程序后,可调整基金收益的分配原则和支付方式,但应于变更实施日前在规定媒介上公告。鉴于本基金的特点,本基金分红不一定来自基金盈利,基金分红并不代表总投资的正回报。

本文作者可以追加内容哦 !