查尔斯·布兰德斯(1942—),格雷厄姆的主要传人之一,对格雷厄姆的原则奉行不渝,是坚定的价值投资者。

因为其卓越的投资业绩,布兰德斯于2000年被尼尔森公司评选为年度最佳基金经理人。

———————1———————

成长经历

布兰德斯在宾夕法尼亚州的吉布索尼亚长大,这个小镇位于匹兹堡以北不到20英里。他的父亲拥有化学博士学位,在海湾石油公司(Gulf Oil)研究小组工作。他的母亲拥有奥柏林音乐学院硕士学位,是一名钢琴教师。

布兰德斯就读于附近的刘易斯堡市巴克内尔大学,1968年获得经济学学士学位。他谈到,自己独立作出了重大的人生决定,即在毕业后前往阳光灿烂的加利福尼亚州,这不仅是为了躲避寒冷,而是为快速发展的祖国奉献出自己的青春。

股票市场繁荣与萧条期间,价值投资深深吸引着布兰德斯,这在他早期的金融业职业生涯中十分明显。

在股票快速获利时代结束时,他在圣地亚哥州立大学读MBA期间(他并未获得MBA学位),担任经纪人实习生。

1971年,布兰德斯放弃了研究生的学习,在拉霍亚找到一份工作,在海登斯通(Hayden,Stone&Co.)投资银行担任经纪人分析师,海登斯通投资银行现在是摩根士丹利财富管理公司的一部分。

在那里,他学会了基本股票分析,并发现了其出售价格低于其预期的证券的价值。但当时,价值投资被认为是守旧派。在海登斯通公司,布兰德斯见到了格雷厄姆。

走出大学三年后,布兰德斯勇敢地追问这个当时受到金融界崇拜的人。格雷厄姆十分注重礼仪。布兰德斯回忆道,“我在他的公寓中见到他,他坐在办公桌旁,仍然穿着大衣,系着领带。”两人谈论着关于价值投资的想法。

就这样,布兰德斯于1970-1973年间,在“华尔街教父”格雷厄姆的公司担任股票经纪人,并得到格雷厄姆的亲自教导。

1974年创立布兰德斯投资合伙公司,其管理资金规模由初始的1.3亿美元成长至500亿美元的规模。

截至2007年,布兰德斯管理全球股票基金在过去的20年平均回报率达到19.21%,其执掌的美国股票基金过去10年平均回报率达21.1%。

而替AGF(一家总部位于加拿大的独立资产管理公司)基金管理的AGF国际基金1992年至2002年10年间平均收益亦达16.6%,在所有国际型基金中排名第一。

———————2———————

布兰德斯价值投资策略

布兰德斯在其著作《Value Investing Today:Proven Techniques for Long-term Growth》(中文名:今日的价值投资)中阐述了自己的价值投资理念。

布兰德斯认为预测性的资料对股票投资作用不大,喜欢投资容易被人忽视的冷门股。

对于公司管理层的诚信及持股状况非常重视,投资30%-60%的资金于优质债权及特别股,平均持股时间为3-5年。

———————3———————

布兰德斯的选股指标

布兰德斯价值投资法正是其关键投资理念的具体实现。该投资策略从三个角度对股票提出要求:

其一、公司要具备强力的资产负债表;

其二、要具备合理的估值;

其三、公司经营阶层具备诚信且持股充足。

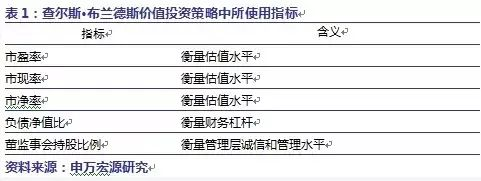

以这三个角度出发选择六个指标,分别是负债净值比、董监事会持股比例、PE、市现率、市净率、市净率相对全市场,共同构建了选股准则,形成了布兰德斯价值投资法。

用市盈率、市净率、市现率来衡量股票的估值,要求买入的投资标的足够“便宜”,具有合理的估值。

用负债净值比来衡量公司的偿债能力和财务结构,保证买入的投资标的具备足够强大的资产负债表。

用董监事会持股比例来衡量董监事会对股东的诚信和尽职程度,保证管理层的管理水平。

(1)具体指标描述

A股票最近一季负债净值比小于40%

B董监事会持股比例大于市场平均值

C股票的市盈率小于市场平均值

D股票的股价/近四季现金流量(市现率)小于市场平均值

E股票的市净率小于市场平均值

F股票的市净率小于1.0 倍

(2)指标在中国的优化

以上标准是布兰德斯基于当时的市场条件,面对美国股票市场提出的标准,对于国内A股市场而言,有必要对其中一些标准的阈值进行调整。

这样既可以保障布兰德斯投资理念得到实现,也可以保证选出的股票数量处于合理的水平。

A 改为:股票最近一季负债净值比小于80%

B改为:董监事会持股比例不低于市场平均值50%

C 改为:股票的市盈率不高于市场平均值1.5 倍

D 改为:股票的股价/近四季现金流量(市现率)不高于市场平均值的1.5 倍

E 改为:股票的市净率不高于市场平均值的1.5 倍

F 改为:股票的市净率小于2.0 倍

———————4———————

布兰德斯:关于价值投资将回归?

多年间,价值投资绩效落后于其他投资策略。一些投资专业人士可能认为价值投资已经“死了”。但有些人可能认为,价值投资表现欠佳是一个长周期的一部分,价值投资早该复苏。

布兰德斯认为现在可能是时候为潜在的价值投资反弹调整投资组合了。布兰德斯投资团队在发表的《价值投资:你为复苏做好准备了吗?》短文中探讨,投资者在将资产投入或重新投入价值策略前,可能需要理清的问题。

(1)为什么要采用价值投资?

价值股及增长股在历史绩效上存在差异,故拥有潜在的多样化收益。在经济衰退期间或之后,美国价值股的表现通常优于美国整体股市表现。

布兰德斯团队认为投资者应避免陷入“后见之明偏差”,一种造成事先确定错觉的记忆陷阱。当“均值回归”来临时,许多人才相信他们看到了它的到来,并可能会指责没有进行多元化投资。现在将投资部位配置在价值股,一旦价值股复苏,才不会后悔当时“错过机会”。

(2)什么时候采用价值投资?

现在就考虑制定投资标准,当你的标准达成时再进行配置;现在预先考虑资本分配,可以帮助您做好准备。

但布兰德斯团队提醒投资者要注意“计划谬误”,人们通常会低估一项计划需要的时间。提前进行尽职调查和其他准备工作,有助于在机会出现时更能迅速采取行动。

(3)如何进行价值投资?

现在就把一切都安排好(例如,机构投资者在进行资产分配前会考量是否要接受尽职调查或获得董事会的批准?),从一小部分慢慢增加价值股配置开始。因为我们常有“对现状的偏见”,即施加在决策者身上使事情保持不变的惯性。

从0%的风险敞口调整到10%的权重,比从现有的10%调高到20%的心理波动要大得多。再平衡可能比建立一个全新的部位更容易。

$中国移动(SH600941)$$宁德时代(SZ300750)$$工商银行(SH601398)$

————————————————

奇峰万木

作者:燕文贵

时期:宋西元960-1279

藏地:台北故宫博物院

燕文贵(967年—1044年),又名燕文季,吴兴(今属浙江)人,宋代画家,师从郝惠。宋时在汴梁(今河南开封)街头卖画,受画院待诏高益赏识及举荐,参加绘制大相国寺壁画,遂进入翰林图画院为祗侯。

工画山水、人物,尤擅善画壁立千仞的山水,不师古人,自成一家,富有变化,人称“燕家景致”,“奇峰万木”为其代表作。相传他画《七夕夜市图》,写汴京的繁华景象,颇为精备;《船舶渡海像》,大不盈尺,而具有墙、帆、橹和舟人指呼奋踊之状,风波浩荡,岛屿相望,有咫尺千里之势;存世作品有《溪山楼观》、《烟岚水殿》等图。

本幅绘高山景色,远山皆在云气之上,近景只露山巅。三组山体巧妙呼应,又有留白的云雾加以衬托,画面尺幅虽小,却别具远眺辽阔效果。

尤其是山石块面的分割,运用更多的皴染来经营质面,笔法与李唐相近,可视为万壑松风与江山小景之间的转折点。被专家定为“国宝”级画作。

————————————————

风险提示:本内容仅代表原创方或原作者的分析、推测与判断,登载于此仅出于传递信息之目的,并不意味着世喜资产赞同其观点或证实其描述,也不代表世喜资产与原创号或原作者有任何代理或合作关系。对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,世喜资产不作任何明确或隐含的声明或保证,且不承担信息传递的任何直接或间接责任。相关信息仅供参考,不构成广告、销售要约,或交易任何证券、基金或投资产品的建议。本内容中引用的任何实体、品牌、商品等不代表世喜资产的投资实例。

版权声明:本内容版权归原创方或原作者所有,如转载使用,请注明来源及作者、文内保留标题原题以及文章内容完整性,并自负版权等法律责任。本号转载文章大部分已获原创号或原作者授权,但部分文章推送前我们未能与原创号或原作者成功取得联系,若涉及版权问题,请通过本号后台联系我们。

本文作者可以追加内容哦 !