行情回顾

1.1一周指数涨跌

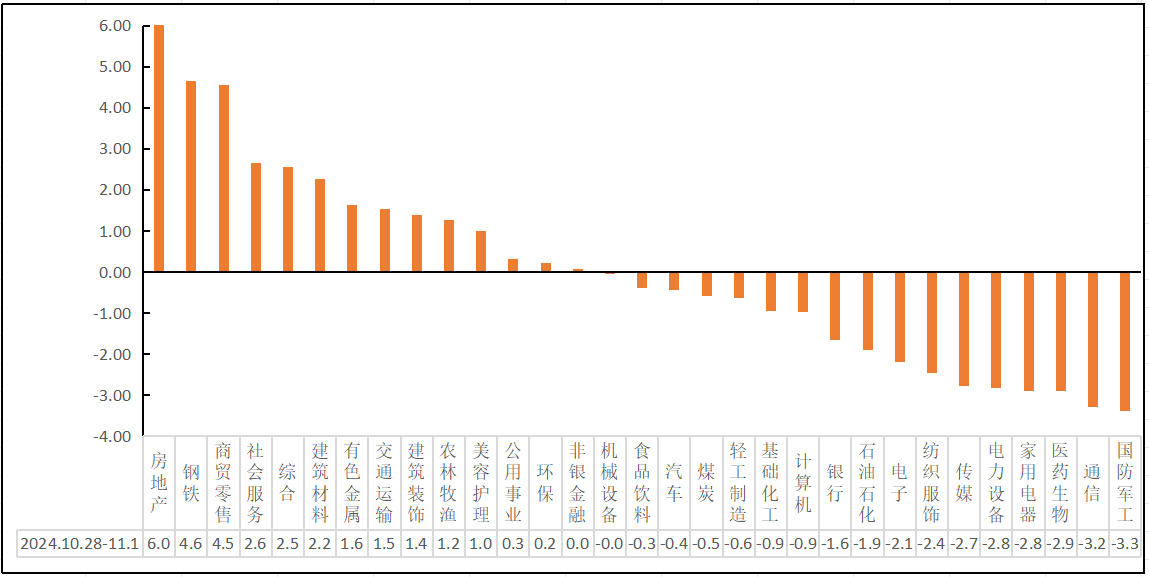

1.2一周行业涨跌

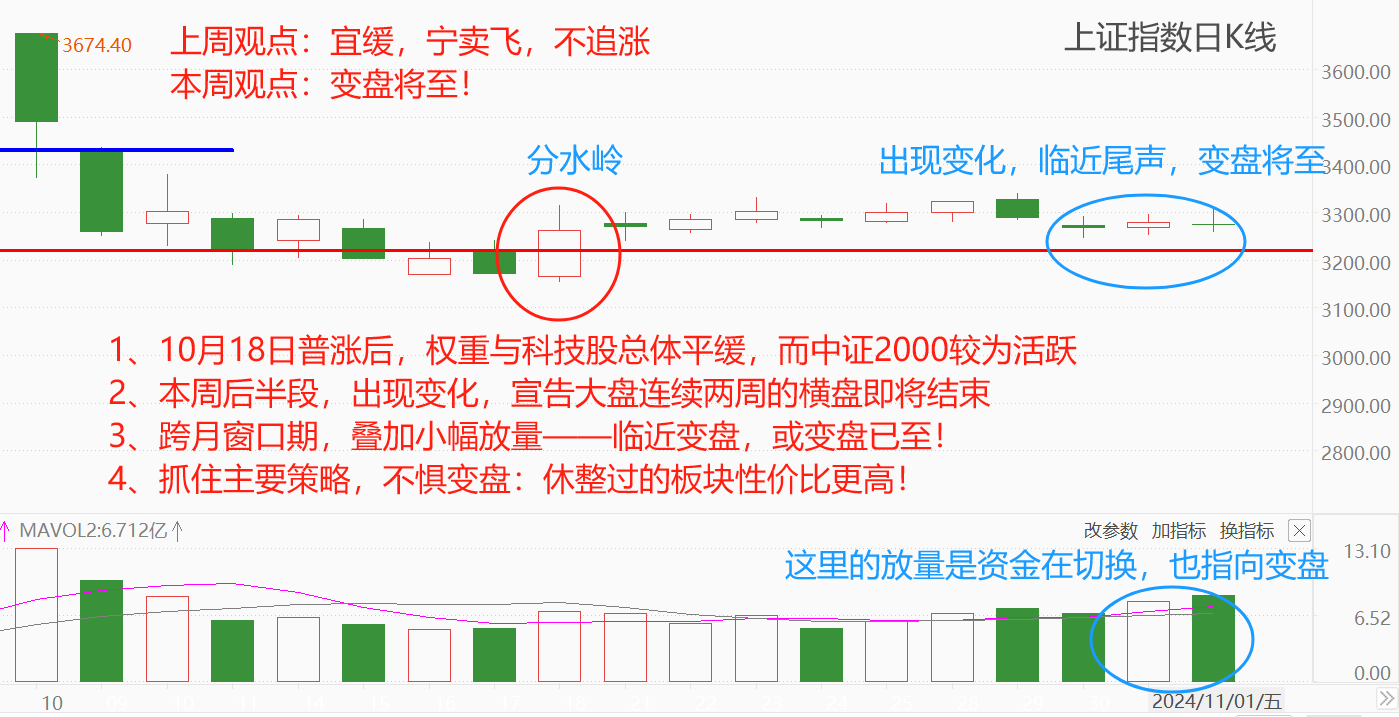

2.1上证指数日K线,点评:变盘将至。

本周的行情,分上下半场,前半周中小盘股票起舞,银行中字权重压盘,后半周刚好相反,到了周五尤其明显,中证2000跌幅4.3%,银行板块收涨0.85%。在本周三,发表的《周中观察》,曾提示大家,中证2000和小微盘股需要降温,在看似行情好的时候不能麻痹大意。实际上,抛开对中小盘股自身的属性的认识外,也是对自10月18日普涨以后,大盘总体呈现出横盘的态势,与个股在冲击10月8日高点,这个总进程的背离,所作出的推断,即个股的普遍行情不可能一直脱离大盘。在本周后半段,中小盘的调整,算是这种背离的告一段落。既然一个段落完成,那么,又恰逢跨月,变盘临近或者已经到来。这时策略更重要:休整过的板块性价比更高。因为,如果发生短期调整式的变盘,短期涨的多的,跌的多,而涨的少的或没涨的,跌的少;如果发生向上变盘,将进入新的轮回,由权重、科创板带队攻击上证指数3700点10月8日关口。如此看来,从策略角度来说,是一点也不用去猜测如何变盘的。

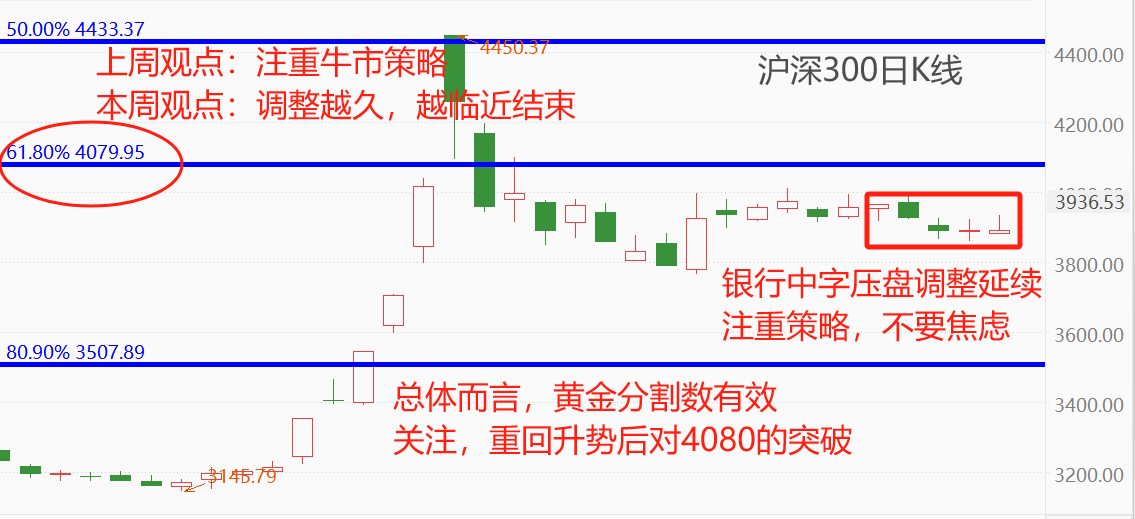

2.2沪深300指数日K线,点评:调整越久,越临近结束。

本周延续银行中字权重压盘,横盘又延续了一周。从总的节奏来看,“上涨-调整-新高”,时间越往后延,距离重拾涨势并去创新高,就越近了。短期,以北交所、中证2000等指数为代表的不少个股,均突破了自身的10月8日高点,我曾分享给大家的观点,这实际是一种预演,预演了大盘指数或者沪深300指数突破自身的10月8日高点的可能或可行性。尽管短期,看似还要调整,乃至可能会以下跌为现象,但是不能忘记上升趋势中的调整,随时会以某个时间、某个事件为窗口,突然重回上涨,并创出自身的新高。策略上,中线持有,短线遇到下跌要敢于吃进,而不是割掉。

上周提到如果摸高4080,可以先行撤出。本周观点稍有变化,因为调整的延续,使得拐头重回上涨也越发临近,一旦再次触碰4080,是有机会往4400冲击的。

2.3科创50日K线,点评:休整过的价比更高。

科创板领衔的科技股,尤其是半导体,已经足足休整两周,调整的多的个股已经将10月18日的普涨消化殆尽了。上文在大盘点评中,提到“变盘临近,休整过的板块性价比更高”。这里确实无法完全预判是否会整体性回补10月18日,但是策略上远比行情更加清晰。只是,再次提醒大家,科创板本身波动大,而今年每每出现周度的后半周下跌,在周末发酵感官情绪的恐慌,在下一周出现一个下挫后,就很容易立即反身向上,这种现象已经有过6次了。策略上就是,中线继续持有,短线要在调整时顶住压力、抗住恐惧,逢低逢跌买入。

3后市研判

本周市场行情走势总体来说依然处于震荡之中,截至到本周四,三季报已经全部披露完毕,于是我们看到了周五上午股票市场的大幅震荡,这与部分基金调仓换股备战四季度行情有关,其中周五部分工程机械设备行业表现的很好,主因还是市场对后续财政政策推出的预期有关。从市场总体的表现看,本周表现较好的是钢铁、有色等行业品种,这和后续的宽松货币环境下交易通胀预期相关,我们之前的政策曾经提到过,后续市场交易的主线就是两条,其中一条就是交易通胀预期,另外一条就是交易科技创新,前者属于低估值下增量需求带动的业绩增长,其观察点主要是看美元连续降息和我国经济刺激下全球大宗价格升温的幅度和国内PMI由降转升的力度,反映到行业或者企业层面就是利润的提升幅度;后者属于技术创新引领制造业升级突破和自研技术带动产业发展落地的速度,其观察点主要是看研发投入和技术积累商业化落地的现状,以及产业政策指引下新兴行业发展的情况,反映到行业或企业层面就是研发投入和营收增长的情况,创新产品的市场接受度和量产的时间节点,利润的反馈在短期内反而没那么重要。

本轮行情从9月底到现在,如果剔除十一长假的影响,实际交易时间也达到了一个月的时间。十一后第一周我们就在周度策略中提及,本轮的行情绝对不是暴涨的快牛行情,而是一个时间跨度大的慢牛行情。在股市里,对A股我们一直有着“牛短熊长”的印象,这种认知导致我们一旦看到某种资产的价格波动就会一窝蜂的急于参与其中,“买涨不买跌”已经成为很多股民的固有思维,于是我们看到了十一长假前后行情短期巨幅波动。

造成我们A股“牛短熊长”的原因有很多,除了认知层面导致的群体行为模式之外,更主要的还是经济结构的问题,在以前我们分析经济基本面的时候,通常看的是“三驾马车”的动能,在出口型经济下我们更注重的是出口和投资的力度,在国内制造业没升级前,我们的经济更易受到外部环境的影响,国内的产业链有很多都是给国外品牌代加工,薄利多销且竞争激烈,自有品牌尚未崛起,经济的增长对出口和国内基建投资的依赖度很高,这样就很难避免周期性的波动,牛市的形成机制更多的依赖于货币环境的宽松和经济政策刺激下的情绪推动。这样的牛市难免形成一定程度上的泡沫,而当周期逆转,回到经济基本面上,我们会看到很多上市公司的“护城河”并不足,利润增速并没有较强的持续性且极易受到外部需求变化的影响。回顾我们A股市场的行业,我们发现能真正长期慢牛的只有和我们生活极度相关的消费等行业,和生产制造极度相关的电力、银行等行业,其他行业则在残酷的竞争中此起彼伏。

回到当下,我们看到随着这些年的制造业升级,我们国内的很多产业都在慢慢提升自己的技术水平,不仅仅形成了产业集群,同时也慢慢构筑了一定程度上的技术壁垒,在这种情况下产品的价格不再依靠低成本的人工,更多的是依靠技术升级带来的生产率提升和强大产业链形成的规模效应,于是在贸易战的这几年里,我们的出口不仅没有下降,反而有所提升,很多行业的技术更是出现了一个又一个的突破。打铁还需自身硬,2020年至2023年上市公司在研发投入这块,分别是0.99万亿,1.24万亿,1.42万亿,1.56万亿,研发投入的增长肉眼可见,同时研发的技术有全球最大的强大制造业提供快速落地的可能并有全球最大的市场供其形成产品落地后的投资回报,这样就形成了一个良性的循环。而这么多年来人才的培养和积累使得我们有全球最多的工程师和技术优秀的产业工人,同时动荡的外部环境使得近些年海外高端人才回流也在加速。技术的提升最大的好处是,使得我们上市公司慢慢加厚技术带来的“护城河”,不仅能提高生产力降低成本,更让我们很多上市公司有了海外拓展并和西方国际巨头竞争的能力,这不仅带来了增量的市场,更增加了上市公司抵御周期影响的能力,民族品牌和自有品牌也在这个过程中慢慢崛起并展露头角,新兴的行业也在随着技术的突破在从0到1的落地之中。

除了上市公司主体自身的能力提升的因素外,我们看到A股市场整体的生态环境也在潜移默化的发生着变化。随着国内机构资金的发展壮大和国内金融市场的进一步开放,我们看到未来有更多的资金会涌入市场。加上近期推出的“互换便利”政策的持续,低利率“回购增持再贷款”的发放和上市公司自身的回购推出,市场的增量资金起到了A股低估值下的托底力量。而每年不少于30%利润的股息分配,其中至少20%的现金分红政策也增强了投资者的回报多元化,让投资者不仅仅依赖于短期的资本增值。另外,今年上半年新“国九条”的推出,也加强了上市公司的治理和违法违规行为的打击力度,“常态化退市”政策下,A股市场有进有退,更是改变了很多投资者的投资习惯,为更好的资本生态形成做出了贡献,而良好的资本市场生态,改变了原有的完全“零和博弈”的市场环境,更是为未来的慢牛行情奠定了基础。

综上,不论是上市公司自身还是A股生态环境都和以前发生了明显的变化,这得益于我国本身经济结构的调整和技术突破的决心。对于市场的认知,是投资者短期赚钱的最主要因素,投资者很难赚到认知之外的钱,即便赚到也很容易失去。以上我们对于市场慢牛的分析,希望能给看到该篇的投资者提供一点点参考的价值。至于下周的行情,从技术面看,震荡行情已经快要接近尾声,我们认为11月随着财政政策的推出,A股有望结束震荡再上一个台阶。以上,供参考。

风险提示:

国内经济数据不及预期,海外货币政策的不确定性,技术信号存在失效的情况。

【投顾姓名及其登记编号】孙扬(S1160622110002)张传银(S1160619010003)

【风险提示及免责声明】本资料所含信息均来源于公开资料,投顾观点仅供参考,不作为投资决策的依据。投资者应审慎判断,选择与自身风险承受能力及投资目标相匹配的产品和服务。投资者据此操作,风险自负。东方财富证券力求本文内容及观点的客观公正,但不担保其内容的准确性或完整性。在任何情况下,东方财富证券不对任何机构/个人因使用本文内容所引发的任何直接或间接损失负任何责任。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !