SiC绝缘击穿场强是Si的10倍,带隙是Si的3倍,且耐高温能力更强、能耗更低,被认为是比硅基功率器件更适合应用于新能源汽车、风光储能等领域的电力电子器件,近年来吸引了大批产业链企业争相布局,部分本土企业逐步崭露头角,成为驱动公司新的业绩增长极。

分析近期多家A股SiC概念股公司披露的上半年业绩预告发现,15家公司中,有12家企业H1业绩预增,其中,SiC业务对天岳先进、芯联集成、 $士兰微(SH600460)$ 等公司的业绩预增驱动最为明显,其他企业也处于蓄势待发状态。

SiC成业绩增长新引擎

目前A股中,涉及SiC业务的产业链企业超过45家,其中15家已于近期披露了2024年上半年业绩预告。

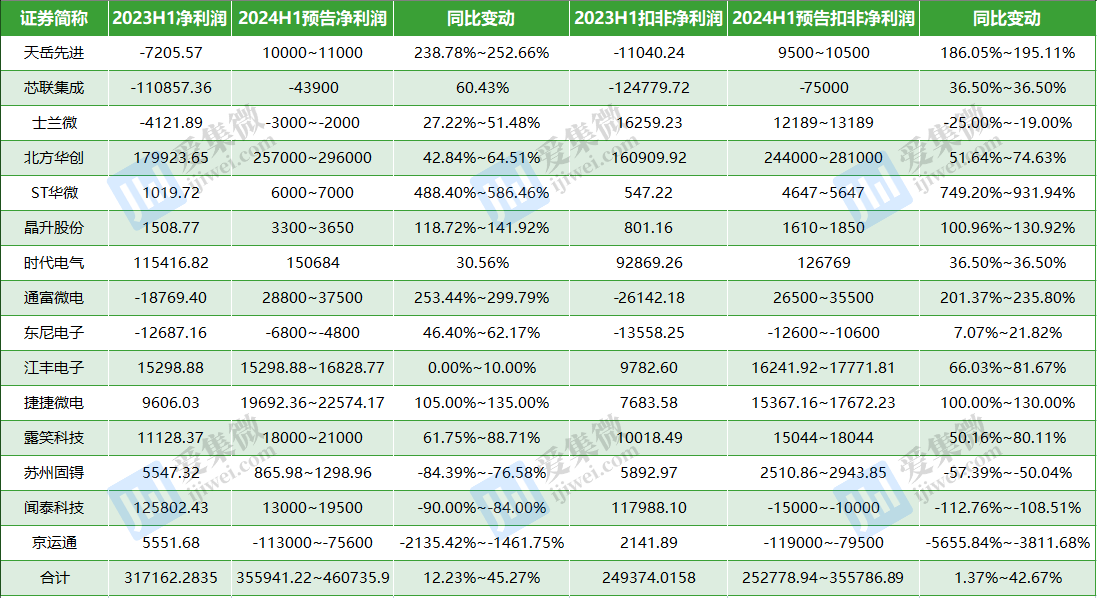

分析发现,15家公司上半年归母净利润预计合计为35.59亿元~46.07亿元,同比预计增长12.23%~45.27%;预计合计扣非净利润为25.28亿元~35.58亿元,同比预增1.37%~42.67%。与上年同期相比,SiC概念股于今年上半年业绩上升显著。

其中, $通富微电(SZ002156)$ 、天岳先进同比扭亏为盈;士兰微、东尼电子、芯联集成亏损规模大幅收窄;盈利规模下降或由盈转亏的仅苏州固锝、闻泰科技、京运通3家公司。

分析2家盈利规模下降的企业发现,苏州固锝业绩下滑主要受研发投入加大以及参投项目公允值下降所致,事实上,该公司的产品出货还是呈大幅上升趋势;闻泰科技整体业绩下滑原因较多,不过涉及家电、汽车等领域的集成板块业务仍实现同比增长;唯独京运通还未走出大环境阴霾,导致今年上半年业绩同比由盈转亏。

15家SiC概念股H1业绩预告(单位:万元,数据来源:Wind)

从归母净利润盈利规模下限看,北方华创、时代电气均超过10亿元,上半年分别为25.7亿元、15.07亿元,另外,通富微电、捷捷微电、露笑科技、江丰电子、闻泰科技、天岳先进6家公司的盈利规模均达到亿元级,上半年分别为2.88亿元、1.97亿元、1.8亿元、1.53亿元、1.3亿元、1亿元。

从归母净利润同比变动幅度下限看,有ST华微、通富微电、天岳先进、晶升股份、捷捷微电5家公司同比增速均超过100%,分别为488.4%、253.44%、238.78%、118.72%、105%,其他公司中,除江丰电子外,同比增速下限均达到两位数。

关于业绩预增的原因,天岳先进、芯联集成、士兰微3家公司受益SiC业务增长驱动最为明显,其中天岳先进业绩增长主要得益于上海临港工厂产能释放以及产能利用率提升,并大规模导入需求旺盛的下游市场,带动业绩提升。

芯联集成也直接受益于SiC产品等新建产线的营收增长,其中,SiC MOSFET产品上半年同比增收超3亿元,同比增长329%,生产效率的提升也对盈利能力提升起到了积极作用。士兰微方面,在参股公司股价下滑导致公允价值税后净亏损达1.62亿元的背景下,仍能提升盈利规模,SiC功率器件产能爬坡、SiC功率模块放量是驱动因素之一。

其他企业业绩增长的原因较多,主要受益于市场需求回暖、新兴市场持续景气,带动SiC等相关产品产能利用率提升、出货规模增长,从而实现盈利能力提升。

规模效应加速降本上车

SiC作为新一代功率器件产品,深受新能源汽车、风光储能、充电桩等新兴市场的青睐,导入规模也在持续增加,根据集微咨询(JW Insights)测算,中国SiC器件市场规模将由2023年的130亿元提升至2028年的约400亿元,新能源汽车市场始终是最大应用市场,占比将从2023年的68.45%提升至2028年的74.19%。

只是因本土SiC企业的布局要晚于国际企业,目前仍处于产能释放前期,导致国内市场仍主要由国际公司所供货,尤其是在新能源汽车主驱领域,SiC芯片尚未实现国产化。

不过得益于过去几年的布局,越来越多的本土SiC产能进入释放周期,满足持续增长的市场需求之时,也将逐步引领SiC市场新变局。

披露上半年业绩预告的15家公司中,在说明业绩预增原因时,天岳先进、芯联集成、士兰微、北方华创、ST华为、时代电气、通富微电、江丰电子、捷捷微电、露笑科技、苏州固锝、闻泰科技等企业均提到产能释放、产能利用率提升、出货规模提升带来的积极影响。

士兰微更是直接指出,“目前士兰明镓SiC芯片生产线已处于较快上量中,随着产出持续增加,预计其下半年亏损将逐步减少。”

爱集微副总裁、咨询业务总经理韩晓敏认为,随着规划产能加速落地,预计到2025年基本能完全满足国内市场对SiC外延片的需求。

随着本土SiC产业链规模效应逐步凸显,不仅拉动相关公司业绩增长,还将加速市场导入。

首先,SiC规模放量,将加速降低上车成本。根据供应链消息,今年上半年,SiC整体装车成本较2023年下降了15%~20%,SiC单管价格更是加速逼近IGBT价格水平。预计到2025年,随着国内8吋SiC产品逐步量产,有望推动价格再下探30%。

其次,SiC成本下降,又将加速装车规模,根据行家说数据,在售SiC车型已从2020年的2款提升至2023年的45款,今年Q1又提升至63款(其中,中国43款,国际20款),今年下半年仍将有更多SiC车型投放市场,供应链人士分析称,得益于降本及新车上市双擎拉动,市场对SiC需求量大增,预计下半年SiC供应端的供货压力将会加大。

第三,本土SiC技术的快速进步,还将把应用领域加速向核心场景延伸,集微咨询(JW Insights)分析认为,目前国产SiC芯片主要在进行上车认证,预测到2025年年底将开始实现上车,主驱等核心领域由国际大厂垄断的格局也将逐步被打破。

值得注意是,随着规模效应逐步走强,本土SiC企业开始将目光聚焦国际市场,尤其是器件及模块厂商,已走在出海前沿。

本文作者可以追加内容哦 !

![赞 [赞]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot53.png)