“924”新政以来,中国资产出现了一波大逆转,从连续全球垫底,成为了主要的领涨市场。

在这波行情中,以北证50为代表的指数基金强势崛起,数只北证50指数基金成功翻倍,其中中欧北证50、博时北证50、广发北证50位居涨幅前三。其它涨幅靠前的指数还有金融科技、创业板中盘200、科创芯片等。

但在“抢筹式”的行情过后,市场也开始出现分化,选股能力突出的基金经理也开始突围了。

我们统计了一下,在4478只主动管理型基金中,超过65%的基金今年以来都是正收益,其中跑赢沪深300指数的基金有659只,占比为14.7%,同期沪深300指数上涨了13.38%。(数据来源:Wind,截至2024/11/1,统计范围包括股票型基金、偏股混合型基金和灵活配置型基金)

这也说明,能够抓住市场底部机会,并且跑出超额收益的基金还是比较稀缺的。

那么,那些能够大幅跑赢市场的基金经理都做对了什么呢?结合基金三季报,我们一起来看看。

01

上表是剔除北交所基金之后,今年以来涨幅最大的20只主动管理型基金。

其中有不少熟悉的基金经理身影,老将莫海波、王鹏、金梓才,还有不少特色鲜明的科技投手,大摩数字经济的雷志勇,中航机遇领航的韩浩,中欧时代共赢的刘伟伟等。

02

西部利得何奇,提前布局,精准发力顺周期和港股

何奇是2020年加入西部利得的,之前在光大保德信担任基金经理,历史表现最好的一只产品是光大中国制造2025,从2016年到2020年4年多时间内,任职年化回报率为10.41%。

西部利得策略是何奇2020年10月份开始管理的基金,目前基金规模是3.39亿元,截至11月1日,任职回报为10.72%。

基金今年以来表现非常强势,净值大涨了54.19%,在北交所以外的全部主动管理型基金中排名第一。

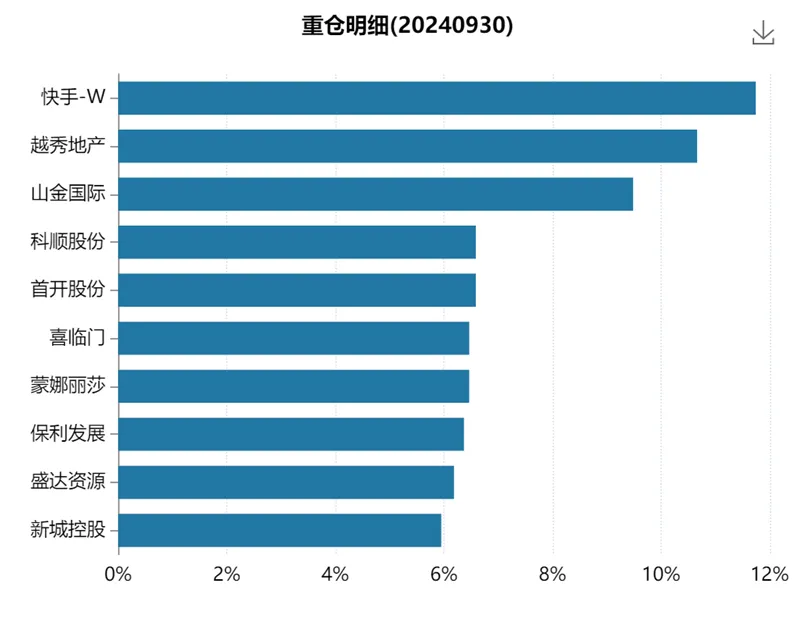

三季报的持仓主要以顺周期为主,港股配置比例也不小,达到22%。

基金经理在季报中也表示,三季度基金延续了以周期股为主的配置方向,并适当加大了对港股的配置比重。

何奇表示,阶段性看好周期股和港股,原因在于:

一是美联储降息周期开启,利好贵金属等全球定价的资源品;

二是房地产政策放松有望带来基本面的边际改善,利好房地产相关产业链及顺周期板块的估值重塑。

“我们判断,A股中期可能存在着反弹空间,本基金会继续关注泛成长方向的反弹机会。”

03

押注AI赛道,雷志勇、罗擎强势进攻

AI是今年市场最大的主题,在“924”反弹当中,AI为代表的科技股也是高弹性的代表。

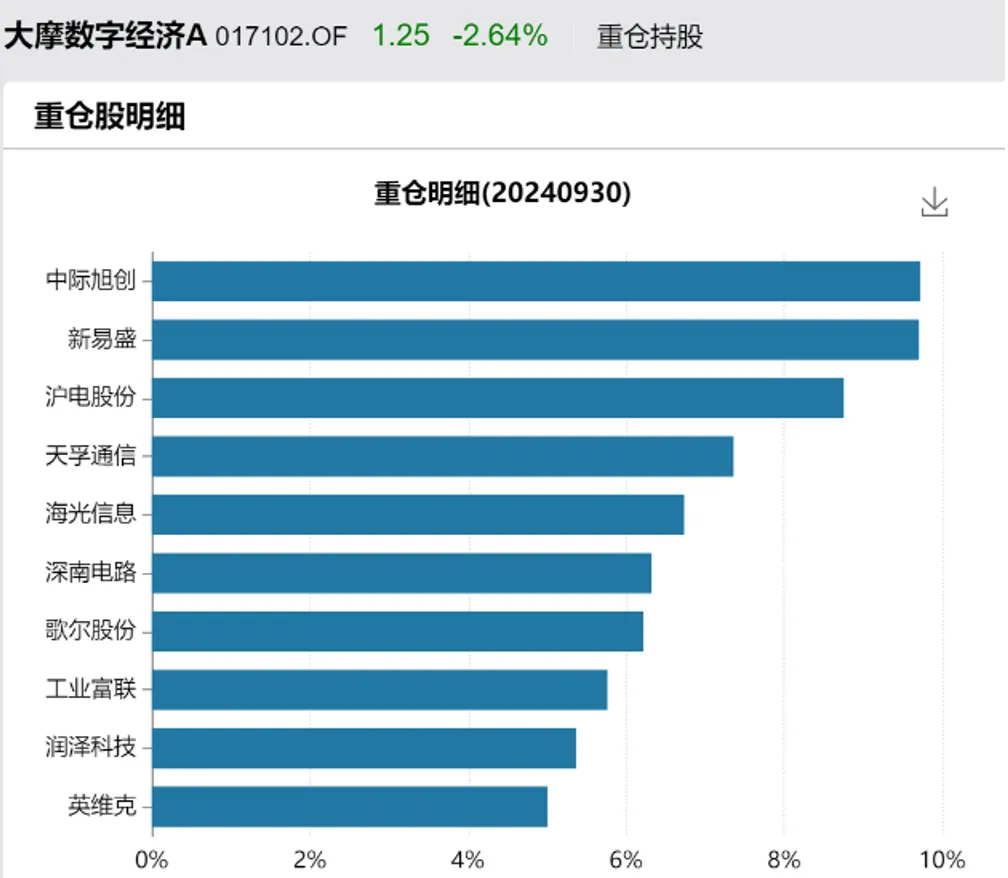

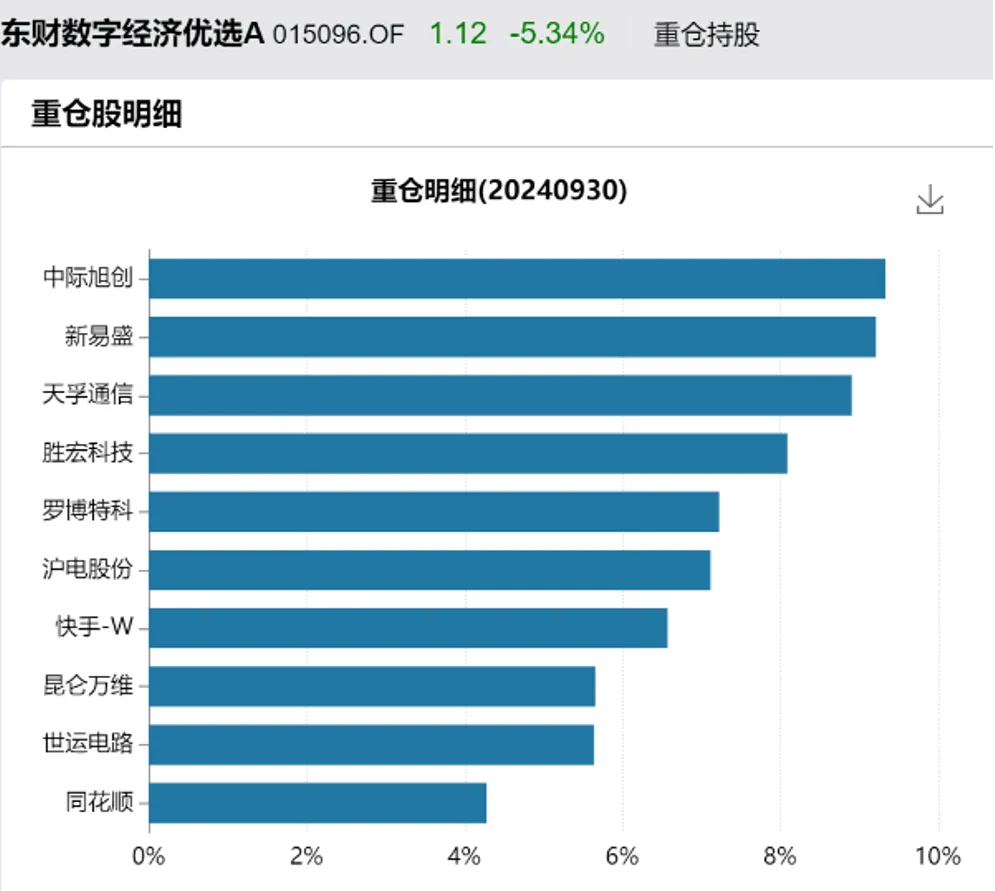

在AI赛道里面,大摩数字经济的雷志勇和东财数字经济的罗擎今年表现最为犀利。

大摩数字经济今年以来累计上涨了53.8%,东财数字经济则大涨了48.8%。

雷志勇的三季报非常精简,表示仍然将继续围绕数字化、智能化方向精选个股。

罗擎复盘了“924”的暴涨,提到,

“自媒体时代,信息传播速度之快推动了资金和交易行为的的过度拥挤,导致短期内整体市场的低估值得到了较大的修复,市场在十一之后开始呈现出指数级别的震荡和个股股价的暴涨暴跌”。

他指出,报告期内,产品仍然以AI相关的通信和电子公司作为底仓。目前产业趋势进展良好,仍然可以期待相关公司在2025年的业绩表现。

出于对市场资金偏好的考虑,产品增加了部分科创板持股。后继将随着三季报的陆续发布进行筛选,进一步优化持仓结构。

04

逆向布局,莫海波点名三大板块:AI、农林牧渔、创新药

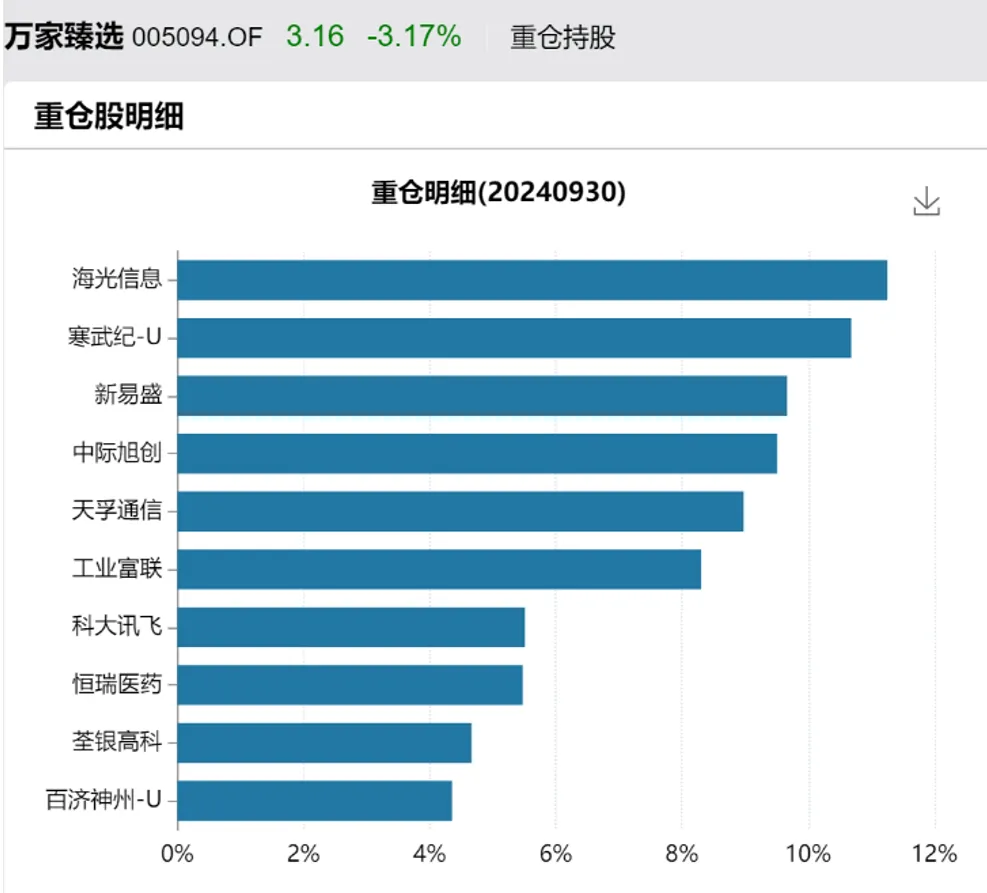

“924”的闪电式反弹行情,也炸出了一批真正在底部收集优质筹码的逆向投手,比如老将莫海波,他管理的万家臻选等5只基金今年以来回报都超过了40%,万家臻选大涨47.5%。

数据来源:Wind,截至2024/11/1

这是莫海波目前管理的6只产品,年化收益都在11%以上,有5只产品都是排在同类前10名,长期回报也是相当给力。

这是万家臻选的前十大重仓股,持仓比较均衡,不会押注某个行业或者赛道,但可以看出选股能力非常突出,所以整体表现也并不逊色于赛道型选手。

在三季报里面,莫海波表示A股仍然处于低估状态,仍然看好后市,并点名了自己看好的三大板块。

对于后市,他表示,当前增量政策预期并未止步,叠加“金九银十”销售旺季和开工旺季,基建实物工作量有望提升,中上游有望积极补库,我们认为四季度国内经济预期有望显著边际向好。

目前看,全球经济仍处在修复初期,虽然市场对美联储11月降息预期有所下修,但降息周期下海外需求并没有明显衰退风险,当前A股整体市场估值依然处于合理偏低区间,未来A股指数有望继续震荡向上。

在具体操作上,他表示产品前三大持仓结构分别为AI、农林牧渔、创新药,并强调未来持续看好这三个方向。

1、对AI产业及板块行情维持乐观态度。近期的诺贝尔物理学和化学奖被授予给了在AI 领域有杰出贡献的科学家和企业家,反映出科学界对于AI产业的重视。我们看好持续受益于产业浪潮的算力板块(光模块、PCB、组装、国产AI芯片),也看好未来几个季度逐步成熟的AI消费电子和AI应用相关产业。

2、种子板块:站在当下,我们看到种子板块相关标的估值已经处于历史极低位置,政策和业绩空窗期也已经过半,再结合中长期的转基因产业变革性机会正在发生,预计种子板块股价已经见底,未来有望随着业绩逐步兑现而迎来股价修复。

3、创新药:未来随着国内药品政策的逐渐趋稳以及企业向源头创新靠拢,国内创新药企也将孵化出更多具备真正临床价值的药品。

05

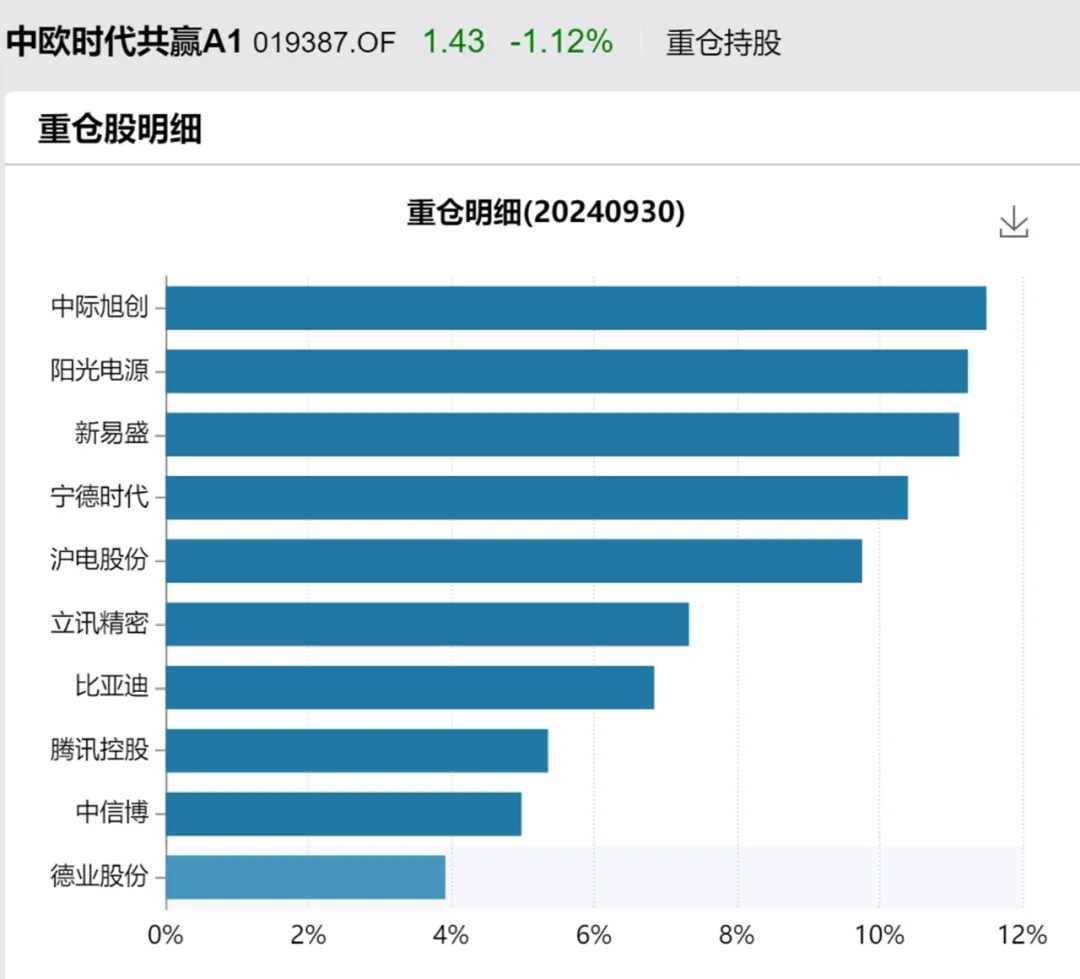

“中长期拐点或已出现”,刘伟伟全方位把脉新质生产力

刘伟伟也是我们一直关注的一位大科技成长选手,在今年的行情中,他管理的中欧时代共赢都展现出了强势的进攻态势,今年以来累计回报达到40.4%。(数据来源:Wind,截至2024/11/1)

三季报中,刘伟伟复盘了自己的操作,在底部加配科技成长的同时,仍然保持均衡的组合思路,同时配置了一些低估值行业,以平衡波动。

他指出,

“三季度我们的行业配置变化不大,主要是增加了电子、互联网、通信、汽车的配置比例,而农林牧渔、电力设备、机械设备的配置比例有所下降。

组合在行业配置上保持了相对均衡的状态,但整体风格依旧偏成长,标的上以各个行业的优质公司为主。

除了成长方向之外,我们的组合还配置了一些低估值的传统行业,如工程机械、化工等,这些行业已经逐步显示出右侧反转的信号。同时,通过配置低估值的传统行业,希望可以平抑组合的波动。”

对于后市,他也从三个方面进行了分析。

宏观层面,他认为,“政治局会议的精神大幅提振市场对宏观经济的预期,同时激活了外资、国内机构以及居民等增量资金,过去一两年这些资金对中国的权益类资产持续处于低配状态,有比较大的加仓空间”。

海外方面,他表示,“海外进入新一轮降息周期”,“这一方面打开了国内货币政策的空间,缓解了人民币贬值的压力,另一方面也将进一步推动资金回流中国市场,有利于国内权益市场的表现”。

在产业层面上,他也提到了自己关注的几个重要机会。

一个是AI。

“从全球范围来看,AI正在引领新一轮科技革命,而国内也将推动新质生产力的发展作为经济转型升级的重要抓手。我们认为科技、智能汽车、光伏储能等方向是发展新质生产力的重要产业载体。AI大模型在过去两年实现了快速进步,最新发布的GPTo1在基础科学领域超过了人类博士的水平,推理侧的ScalingLaw也开始显现;我们更加期待未来即将发布的GPT5进一步推动通用人工智能的发展。以大模型为基础,我们看好未来人工智能在AI手机、自动驾驶、人形机器人等三类重要的硬件载体上实现大范围应用,同时我们中国的优秀企业也会依靠自身的研发实力、制造优势,在这一轮科技革命中实现最大程度的受益。”

一个是光伏。

“随着电池、光伏组件等产品价格快速下降,全球范围内逐步迎来了光储一体化平价;今年以来储能需求在中东、欧洲、东南亚等区域出现了爆发,我们认为今年是全球光储平价的元年;这也是中国企业具有绝对优势的领域。”

“经历了过去两年的深度调整之后,我们认为市场的中长期拐点或已出现。随着经济见底回升的信号越来越多,我们期待看到更多的行业出现经营趋势的反转”。

06

捕捉景气戴维斯双击的机会,

王鹏盯紧四大方向

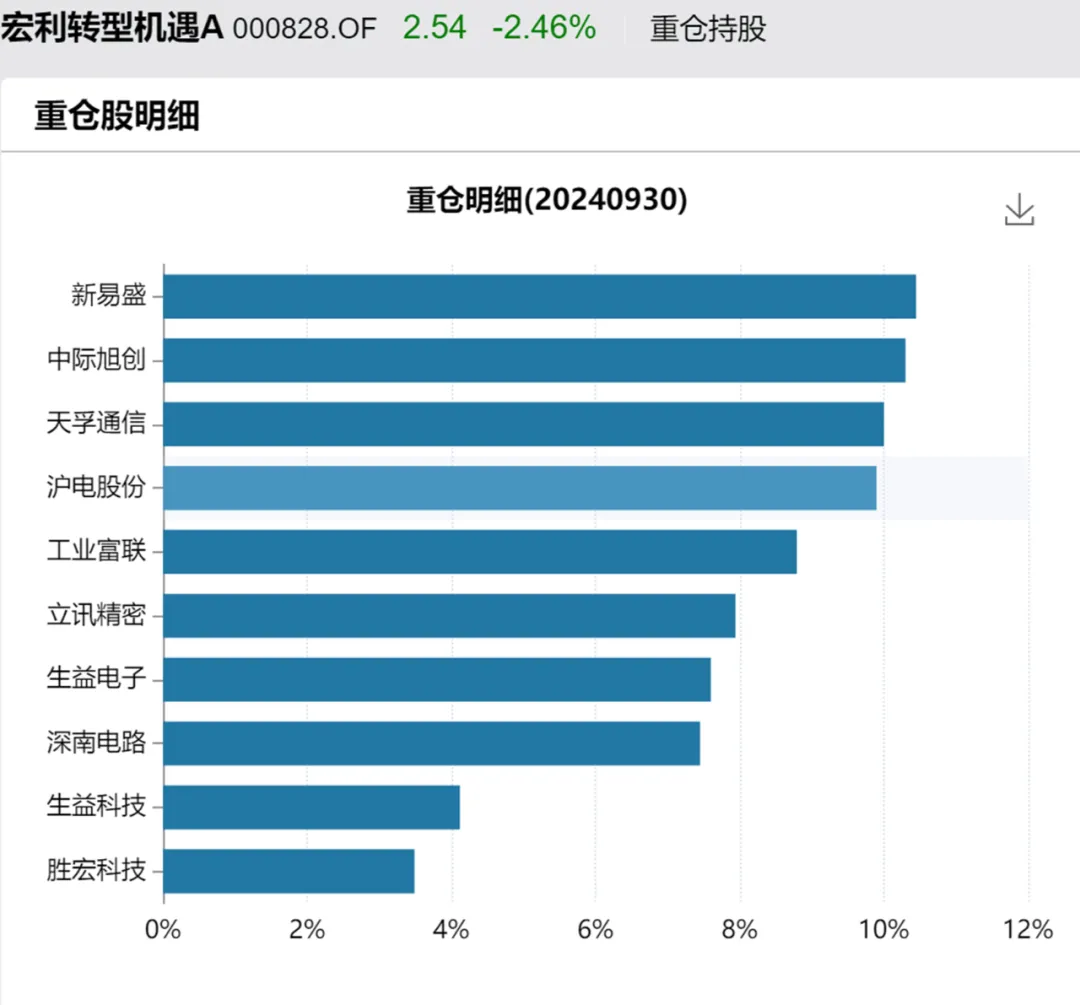

老将王鹏潜伏的高景气,迎来了戴维斯双击的机会。

作为宏利基金权益投资部总经理,王鹏已经有接近7年的基金管理经验,在管产品有6只,在管基金规模为88亿元。

他管理的时间最长的宏利转型机遇,任职近7年的时间里,年化回报达到16.16%,也是他的代表作。

今年以来,他管理的这批产品都迎来了业绩的大反弹,有4只产品涨幅超过了40%,成为今年以来最犀利的主动管理型基金之一。

在三季报里面,王鹏也披露了自己的投资方法和布局方向。

“我们判断三季度乃至全年市场的投资机会在于以下几个方面:

一、科技领域,主题和业绩高增有望携手向上;

二、内需受政策预期影响,先进入预期修复,后面看数据验证;

三、顺周期领域同样是先进入预期修复,后面看数据验证;

四、高股息短期有压力,但长期投资逻辑不变。”

在投资方法上,他指出,

当前时间点仍然坚持“投资景气行业龙头,追求戴维斯双击”的方法。选择那些长期空间大、短期业绩好的公司,回避短期主题催化透支明显的公司。

这种方法核心是追求业绩超预期带来的估值业绩双升,长期超额收益明显,但在讲逻辑不讲业绩的阶段会相对弱势,但拉长时间我们方法的风险收益比仍然会突出。

影响市场的因子太多,每个阶段都有不同的因子主导市场。我们要追求更高的胜率,就需要找出长期最客观的因子来做判断。我们坚持投资符合时代产业趋势的行业,特别是其中业绩增长出色的公司,努力获取超额收益。

07

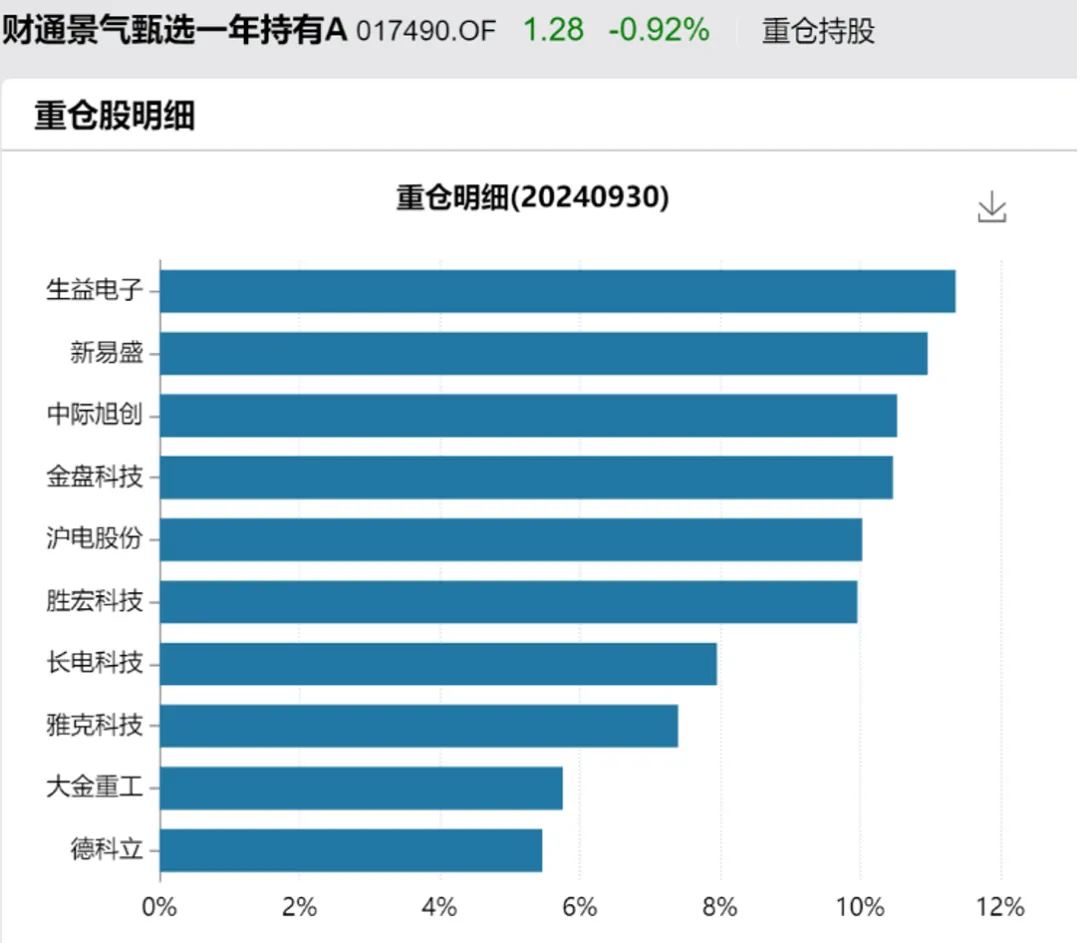

金梓才:AI里面做道场

金梓才是财通基金权益投资总监,有接近10年的基金投资经验,目前在管产品8只,合计管理规模为45亿元。

他管理时间最长的是财通价值动量,任职近10年的时间里,年化回报达到15.40%,妥妥的双十基金经理。

今年他的几只基金早早布局了AI板块,表现一直非常领先,其中财通景气甄选今年以来累计上涨超过37%。

三季报里面,金梓才表示三季度在持仓板块上面有进一步的调整。

自2023年四季度我们大幅加仓海外算力以来,在2024年上半年我们依然超配海外算力板块,并且我们在三季度继续对电子某些细分方向做了加仓。

我们看好AI的产业趋势,已经连续四个季度超配海外算力。

我们认为大模型作为这轮生成式人工智能产业革命的核心竞争力,算力就是受益于大模型持续迭代的核心基础设施。随着大模型的能力越来越强,算力或将持续迭代、持续成长。

直到今天,我们仍然认为A股市场低估了海外算力整个板块业绩增长的持续性,大部分A股投资者并没有意识到算力在这轮产业革命的重要性,继而在估值上给予较为保守,总是认为算力的成长有天花板。随着OpenAI o1模型的推出,可以预见未来推理端算力需求的广阔增长空间,目前算力的需求增长可能仅仅是刚开始。

另外,随着A股市场情绪转暖,我们将密切关注国产算力的投资机会。虽然相关标的业绩并不扎实,还处在公司发展的起步阶段,但我们认为随着国家政策的持续扶持,在较好的市场氛围里,国产算力的股价弹性有望更大。

此外,我们将持续关注AI在端侧落地的可能性以及海外AI应用明显增长的可能性。我们认为随着时间推移,产业发生质变的可能性或将越来越高,相关行业的发展可能对 A股的计算机和传媒板块有较明显的带动。

最后,我们相对减仓了出海的仓位,但我们仍然重点配置了海外变压器等核心品种。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

$中欧时代共赢混合发起A1(OTCFUND|019387)$$中欧时代共赢混合发起A2(OTCFUND|019388)$$上证指数(SH000001)$#【有奖】经典大盘蓝筹还能上车吗?##A股还有上涨空间!多家金融巨头发声#

本文作者可以追加内容哦 !