作者|睿研消费 编辑|MAX

来源|蓝筹企业评论

百润股份(002568.SZ)依靠RIO鸡尾酒,股价在短短几年内翻了十倍有余,巅峰时市值一度飙升至700多亿元,成为资本市场的明星公司。

近些年,百润的股价已经从最高点71.31/股下降至如今的20元/股附近,除了资本市场波动的原因之外,也折投资人对于百润未来前景的担忧。

纵观RIO的成功,离不开消费场景的拓展和快消品营销方式的支持。但是在消费市场需求不振、互联网流量见顶的时代,百润曾经所依赖的营销方式能带来的赚钱效应,正在逐步递减。

今年2月底,百润股份董事长刘晓东因涉嫌行贿被立案调查,一时间“RIO动销不畅”的消息经常被媒体宣传。上半年,百润的营收和净利润都出现了同比下滑,也佐证了百润当下所面临的困境。

如今,百润把目光放在了威士忌赛道上,想复刻鸡尾酒赛道的成功。但是中国烈性酒领域一直是白酒的天下,即便消费者选择威士忌酒也基本会买国外知名品牌。这一次,百润所讲的故事会让资本市场买账吗?

全靠营销?

早些年间,刘晓东还是一名卷烟厂工人,直到上个世纪九十年代下海潮来临,刘晓东与几位合伙人共同创办了百润股份的前身——上海百润香精香料有限公司,正式踏入香精领域。

直到2003年,刘晓东成立子公司巴克斯酒业,并推出鸡尾酒品牌RIO,才算正式切入了鸡尾酒赛道。

初期,RIO的定位是夜场用酒,而当时的夜场中大家喝的基本都是啤酒,即便是选鸡尾酒也是选紫星、冰锐这些品牌,导致当时百润的鸡尾酒业务的发展并不顺利,一度到了资不抵债的地步。

之后为了实现百润的上市,刘晓东不得不把鸡尾酒这块拖累业务从公司剥离,象征性标价100元转让给了自己和其他16个自然人。

虽然被剥离出上市公司百润体外,但刘晓东并未放弃鸡尾酒业务。

当时,竞争对手冰锐开始发力电商渠道,并将产品售价降至10元/瓶,直接在2009年创造了年销量3000万瓶的纪录。

这给了刘晓东很大的启发:只有路子对了,才有销量。于是他转变思路,铺设电商渠道的同时,加大对热门综艺、电视剧的广告植入,聘请了周迅做代言人,重金赞助跑男以及十余部电视剧。

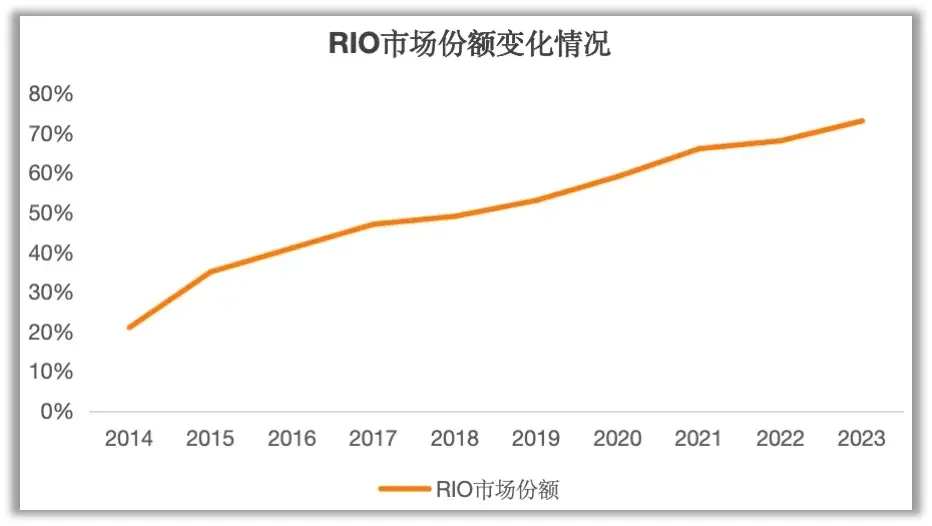

效果算得上立竿见影,在2014年,RIO的市场份额从前一年的27.3%猛增至40.1%,反超冰锐成为中国鸡尾酒第一品牌。

看到鸡尾酒业务越做越好,刘晓东便想着把这块业务重新装入上市公司体内。这样一来,一是可以让自己和另外16位朋友变现,二是有了这样一块增长强劲的业务之后,百润的市值或许更能受到资本市场的青睐。

于是在2015年年初,百润股份通过定向增发以49.45亿元的价格,重新收购巴克斯酒业100%股权。从当初100元的出售价格到如今接近50亿元的收购价格,让刘晓东也成为了玩转资本市场的高手。

重新被上市公司收购后,RIO的脚步并没有停下来。在2016年,百润在RIO产品上再一次做出了场景和概念的创新,推出“微醺系列”,主要针对女性消费者推出低酒精度和更多水果口味的RIO。这样一来,RIO的主要消费场景便从夜场,拓宽至家庭饮料以及更多休闲场景。

对于消费品来说,拓宽场景是扩大市场份额的重要一步,对于鸡尾酒这类海外“舶来品”更是如此。比如中国奶酪厂商由于始终未能打败油条、煎饼,使得厂商不得不考虑把奶酪做成零食,来扩大消费场景。但相比于众多奶酪厂商,RIO的路明显顺利许多,因为刘晓东除了是资本市场的高手之外,还是位营销专家。

为了在更多女性消费者心目中树立形象,百润加大了在《何以笙箫默》《杉杉来了》《相爱穿梭千年》等热门电视剧中进行广告植入,似乎让大家觉得都市女性就应该配备一瓶RIO。

在2022年,百润似乎发现了低度数酒并不能完全满足消费者,便开始推出“强爽”系列产品,酒精度数提升到了8度,并邀请肖战作为代言人,大力开展营销和渠道的铺货量。

得益于此,在百润收购RIO之后,其市场份额一直处于攀升状态,从2015年的35%提升至2023年的73%。

可以说,RIO成功离不开营销,以及不断拓宽消费场景的策略。在家庭聚会喝白酒、朋友聚会喝啤酒的时代,RIO硬生生闯出一条小资生活饮酒赛道,填补了都市年轻人喝酒需求的市场空白。

市场风向有变,RIO忙着抢啤酒市场

百润的打法也并不是完全没有风险。比如在2016年,百润就出现了营收下降60%,净利润亏损1.5亿元,但销售费用却高达7.4亿元的情况。

当时,对于业绩表现不佳,百润给出的理由是“主营业务收入占比较高的预调鸡尾酒业务在消化经销商库存过程中,公司终端产品出货量显著低于终端产品销量。”

当然,这些只是浮在表面上的原因。《蓝筹企业评论》认为,百润当时业绩“翻车”也侧面反映出快消品靠营销出圈的弊端。

在百润的RIO靠营销出圈后,越来越多的酒企想瓜分鸡尾酒这个小而美的赛道,如茅台推出“贵州味道”系列鸡尾酒,还请来了周杰伦作为产品代言人;五粮液与意大利金巴厘集团联手,推出鸡尾酒产品;泸州老窖推出彩虹鸡尾酒套装;洋河、古井贡酒也纷纷推出了鸡尾酒产品。

众所周知,鸡尾酒在中国本身就属于相对较小的一个小赛道,整体市场规模也就50亿元左右。众多玩家的加入,让原本不大的赛道变得更加拥挤。

另一方面,百润的RIO本质上还是依靠快消品的打法取得成功,这也就意味着,百润需要不断紧跟消费者审美的变化推出新品,同时保持高额广告支出,才能稳住市场地位,满足资本市场投资者的预期。但是,在消费者捂紧钱包的今天,想做到这一点谈何容易。

前段时间,北京限额以上餐饮企业利润率低至0.37%登上热搜,侧面反映了消费市场的低迷。酒类市场也同样如此,就拿啤酒来说,今年上半年,百威亚太中国区啤酒销量同比下滑8.5%,华润啤酒销量同比下降4.3%,青岛啤酒销量同比下滑7.82%。就算是被资本市场封神的茅台,也遭遇了价格暴跌,旗下53度飞天茅台甚至跌破2300元/瓶,让一众黄牛魂飞魄散。

百润所处的鸡尾酒赛道同样不能独善其身,今年上半年,百润的预调鸡尾酒销量为1721.51万箱,同比减少8.69%;营业收入为16.28亿元,同比下降1.38%;净利润为4亿元,同比下降8.79%。

根据《蓝筹企业评论》观察,百润鸡尾酒整箱单价已从前几年100元出头跌至如今的80元出头,算下来单瓶售价已接近啤酒。曾经百润极力塑造都市饮酒场景,如今也不得不开始和街边烧烤啤酒拼价格。

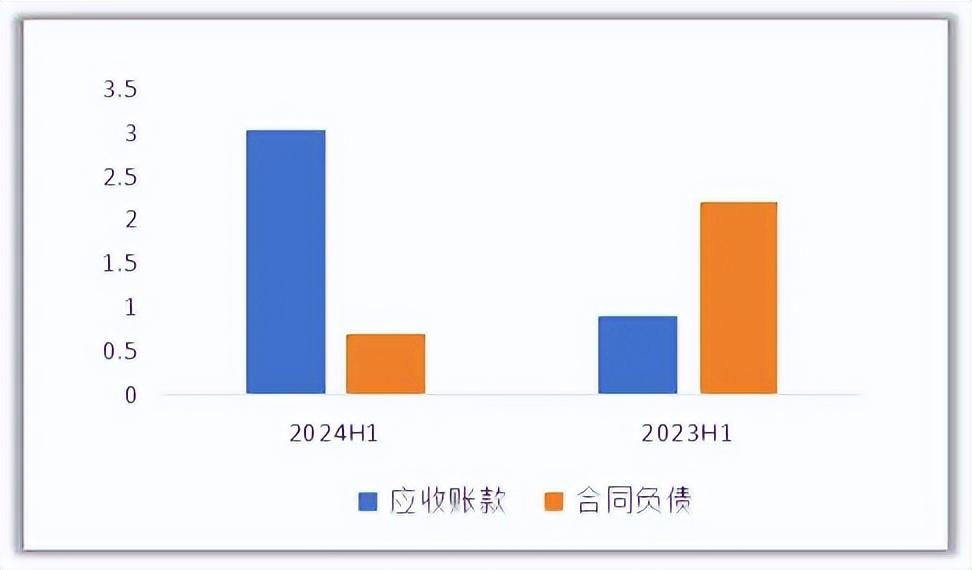

面对市场需求不振,百润放宽了经销商的打款政策,今年上半年公司的应收账款为3.03亿元,同比增长了233%。但是经销商囤货的意愿似乎并没有提高,今年上半年百润的合同负债为6945.68万元,而去年同期这一数字为2.21亿元。

不可否认的是,在如今消费疲软、互联网流量见顶的时代,百润想要继续借助营销的力量创造下一个爆款鸡尾酒产品变得越来越难。

找到下一个风口,成为“第二增长曲线”,是百润的当务之急。

威士忌是否能成为百润的“第二增长曲线”?

面对鸡尾酒业务逐步触及天花板,百润的目光瞄向了威士忌赛道。

2017年,百润全资子公司巴克斯酒业与邛崃市人民政府签署了《伏特加及威士忌生产建设项目投资协议书》,计划投资5亿元在邛崃市临邛工业园区建设一个伏特加及威士忌生产项目;2020年,百润通过定增募资10.06亿元,用于威士忌陈酿熟成项目;2021年,公司发行可转债募资11.28亿元用于麦芽威士忌陈酿熟成项目建设。

可以看出,百润急切想将过去RIO的成功再一次复制到威士忌业务上,形成第二增长曲线,将资本市场的故事延续下去。按照公司的规划,威士忌产品将在今年四季度发布。但是,在中国想把威士忌业务做大,是一件相当困难的事情。

首先,在中国,烈性酒领域基本是白酒的天下。逢年过节,聚会上开一瓶2700元的茅台,能很好地达成活跃气氛的目的(当然现在价格跌破2300元了)。但是对于威士忌这个品类来说,在中国并不普及,《蓝筹企业评论》发现大多数威士忌的消费者属于具有留学经历的年轻人士,这也就意味着威士忌赛道同样会有市场空间狭小,企业需要大力宣传、做消费者教育的工作。

去年,按出厂口径来计算,中国威士忌市场规模约为55亿元,较全球589亿美元的市场规模相差甚远。由于中国威士忌消费者更认准海外的牌子,所以按照零售口径的销售规模要远大于出厂口径的规模,去年中国威士忌按零售口径的销售规模约为154亿元,和全球威士忌1441亿美元的规模比起来,依然微不足道。

从这一数据也可以看出百润未来拓展威士忌品类的难度:不仅市场规模小,而且消费者明显更愿意喝国外的威士忌。目前,亚吉欧、三得利、爱丁顿、格兰父子、百富门等外资品牌,主导了威士忌市场七成以上的市场份额。同时,洋河、古井、郎酒、燕京、青岛啤酒等国内老牌酒企也在尝试威士忌赛道。对于百润来说,想要杀出重围并不容易。

其次,百润过去的成功离不开快消品营销打法的支持,但是威士忌相较鸡尾酒来说价格要贵一档,而且由于威士忌本身属于烈性酒,很难像鸡尾酒那样归为快消品,这也就意味着曾经百润所依赖的快消品营销策略并不适用于即将推出的威士忌产品。

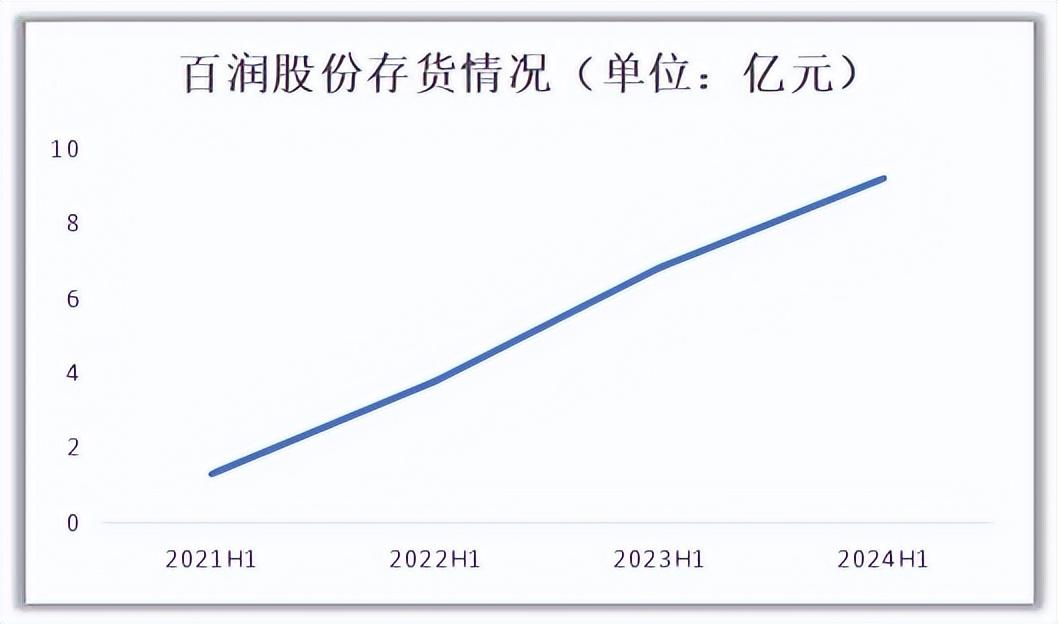

为了布局威士忌业务,百润不但投入了约20亿元的资金,还引起了存货的大幅增长。今年中报,百润的存货达到了9.18亿元,2021年同期这一数字还仅为1.26亿元。如果威士忌终端销售未能达到预期,那么存货带来的压力可想而知。

资本市场上出现了不少企业切入其他赛道而获取高增长的故事。但是这一次,百润未必能成为故事的主角。

免责声明:本文基于公司法定披露内容和已公开的资料信息整理,文章不构成投资建议仅供参考。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:蓝筹企业评论

本文作者可以追加内容哦 !