中证科创创业50指数(代码931643,下文简称“双创50指数”)于2021年6月1日发布,鹏扬基金随后发行了跟踪双创50指数的场外基金(012907/012908)和ETF(588350)。双创50指数发布后没多久就开启了3年多的下行趋势,鹏扬基金在此期间坚持做好投资的精细化管理,以及尽力为投资者带来良好的持有体验,例如在建仓期,管理人坚持逢低加仓、稳步建仓的原则,为投资者争取了相对基金基准约9个百分点的超额。(建仓期为2021年7月16日至2022年1月15日)

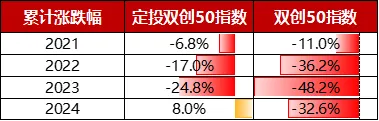

表1:鹏扬双创50联接基金成立以来的表现

数据来源:基金季报、基金招募说明书,截至2024-09-30

数据来源:基金季报、基金招募说明书,截至2024-09-30注:鹏扬中证科创创业50指数基金于2021年7月16日成立,并于2022年12月转为鹏扬中证科创创业50联接基金

在指数下跌的3年多时间里,我们围绕着双创50指数做了非常多的“投后教陪”工作,通过线上大量的直播、路演及投教文章去陪伴投资者、提醒投资者低位加仓、定投拉低持有成本以巩固投资者的持有耐心。事实证明,双创50指数会“奖励”耐心持有且逢低加仓的投资者。

$鹏扬中证科创创业50ETF联接A(OTCFUND|012907)$

$鹏扬中证科创创业50ETF联接C(OTCFUND|012908)$

01 坚持低位定投双创50指数的投资者长期有望争取正收益

我们对双创50指数历史表现进行周频定投测算,数据区间为2021年6月1日至2024年10月8日。从图1可见,双创50指数的累计定投净值从9月23日的0.7下方快速反弹至接近1.1,从表2可见,定投双创50指数的累计涨跌幅从2023年底的-24.8%上升至8.0%,同期双创50指数的区间累计涨幅为-32.6%。由此可见,定投可以大幅降低投资者的持有成本,而当市场快速反弹时,双创50指数大概率能为投资者带来良好的持有体验,在低位坚持定投双创50指数的投资者长期争取正收益的概率较大。

图1:周频定投双创50指数历史表现

数据来源:WIND、鹏扬基金,数据区间为指数发布日2021年6月1日至2024年10月8日。

数据来源:WIND、鹏扬基金,数据区间为指数发布日2021年6月1日至2024年10月8日。注:周定投为每5个交易日定投固定金额。定投累计收益率=当日定投已持有的份额*当日基金净值/累计投入金额-1。风险提示:定投收益测算是基于历史数据计算得出,并不代表未来实际收益状况,仅供参考。历史数据不代表未来表现和收益承诺。

表2:周频定投双创50指数的累计涨跌幅

数据来源:WIND,数据区间为指数发布日2021年6月1日至2024年10月8日

数据来源:WIND,数据区间为指数发布日2021年6月1日至2024年10月8日02 为何双创50指数在上涨过程中弹性这么大?

我们认为双创50指数弹性高有两方面原因,一是指数本身由科创板和创业板的50只八大新兴产业龙头公司组成,成长能力及抗风险能力较强;二是指数与时俱进纳入当下表现较好的科技龙头公司。

(一)指数由双创两板八大新兴产业龙头组成

双创50指数由科创板和创业板的50只八大新兴产业龙头公司组成,指数涨跌幅为20%,当市场风险偏好大幅提升时,指数上涨弹性较大。此外,近两年在经济下行的大背景下,龙头企业的议价能力更强、现金流更为稳定、抗风险能力更强。在当前政策鼓励耐心资本进入股市的背景下,双创50指数的成分股也相对更受机构资金的青睐。近期各家基金管理人密集发行A500指数产品,经统计,双创50指数有80%成分股和A500成分股重合,科创50指数有40%成分股与A500重合,创业板指有69%成分股与A500重合。因此,随着增量资金不断流入A500指数产品,双创50指数或是更为受益的科技龙头指数。(数据来源:WIND)

八大新兴产业:新一代信息技术产业、高端装备制造产业、新材料产业、生物产业、新能源汽车产业、新能源产业、节能环保产业、数字创意产业

风险提示:所列示的行业仅为展示指数权重板块构成,不构成对具体行业的投资建议。

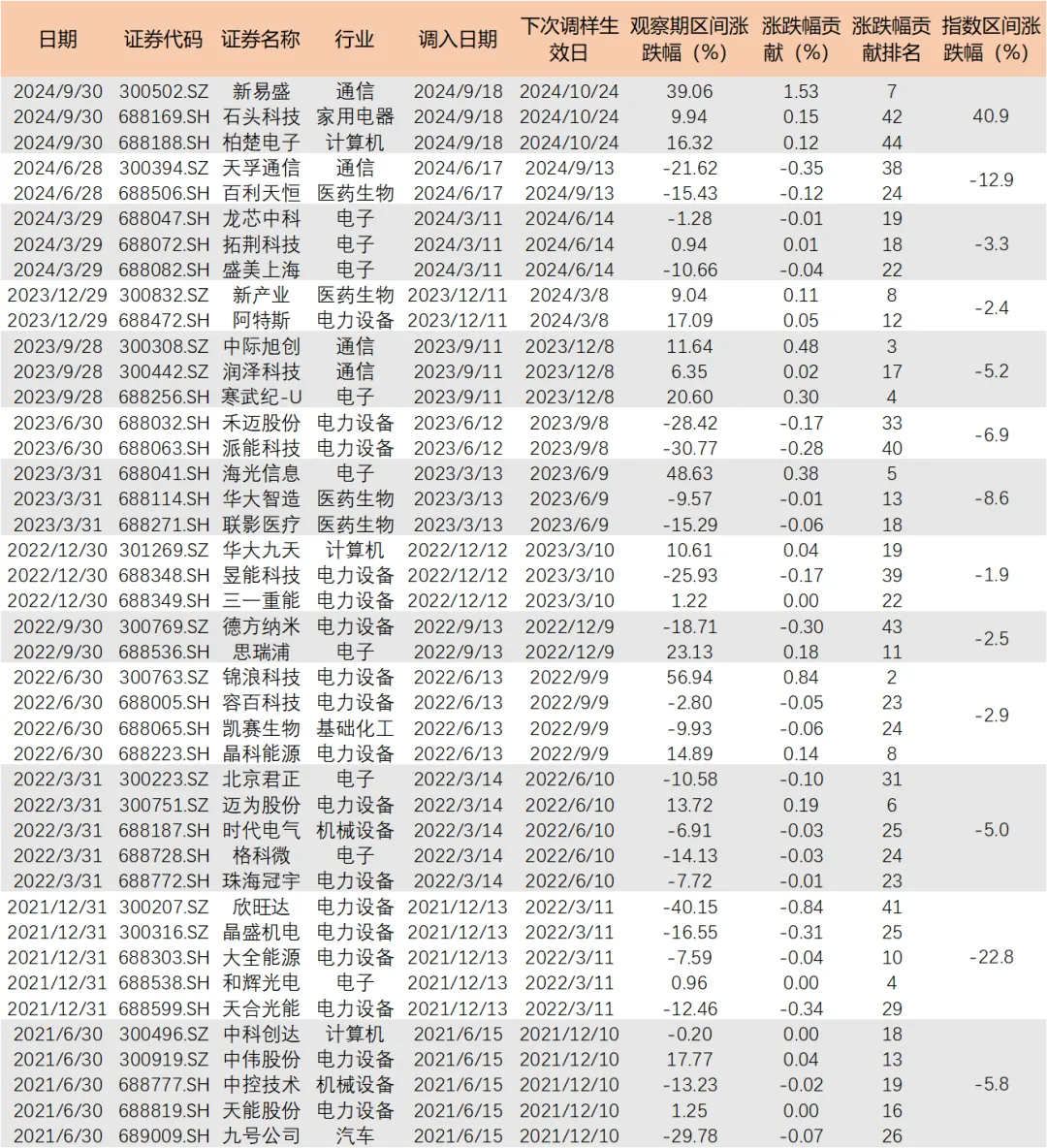

(二)双创50指数每季与时俱进纳入表现较好的科技龙头公司

双创50指数采取季度调样,每季及时调入当期业绩和股价表现较好的科技龙头公司。根据历史调样情况统计,在新成分股调入后至下次调样生效前,有7成新成分股的区间涨跌幅贡献排在前50%,这意味着当指数下跌时,新成分股大概率贡献更少跌幅,当指数上涨时,新成分股大概率贡献更多涨幅。

表3:历史上新样本股的涨跌幅贡献

数据来源:WIND、鹏扬基金,数据区间2021/06/15-2024/10/24

数据来源:WIND、鹏扬基金,数据区间2021/06/15-2024/10/24涨跌幅贡献=成分券涨跌幅*成分券权重,所列示股票为双创50指数成分股,仅做示意不作为个股推荐。过往持仓情况不代表基金未来的投资方向,也不代表具体的投资建议,投资方向、基金具体持仓可能发生变化,投资需谨慎。

双创50指数的与时俱进还体现在权重行业分配上。双创50指数2023年9月底的三大权重行业为电力设备(32%)、电子(28%)和医药生物(18%),近一年电子板块受益于海内外大模型的快速迭代,迎来业绩和估值的提升,当前指数的前三大权重行业为电子(32%)、电力设备(26%)和医药生物(16%)。此外,受益于AI浪潮爆发的新兴行业还有通信,近一年双创50指数纳入越来越多通信龙头公司,而通信行业权重也从2023年9月调样前的1%左右上升至当前的13%左右,每次新调入的通信成分股都为双创50贡献较多涨幅。

风险提示:所列示的行业仅为展示指数权重板块构成,不构成对具体行业的投资建议。

03 未来怎么配置双创50指数?

本轮A股上涨行情主要由强政策预期驱动,但经济基本面仍在修复中。目前政策在综合考虑海内外环境下逐步推出,随着美国大选尘埃落定,我们认为接下来将会有更多增量稳增长政策出台。考虑到政策预期已明显提升了投资者对A股的信心,接下来只待经济基本面修复以迎接业绩和估值的双击,我们较为看好A股后市的演绎。本周进入上市公司三季报密集披露期,业绩不及预期叠加高估值的公司或会面临回调,但是双创50指数经过近期上涨后近5年的估值分位数不到38%,估值水平依然处于历史偏低位置。因此,我们认为投资者可以积极关注,把握争取双创50高弹性收益的机会。

表4:双创50指数及其他主要宽指的估值情况

数据来源:WIND、鹏扬基金,截至2024-10-25

数据来源:WIND、鹏扬基金,截至2024-10-25双创50指数聚焦新兴产业龙头,成长能力强,涨跌弹性高,在经济下行期,龙头公司抗风险能力更强,在市场风险偏好抬升时,科技龙头公司更受机构资金青睐,当前指数估值依然处于低位,此时配置性价比较高。从持有体验来看,在指数下行时买入双创50指数,长期有望收获良好的持有体验,欢迎关注双创50(ETF 588350 / 联接 012907、012908)。

本文作者可以追加内容哦 !