#巨大进展!波士顿动力机器人进厂打工#

上周A股市场震荡调整,主要宽基指数多数收跌,随着下周关键节点渐行渐近,资金多空博弈剧烈,板块轮动速度较快,本周地产、周期有所回暖,而前期涨幅较好的科技题材周五迎来大幅回调。向后看,短期市场对政策或重大事件驱动更加敏感,市场波动或加大,重点关注11月全国人大常委会的政策预期验证,以及海外美国大选和美联储议息会议对行情的催化。对于中长期市场趋势和行情主线的判断,仍聚焦在后续增量政策的跟进以及随之而来的基本面修复斜率的确认和业绩兑现的持续性。

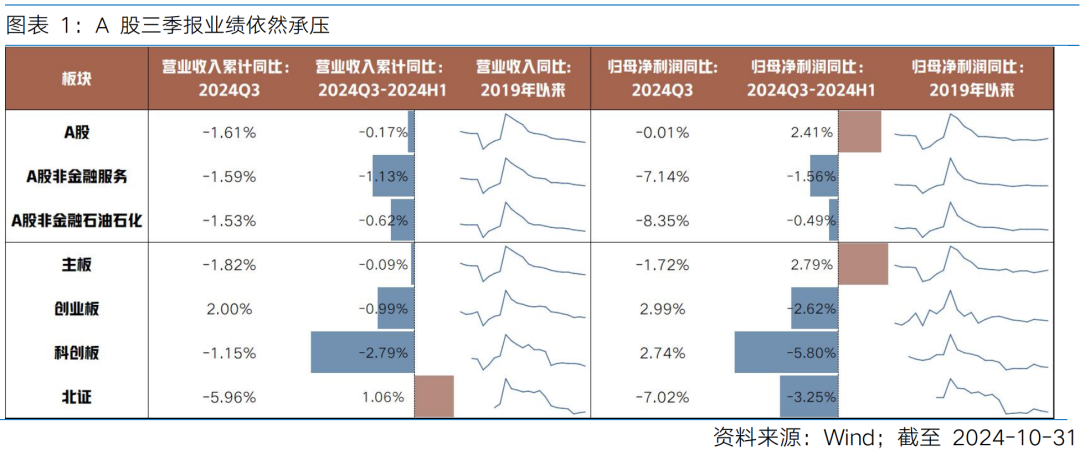

A股三季报成绩单出炉,但“弱现实”或对市场定价扰动有限。截至2024年10月31日,A股上市公司2024年三季报披露率达99.9%,数据显示A股非金融盈利继续承压。但考虑到政策“组合拳”效率大多落在四季度及明年,三季报反映的“弱现实”对市场定价的影响或相对有限,基本面利空出尽后,短期市场或更多围绕在海外大选结果和国内政策预期进行博弈。

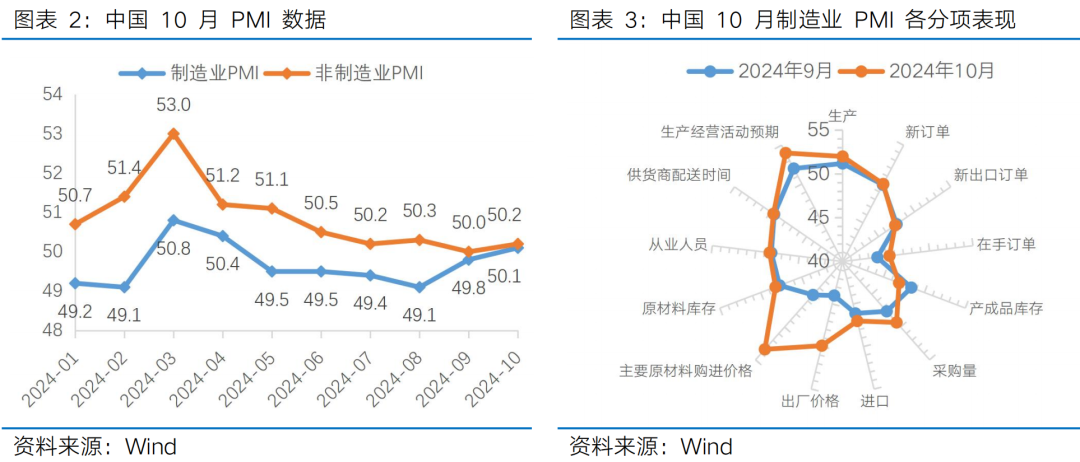

存量政策效果既见成效,增量政策迎关键验证点。10月31日,国家统计局发布数据显示,随着前期政策的落地生效,10月PMI超预期回升,重回“双扩张”区间。其中,10月制造业PMI为50.1%,环比上升0.3个百分点,时隔5个月重返扩张区间;非制造业商务活动指数为50.2%,环比上升0.2个百分点。虽然“供强需弱”的特征依然存在,企业盈利的拐点或仍需一定时间等待,但自9月下旬以来一揽子逆周期调节政策密集出台,当前仍处于政策落地见效的初期,景气扩张或具备持续性。向后看,增量财政政策迎来关键验证点,十四届全国人大常委会第十二次会议将于11月4日至8日召开,前期国新办发布会财政部提到的一次性化债、发行特别国债补充国有银行资本等相关的政策线索有望逐步浮出水面,对短期市场情绪和风险偏好产生影响。对于资本市场而言,关注不仅仅是财政政策的量级,财政资金的投向和落地节奏也至关重要,财政支出方向有望为股市盈利提供指引,推动市场中长期主线脉络进一步清晰。

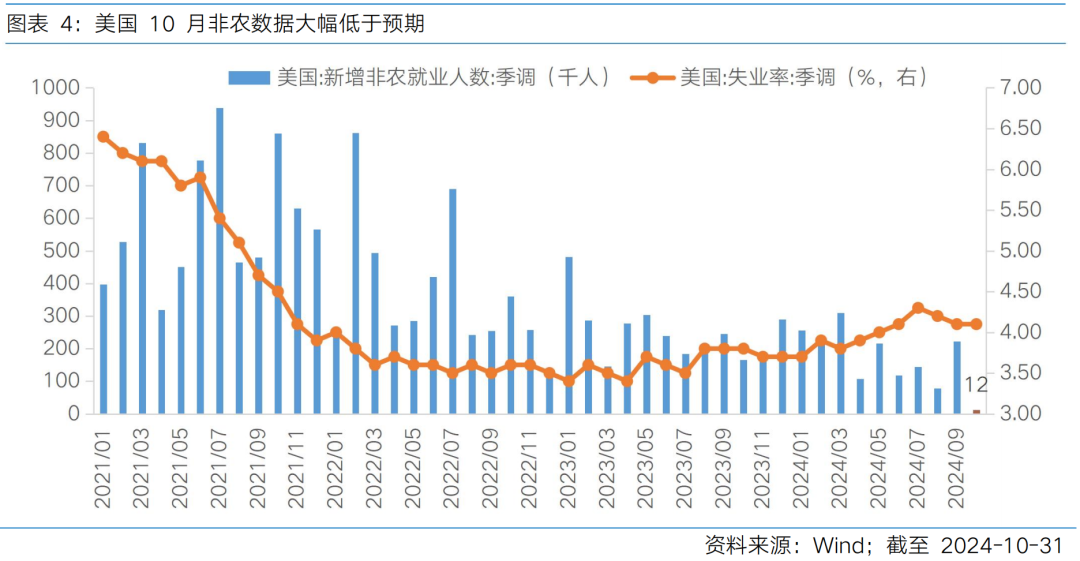

美国大选和美联储议息会议渐行渐近,外围环境对市场行情的影响也不容忽略。上周五美国公布数据显示,美国10月季调后非农就业人口新增1.2万,为2021年1月以来最小增幅,预期增11.3万,前值由增25.4万修正为增22.3万。10月非农数据大幅低于预期,但主因在于美国飓风气候和波音罢工等因素的拖累,并非劳务需求的断崖式下降。因此数据公布后,市场反映有限,美元指数和美债利率呈现“V”型走势,当天双双收涨,市场仍然坚定预期11月美联储议息会议将降息25BP。随着11月5日美国大选、11月6-7日美联储议息会议渐行渐近,大类资产价格或呈现高波动特征,短期可以观望为主,待两者尘埃落地之后,相关资产定价或进入兑现阶段,市场有望沿着“交易政策预期→交易政策落地→交易经济环境变化”的脉络演进。

整体来看,10月以来,股票市场从前期普涨进入震荡的态势,市场博弈特征显著。向后看,股市能否从震荡的态势突围,短期需要关注11月初国内财政和美国大选的明朗化。中期而言,则仍是回到了对于经济修复成色的验证。从供给端看,财报数据显示A股非金融资本开支连续两个季度处在负增长区间,未来新增产能压力有望缓解;需求端看,随着国内一揽子增量政策陆续推出和加快落实,积极因素有望不断累积。A股当前或处在新一轮盈利修复的起点,中长期向上的基本面趋势正在孕育。

行业配置而言,在盈利、利率和政策的三方“角力”下,可采用“三角形”布局:1)进攻侧:聚焦于经济增长的供给端改善和新一轮产业周期的崛起,重点关注有业绩支撑的半导体、AI算力,有望困境反转的新能源、军工、创新药等。2)防守侧:在红利板块内部做更精细的选择,如有望受益于新货币政策工具的央国企红利等。3)中间层:关注受益于国内两新政策以及出口优势行业,如家电、汽车、机械设备等。

目录

1 、市场展望探讨

2 、行业配置思路

3、上周市场回顾

(1)市场行情回顾

(2)市场情绪监测

(3)估值与盈利预测

4、本周宏观事件关注

Part 1 市场展望探讨

上周A股市场震荡调整,主要宽基指数多数收跌,随着下周关键节点渐行渐近,资金多空博弈剧烈,板块轮动速度较快,本周地产、周期有所回暖,而前期涨幅较好的科技题材周五迎来大幅回调。向后看,短期市场对政策或重大事件驱动更加敏感,市场波动或加大,重点关注11月全国人大常委会的政策预期验证,以及海外美国大选和美联储议息会议对行情的催化。对于中长期市场趋势和行情主线的判断,仍聚焦在后续增量政策的跟进以及随之而来的基本面修复斜率的确认和业绩兑现的持续性。

A股三季报成绩单出炉,但“弱现实”或对市场定价扰动有限。截至2024年10月31日,A股上市公司2024年三季报披露率达99.9%,数据显示A股非金融盈利继续承压。但考虑到政策“组合拳”效率大多落在四季度及明年,三季报反映的“弱现实”对市场定价的影响或相对有限,基本面利空出尽后,短期市场或更多围绕在海外大选结果和国内政策预期进行博弈。

存量政策效果既见成效,增量政策迎关键验证点。10月31日,国家统计局发布数据显示,随着前期政策的落地生效,10月PMI超预期回升,重回“双扩张”区间。其中,10月制造业PMI为50.1%,环比上升0.3个百分点,时隔5个月重返扩张区间;非制造业商务活动指数为50.2%,环比上升0.2个百分点。从制造业PMI分项数据看,供需均有改善,但供给端(生产、采购、生产经营预期)回升更加明显,生产指数读数环比上升0.8个百分点至至52.0%,为近6个月新高,显示企业在预期改善之下,加快了生产节奏。需求端看,新订单指数环比上升0.1个百分点至50.0%,考虑到新出口订单指数环比下降0.2个百分点至47.3%,内需的支撑进一步走强。虽然“供强需弱”的特征依然存在,企业盈利的拐点或仍需一定时间等待,但自9月下旬以来一揽子逆周期调节政策密集出台,当前仍处于政策落地见效的初期,景气扩张或具备持续性。向后看,增量财政政策迎来关键验证点,十四届全国人大常委会第十二次会议将于11月4日至8日召开,前期国新办发布会财政部提到的一次性化债、发行特别国债补充国有银行资本等相关的政策线索有望逐步浮出水面,对短期市场情绪和风险偏好产生影响。对于资本市场而言,关注不仅仅是财政政策的量级,财政资金的投向和落地节奏也至关重要,财政支出方向有望为股市盈利提供指引,推动市场中长期主线脉络进一步清晰。

美国大选和美联储议息会议渐行渐近,外围环境对市场行情的影响也不容忽略。上周五美国公布数据显示,美国10月季调后非农就业人口新增1.2万,为2021年1月以来最小增幅,预期增11.3万,前值由增25.4万修正为增22.3万。10月非农数据大幅低于预期,但主因在于美国飓风气候和波音罢工等因素的拖累,并非劳务需求的断崖式下降。因此数据公布后,市场反映有限,美元指数和美债利率呈现“V”型走势,当天双双收涨,市场仍然坚定预期11月美联储议息会议将降息25BP。随着11月5日美国大选、11月6-7日美联储议息会议渐行渐近,大类资产价格或呈现高波动特征,短期可以观望为主,待两者尘埃落地之后,相关资产定价或进入兑现阶段,市场有望沿着“交易政策预期→交易政策落地→交易经济环境变化”的脉络演进。

整体来看,10月以来,股票市场从前期普涨进入震荡的态势,市场博弈特征显著。向后看,股市能否从震荡的态势突围,短期需要关注11月初国内财政和美国大选的明朗化。中期而言,仍是回到了对于经济修复成色的验证。从供给端看,财报数据显示A股非金融资本开支连续两个季度处在负增长区间,未来新增产能压力有望缓解;需求端看,随着国内一揽子增量政策陆续推出和加快落实,积极因素有望不断累积。A股当前或处在新一轮盈利修复的起点,中长期向上的基本面趋势正在孕育。

Part 2 行业配置思路

行业配置而言,在盈利、利率和政策的三方“角力”下,可采用“三角形”布局:1)进攻侧:聚焦于经济增长的供给端改善和新一轮产业周期的崛起,重点关注有业绩支撑的半导体、AI算力,有望困境反转的新能源、军工、创新药等。2)防守侧:在红利板块内部做更精细的选择,如有望受益于新货币政策工具的央国企红利等。3)中间层:关注受益于国内两新政策以及出口优势行业,如家电、汽车、机械设备等。

进攻侧:聚焦于经济增长的供给端改善和新一轮产业周期的崛起

随着中美货币政策共振宽松,受益于无风险利率下行和市场风险偏好改善的成长方向存在较大的反弹弹性,重点关注有业绩支撑的半导体、AI算力,以及有望困境反转的新能源、军工、创新药等。此外,自9月24日“并购六条”出台以来,A股市场并购重组活跃度明显提升。综合历史经验和当前政策背景,本轮A股并购重组意见中将“助力新质生产力”放在首位,相关领域可能获得更多的资源集聚,可关注TMT、生物医药、新能源车、先进制造业、国防军工等方向。

防守侧:红利方向做更精细的选择

国内一系列重磅政策出台后,市场波动加大,红利板块的进攻性或稍显不足。不过长期来看,红利资产仍是低利率时代的底仓重要选择,关键要在红利板块内部做更精细的选择,如有望率先受益于新货币政策工具的央国企红利,估值依然偏低、股息率开始有竞争力的消费龙头等。

中间层:受益于国内政策加力的方向

9月下旬以来一系列支持性政策扭转悲观预期,地产、消费等顺周期板块经历了前期的估值修复和随后的震荡调整,考虑政策传导仍需时间,后续走势需要继续关注财政增量跟进和政策落实效果。当前重点关注受益于国内设备更新和消费品以旧换新政策以及出口优势行业,如家电、汽车、机械设备等。

Part 3 本周市场回顾

(1)市场行情回顾

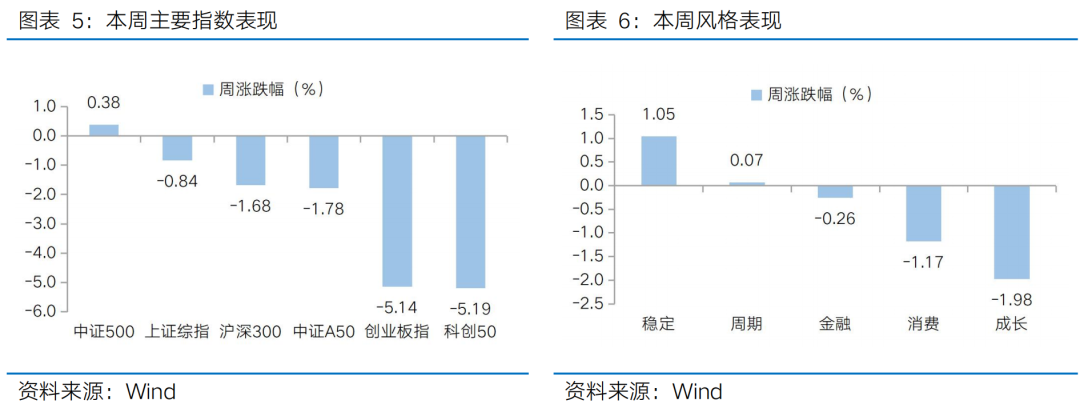

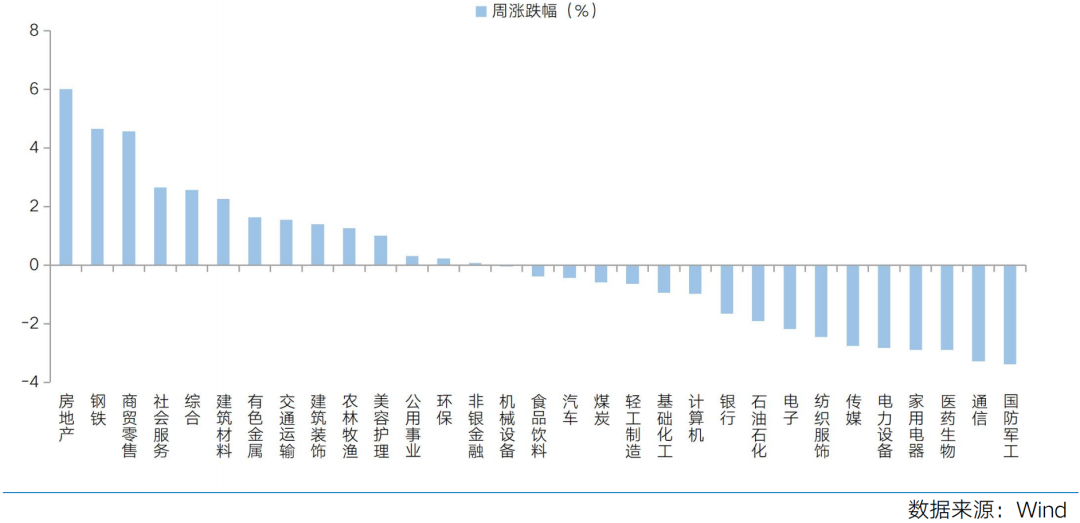

近一周,上证指数下跌0.84%,创业板指下跌5.14%,沪深300下跌1.68%,中证500上涨0.38%,中证A50下跌1.78%,科创50下跌5.19%。风格上,稳定、周期表现相对较好,成长、消费表现较差。从申万一级行业看,表现相对靠前的是房地产(6.01%)、钢铁(4.65%)、商贸零售(4.56%)、社会服务(2.65%)、综合(2.57%);表现相对靠后的是国防军工(-3.38%)、通信(-3.28%)、医药生物(-2.90%)、家用电器(-2.89%)、电力设备(-2.82%)。

上周A股市场震荡调整,主要宽基指数多数收跌,随着本周关键节点渐行渐近,资金多空博弈剧烈,板块轮动速度较快,本周地产、周期有所回暖,而前期涨幅较好的科技题材周五迎来大幅回调。从Wind热门概念板块来看,表现相对靠前的是稀土永磁(13.47%)、稀土(11.97%)、钒电池(8.1%)、最小市值(7.95%)、海南自贸港(6.23%);表现相对靠后的是近端次新股(-9.24%)、高送转(-7.64%)、卫星互联网(-6.92%)、拼多多合作商(-6.43%)、半导体硅片(-6.4%)。

(2)市场情绪监测

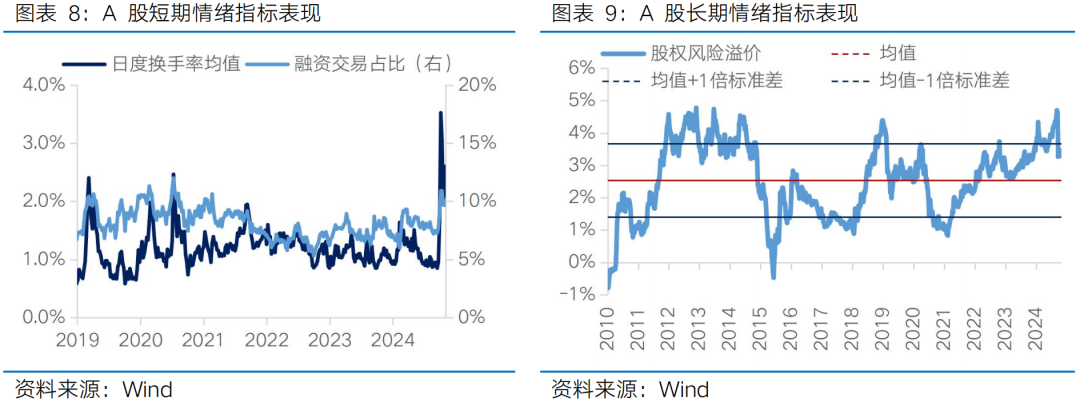

上周市场交投保持活跃,全A日均成交额超两万亿元。上周全A日均成交额较上周放量1788亿元至20885亿元。短期情绪指标看,上周日度换手率均值从上上周的2.18%上升至2.60%,融资交易占比从上上周的10.01%下降至9.65%(截至周四)。长期情绪指标看,上周股权风险溢价从上上周的3.30%上升至3.40%,处于2010年以来72.98%的分位水平。

(3)估值与盈利预测

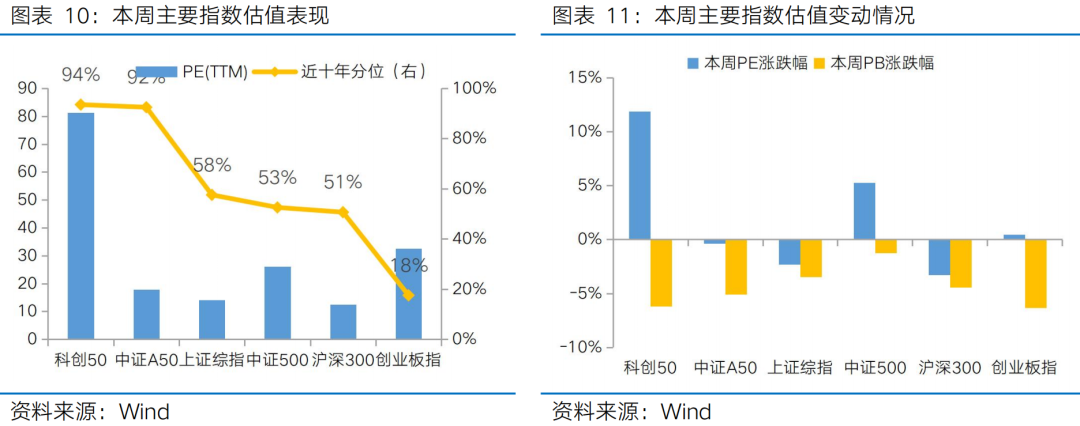

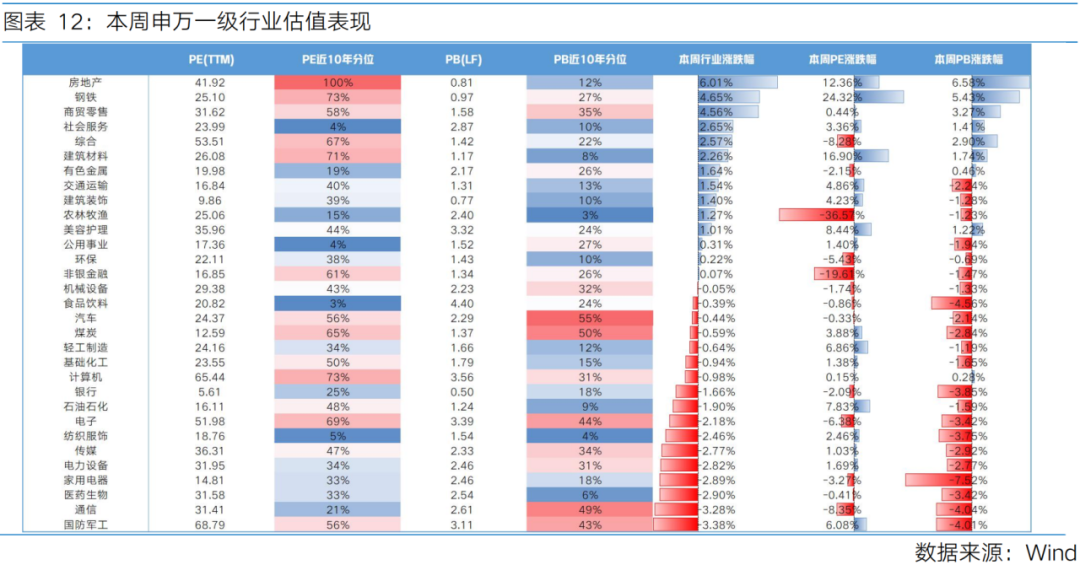

估值方面,主要宽基指数和申万一级行业估值表现分化。从主要宽基指数看,市净率估值均有收敛,市盈率方面,科创50、中证500大幅扩张,创业板指、中证A50微幅变动,沪深300、上证指数则明显收敛。从行业指数看,31个申万一级行业有18个行业实现估值扩张,其中市盈率涨幅靠前的是钢铁(24.32%)、建筑材料(16.90%)、房地产(12.36%);市盈率跌幅靠前的是农林牧渔(-36.57%)、非银金融(-19.61%)、通信(-8.35%)。

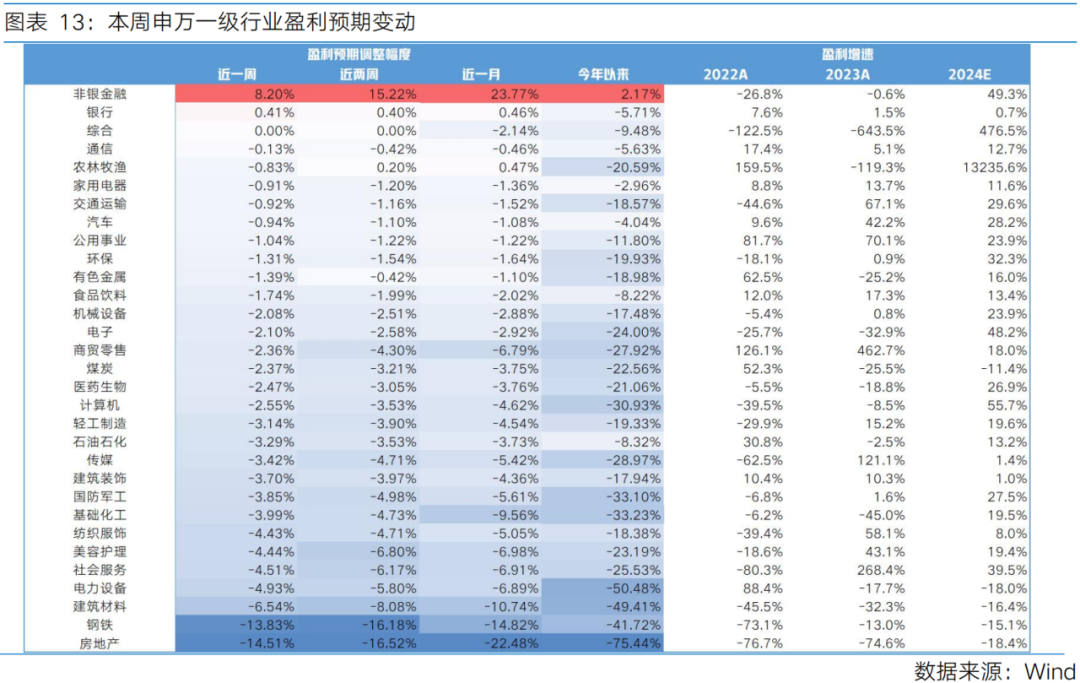

盈利预测方面,上周多数行业下调盈利预期。31个申万一级行业中有2个上调盈利预期。其中,盈利预期上调靠前的行业有非银金融(8.20%)、银行(0.41%)、综合(0.00%);盈利预期下调靠前的行业有房地产(-14.51%)、钢铁(-13.83%)、建筑材料(-6.54%)。

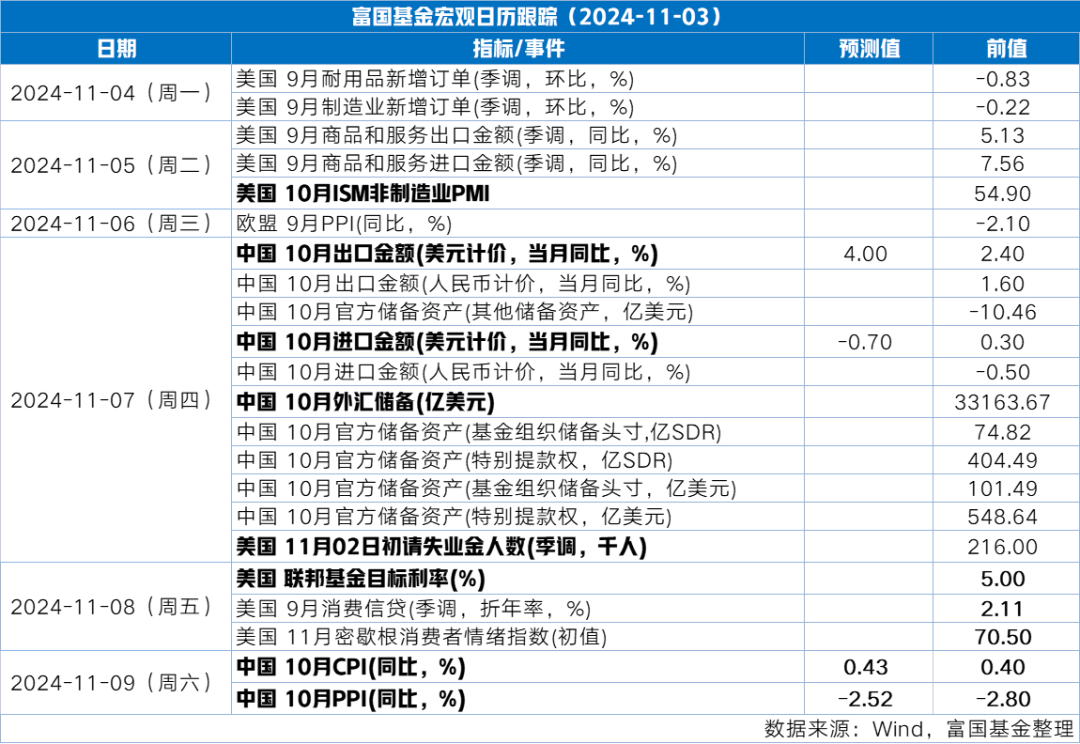

Part 4 本周宏观事件关注

$中证A500ETF富国(SH563220)$

$宁德时代(SZ300750)$

$芯片龙头ETF(SH516640)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !