原大股东当代系爆雷后,在秋风萧瑟的季节里,天风证券的三季报如同一记重锤,震动了资本市场。

亏损超过5亿元的业绩公告,不仅让投资者黯然神伤,更将这家昔日风光的券商推向了舆论的风口浪尖。面对这份史上最差的成绩单,这也让新任董事长庞介民面临一场前所未有的挑战。

近日,A股市场中43家证券企业已全部公布3季报,整体业绩概况显示,这些企业合计实现营业收入3714.28亿元,同比下滑2.75%,归母净利润总和为1034.49亿元,同比减少5.93%。虽然行业整体面临挑战,但头部券商依然保持了稳健的增长态势。中信证券凭借461.42亿元的营业收入和167.99亿元的净利润,稳居榜首,展现了强大的盈利能力。

然而,龙头券商的盈利也让证券行业两级分化的现象更为凸显,特别是天风证券,在新任董事长庞介民任期半年多后,交出的成绩单很不理想,其前三季度的表现尤为黯淡,营收仅13.41亿元,同比下滑高达48.37%,净利润更是出现5.36亿元的亏损,降幅超过200%,以226.43%的净利润降幅位列行业末尾。天风证券的这份三季报,堪称是其近十年来的最差表现。

中国董事会网研究员认为,由于国内外经济环境的不确定性增加,前三季度证券市场主要指数出现下跌,直接影响了天风证券的自营业务收入,但其负债压力、子公司业绩不佳导致的投资损失,以及管理层变动对其经营策略和业绩的损害。这些都是导致天风证券业绩惨淡不得不面对的问题,值得大家关注分析。

直营业务收入锐减致业绩腰斩

事实上,天风证券的业绩惨淡早有预兆。

近年来市场持续震荡的背景下,证券公司业绩承压明显。天风证券只能说是其中的极端,在半年报发布时,43家A股直接上市券商中,就仅有天风证券归母净利润亏损。2024年上半年,天风证券实现营业收入7.22亿元,同比减少66.56%;归母净利润-3.24亿元,同比由盈转亏,排在同业末位。

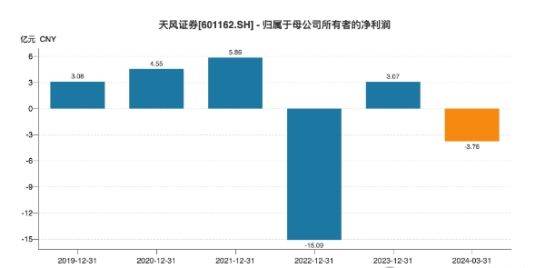

在更早的今年一季度,天风证券归母净利润已经大幅亏损3.76亿元,营业收入也同比下滑86.8%,仅为1.85亿元。如今半年过去,只能说天风证券很好的延续了这个趋势。报告显示,天风证券第三季度实现营业收入6.18亿元,同比增长41.57%,但归母净利润为-2.12亿元,依旧同比下降66.57%。属于增收不增利。而其根本在于,毛利率和净利率的下降:2024年前三季度,公司毛利率为-29.04%,同比下降51.33个百分点;净利率为-37.71%,较上年同期下降59.87个百分点。

自营业务拖累业绩,并非首次出现在天风证券身上。回顾2022年,天风证券归母净利润罕见亏损15.09亿元。年报指出,自营业务收入大幅下滑是导致公司出现亏损的重要原因。由于证券市场波动叠加公司自营投资战略判断失误,导致公司自营业务收入大幅下降。彼时,天风证券自营业务收入3.82亿元,同比下降80.58%。这一年,天风证券的自营业务收入出现较大下降,较之2021年的19.68亿元锐减至3.82亿元,而其他年份自营业务均在四大主营业务(经纪、投行、资管、自营)中占据领先地位。

而关于直营业务收入锐减,大环境不好之外,天风证券自身的业务能力恐怕也难辞其咎。

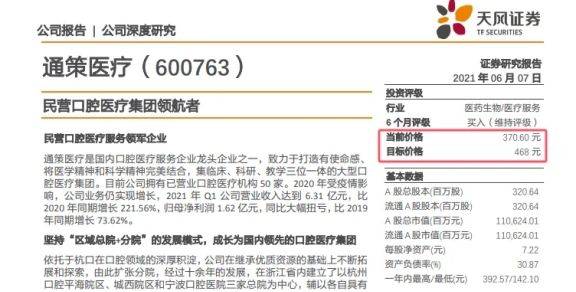

1、研报能力弱

举例来看,本应是券商拿手活的股票分析业务,天风证券一出手就震惊了业界。天风证券在恩捷股份、晶澳科技等个股,在天风证券发布研报后至今跌幅均超80%。尤其是对于通策医疗,天风证券更是曾给出468元的超高目标价,截至9月底,通策医疗股价只有45元左右,股价连这一目标价的零头都不到。

2、子公司业绩差

天风证券业绩亏损的背后,也有子公司业绩不理想的原因。

据悉,天风证券主要通过全资控股子公司天风天睿投资有限公司从事私募基金业务,获得管理费、投资收益等收入。2024年上半年,天风天睿营业收入-6614万元,利润总额-5250万元,净利润-6830万元。就其一个重要项目梳理发现,早在2014年,天风天睿就通过旗下的天风汇盈壹号等产品,向新三板公司武汉颂大教育科技股份有限公司进行投资。后续,颂大教育经历终止IPO、被ST、复牌等一系列情况,天风汇盈壹号至今仍未退出。2024年上半年,颂大教育营业收入2437.29万元,同比减少28.74%;归母净利润更是亏损325.26万元。天风证券的业绩好坏由此也可见一斑。

3、撤销三家证券营业部

天风证券7月14日公告,近日决定撤销深圳卓越城证券营业部、深圳福华路证券营业部以及深圳国际商会中心证券营业部。

显然天风证券的这一决定与其面临的业绩压力有关。近年来,天风证券的经纪业务手续费净收入持续下滑,从2021年的10.49亿元降至2023年的9.34亿元。裁撤营业部有助于降低运营成本,提高整体经营效率。值得一提的是,数据显示从2023年末到2024年7月15日,天风证券的从业人员数量减少了251人。

总之,天风证券的直营业务收入惨淡既有市场环境的影响,也有自身业务能力不足的问题,更多的还需要加强自身业务能力的提升,提高预测准确性,以更好地服务投资者并提升业绩。

应付债券396亿,财务风险巨大

身处困境的天风证券,其融资的步伐并未停步。据Wind数据揭示,自上市以来,天风证券已累计募集高达1091.82亿元的资金,其中债券融资额更是达到了931.37亿元之巨。然而,频繁的融资并未能显著缓解公司的资金压力,2024年的定增计划预计再募40亿元,凸显出公司对资金的极度渴求。

当下,天风证券的负债状况令人担忧。截至2024年第三季度,公司应付债券金额高达396亿元,占总负债的56%。天风证券这一比例在A股43家直接上市券商中位居前列。对比今年上半年的行业平均水平看,其他机构整体才为16.78%,甚至有6家机构的该项占比低于10%。

今年的半年报显示,尽管在券商板块中,天风证券的融资数量并非最多,但其应付债券金额占总资产的比例却高得惊人,达到了44.8%,是上市券商平均水平的三倍之多。这一数据结合公司的亏损考虑,无疑揭示了天风证券在资本结构上可能存在的巨大财务风险。

业内人士指出,天风证券近年来盈利状况不稳定,股东结构调整也对其经营管理造成了影响。同时,公司的高负债率导致每年需支付大量利息,严重侵蚀了公司利润,进而使得整体经营情况急转直下。

可以说,天风证券在业绩下滑的背景下,频繁融资以缓解资金压力,在不断推高其负债和应付债券金额的同时,也让人对其资金状况和未来发展充满担忧。天风证券需要采取有效措施优化资本结构,降低财务风险,以实现稳健发展。

业绩或受管理层全面调整影响

事实上,天风证券当前面临的业绩挑战与管理层大幅变动不无关系,甚至是公司业绩面临的严峻考验。

据了解,天风证券股份有限公司,作为湖北省属的唯一金融服务类企业,是一家全国性的综合类证券公司,总部位于湖北省武汉市,其历史可追溯至2000年的成立之初,并于2018年10月19日成功登陆上海证券交易所,股票代码601162。目前由湖北宏泰集团控股,湖北宏泰集团则隶属于湖北省财政厅。

而早年天风证券则以“当代系”知名。“当代系”曾为湖北省最大的民营资本,其核心人物艾路明控制的多家上市公司及关联方也被称为“当代系”。早在2007年,曾在“当代系”多家机构任职的余磊出任天风证券董事长。但由于2022年债券爆雷等问题,“当代系”陷入债务危机,艾路明也在2023年被中国证监会立案。此后,“当代系”频繁退出旗下持股机构,天风证券也是其中之一。

今年1月,天风证券原董事长余磊、副董事长张军以及多名董事、独立董事因工作原因请求辞去公司董事、独立董事职务及其在专门委员会中担任的职务。

庞介民(中)

今年2月,天风证券董事会选举出生于1971年的庞介民为公司第四届董事会董事长。据悉,庞介民曾就职于中国人民银行北京分行、中国证监会机构监管部、北京市西城区金融服务办公室,曾担任北京金融街投资(集团)公司副总经理、恒泰证券董事长、中国银河金融控股有限责任公司首席运营官兼合规风控部总经理。

有市场人士表示,新任董事长庞介民具有丰富的证券行业经验,有望为公司带来新的发展机遇。但管理层的变动也会在短期内造成公司运营的不稳定,新旧管理层的过渡可能会带来战略执行上的不确定性,这些无疑都会对公司业绩带来负面影响。

综上所述,在自营业务收入大幅下滑、子公司业绩不佳、负债高企以及管理层全面调整的背景下,天风证券需要迅速适应市场变化,优化业务结构,提升业务能力,并有效管理财务风险。

同时,新管理层的上任也为公司带来了新的发展机遇,如何利用这一契机,实现公司的稳健发展,将是天风证券未来需要重点关注和解决的问题。只有这样,天风证券才能在激烈的市场竞争中脱颖而出,重新赢得投资者的信任和支持。

本文作者可以追加内容哦 !