有读者给我留言,让写一下消费基金经理。我挺愿意的,大家最近对于消费的关注度很高,各有各的看法。国庆长假的消费数据比较超预期,也有一些亮眼之处。我觉得经济复苏路上,加上调整近四年,消费板块有着不小机会。

第一、消费新趋势正在崛起。虽然地产下行导致传统消费不景气,但潮玩、宠物、演唱会、美容保健等新消费在崛起,很多明星的演唱会一票难求,盲盒在年轻人中也很流行。

第二、不断有利好政策刺激消费。早在7月份发改委、财政部就将3000亿超长期特别国债中的1500亿用于消费品以旧换新,消费取代房地产拉动经济增长势在必行,这次股市大涨就源于对政策预期的大纠正,我相信之后会有源源不断的政策支持消费、刺激消费,消费数据转好是迟早的事。

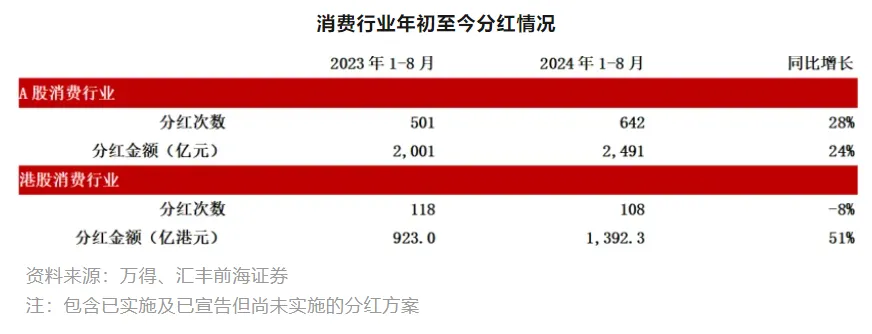

第三、消费行业的分红率在提升。“新国九条”强化了对上市公司现金分红监管,消费股也在努力提高分红。今年1-8月,A股消费行业分红2491亿元,同比增长24%;港股消费行业分红1392.3亿港币,同比增长51%。

数据来源:汇丰前海证券

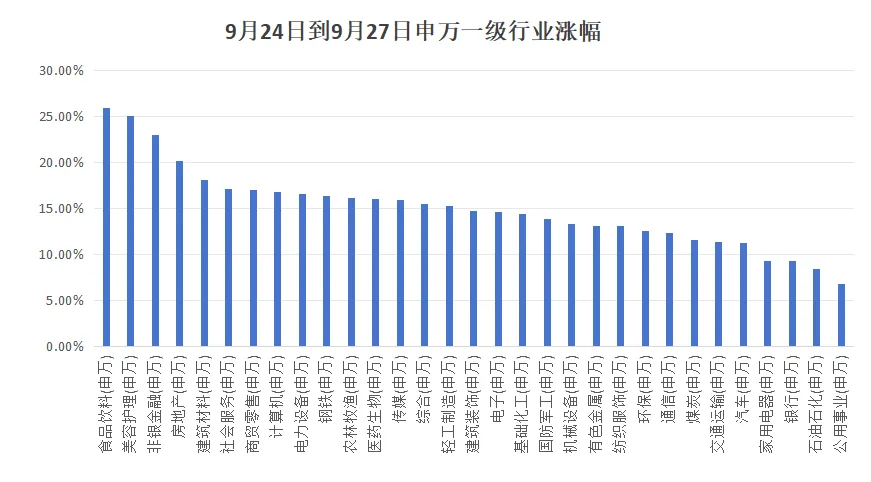

第四、市场反弹,消费即受到资金追捧。低估值+分红率高吸引资金不断买入消费行业,行情刚启动的时候大消费行业涨幅非常惊人。9月24日到27日,食品饮料(申万)上证25.87%,在申万一级行业中排名第一。

数据来源:Choice,时间区间:2024年9月24日到9月27日

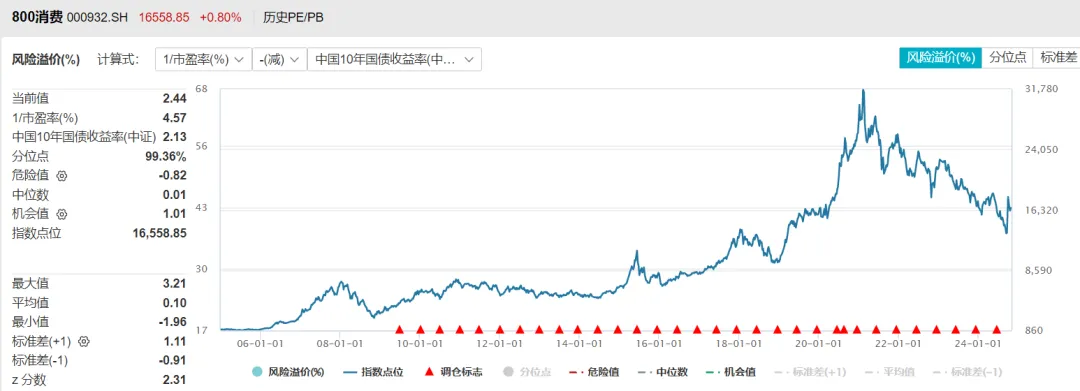

第五、当前布局性价比高。800消费指数风险溢价为2.44%,处于历史较高区间(分位点:99.36%)。

数据来源:万得,截至2024年11月1日

风险溢价率衡量的是持有股票相对持有债券的性价比。800消费当前的风险溢价率是2.44%,意思是如果企业把每年赚的钱都分给投资者,收益率比持有十年期国债还要高2.44%。800消费风险溢价率分位点是99.36%,相对债券的性价比已经超过过去十年99.36%的时间,性价比极高,消费板块未来有望反转。

让我们一起来看看以消费板块投资见长的基金经理。

一、孙伟

孙伟是北京大学经济学学士、金融学硕士。拥有长达14年证券从业经验、7年投资管理经验。2023年加入泉果基金,担任董事总经理、公募投资部基金经理。

2010年入行后,孙伟就开始深耕大消费领域,从研究消费、周期,逐步成长为大消费行业的专家。孙伟认为,大消费板块具备很强韧性,消费不会消失,而是以更多新形式涌现,众多新的消费机遇正在崛起,情绪消费、健康消费、消费出海等新消费趋势将会带来新的投资机会。

东方红睿满沪港深混合是孙伟管理的最具代表性的一只产品。这只基金行业配置以大消费板块为主,大消费板块占比74.24%,其他行业占比25.76%,行业配置均衡。

数据来源:Choice,时间区间:2017年1月10日到2023年6月3日

自2017年1月10日至2023年6月3日,孙伟管理的这只基金实现累计收益125.25%,年化收益13.53%,年化超额收益11.93%;较沪深300指数的累积超额收益达110.45%。2017年至2022年的六年管理期间,基金每年均跑赢沪深300指数,2020年的超额收益更是高达45.15%。(数据来源:WIND)

基金在2017、2019、2020年的上涨市中呈现出更好的进攻性,在2018年下跌市中防御性中等,在2021年来的宽幅震荡市中表现中上。可以认为,孙伟对涨、跌和震荡市场都展示出了不错的适应性,业绩表现稳健。穿越牛熊后长期表现较突出,自任职以来基金收益同类排名前12%。

数据来源:Choice,时间区间:2017年到2022年

优异的业绩得益于孙伟个股挖局能力强,成功个股来自不同细分行业。白酒是消费板块涨幅最高、热度最高的子行业,但孙伟整体配置较低,任职期间东方红睿满沪港深对白酒的配置从未超过5%,孙伟挖掘的预调酒、啤酒、运动服装、家居、食品等行业的个股对业绩贡献更大。

而且孙伟倾向于长期持股,换手率小于2倍,长期持股胜率也高。孙伟说:“我们要始终保持对市场的敬畏之心,以更长远的视角审视企业价值,在市场的喧嚣中寻找那些被低估的资产”。

2024年9月27日,孙伟的新基金泉果消费机遇混合(022223)成立,在国庆前后市场大幅波动的环境下,孙伟依然抓住机会建仓,产品净值表现也不错。$泉果消费机遇混合发起式(OTCFUND|022223)$#基金投资指南#

组合管理层面,孙伟注重从胜率和赔率两个维度进行布局。通过建立一套基于概率优先的投资框架,力求每一次交易都在逻辑上站得住脚。同时,也根据市场变化和企业发展动态灵活调整仓位,既追求高胜率也兼顾低赔率,这是他业绩一直比较好的原因。

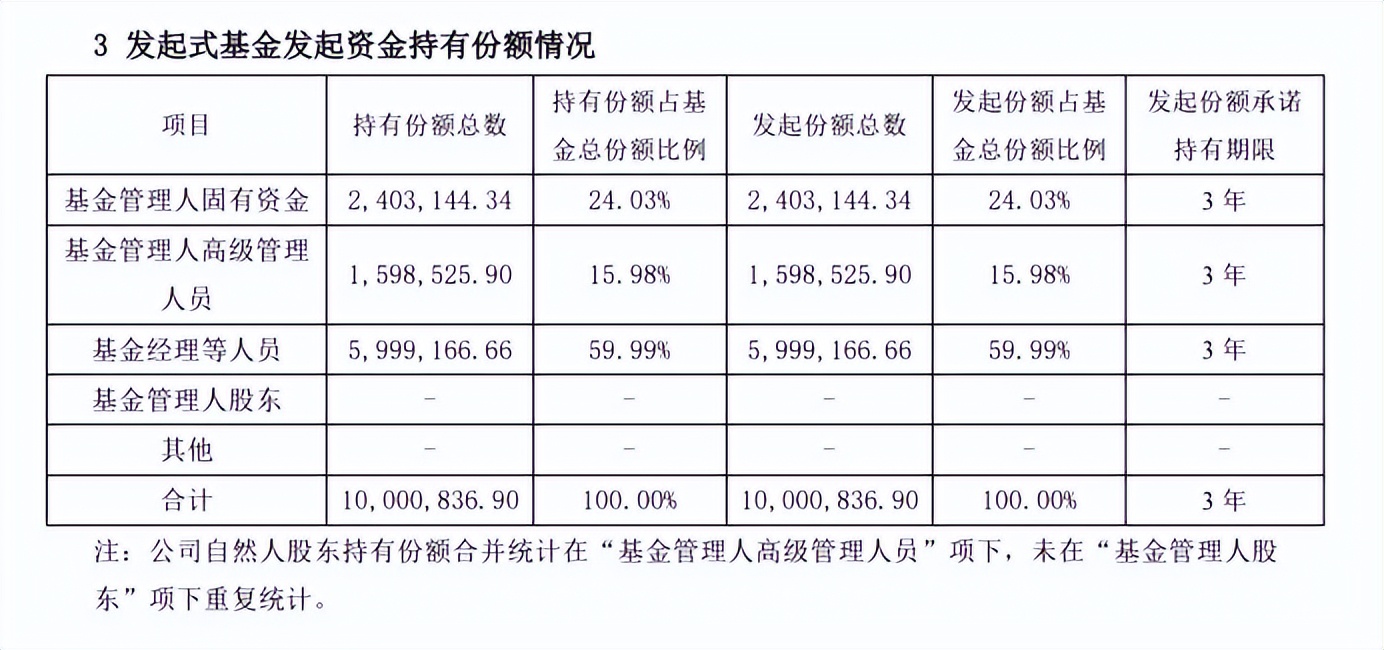

这个产品,孙伟自己、泉果基金自有资金和公司高管买了挺多,还承诺持有3年,我觉得大家可以认真考虑下。

数据来源:基金公告

二、谭丽

谭丽和孙伟是校友,也毕业于北京大学。2007年谭丽加入嘉实基金,曾任研究员、投资经理、策略组投资总监,现任价值风格投资总监。

谭丽管理的第一只基金是嘉实新消费,2017年4月11日以来,谭丽任职期间收益150.7%,跑赢业绩基准81.51%(截至2024年10月9日)。

谭丽认为,世界是不可预测的,十倍股并不容易找到,要通过审慎研究和安全边际来应对投资中的不确定性。投资框架在深度价值和成长价值之间,高ROE、ROE可持续、低估值是不可能三角,基金经理要在质量和价格上做出取舍。

因为白酒估值并不低,以及出于对渠道库存和产品价格的谨慎态度,谭丽也不重仓白酒,重仓股分布在家电、造纸、航空、纺织、食品加工、出版等行业。上半年主要做了内部再平衡,家电行业涨幅较大,减持部分涨幅大、估值水平提升较大的个股,同时加仓估值在底部的个股。

虽然目前消费行业景气低迷,但谭丽认为大多数消费品需求韧性强,不宜线性外推,从长期角度看,消费稳定增长和持续升级的趋势仍然会延续,大多数公司还有增长空间,会保持一个中性比例的仓位,同时积极寻找股价和基本面都处于底部的资产。食品类个股估值很有吸引力,良好的盈利模式能支持较高的ROE和充沛的现金流,市场对这类优质资产定价过于悲观了,上半年她适度加仓了食品类个股。

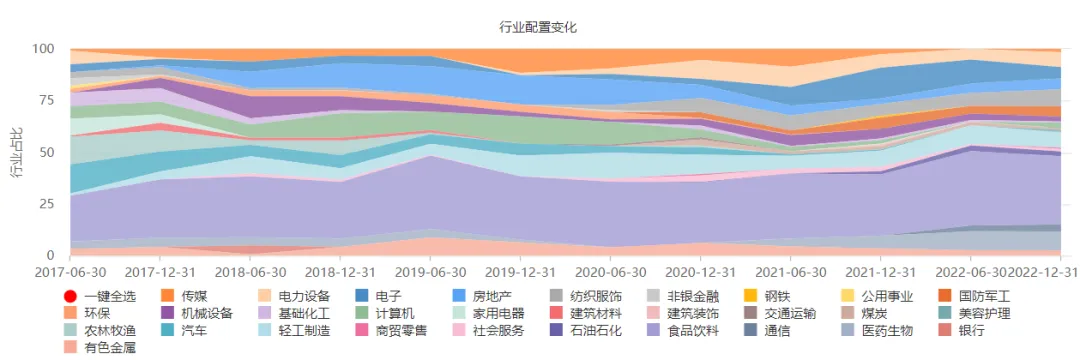

数据来源:基金定期报告,截至2024年6月30日

三、王园园

王园园拥有厦门大学金融硕士学位。2012年毕业后先后在安信证券和国联安基金从事消费领域的研究工作,2015年加入富国基金,2017年开始管理公募基金。

王园园的投资框架是从中观出发优选行业,在好赛道中精选个股。投资中有“两敢”,选好行业、选好公司后敢多买,也敢在下跌时买,这是基于她对行业的深度研究。个股上,王园园喜欢那些业绩可持续成长的优质企业,管理的富国消费主题持有较多白酒股,业绩在2019年和2020年特别突出。

但2024年王园园适当降低了白酒股仓位。她认为,消费板块估值和预期都处于较低的位置,板块机会大于风险,从中长期来看,国内消费仍将沿着消费升级、品牌集中度提升等方向持续发展,她会多从这些方向寻找可持续高质量成长的优质企业。

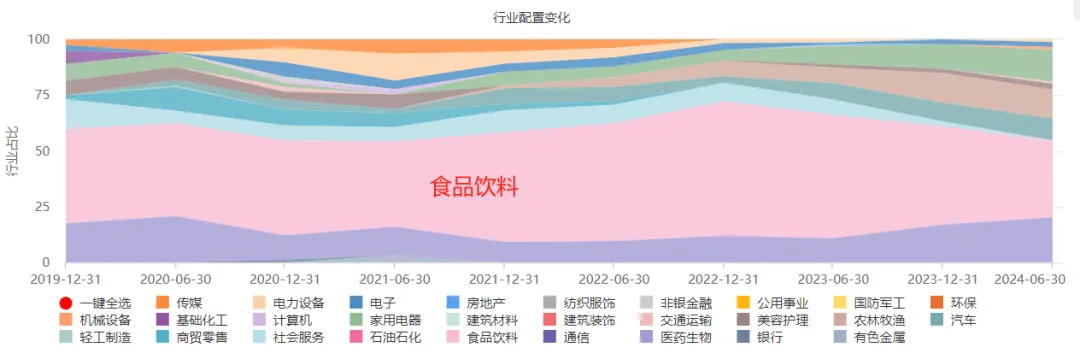

数据来源:Choice,截至2024年6月30日

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,定投有风险,投资需谨慎。

本文作者可以追加内容哦 !