这两天债基终于过上了几天好日子,究其原因还是来自于央妈的爱。在10月的最后一天央妈为了冷意十足的债市做了两件事:

1、 操作了5000亿的买断式逆回购

2、 公告10月净买入债券2000亿

这两件事为什么能带动债市回暖?未来债市行情能否持续?今天牛哥就这两个话题来和大家一起聊聊。

什么是买断式逆回购?

想要了解这件事情之前,我觉得有必要先给大家科普什么是买断式逆回购。

“逆回购”是相对“正回购”而言的操作。“正回购”是央行把手里的债券借出去,收回钱;“逆回购”动作相反,央行收抵押物、放钱出去,到了约定时间,机构再还钱、拿回债券。

那买断式逆回购和之前的MLF区别是:商业银行把手里头的债券抵押给央行,央行把钱放出来,是“质押式”逆回购(MLF)。而“买断式”逆回购则是商业银行将债券卖给央行,央行获得了债券的所有权,可以拿到市场里买卖。

这两件事为什么能带动债市回暖?

归根结底其实还是让市场看到了央妈保持货币宽松的决心。尤其是买断式逆回购覆盖的时间周期大概率为3个月、6个月。

要知道目前11月、12月各有1.45万亿元人民币中期借贷便利到期量,再加上那些乱七八糟的地方政府债、特别国债的发行,以及年末本来就会有的流动性紧张,其实今年流动性紧张的问题还是比较大的。

而央妈在现在这个时间节点上推出买断式逆回购操作,可以有效对冲四季度中期借贷便利集中到期,维护年末流动性合理充裕。用真金白银安抚了大家对于流动性紧张的担忧。

行情能否持续?

这个问题还是要拆开分成利率债和信用债分开讨论,目前两类债券的情况还不太一样。

1 信用债:流动性压力仍存

短期必须要直视的“利空”因素仍然高悬头顶,尤其是这周会议之后财政政策开始落地,后续供给冲击带来的流动性压力对于流动性本就不好的信用债来说依然较大。因此短期内中高等级、流动性较好的短债基金或许是目前信用债较好的选择。

如果拉长周期看到明年,后续随着政策出台、城投债化债进程的深入,城投债的风险进一步降低,城投等企业债券价格有望走高。大家可以等一轮此次回调的低点,开始为明年的投资进行城投债类资产的配置。

2 利率债:短期或走利空出尽逻辑

目前市场预期周五人大常委会的各项决议,可能不会在年内迅速落地。其中化债落地可能性高,补充银行资本的特别国债应该不会那么快。提高赤字以及明年的特别国债发行有可能在年底的中央经济工作会议中讨论,明年两会时落地。

这也意味着相比之前的恐慌情绪,实际今年最后两个月落地的供给量并不会太大,可能会有些短期的波段行情可以把握。但是12月份又会有中央经济工作会议,到时候不可能避免又会迎来新一轮小作文以及政策预期。不过在此次会议落地之后、下一次会议预期开始之前,这个真空期内利率债或许会有些机会。

当前应对策略

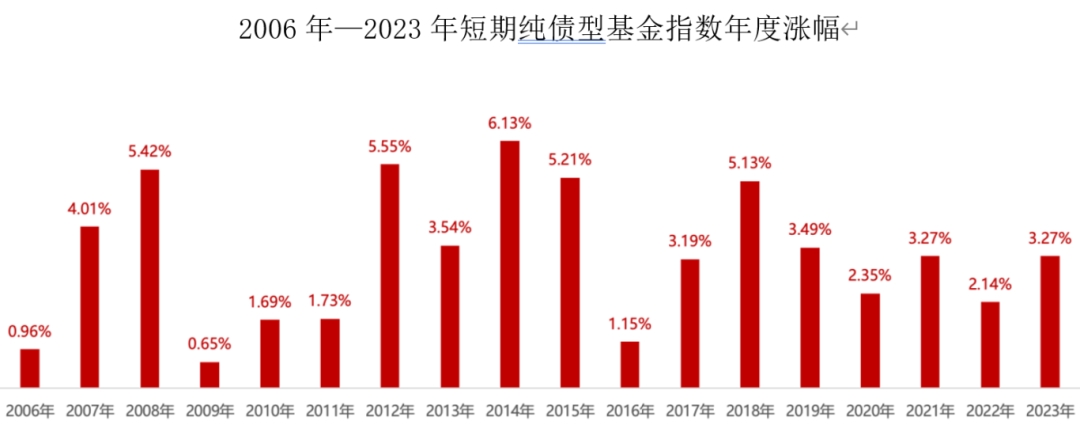

求稳的话,现在配置短债是一个比较不错的选择。毕竟无论市场表现如何,短债基金都可以穿越牛熊,做到了18年间年年正收益。

对于大家来说主要的问题就是选择一只靠谱的短债基金。我目前持有的博时安悦其实也不错,小小的给大家安利下)

如果想要进取搏一把短线,目前来看长久期利率债收益率普遍高于合理定价,利差多处于历史90%+的极高位置。如果后续市场真的走利空出尽的逻辑,那么之前的那些利率长债又可以搞起来了。

$汇添富中债7-10年国开债E(OTCFUND|020591)$

$博时安悦短债C(OTCFUND|017439)$

$华泰保兴安悦债券C(OTCFUND|020741)$

本文作者可以追加内容哦 !