说说冯明远,

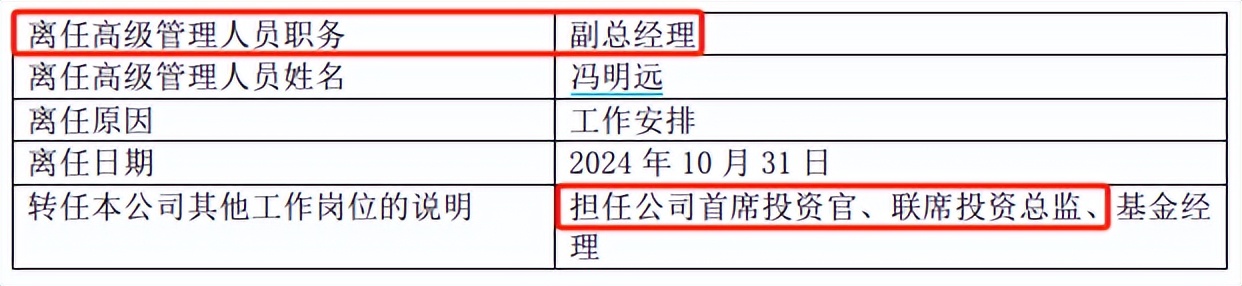

最新情况是“卸任副总经理”,转任首席投资官、联席投资总监。

冯明远是信达澳亚的台柱子,此前已经陆续卸任了多只基金,坊间也一直有他要离职的传言。

所以,这次也有人把卸任往传言上靠。

但基金公司的说法是:

“此次调整后,冯明远将把精力更聚焦于投研业务。作为团队的核心专业人才,冯明远将继续发挥其专业带头作用,持续提升整体投研团队竞争力,致力于为投资者提供更高质量服务和更好回报。”

懒猫的想法是,

这事儿不好判断。

卸任副总经理,隔一段时间后离职的人有,比如钱睿南。

但也真有人就是专注于投资。比如张翼飞、黄海、乔亮,分别在今年3月和9月卸任了副总经理,到现在也没啥新变动。

关键看你自己咋想了,

觉得冯明远早晚要走,那趁早找找平替基金。

相信基金公司的说法,那可能就是正常的人事变动。

01

简单回顾下冯明远的业绩和操作。

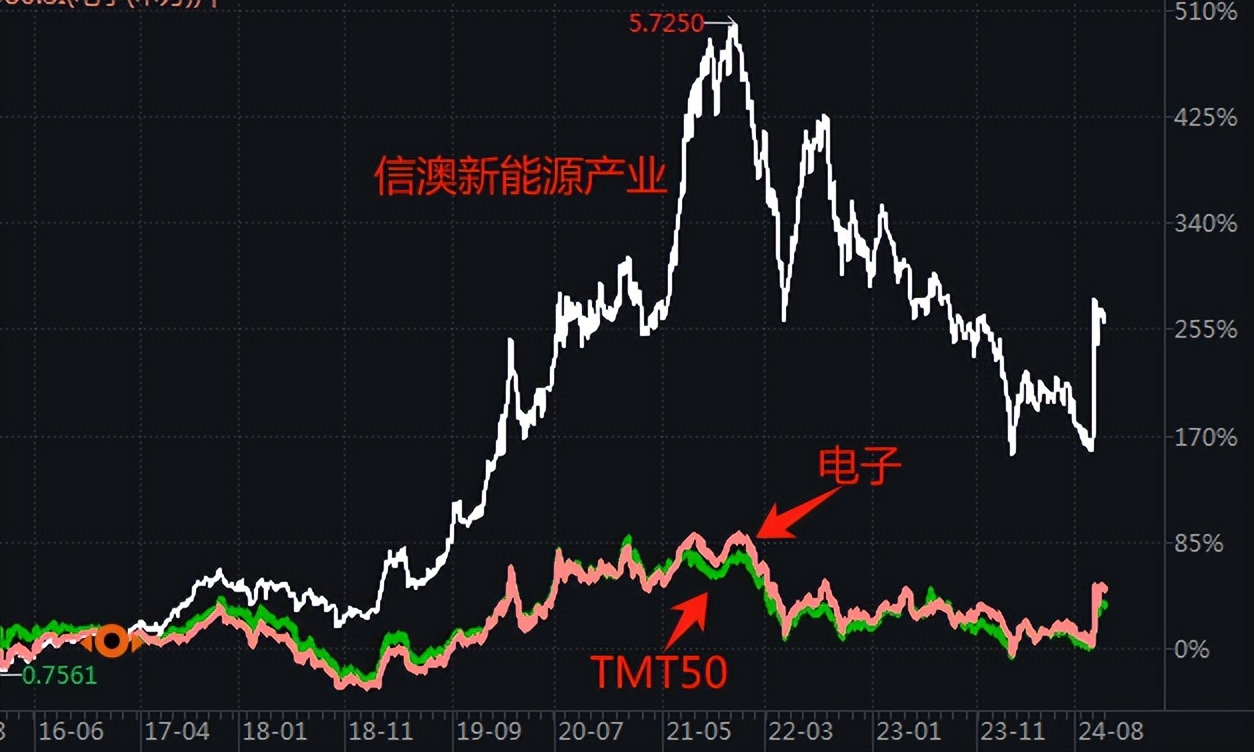

业绩上无可挑剔,

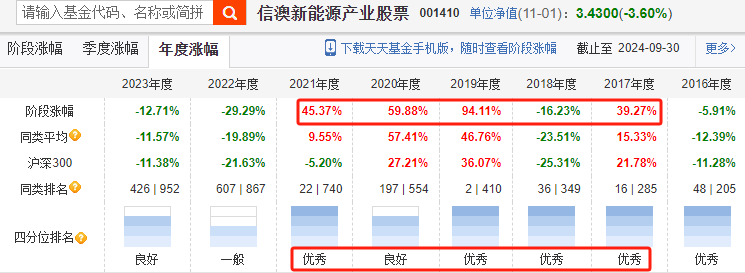

2016年10月19日开始管“信澳新能源产业”,截至2021年11月30日,这只基金涨了440.97%,全市场排名第一。

按最新业绩算,基金涨了231.86%,排在他前面的只有周海栋、莫海波、张宇帆、杜洋、刘旭等少数几位基金经理。

投资方法上,

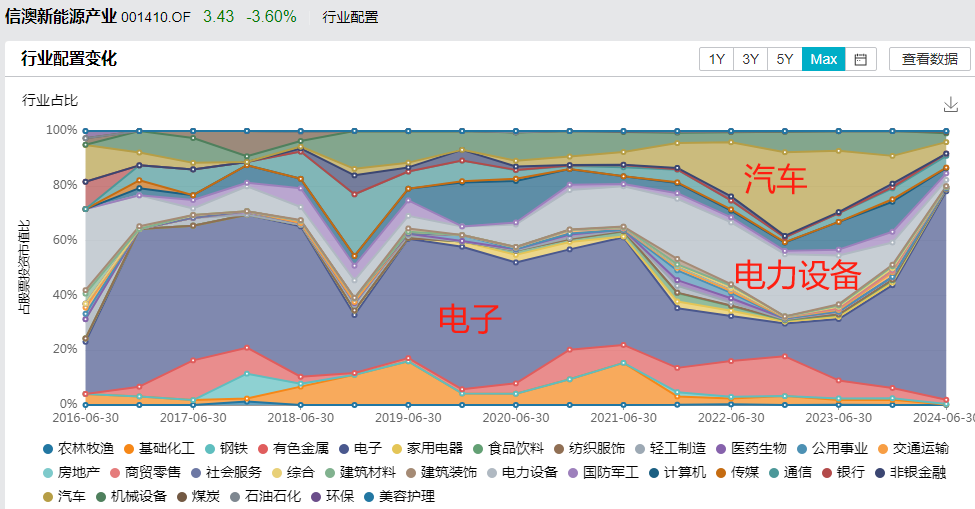

冯明远是TMT背景,浙江大学计算机硕士,曾在平安证券、信达澳亚任TMT研究员,2016年10月管“信澳新能源产业”后,也是放弃了新能源基金的定位,直接重仓电子。

不过,2021-2022年,冯明远又把新能源产业链买成了第一大重仓行业,没错过那波大行情。

所以看业绩,

2017-2021年,冯明远的业绩一直很好,4年同类前15%,1年同类前40%。

算总业绩的话,刚才也说了,2016年10月19日到2021年11月30日,冯明远是全市场第一。

除了在风口上,

业绩好也和冯明远勤奋有关。

同事形容他,不是在调研,就是在调研的路上,每年调研上百家公司。

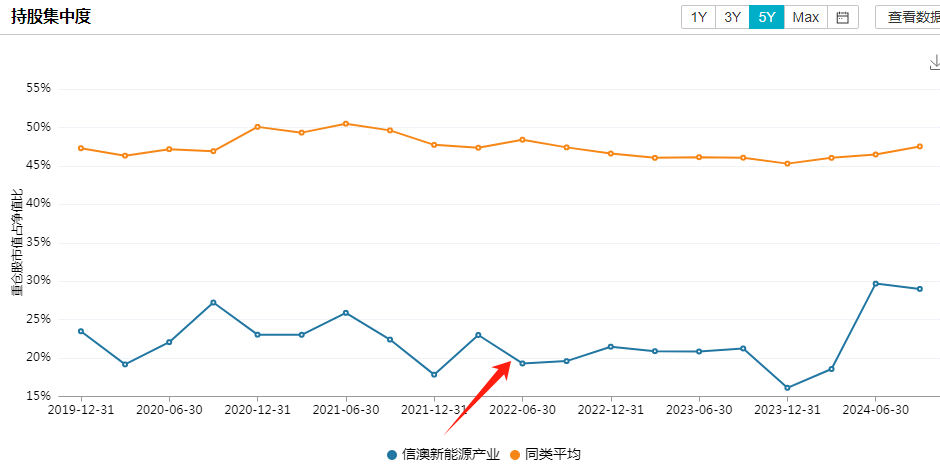

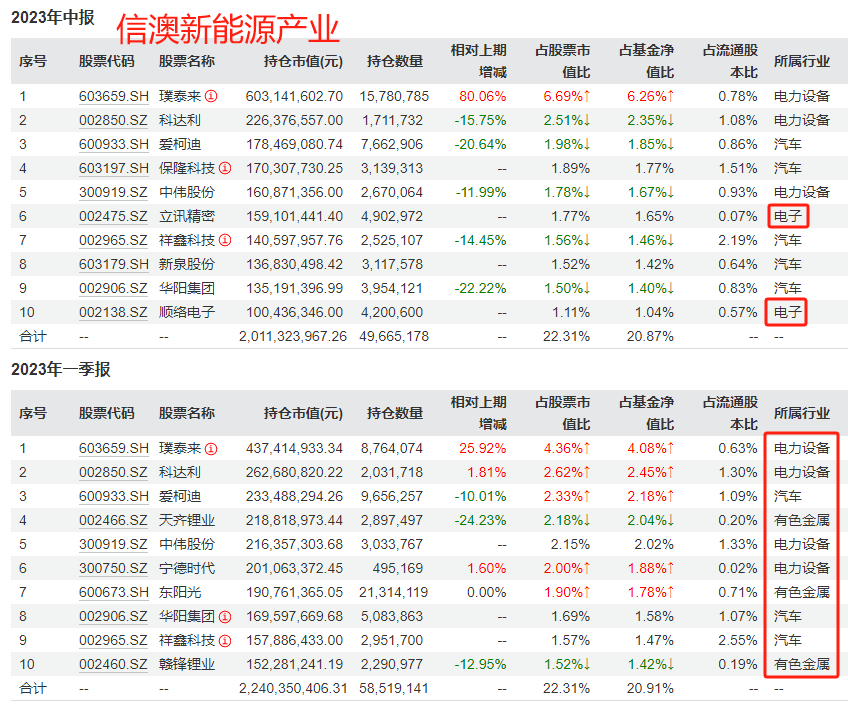

看持仓,

虽然行业相对集中,但冯明远个股极其分散。十大重仓股集中度始终维持在20%+的状态,同时持有数百只股票。

就是靠着挖掘了一只又一只牛股,冯明远在2017-2021年业绩始终很好,不仅牛市中涨幅大,2018年熊市中没有降低仓位,但也跑赢沪深300指数将近10个点。

对此,冯明远的回答是:没有什么特别的,就是把好公司挑出来。

“如果对一个行业的跟踪时间足够长,理解足够深刻,那正确率相对会高一些,我们跟踪新兴产业已经近十年了,对这个行业中大部分公司的质地,竞争力、管理层、各种产品的价格是否存在周期性波动已经掌握的比较透彻了,这是前提。”

02

但2022年后,冯明远业绩一落千丈。

2022年,信澳新能源产业跌了29.29%,同类后30%。

2023年,又跌了12.71%,同类50%附近。

2024年,业绩可以分为两截:

截至9月23日,跌了25.79%,同类后20%。

但在9月24日到10月8日的大涨中,冯明远表现优异,信澳新能源产业涨了47.54%,同类前6%。

业绩一落千丈,首先是行业的原因。

看行情,

2022年,TMT和新能源都在跌,TMT50跌了32.97%,中证新能跌了28.1%,行业指数跌幅和“信澳新能源产业”接近,行情走势也比较接近。

2022年,冯明远的业绩不如意可以归到行业上,泥沙俱下,大家都在还债,冯明远没躲过这一刀。

2023年初有一波大行情——AI。

还是对比行情走势,冯明远实际上是错过了这个机会。

2023年上半年,冯明远的重心始终在新能源上。

一季度,十大重仓股都和新能源有关;二季度,把2只消费电子买进了十大重仓股;三季度,才开始大幅加仓电子,但集中在消费电子方向。

2023年3季报中,冯明远说:

1)判断消费电子行业已经走出了行业最低谷,虽然全面复苏之路并不明晰,但在个别细分领域出现了久违的增长,半导体领域的景气度将随着下游消费电子需求的见底而回升,因此增加了消费电子、半导体的持仓。

2)计算机领域中,配置了在细分产业中具备AI应用前景的相关产业及公司。

冯明远真正开始重视AI,则要等到2023年4季度。

四季报中,他说:

“人工智能的进步给行业的跨时代进步带来推动力,相信这会对TMT所有领域带来投资机。”

但持仓始终没有太向AI算力等热门方向靠拢,而是集中在消费电子、半导体领域。

2024年2季度,冯明远增加了半导体的仓位。

二季报中,他说:

“二季度,本基金增加了电子行业持仓比重,具体而言增加半导体行业持仓占比。中国半导体行业经历近二年的行业去库阶段,当前芯片价格及库存水平均己回到均衡状态,未来行业有望呈现温和复苏状态。”

2024年3季度,冯明远依旧维持“消费电子+半导体”的持仓,赶上了9月24日到10月8日的行情大爆发,收益较好。

总结起来,

1)冯明远是产业思维,TMT背景,管理基金后长期重仓电子,但个股极其分散,靠着勤奋调研,挖掘了一只又一只牛股,“信澳新能源产业”也相对电子、TMT指数跑出了明显的超额收益。

2)虽然这几年表现不佳,也被不少人诟病,但分析持仓,冯明远的风格没有漂移,依然是产业思维,自下而上挖掘牛股。

加仓新能源,是因为看好新能源的成长空间、行业确定性。

在2021年二季报中,他说:

“站在当下这个节点,我们认为新能源、科技领域仍将是未来中国3-5年最确定、最优质的赛道之一。”

2023年下半年后,虽然认可“AI会给TMT行业带来新的投资机会”,但并没有随大流追逐AI概念,而是坚守产业逻辑较硬的消费电子、半导体。

复盘整个投资过程,不看业绩,只看操作,需要被诟病的点不多。

但怎奈,不管是电子,还是新能源,2022年后整个都下来了,冯明远的业绩也跟着下来,“勤奋”没有带来太多的超额收益。

另外就是大方向上,

冯明远一直比较乐观,

在2022年年报中,他说:

“展望2023年,我们正位于长期牛市的起点,随着疫情第一波高峰期的阶段性落幕,国内经济有望逐步复苏,整体市场环境有望出现好转。”

在2023年年报中,他又说:

“展望2024年,随着人工智能技术在各细分领域加快应用,科技类板块的估值体系将得以修;半导体和制造业有望随着宏观经济的弱复苏而企稳见底;总体来看,整体制造业板块有望逐步见底回升,继续深耕新能源、科技、高端制造等主要赛道。”

态度上是乐观的,仓位上是高的,但行情却持续向下,等于满仓抗下了回调。

这可能是产业思维、自下而上基金经理的不足之处:太相信产业趋势,觉得好公司能穿越牛熊,但真实情况却是大家都拗不过历史进程,当大方向持续向下时,好公司也难以独善其身,最终造成基金净值回撤较大。

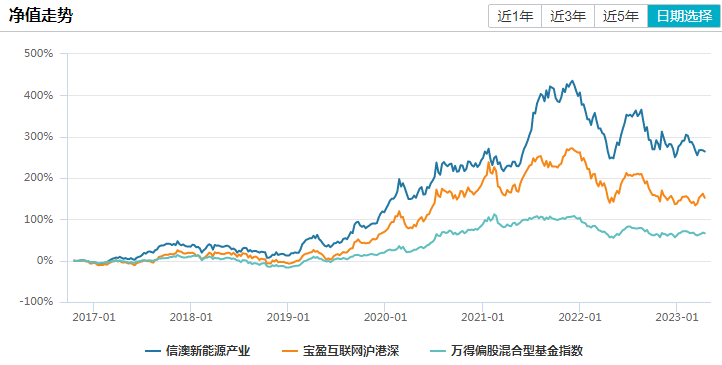

把冯明远8年的业绩放在一起看,再和市场平均水平对比:

牛市中,越战越猛,跑出了明显的超额收益,还成了全市场第一。

但熊市中,即使在2018年熊市中表现较好,这一波还是没能做到独善其身,回撤较大。

没办法,投资就是这样,没有人,也没有一个策略能够真正做到穿越牛熊,各有各的局限性~~

03

平替基金上,

冯明远有3个特点:

1)产业思维,持仓集中在电子、新能源等科技行业。

2)勤奋,个股极其分散,靠着调研,挖掘了一只又一只牛股,相对指数跑出了明显的超额收益。

3)业绩好,一度长期业绩排名全市场第一。

单“产业思维”、“个股极其分散”这两个特点就决定了基本没谁能平替冯明远,毕竟产业思维的基金经理持仓一般都很集中,不会像冯明远那样个股极其分散,更何况人家业绩还特别好。

不过,我也找了几位擅长科技股投资的基金经理。

(1)张仲维

投资理念是,赚取企业盈利增长的钱,喜欢成长股。但从价值出发,拒绝炒作,持股周期也比较长。

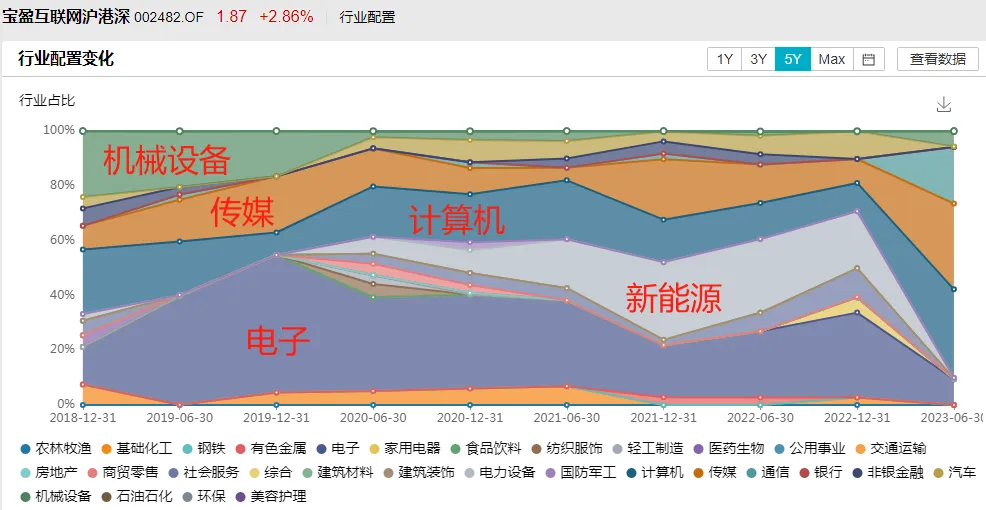

以管理时间较长的“宝盈互联网沪港深”为例,持仓主要集中在TMT方向,2021-2022年也持有较多新能源。

业绩上,

两人都大幅跑赢基金经理平均收益,但还是冯明远更胜一筹。

2023年11月7日,张仲维在景顺长城复出。代表基金“景顺长城优质成长”在他新任期内涨了29.92%,同类前2%。

持仓上,

张仲维的持仓集中在AI、新能源、消费电子上。

2023年三季报中,张仲维说,看好AI的发展,重点布局了云端AI(算力)、边缘端AI(AI硬件产品)。

(2)黄兴亮

也是这几年挨骂比较多的一位基金经理。

但看他在2019-2021年牛市期间的业绩,表现比冯明远其实还要更好一些。

投资背景上,

黄兴亮和冯明远的相似度比较高。

冯明远是浙大计算机硕士,黄兴亮是清华大学计算机博士。

两人都从TMT研究员起步,管产品后重仓TMT行业。

都是产业思维,黄兴亮崇尚通过实地调研,把握产业发展变化、公司发展节奏,找出其中成长空间较大的公司。

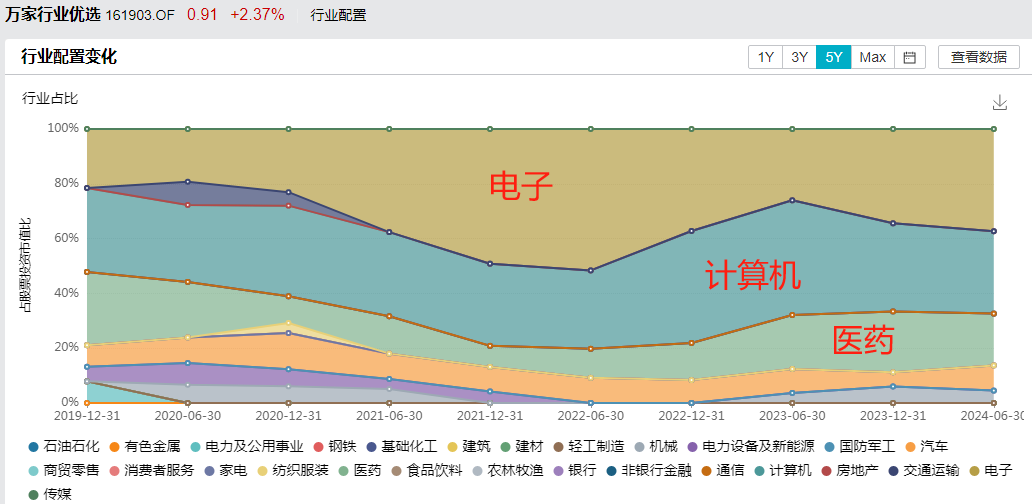

持仓上,

黄兴亮重仓电子、计算机,但也会配部分医药,和冯明远有点区别。

最新一期持仓,

主要集中在AI、半导体、创新药、新能源汽车、机器人上。

(3)黄维、肖瑞瑾

黄维,北京大学微电子学硕士,深耕TMT领域。

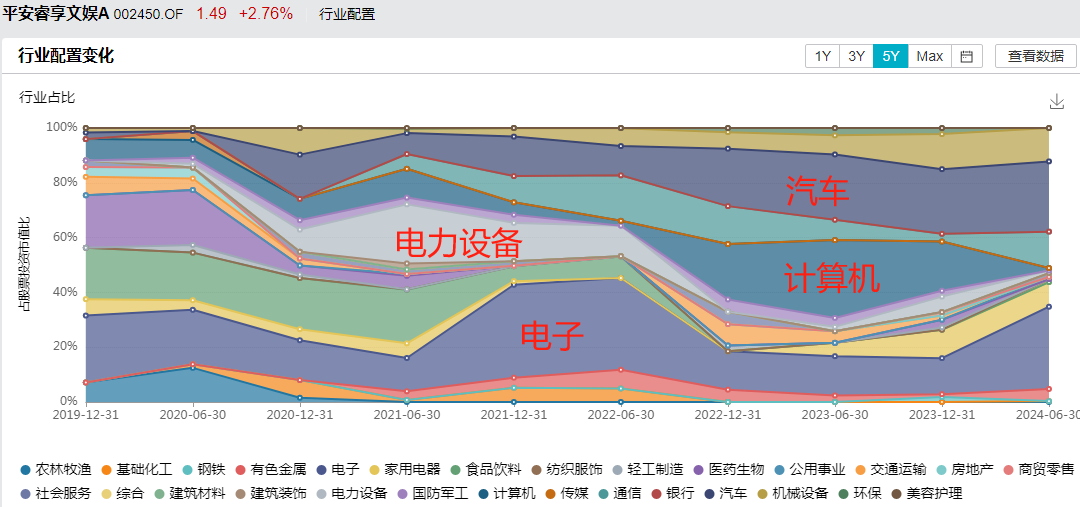

关注商业模式较好的公司,同时结合成长空间进行估值,优选个股。代表基金“平安睿享文娱”重仓TMT和新能源产业链。

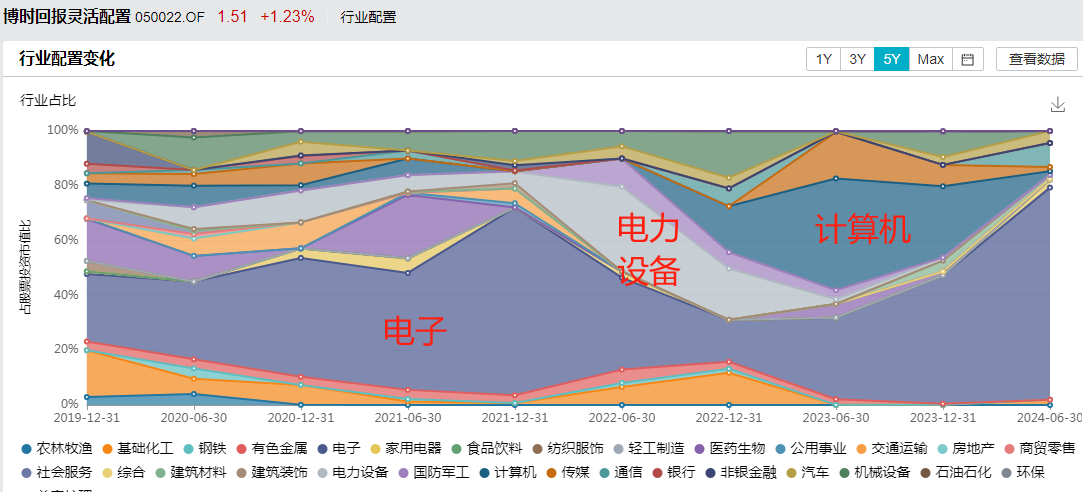

肖瑞瑾,复旦大学微电子硕士,深耕科技方向,偏好增速较快的成长股。

代表基金“博时回报灵活配置”重仓电子、计算机、2022年曾加仓新能源。

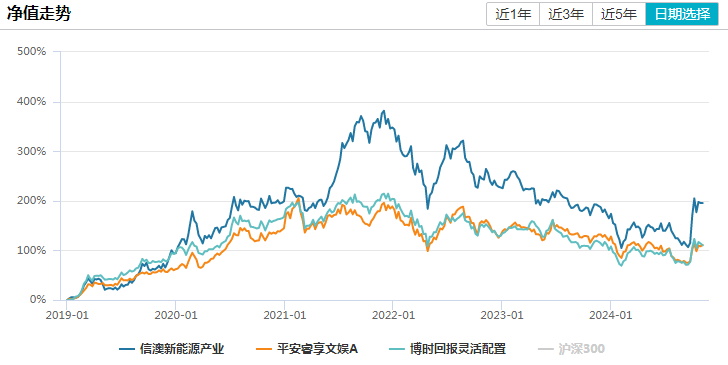

比较两只基金的走势,

除了2021因为新能源仓位差异跑输冯明远较多外,其他时间基本一致。

当然,收益上还是冯明远略微高一些。

免责声明:文章内容仅供参考,不构成投资建议

$信澳新能源产业股票(OTCFUND|001410)$$万家行业优选LOF(SZ161903)$$景顺长城优质成长股票A(OTCFUND|000411)$

本文作者可以追加内容哦 !