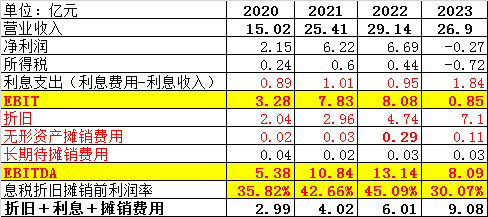

在不考虑公允价值变动和计提等等的影响,从折旧费用的角度去分析。

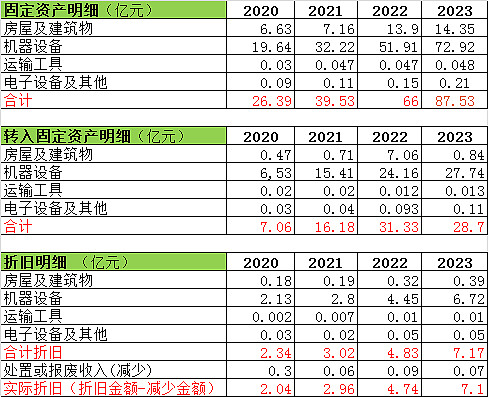

首先看看立昂微每年的折旧费用有多少。

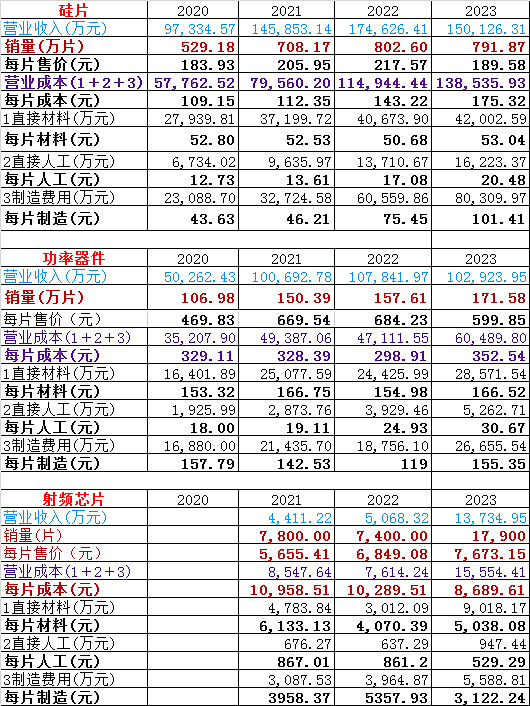

再看看成本的构成。

然后以2023年的数据测算一下折旧费用占制造成本的比例,结合现有产能,简单测算折旧费用对利润的影响有多大。

得知2023年折费用为7.1亿元,固定资产为87.53亿,三大业务板块中功率芯片产线在母公司,对应的固定资产为13.23亿元,射频产线在立昂东芯,虽然没有明细的固定资产数据,但有其他的数据,流动资产2.4亿,非流动资产7.8亿,资产合计10.2亿,就按5亿固定资产算,剩余的固定资产67.3亿归硅片产线,从2020年资产及产能变化分析,固定资产的增加12寸产线占大部分,所以这两年业绩主要影响在这里。功率、射频、硅片占固定资产比例分别为15.11%、6%、76.89%,分别占2023年折旧费用为1.07亿、0.43亿、5.6亿。

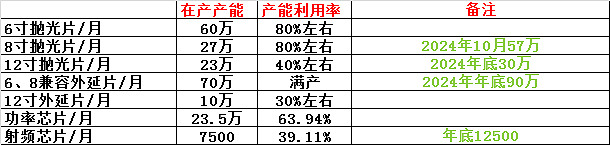

2023年硅片折合6寸共对外销售了791.87万片,(因对母公司销售的192.5万片没有更多的数据暂且不纳入计算范围),制造费用为8.03亿,其中有5.6亿是折旧费用,折算每片折旧费用为70.72元。2023年抛光片折合6寸的产能为2250万片左右,外延片为1320万片左右,抛光、外延销售比例为2:8,则抛光及外延产能利用率为43.75%(含对母公司销售的192.5万片)、62.58%(含对母公司销售的192.5万片)。

测算折合6寸共对外销售增加50%时的1188万片,(产能利用率60%、800%时,固定资产折旧及人工费用基本没什么变化)每片折旧费用为47.14元下降23.58元,可增加毛利2.8亿,下降幅度33.35%;翻一倍到1600万片的每片折旧费用35元,下降35.72元,可增加毛利5.6亿,下降幅度50.51%。今年前三个季度对外销售已达939万片,增加50%达1188万片应该不难。2025年在2024年的基础上增长50%应该也能达到,主要是看12寸的增量。

2023年射频共销售了17900片,制造费用为5589万,其中折旧费用为4300万元,每片折旧费用为2402元,测算对外销售增加50%时的26850片,每片折旧费用为1601元,下降801元,可增加毛利2150万,下降幅度33.35%;翻一倍到35800片,每片折旧费用1201元,下降1201元,可增加毛利4300万元,下降幅度50.%。,今年前三个季度已销售27200片,昨天业绩说明会汪总已明确表示下半年产能利用率会达70%左右,单四季度的销量就会达到18000片左右,那2025年就值得期待了。

功率芯片板块折旧费用对业绩影响不大,就不测算了,2025年主要看每片销售均价是否能止跌。

这两年的利润都被折旧费用及利息侵蚀的差不多了,但公司竞争能力没有一丝减弱。

行业复苏可能会反复磨底,在复苏的过程还会有很多的躁音,但坚信上行周期只会迟到不会不到,一但产能利用率上去,主要是12寸硅片抛光及外延片及射频芯片,6,8寸硅外延片基本满产,盈利能力就会恢复。

本文作者可以追加内容哦 !