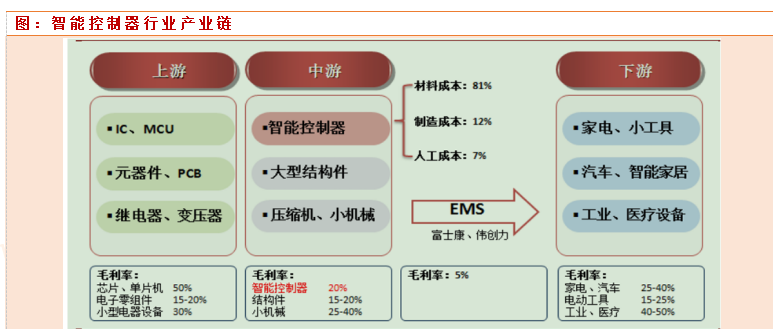

智能控制器指在仪器、设备、装置、系统中为完成特定用途而设计的计算机控制单元,一般以微控制器(MCU)芯片或数字信号处理器(DSP)芯片为核心部件,通过置入相应的计算机软件程序以完成某些特定的感知、计算和控制功能。(通俗的说,智能控制器的功能实现场景包括电饭煲感知煮饭条件和输入信号, 即时调控内部的温度等条件确保煮出好饭;还包括通过洗衣机的功能选择调控内部水流强度等条件) 从产业链的角度看,智能控制器主要位于上中下游的中游。$和而泰(SZ002402)$$拓邦股份(SZ002139)$#多只高位股调整,牛回头还是熊出没?#

上游主要是原材料,包括MCU、PCB等电子元器件。原材料采购占智能控制器成本的大部分比重,一般在75~80%左右。智能控制器行业所需的核心电子元器件相对并不多,主要是MCU,因此受影响较小;供货方面有压力,但头部公司能够更好的应对上游挑战,通过优先享受供货和提前锁价保障正常供应,并且有较强的向下游议价能力。

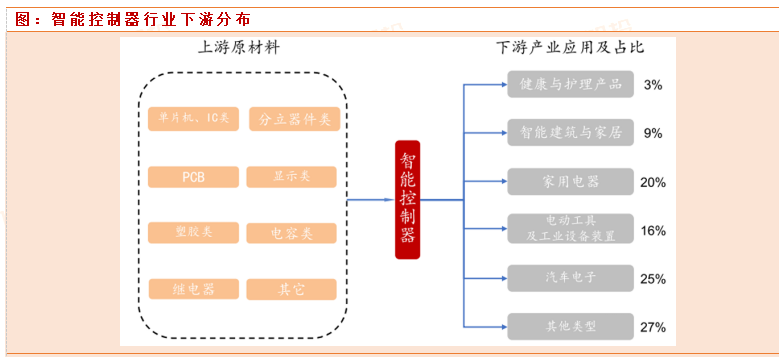

智能控制器行业的下游研究至关重要,由于行业的To B属性和非标属性,因此众多智能控制器厂商的业绩和逻辑通常与下游的客户获取、行业变化有直接关系。目前主流的下游行业有智能家电家居、电动工具以及汽车电子行业,三者合计占比达到70%,此外在健康护理产品、锂电等细分领域也有应用。

市场规模方面,根据Frost&Sullivan的预测,到2024年全球智能控制器市场规模有望达到约2万亿美元,国内智能控制器市场将达到3.8万亿元。这个行业属于一个大行业。 但是因为行业壁垒较低,行业较为分散,行业整体格局呈现为大行业小公司的特点。

智能控制器处于产业链中游,国内外企业众多,主要分为三个梯队:欧美大规模专业制造商、中等规模智能控制器厂商和小规模厂商。第一个梯队以代傲和英维斯为代表,它们发展早,研发能力突出,产品线广,生产规模大,综合实力较强,在细分领域高端市场的市占率高;第二个梯队,包括全球化EMS企业,伟创力、金宝通等,以及国内大部分专业电子智能控制器厂商,例如拓邦股份、和而泰、朗科智能、和晶科技、振邦智能等上市公司,这些公司有良好的成本优势、较强的专业研发能力和制造能力,市场反应速度较快,主要占有细分领域中高端市场;第三梯队为众多的小规模厂商,这些公司研发能力较弱,主要在技术简单的小型家电控制领域,例如宁波铭瑶自动化科技有限公司等。

智能控制器下游情况

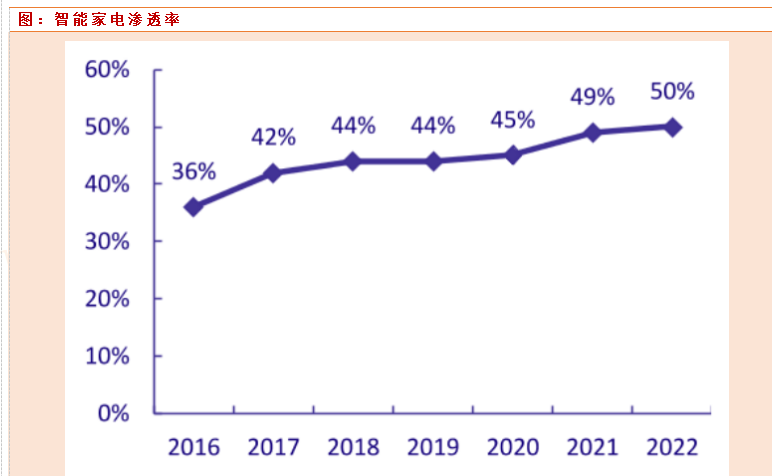

家电行业是智能控制器的第一大需求,家电家居行业是智能控制器最经典的应用场景,经历了从传统机械式家电发展到单体智能家电,又进一步发展到互联智能家电,市场较为稳定,构建智能家居。目前行业的重要发展有两个,一是互联智能家电,二是小家电。随着生活品质的提高和5G智能化时代的到来,高端化家用电器的占比显然会逐渐提高,智能控制器是各类家用电器的核心部件之,大部分特定的程式功能均由其控制和实现。 未来以小家电为主的家电产品将是厂商发展的重要发力点。从行业发展顺序来看,国家经济水平发展到一定程度时,家电消费对象一般将沿着大家电到小家电、从刚需到可选的路径转换。小家电产品以时尚、智能、人性化为主要卖点,功能由单一转向个性与多样。智能化和小家电这两个方向都更加依赖传感器质量与数目,以达到实现相关功能的需求。下图显示了智能家电的渗透率,到2022年我国的智能家电渗透率在50%左右,预期到今年2024年为止,我国智能家电渗透率会在50%以上,智能家电渗透率的提升,会带来智能控制器需求的提升。

智能控制器下游,电动工具行业是智能控制器的第二大下游需求。电动工具的应用场景决定了其常处于震动、高尘、高温等环境,工作环境复杂,对电机及锂电池的控制要求相对家用电器更高,其智能控制器功能更复杂,如软启动、扭矩调节、堵转保护、过充过放保护、电池过热保护、充电平衡、短路保护等。按照技术要求、应用领域等特点,电动工具可分为工业级、专业级和 DIY 级三个级别。按照电力来源分类,电动工具包括有绳电动工具和无绳(充电)电动工具两类。2024 年全球电动工具市场规模将到达417亿美元左右。同时行业具有集中度高的属性,史丹利百得、TTI、博世、牧田和实耐宝等跨国公司占据主要份额,头部 CR7市场份额高达达到60.5%。目前我国的智能控制器厂商主要供应 TTI,在其他电动工具厂商中份额较低,史丹利百得、牧田、博世等几家头部公司的外 包份额仍然由日本、欧洲等厂商供应,国内厂商在逐步突破中。全球电动工具市场规模 318 亿美元,其中无绳化产品约 168.5 亿美元,渗透率约为53%。近年来锂电池无绳化的趋势逐渐盛行,推动了相关配套零部件的快速发展,如锂电池管理智能控制器等,这一点与电动工具的多功能用途, 共同推动行业对智能控制器的需求。

TTI 作为行业龙二,近年来是无绳化电动工具的主要倡导者,因此发展迅猛。TTI的智能控制器供应商为8家,其中拓邦股份、和而泰、朗科智能及贝仕达克4家合计占TTI智能控制器采购的80%以上份额,新上市的振邦智能也获得了较大的订单。带来的影响便是头部企业采购更加集中、数量更大、质量要求更高,作为电动工具的智能控制器供应厂商一旦通过厂商的采购认证,获得供应商资格,稳定的订单来源即可获得保障。即下游大客户决定了企业营收和行业地位。

综合来说,智能控制器行业需求主要受到下游家电和电动工具行业影响,头部智能控制器企业在家电家居和电动工具布局较早,取得了大客户的信任,和大客户深度绑定。智能控制器目前属于非标定制化技术密集型产品,随着下游智能家居、电动工具等行业产品品类日渐丰富、应用场景加速迭代、功能日趋复杂,因此在研发能力和快速响应能力上对智能控制器厂商提出了更高的要求,同时也更加催生了智能控制器的专业分工化。国内控制器厂商在经过多年的发展,尤其是头部厂商,在家电家居和电动工 具等细分领域建立起了极强的研发能力,储备了丰富的生产经验,甚至能够实现 7*24 服务响应,15天完成首样交付,快速的为全球客户提供一站式的解决方案,充分适应下游终端产品的更新换代,响应和满足客户定制化需求。

公司基本信息

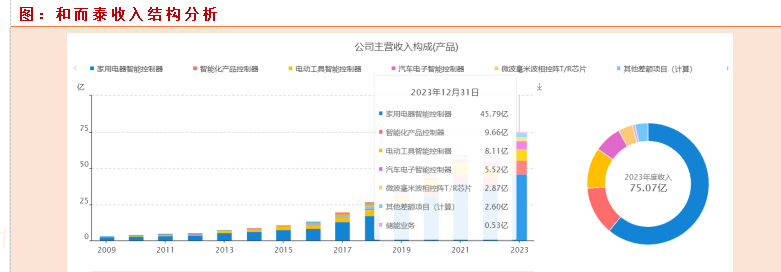

1.和而泰

公司成立于2000 年,实控人是董事长刘建伟(持股17.36%),与其一致行 动人共同持股 21.69%,由于是清华大学和哈工大联合成立的公司,因此大多数 高管具有清华和哈工大背景。2003 年起公司开始进军国际市场,最初与伊莱克 斯达成合作,此后通过持续的内生研发和外延收购(入股意大利知名家电智能控 制器厂商NPE,收购军民射频芯片公司铖昌科技),逐步形成了以智能家电家居 和电动工具行业为基础,并拓展至汽车电子、健康医疗与护理、射频芯片等行业的全面产品线,公司也是国内众多智能控制器厂商中产品线相对最全面的厂商。 客户群也覆盖了智能家电家居的伊莱克斯、惠而浦、博世西门子、海尔,电动工具行业的 TTI(创科智能),汽车电子行业的博格华纳、尼得科等众多国际国内 知名企业。

2.拓邦股份

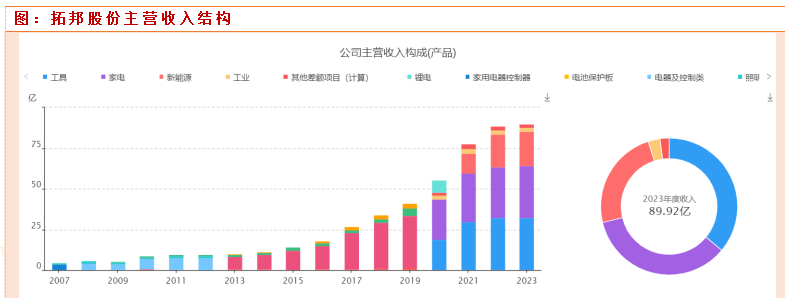

公司成立于1996年,实际控制人为董事长武永强,持股比例为18.68%。与 和而泰有些不同的是,公司的产品除了智能控制器外,还会生产电机、电池等产 品,通过内生研发和外延并购逐步形成由电控、电池、电机和物联网组成的“三电一网”业务格局,下游主要面向家电、工具、锂电、工业四大行业场景(产品 全面性上略逊于和而泰)。客户方面,公司积极拓展“战略客户、大客户、科创客户”三类头部客户群 体,与TTI、苏泊尔等上亿级客户,伊莱克斯、松下等千万级客户建立起了良好 稳定的合作关系,其中公司与TTI的合作关系最为紧密(近几年在TTI的众多国内智能控制器供应商中,拓邦股份占比始终最高)。

本文作者可以追加内容哦 !