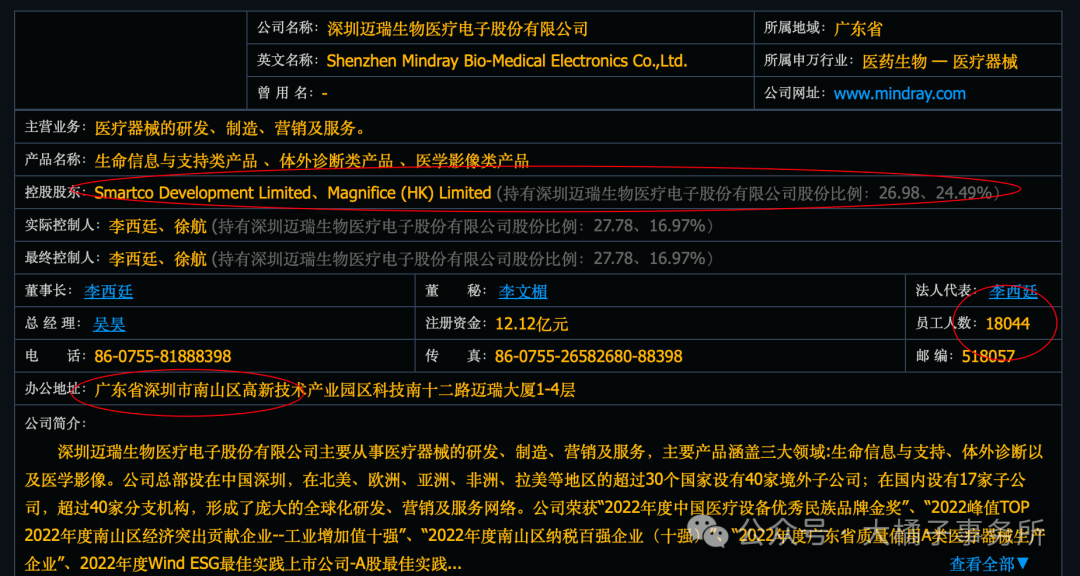

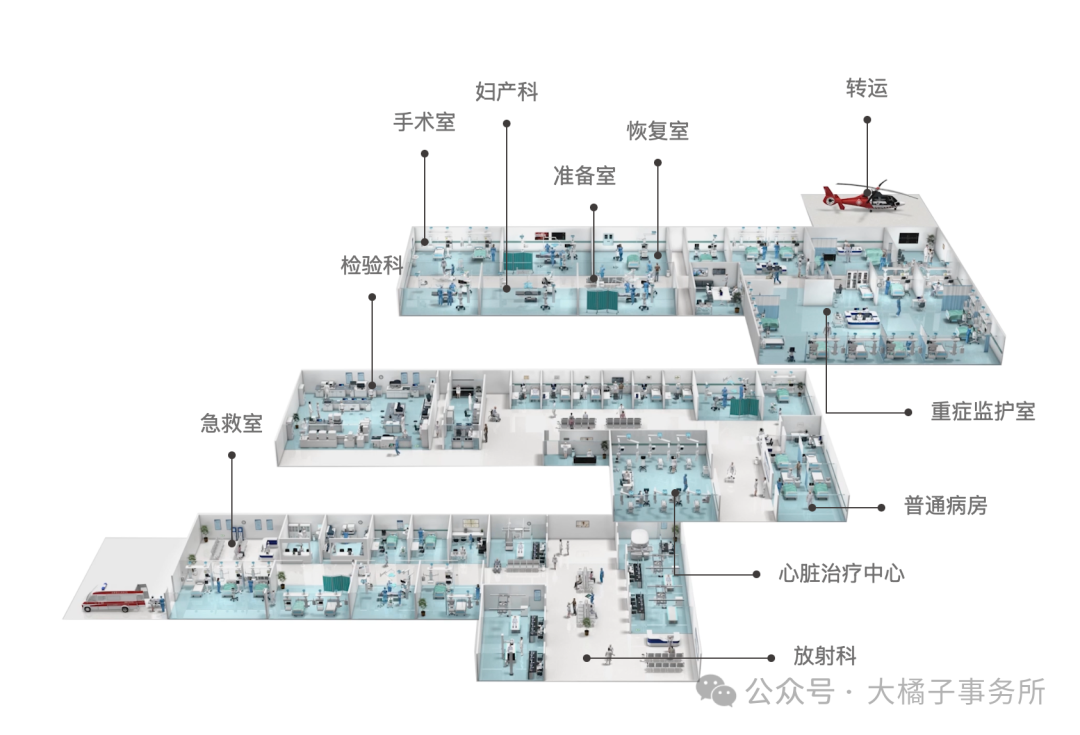

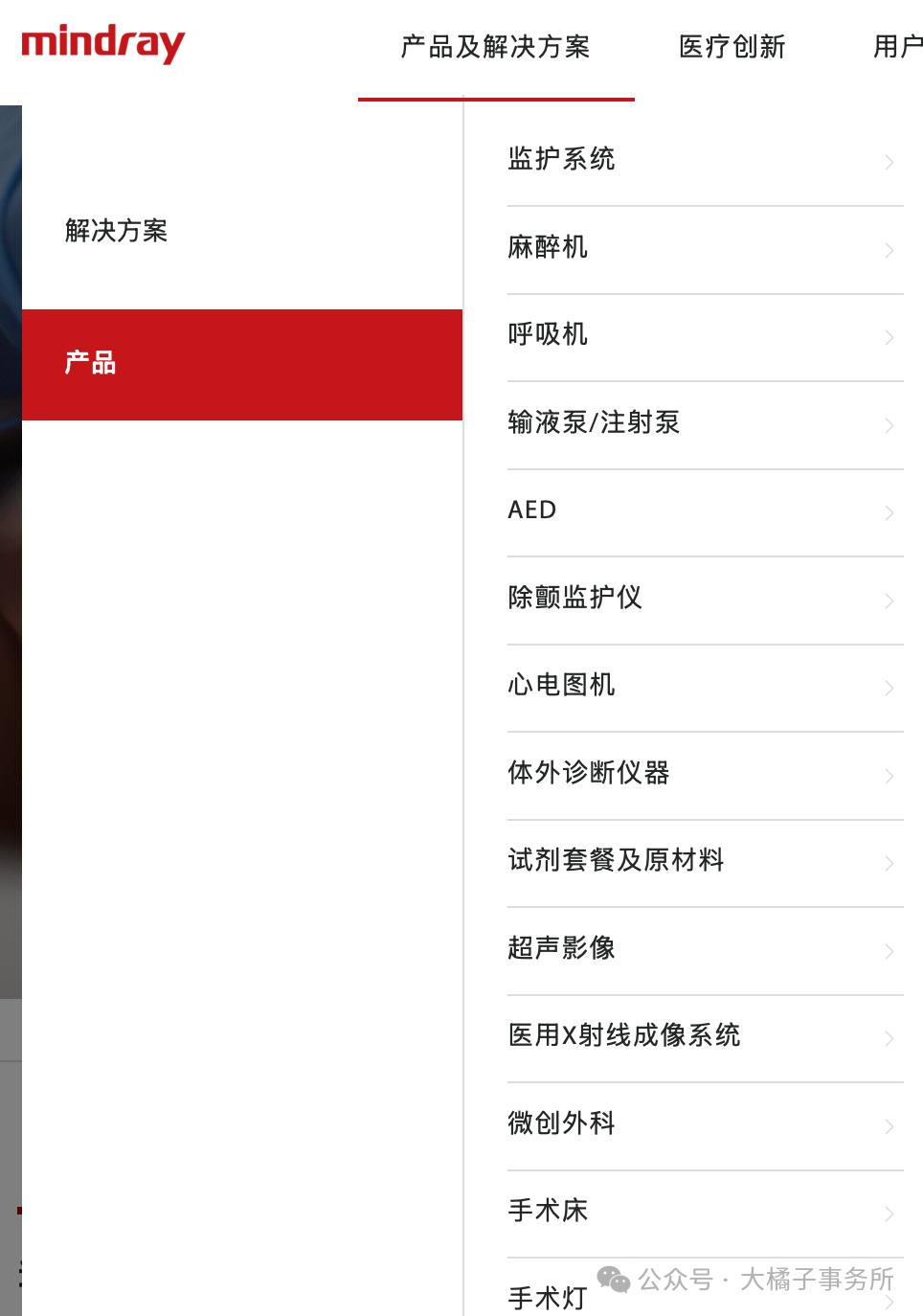

主要从事医疗器械的研发、制造、营销及服务,主要产品涵盖三大领域:生命信息与支持、体外诊断以及医学影像。

公司总部设在中国深圳,在北美、欧洲、亚洲、非洲、拉美等地区的超过30个国家设有40家境外子公司;在国内设有17家子公司,超过40家分支机构,形成了庞大的全球化研发、营销及服务网络。

收入持续增长,增速降低了,350-400 亿规模。

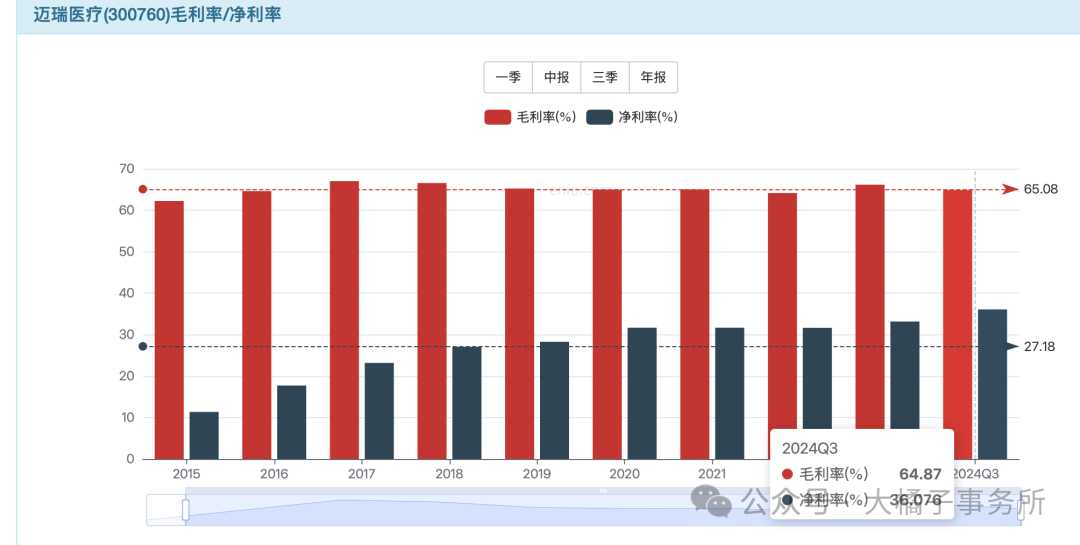

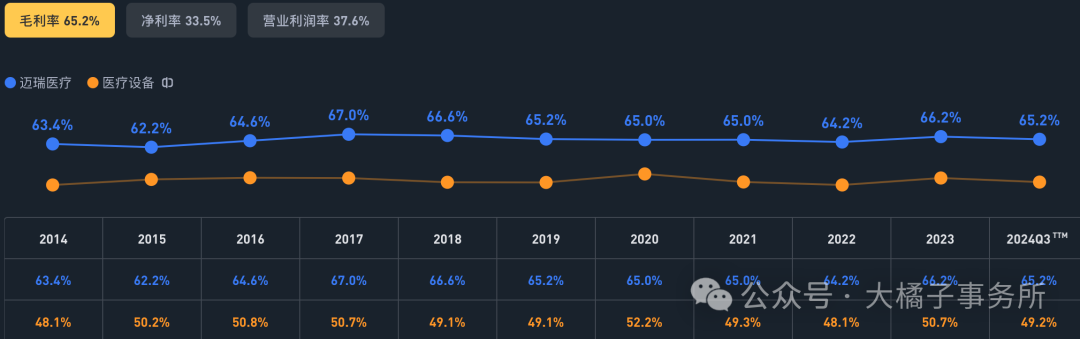

65% 毛利率,36% 净利率。在医疗设备里面,很优秀的水平。

35% 营业成本比例:

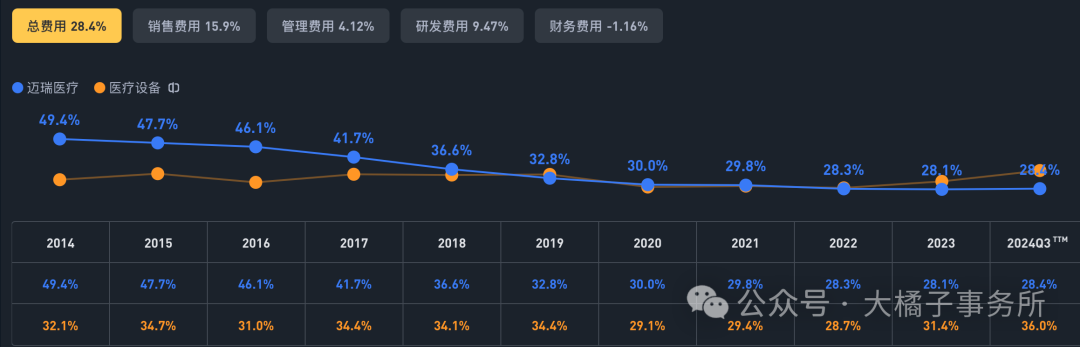

28% 费用率,研发比例接近 10%。健康水平。

120 亿的利润:

未来预期 130-190 亿利润:

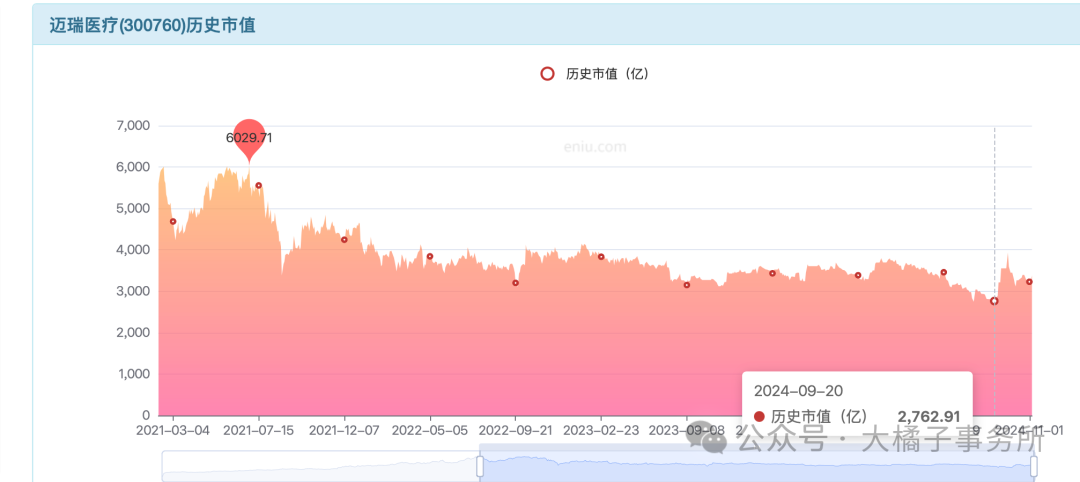

当下 120 亿,器械龙头,全球布局,未来还有成长预期,10 倍基础,10 倍给成长,10 倍给龙头溢价(背后还是看流动性),30 倍估值,3600 亿市值合理的位置。

流动性差就是 20 倍,2400 亿。

未来 190 亿,最多 20 倍,3800 亿市值。

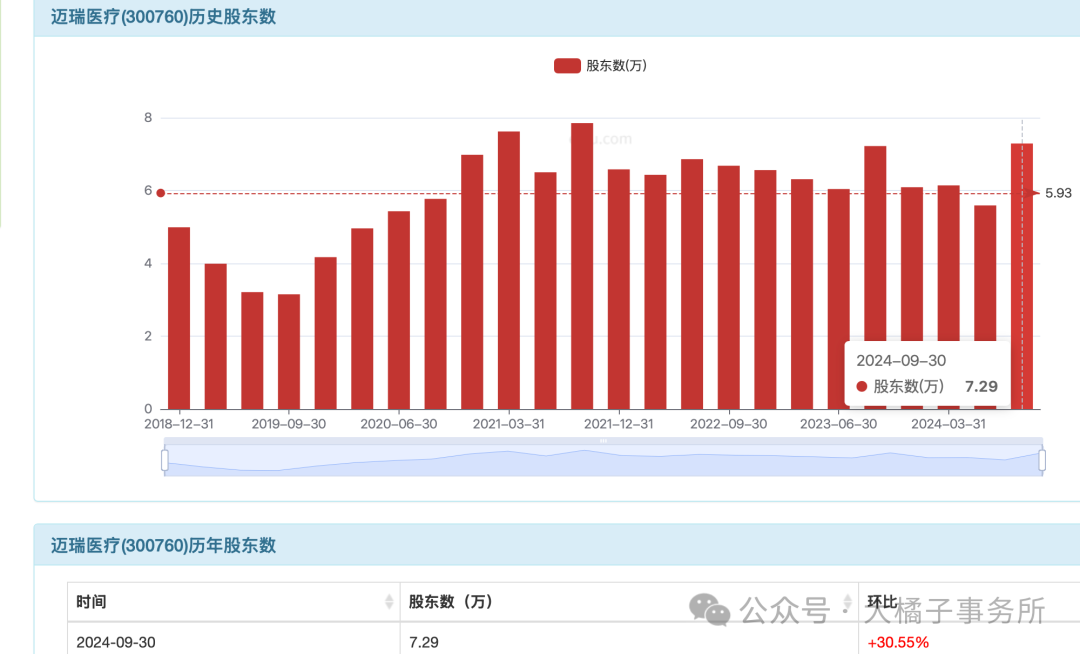

结合市场共识,3000 亿以下可以关注,做做波段。压力最多 3600-3800 亿市值。未来一旦增速继续下滑那么还会打折扣。

33% 稳定 roe,5-6 pb 支撑:

现在最低 7 pb,其实是有温和溢价的,并不便宜:

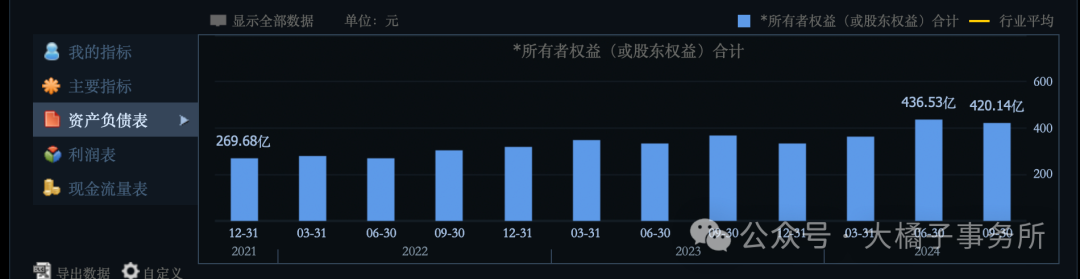

420 亿所有者权益,6 pb 2500 亿市值的位置。

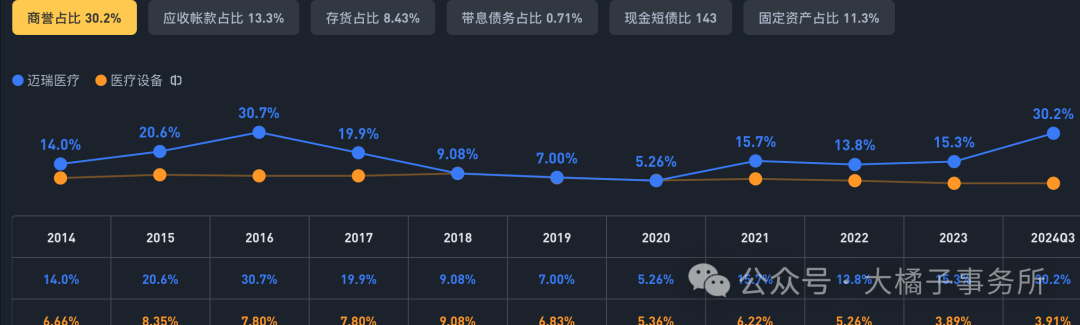

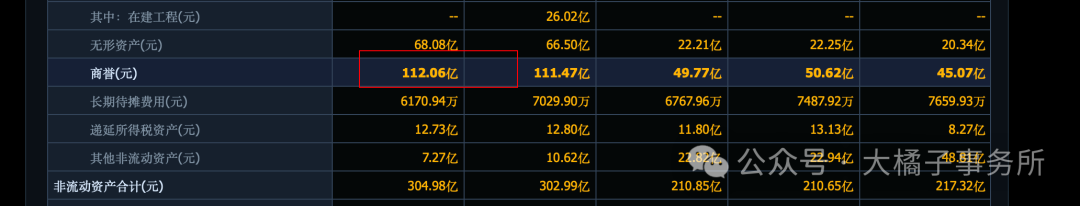

高商誉 112 亿潜在风险:不考虑它,是 300 亿净资产,120 亿利润,40% roe,6-7 pb,2000 亿市值附近合理。

综合看,乐观就 3000 亿上下波段;确定性的位置,2000-2400 亿再看了。

其实,公司已经很庞大的,大龙头,人尽皆知了,未来大概率是稳定的价值股的类型,高速成长不再有。

做个风向标看看即可,性价比差了,走出第二波高增长的时间成本代价高,再就是常识视角很难。

大道至简,繁在人心。

成倍成倍的利润增长,才是牛股的源泉。

重要申明:

1. 以上分析仅代表个人观点,解释权归大橘子所有,不构成投资建议。

2. 投资有风险入市需谨慎,所有造成的盈亏由投资者本人承担。

3. 一切皆辩证,动态的眼光看待公司发展:重在分析思路,切勿单纯参照文中静态价值线和买卖点预判来做投资决策。

4. 敬畏市场,敬畏风险,保住本金永远为第一要义。

本文作者可以追加内容哦 !