最近一个多月,A股投资者再次成为“史诗级”大涨的见证者。“9·24政策大礼包”以来,伴随一系列利好政策的推出,A股牛市冲锋号角就此吹响。然而,全面拔估值的行情总是短暂的,进入10月以来,行情急涨又回调之后,似乎又进入了熟悉的震荡“拉锯战”。截至10月30日,A股每日成交额虽然维持在万亿之上,但行业与概念之间轮动明显,资金多空博弈激烈。站在当前时间点,投资者接下来如何把握行情?又该如何应对市场波动?

聚焦主线,“科技”仍是关键词

A股的每轮牛市背后都有对应的主线,而这些主线又映射着彼时经济发展的核心驱动力。复盘近10年A股市场每轮上涨行情背后的行业驱动,我们发现,从互联网爆发到大消费繁荣,再从新能源崛起到如今的AI泛科技行情,每一轮“牛市”行情中,主线板块的涨幅总是。

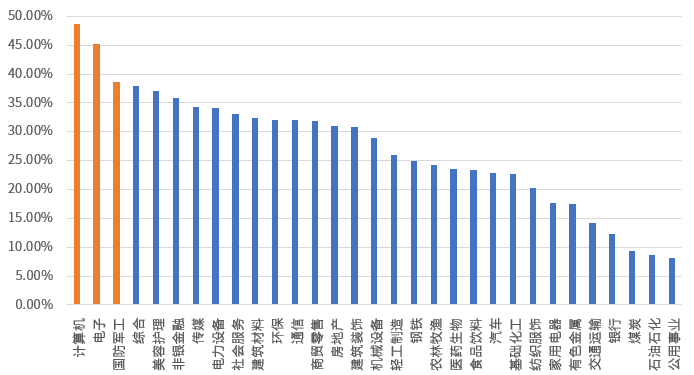

回归这一轮行情,相信大家的直观感受也很明显,自9月24日至今,31个申万一级行业全部飘红。然而,表现最好的计算机、电子、国防军工“恰好”都是科技含量十足的高端制造行业。

9·24以来申万一级行业指数表现

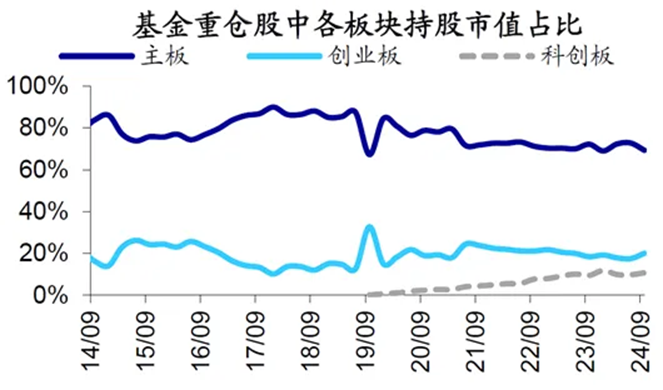

从公募基金三季报整体表现也能够窥见“主线”的身影,以“高质量发展”和“硬科技”为代表的新质生产力正崭露头角。今年三季度,公募基金重仓股整体减仓主板,加仓“双创”。海通证券研报指出,截至三季度末,基金重仓股中A股主板持股市值占比为69.3%,相较二季度末下降3.5个百分点;而创业板为20.0%(上升2.5个百分点),科创板为10.7% (上升1.0个百分点)。

从更宏大的视角来看,在大国博弈的时代背景下,实现科技自立自强、产业安全可控对国家发展和安全有重大意义,高层定调“推进中国式现代化,科技要打头阵”。只要这一逻辑延续,以“科技”为主线的投资趋势终将形成燎原之势。

应对波动,配置才是“硬道理”

虽然以“科技”为主线的投资从中长期视角来看具备较强的吸引力,但复盘以往任何一轮牛市,我们发现就算是主线行情也很难一蹴而就,阶段性快涨之后的波动与分化,一波三折是常态。

投资者对于当前以及后市的迷茫源于无法判断行情的走向,无法预测所以产生恐惧。但在资本市场中风险本质就是随机性。虽然权益资产长期来看收益率最高,但对于不少投资者来说,高波动的资产持有体验可能不太友好,通过资产配置,不仅可以在取得相同收益的情况下,消除不必要承担的额外风险,而且还可能在承担风险降低的情况下,取得更高的收益。

正如A股市场中的“二八定律”展现的一般:80%的收益通常来自于20%的时间,空仓和“梭哈”都无法长期跑赢,稳住心态、保持在场很重要,市场总是在犹豫中上涨,“上涨-分歧-消化-再上涨”是一种良性的循环。想要在资本市场中行稳致远,还是得讲究均衡配置、攻守有道。

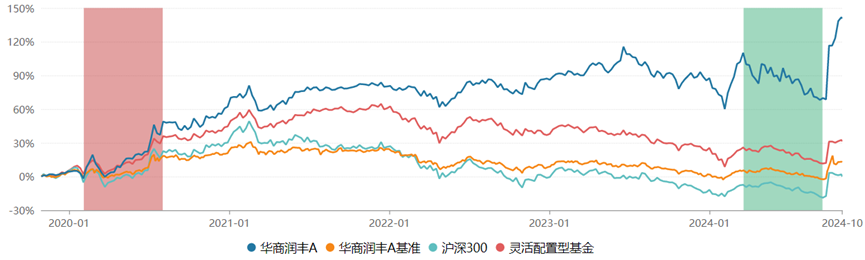

华商基金胡中原正是一位选股能力、择时能力和风控能力俱佳的“六边形战士”,先直接用业绩说话,他管理的华商润丰灵活配置基金近5年累计上涨118.65%(截至2024.09.30),且自2019年以来连续5个自然年度每年正收益,近2、3、5年业绩排各同类前5%。胡中原在管理产品中体现的“股债搭配”思路值得我们学习。

华商润丰灵活配置A近5年走势

复盘胡中原在管产品过往表现,我们可以发现行业配置、个股选择以及交易均成为其产品超额收益的来源,胡中原在力争在行业轮动中踩准市场节奏,前瞻配置能力较为突出。

2020年初通过股票仓位的适时增减,成功捕捉权益市场机会,2020年底,市场情绪过于高涨,胡中原提前调仓,尽力避免了随后的市场调整风险。2022年初,美联储加息节奏偏快、海内外风险加剧,市场快速下行,胡中原提前布局交通运输、消费等反弹较快的行业,并减仓电力设备新能源行业。2023年初,ChatGPT横空出世,AI概念股爆发,胡中原在其产品中新增通信、电子等行业,这些操作均为其产品收益带来了正向影响。

回到当下,从最新披露的三季报来看,胡中原也正在拥抱“双创”高成长。他表示,三季度在坚守未来发展前景良好的行业方向同时,布局中国核心资产和具有相对优势的石油和家电等板块,配置行业主要分布在通信、电子、传媒、机械、家电、石油、电力设备、计算机等行业。

站在新周期的起点,面临经济周期引擎的切换,个人投资者确实很难精准地感受到一艘“巨轮”正在发生转向,历史长河中,每一轮产业变革接近尾声大家才后知后觉。想要跟随产业升级与时代浪潮在后续行情中找到布局机会,投资者不妨关注胡中原管理的华商润丰灵活配置混合基金,聚焦科技主线的同时,一基实现股债搭配,力争降低持仓波动,提升长期投资的体验感和获得感。

$华商润丰灵活配置混合A(OTCFUND|003598)$

$华商润丰灵活配置混合C(OTCFUND|007509)$

数据说明:业绩评价数据截止日及公布日期为2024.09.30,其中华商润丰灵活配置混合A近2/3/5年业绩排名分别为24/481、16/467、20/418;华商润丰灵活配置混合C近2/3/5年业绩排名分别为11/218、3/165、4/109;华商润丰灵活配置混合A/C在银河证券的基金分类为分别为灵活配置型基金(基准股票比例60%-100%)(A类)/ 灵活配置型基金(基准股票比例60%-100%)(非A类)。华商润丰灵活配置混合A近5个自然年度(2019-2023)净值增长率为16.03%、59.02%、8.69%、3.05%、0.74%;华商润丰灵活配置混合C成立于 2019.6.19,其2020-2023年4个自然年度净值增长率为58.78%、8.52%、2.94%、0.64%;该基金2019-2023年度业绩比较基准收益率为23.15%、18.27%、1.29%、-12.97%、-5.47%。

截至20240630,胡中原具有10.2年证券从业经历(3.5年证券交易经历,1.2年证券研究经历,5.5年证券投资经历)。胡中原历任基金:华商润丰灵活配置混合A:20190319至今、华商元亨灵活配置混合A:20190510至今、华商润丰灵活配置混合C:20190619至今、华商鸿益一年定期开放债券:20200608至今、华商双翼平衡混合A:20200619至今、华商鸿畅39个月定期开放利率债债券A/C:20200925至今、华商鸿盈87个月定期开放债券:20210120至今、华商鸿源三个月定期开放纯债债券:20220328至今、华商鸿盛纯债债券:20220510至今、华商双翼平衡混合C:20230616至今、华商元亨灵活配置混合C:20230816至今、华商安恒债券A/C:20240524至今、华商瑞丰短债债券A/C:20190605-20230314、华商现金增利货币A/B:20191220-20230314、华商稳固添利债券:202003010-20200714。

风险提示:以上观点不代表投资建议,市场有风险,基金投资需谨慎。本基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金经理以往的业绩不构成新发基金业绩表现的保证。投资者购买基金时,请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。敬请投资者选择符合风险承受能力、投资目标的产品。

本文作者可以追加内容哦 !