今天A股全线爆炸!

上证指数大涨2.57%,大有冲刺3500点的势头。

深证成指大涨2.44%,创业板指大涨3.75%。

全市场超4500只个股的上涨。

总成交额25631亿,

行情热的发烫!

原本网叔以为,特朗普上台后,A股多少要震荡几天来缓解冲击。

没想到,A股几乎只用一天就消化完这个“利空”……

今天消费板块强势领涨,多股涨停!

一大原因,市场在博弈明天人大常委会将公布超预期的刺激政策。

昨天特朗普赢得大选的事大家都知道了,

考虑到特朗普上台后可能会加征关税,对我们的出口造成冲击,

所以我们有必要进一步拉动内需,刺激消费,来对冲影响。

有朋友问网叔怎么看?

在网叔看来,增量政策刺激内需,可能是当下的最优解。

我们经常说的拉动经济的三驾马车:

地产,现在依旧萎靡不振。

出口,又面临极大的挑战。

那我们唯一能大力刺激的就是消费了。

1.0

聊聊消费

前不久有朋友问网叔:

A股第一波疯牛结束,市场震荡回调。

如果后面经济基本面反转,现在买啥最划算?

说实话,如果经济基本面反转,能买的可太多了。

但如果非要选一个方向,网叔会选“消费”。

这可能是经济反转背景下,确定性最高,最有机会跑出超额收益的核心资产。

说它是经济复苏大背景下“最锋利的矛”也不为过。

为什么这么说?

首先,消费可以说是经济复苏的孪生兄弟。

不同于其他赛道,消费是和经济周期、经济数据相关性最高的赛道,甚至没有之一。

经济上行期,经济数据好,大家对未来有信心,消费就不愁起不来。

反之则亦然。

其次,看政策面,消费是当下经济复苏的核心路径。

拉动经济的三驾马车:投资、出口、消费。

投资,主要是房地产,依旧处于下行周期,短期很难彻底扭转。

出口端现在又面临压力,9月出口增速放缓,出口同比增长2.4%,大幅低于市场预期。

而且出口本就是我们的强项,经过多年深耕,基数本来就很高。

在全球经济不景气的当下,想要大幅提升,难度不是一般的大。

更难受的是懂王再次上台,如果真的如他所言,对我们加征60%的关税,那出口可就难了……

剩下的就只有消费了。

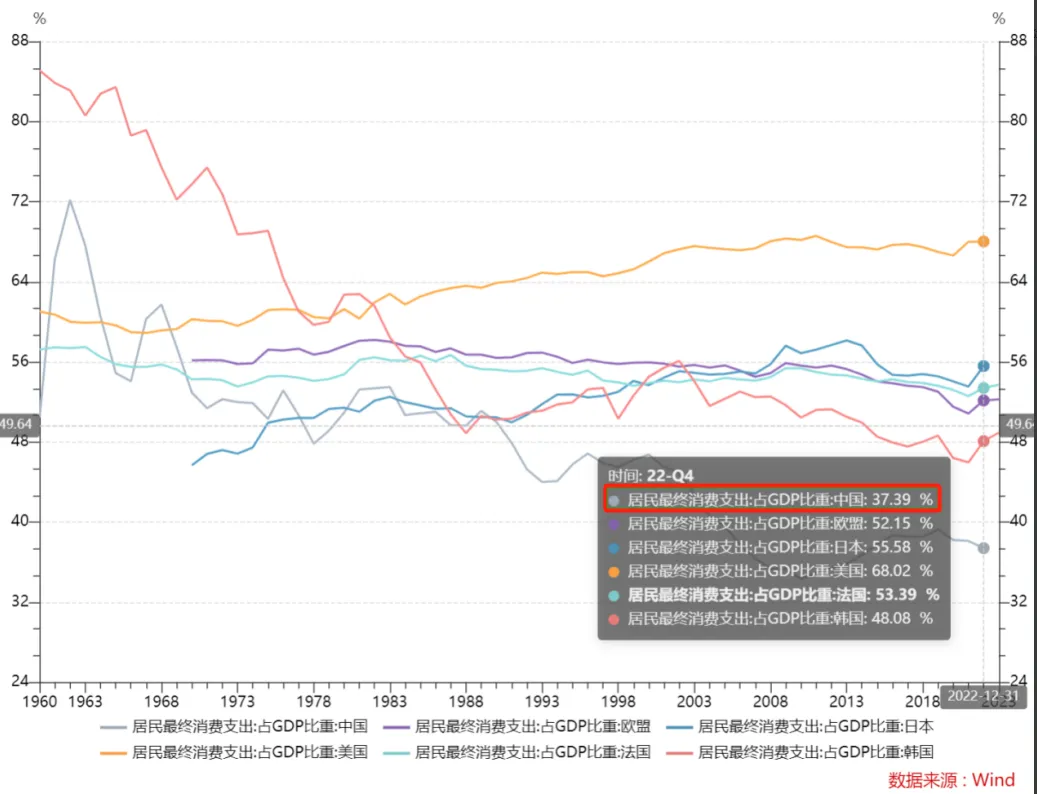

衡量一个郭嘉内需的核心标准:居民消费占GDP比重。

发达国家几乎都在50%以上,世界平均水平也高达45%以上。

而我们只有37.39%,比大多数发达国家低了一半,比美国低了一倍!

这提升空间,不是一般的大。

我们14亿人口,哪怕居民提升到世界平均水平,都能让经济增速直接暴涨一个大台阶。

为什么这两年ZC端反复强调刺激消费,刺激内需?

因为这事提升空间最大,最可行的经济修复的“捷径”。

从政策力度来看,也不是一般的大。

例如,3月份出台了《推动大规模设备更新和消费品以旧换新行动方案》,通过设备更新和消费品以旧换新来刺激消费。

目前我国主要家电保有量超过30亿台,汽车保有量超过3亿辆,

据推算,这将是一个年规模5万亿以上的巨大市场。

甚至还想法设法推动一系列免签政策,吸引外国人来华消费,预计可以直接拉动消费超过1000亿。

还有,各地区也是轮流发放消费券,上海5亿,杭州4.3亿,河南2亿.....

在政策刺激下,一旦市场基本面有好转迹象,消费往往是涨的最猛的。

比如22年11月到23年2月、今年2月到5月那波反弹。

放眼所有核心赛道,消费的超额收益是最高的。

这还只是基本面暂时好转下的伪反转,如果基本面真的反转,消费只会更猛。

2.0

那么问题就来了:

普通投资者如何更好地把握消费板块的投资机会?

当下消费行业,处于一个历史转折点。

一方面,以地产经济为核心的老消费已经过了高速成长期。

以旅游、潮玩、宠物、演唱会还有各种新型服务型为代表的新兴消费正在崛起。

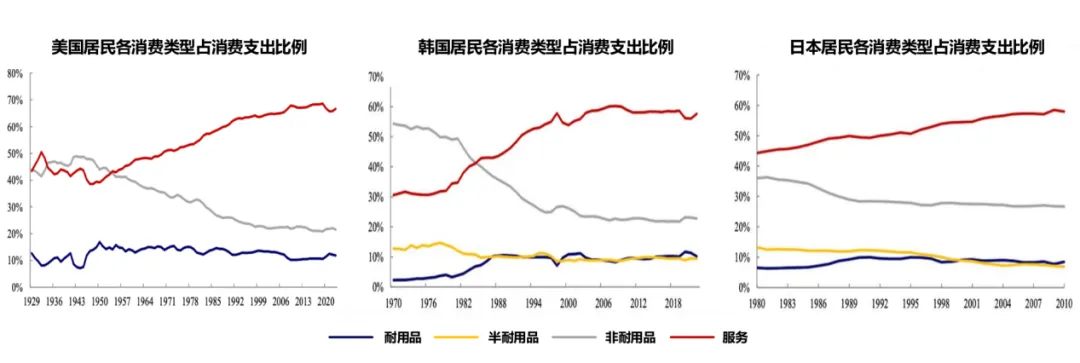

另一方面,从各个发达国家历史来看,服务业消费逐步崛起,消费多元化是大势所趋。

在这种行业变革的关键节点,

对于不太懂这个赛道的朋友而言,自己盲目投资,大概率很难跑出超额收益。

所以选一个深耕消费行业,真正懂消费板块的基金经理,帮我们掌舵就非常重要。

具体怎么选?

主要看三点:

1、长期业绩优秀,任职年化收益在同类基金经理中排名靠前

2、在消费行业有丰富的投研经验,至少经历过一轮牛熊考验

3、管理的资金规模不能过大,最好在百亿以下

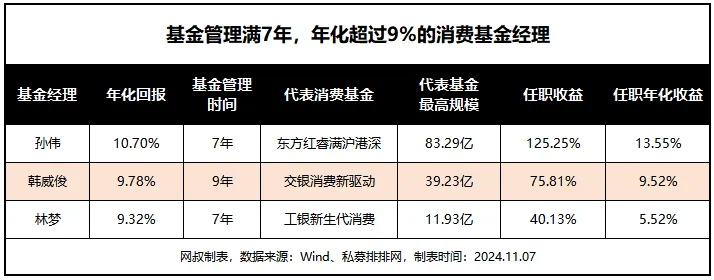

根据以上三个标准,网叔经过层层筛选,最终选出3位基金经理。

结合过往履历进一步细看,孙伟可能是最优解。

管理基金超7年,年化收益高达10.70%。

北京大学经济学学士、金融学硕士。

2010年毕业后,他加入了东证资管,曾任执行董事、基金经理。2020年度荣获《中国基金报》颁发的“英华奖-五年期股票投资最佳基金经理 ”。

从2016年开始担任基金经理,因为本身是消费研究出身,

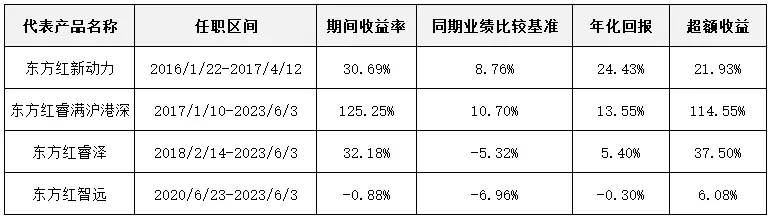

十分擅长消费行业投资,任期管理的所有产品对比同期业绩比较基准都实现了超额回报。

注:数据来源于WIND

孙伟的投资理念主要基于长期主义,管理组合注重从胜率和赔率两个维度进行布局,力求每一次交易都在逻辑上站得住脚。

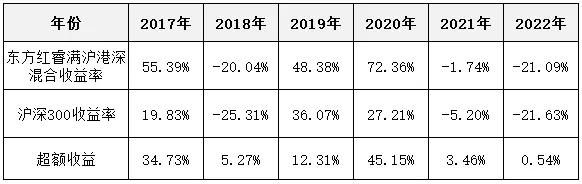

以孙伟最具代表性的产品东方红睿满沪港深混合为例。他管理的这个产品于2018年拿过《证券时报》第13届明星基金奖“2017年度平衡混合型明星基金”。

任职期间实现累计收益125.25%,年化收益13.55%。

并且他任期内每个完整年度的收益都跑赢了沪深300, 无论是牛市还是熊市,都展现了不错的适应性。

尤其是2020年,更是跑出了45.15%的超额收益。

这只产品还有一个显著的特点是,持有3年以上的个股具备“高胜率”特征。

16只持有超3年的股票中,12只上涨,4只下跌;上涨股平均涨幅 155.17%,下跌股平均跌幅14.13% 。

值得一提的是,涨幅超50%的个股共有7只,持有期限全部在3年以上,

7只股票分别来自5个不同的细分行业,其中6只来自于孙伟擅长的大消费板块。

在2023年,孙伟加入了泉果基金,担任董事总经理、公募投资部基金经理。

目前他管理的发起式基金泉果消费机遇(022223)打开申购,主攻大消费板块。

最关键的是,孙伟目前只管这一只基金,在消费赛道上可以更加专注。

而且这只基金目前规模只有不到一亿,根本不存在规模影响业绩的情况。

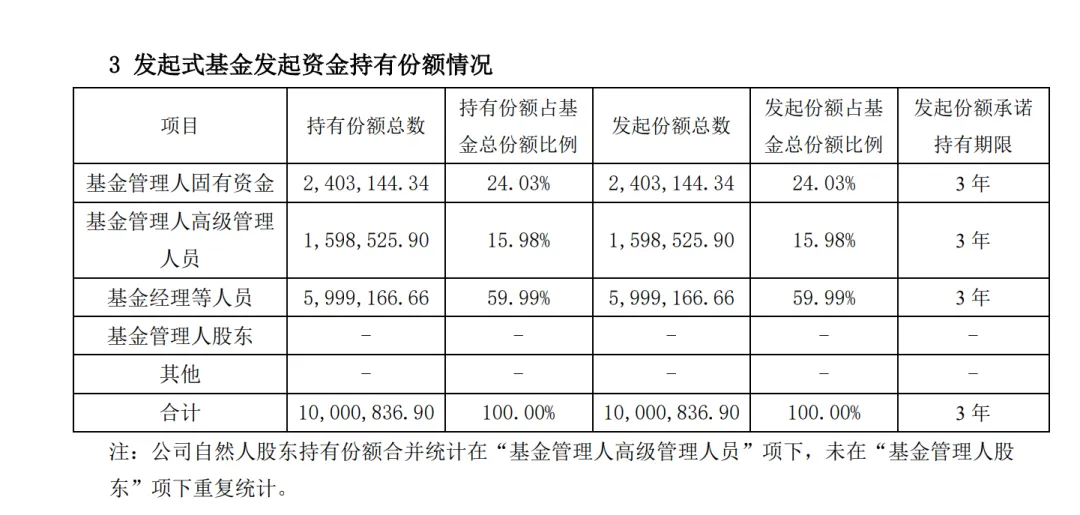

还有一大亮点是,这只基金基本是由孙伟自己,公司高管以及基金公司一起购买。

并且保证持有3年,与基民同进退。

对消费板块感兴趣的朋友,建议重点关注一下。

最后,温馨提示:

买基金前一定要确认,是否认可孙伟的投资理念,是否和自己的风险偏好匹配。

毕竟,在当下这种变幻莫测的行情下,只有投资理念相匹配,才能拿得住,睡得着。

$沪深300(SH000300)$

#大消费赛道狂飙,投资机会在哪?#

本文作者可以追加内容哦 !