国家药品集中采购(国采)和国家医保谈判(国谈)是中国医药市场的两项主导性政策,国采针对仿制药,而国谈针对创新药。

中国医药市场与美国存在显著差异,从消费端进行理解,中国居民对高价创新药的消费主要是依靠医保进行报销,在有替代疗法或同类药物的情况下,医生甚至患者都会优先考虑医保目录内、可以医保报销的药物。

基于中国医药市场目前的消费习惯和用药理念,创新药进医保无疑成为打开渠道销路、抢占市场份额的重要手段。近年来,不仅是国产创新药,甚至是跨国药企(MNC)的原研产品,对于进入国家医保药品目录也是愈发重视。

创新药进医保的逻辑并不局限于“以价换量”的市场策略,更深层次的是创新药正越来越积极的为自己寻找支付方。任何创新药能够实现商业回报的终点都在于必须有人愿意为其高昂的价格付费,而在中国市场,医保基金显然是创新药支付方的重要一员。

当我们将“出海”“Lisence out”联系医保谈判进行整体思考,不难发现近年创新药市场体现的一条重要主线,就是创新药积极寻找支付方的逻辑。美国市场相比中国,对于创新药能够接受的支付上限更高,国产创新药成功在美上市,往往意味着更高的价格。

1

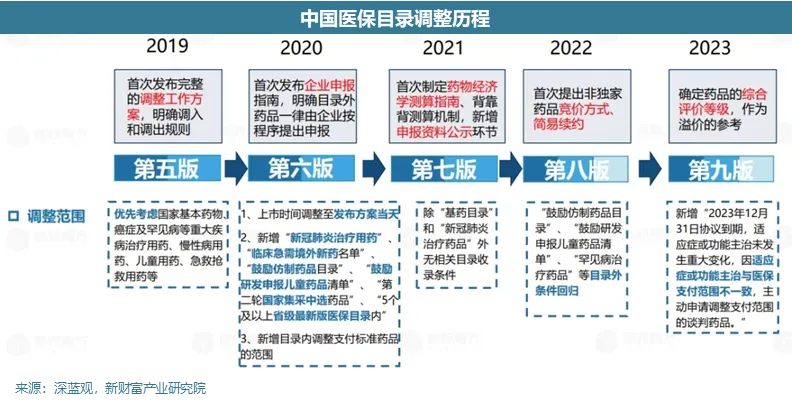

2024年国家医保谈判启幕

2024年10月27日,国家医保谈判在北京全国人大会议中心正式拉开帷幕,在四天内集中对162个药品进行谈判。

本次谈判内容涵盖了抗病毒药、麻醉药、降压药、罕见病药物和多款创新抗肿瘤药,涉及恒瑞、默沙东、康缘、正大天晴等国内外药企。

今年医保目录调整工作仅有36.8%的药品通过专家评审,和2023年36.7%、2022年42.7%的专家评审通过率相比,不难发现近两年专家评审的标准愈加严格。CAR-T、PD-1、三代EGFR-TKI、自免、ADC等热门抗肿瘤药以及罕见病药物在医保准入方面的竞争尤为激烈。

最新版国家医保目录将于2025年1月1日落地实施。

今年谈判重视“115%底线”和“信封价”两项关键指标。企业需在规定两次报价内确认最终价格,如超过医保底价的115%谈判即终止,低于该底线的企业进入进一步磋商环节,最终双方达成的价格不高于医保局信封价则谈判成功。

2

“自砍一刀”才有机会坐上谈判桌

自2019年“灵魂砍价”首次让创新药纳入医保以来,国家医保谈判已经步入常态化。过往相对宽松的审核标准相比,本次创新药品种的通过率不足50%,显示出医保对纳入药品的性价比、药效价值及其市场竞争力的高要求。

康方生物的PD-1/CTLA-4卡度尼利单抗,在谈判前降价53.4%至每瓶6166元,以实现年治疗费用不超过20万元。类似的降价策略也可能出现在信达生物的PCSK9托莱西单抗上,其与诺华、安进的PCSK9降脂药竞争激烈,信达也面临价格下调压力,以期获得医保支持。

目前安进的依洛尤单抗、赛诺菲的阿利西尤单抗已经进入目录,年治疗费用7500元左右;诺华的英克司兰钠年治疗费用约2-3万元;而去年8月上市、今年参加谈判的托莱西单抗年治疗费用约3.3万元。

本质上反映的是医保局愈发注重替代疗法和成本效益的权衡。为满足“保基本”的原则,医保对高价创新药的支付选择依旧保持谨慎。业内流传医保谈判有着“50万不谈,30万不进”的“隐形天花板”,虽然药企希望医保能够提升支付上限,但是在医保基金有限的前提下,这种创新药支付价格的默认限制可能不会发生改变。

反观一众CAR-T、ADC等新药,历年即便进入初审目录,但也会因为治疗费用高昂而谈判失败。

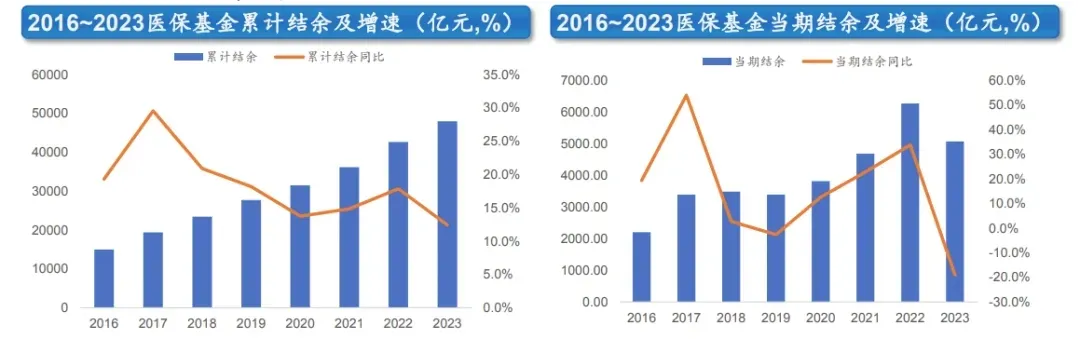

2022年医保基金结余率约为20.5%,而2023年受医疗需求回升影响结余率已降至15.8%。这种资源的“此消彼长”在长期内加剧了医保对支付创新药的压力。预计未来医保基金将加大在创新药领域的筹措力度,通过“飞行检查”等手段打击骗保,进一步优化基金管理,以释放资金空间。仅2023年上半年,医保局已追回医保资金160.6亿元。

3

创新药为医保基金的支付能力买单

根据前8轮针对创新药的医保谈判结果,首次入选目录的创新药平均降幅为40-62%,虽然“以价换量”从结果上实现了创新药销售额的大幅增长,但是为什么没有创新药能够实现“量价齐升”呢?

对于创新药的判断不能简单的从供需关系的角度进行分析,各类肿瘤、自免疾病以及罕见病虽然存在巨大的市场需求,但也并不意味着创新药甚至是独家创新药能够对商业回报做出承诺。

复兴凯特的阿基仑赛注射液每剂售价约120万元人民币,作为国内首款获批上市的CAR-T药物,2021年6月上市截止2023年底,2年半的时间只累计治疗了600名大B细胞淋巴瘤患者。

据国家疾控中心专家发表的论文数据,中国非霍奇金淋巴瘤病例的估计数量约为41万例,而弥漫性大B细胞淋巴瘤是最常见的非霍奇金淋巴瘤,约占30-40%,也是说保守估计中国约有14万名弥漫性大B细胞淋巴瘤患者。600对比14万,“天价”CAR-T即便是国内首款,渗透率也可见一斑。

患者有药可用固然是一件好事,但是谁来支付治疗费用,成为创新药不得不面对的现实问题。当我们从支付能力的角度来理解药企“自砍一刀”的行为,就不难发现近年来创新药疯狂寻找支付方的底层逻辑。

从2011年至2022年,国内卫生健康总费用支出年平均增速达12%,占GDP的比重也从5%上升到7%,创新药行业作为目前国家医保重点发力的方向,投入金额持续增长。站在创新药企的角度上,医保基金必然是为创新药付费的重要一方,那么挤破头也要进医保的降价策略也就不难理解了。

因为即便不降价,除了医保也鲜有患者有能力为价格高昂的创新药付费。

4

“出海”的逻辑也是寻找支付方

国内医药市场竞争激烈,叠加研发内卷和医保控费的影响,创新药企业的盈利空间受到压缩,除了医保基金以外,积极寻找其他支付方成为创新药产业发展的当务之急。

欧美等发达国家药品市场容量大、支付能力强,能够为创新药企提供更高的回报。同时,这些市场对创新药的需求较高、监管环境相对成熟,为新药的快速上市提供了良好的条件。

海外市场毫无疑问成为了创新药支付方的另一个目标。根据OECD的数据,美国人均卫生支出是中国的13倍之多(12555:979美元/年/人),虽然中国是仅次于美国的第二大医药市场,但是在支付能力上还是存在显著差异。

由于支付环境存在差异,美中药物经济学的换算比例约为1:7,以CAR-T为例,也就是说只有进入到37.3-47.5万元,中国支付方才有可能接受。这个数据也从侧面印证了国家医保谈判“50万不谈,30万不进”的说法。

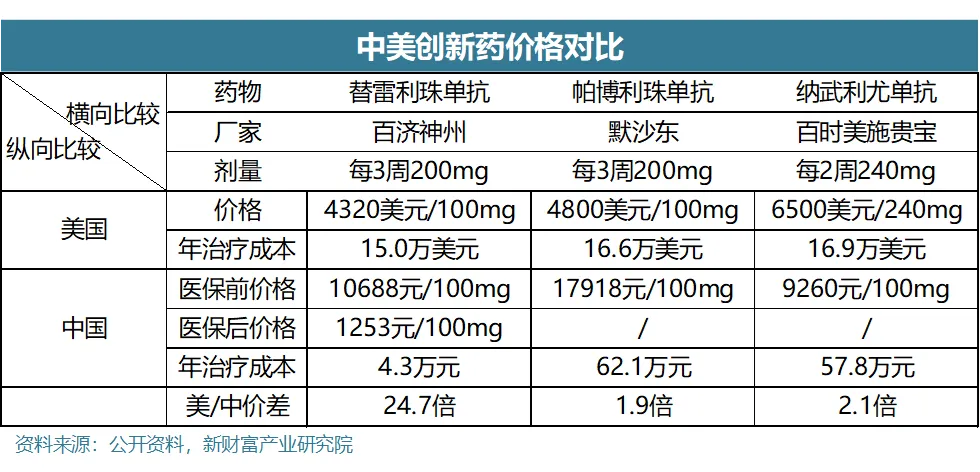

10月4日,百济神州的PD-1替雷利珠单抗正式在美国商业化上市,我们不妨通过横向和纵向比较其在中美之间和PD-1单抗之间的定价差异,以此推断中美创新药市场支付能力的差异。

首先是横向比较:在美国,K药(帕博利珠单抗)售价4800美元/100mg,按照最常见的每3周200mg的剂量,年治疗成本是52÷3×4800×2≈16.6万美元;同理可以测算O药(纳武利尤单抗)的年治疗成本约为16.9万美元。所以K药和O药作为目前主流的PD-1单抗,在美售价差异不大,并且也都获得美国医保的报销支持。而百济神州的PD-1替雷利珠单抗定价低于K药定价的10%,其目的无非在于提高自家药品的可及性,并进一步抢占K药和O药的市场份额,以达成后发优势。

其次是纵向比较:以K药和O药而言,其在中国的定价只是在美国的一半,即使如此,K药年治疗成本约62.1万元,O药年治疗成本约57.8万元,远超出医保基金接受的支付范围,这也导致这两款主流的PD-1单抗虽然都成功在国内上市,但迟迟未进医保;反观百济神州的PD-1单抗,在中国定价10688元/100mg,进入医保后直接打“骨折”到1253元/100mg,进入医保后的年治疗成本仅为4.3万元,对比在美4320美元/100mg的定价,是中国定价的24.7倍。

由此可见,美国市场对创新药的支付意愿和能力显然更高。

目前其他5款中国药企开发、在美上市的产品中(未讨论本维莫德乳膏),除了艾贝格司亭注射液价格尚未披露,其余药物在美定价都远高于国内。

差价最大的为君实生物的特瑞普利单抗,其海外批发采购成本为每瓶8892.03美元,约合人民币62465.62元。同规格在中国售价为1912.96元,中美差价高达32倍。

其次为和黄医药的呋喹替尼,其1mg、5mg规格海外定价分别为300美元/毫克、1200美元/5毫克。国内医保价格为89元/毫克、359元/5毫克,按照最新汇率7.16折算,差价在24倍附近。

排名第三的为百济神州的泽布替尼,21年在美国的定价为117.50美元/80毫克,医保谈判定价为86.5元/80毫克,差价为9.7倍。

排名第四的为传奇生物的Carvykti,美国定价为46.5万美元,折合人民币333万元。参考国内已经上市的CAR-T疗法,国内定价最高的药明巨诺瑞基奥仑赛注射液,为129万元;最低的合源生物的纳基奥仑赛定价99.9万元,差价在2.58倍到3.33倍之间。

$恒生医疗ETF(SH513060)$$恒瑞医药(SH600276)$$康方生物(HK|09926)$#10万亿来了!地方化债压力将大大减轻#

来源:新财富

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !