最近一直在整理酒企的数据,发现酒企报表虽然简洁,但实际上并不简单,需要各种对比才能发现不一样的地方,其中洋河的合同负债就非常不同。

由于会计准则的原因,各酒企统一在2020年四季度开始公布合同负债,我整理了一下,具体对比如下:

1、近五年洋河季均营收72亿,季均合同负债73.8亿,营收为合同负债的97.6%;

2、同期今世缘季均营收20.8亿,季均合同负债10.6亿,营收为合同负债的196%;

3、同期五粮液季均营收183.5亿,季均合同负债58.7亿,营收为合同负债的312.6%;

4、同期茅台季均营收320亿,季均合同负债100.8亿,营收为合同负债的317%;

什么原因导致洋河的营收与合同负债同同行差距这么大呢?我详细的拆解了洋河的合同负债,以期找出原因并对洋河业绩做出预测。

1、如何理解合同负债?

合同负债是指企业已收或应收客户对价而应向客户转让商品或服务的义务。说人话,就是合同负债是提前收取的货款或者已经承诺但尚未发货的给与客户的返利、折扣、优惠券等,也可以简单理解为延后确认的营业收入。因此,也有人将合同负债看做酒企利润的蓄水池。

2、洋河合同负债的构成。

文章开头,对比了洋河合同负债同同行业的情况,可以看出洋河的合同负债相对金额较大,其原因和影响是什么呢?

洋河合同负债包含较大比例应付经销商的折扣。

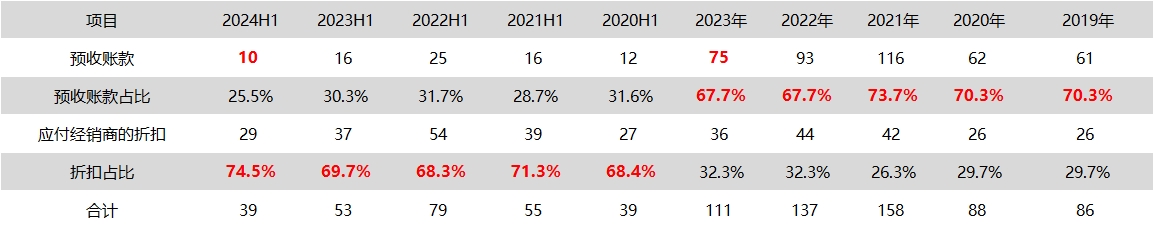

从合同负债披露数据来看,洋河合同负债包括预收款和应付经销商折扣两部分,其中应付经销商折扣在半年末占比70%左右,预收账款在年度末占比70%左右,这也同洋河四季度预收经销商账款备战次年春节,在次年一季度收入确认的经营节奏是匹配的。

预收款下滑较大。

预收款反应了经销商的打款意愿,间接反映了终端酒的动销情况,从规模来看,2024年中报预收款仅10亿,创造了自有记录以来的最低值,也直接反映了三季度的艰难(悲剧的是前期一直没能认真分析,在84元左右还有加仓,差点酿成惨剧,因此要买入一家企业,必须长期、持续、细致的追踪)。

应付经销商折扣下滑较小。

应付经销商折扣反映了酒企的促销力度,也间接反映了产品的品牌力及动销情况,从近几年应付折扣来看,虽同预收款同步下滑,但下滑幅度更小,洋河的折扣力度一直不小,这从洋河的销售费用持续上扬也可窥见一斑,后续单独再分析,来综合印证是否如此。更多分析,微关-盾矛投资。

3、洋河的营收同合同负债的关系。

对收入、预收款、应付经销商折扣进行了数据分析,找到了较为稳定的关系,即下期的营收=本期应付经销商折扣+本期预收款规模*预收款杠杆系数(姑且这样叫吧,财务上并没有这个数据的财务指标,预收款杠杆系数=下期收入/本期预收款)。大家看着可能比较繁琐,我直接上数据,按照该关系,用2023年的年度数据测算,洋河2024年营收262亿。用2024年中报数据测算,洋河2024年下半年营收66亿,全年294亿,同年度数据测算偏差约10%。理论上,按照最新数据更为准确,即24年下半年营收66亿,四季度营收20亿,较同期下降30%的样子。全年营收294亿,较23年下降11%左右的样子。扣非利润来看,四季度继续亏损,全年80亿的样子。

四季度的经营已经预期很差,无需过多关注,最为重要的是其合同负债有无触底、好转迹象,如继续下滑,则洋河的营收、盈利还有进一步下行空间。参考三季度单季收入情况,测算洋河最低营收185亿左右,按照25%销售净利率最低利润50亿左右的样子,这将是销售崩塌后的最惨数据,但愿不要看到。按照最惨情形,低估价格为50元,估值中枢70元,高估区域110元,你认为会到吗?我觉得不太可能,所以加仓价位继续锚定70元,且行且看。$洋河股份(SZ002304)$

本文作者可以追加内容哦 !