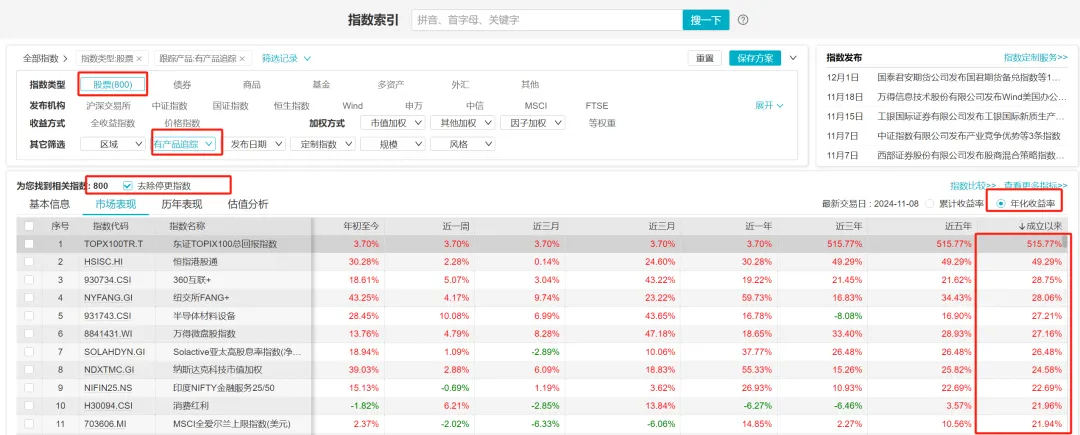

周末了,再来盘一盘WIND软件,分享一些数据——要求是股票指数,有产品可以跟踪,剔除停更指数,目前全市场有800只,如果要求成立以来年化回报大于20%,则有11只指数满足要求,详见下表。

数据来源:WIND,截至2024年11月8日,历史业绩不预示未来走势

第一只指数的数据有点惊到我了,东证TOPIX100总回报指数(TOPX100TR.T),成立以来年化回报515.77%,估计这数据有点问题。

一、成立以来年化大于10%的指数

我将指数成立以来年化回报大于10%的全部展示如下,感兴趣的可以自己研究一下。

数据来源:WIND,截至2024年11月8日,历史业绩不预示未来走势

我将指数近三年没有涨的,年化回报为负值的全部展示如下,合计有117只。

数据来源:WIND,截至2024年11月8日,历史业绩不预示未来走势

从榜单底部,我挑选一些指数,看看它们的行业权重,以及它们市盈率TTM估值、市净率估值等信息。

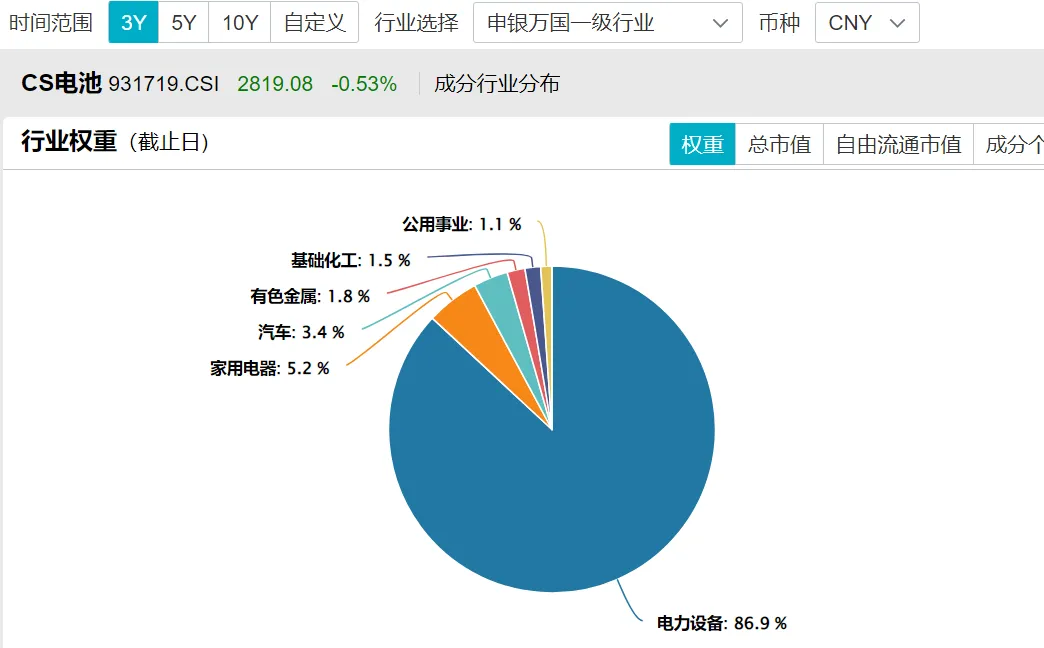

1、CS电池(931719.CSI),第一重仓行业是电力设备,占比86.9%。

截至024年11月8日,市盈率TTM28.16,处于近十年(或指数发布日)以来估值百分位21.07%,市净率PB3.32,处于近十年(或指数发布日)以来估值百分位45.73%;测算ROE(ttm)为11.79%。

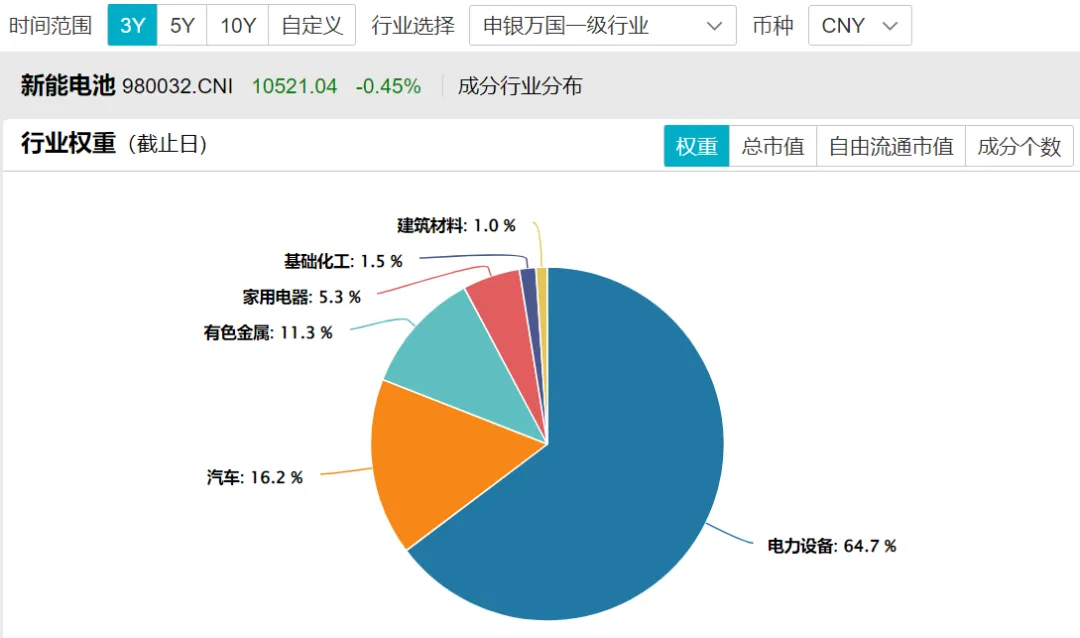

2、新能电池(980032.CNI),第一重仓行业是电力设备,占比64.7%。

截至2024年11月8日,市盈率TTM27.73,处于近十年(或指数发布日)以来估值百分位45.77%,市净率PB3.49,处于近十年(或指数发布日)以来估值百分位11.29%;测算ROE(ttm)为12.59%。

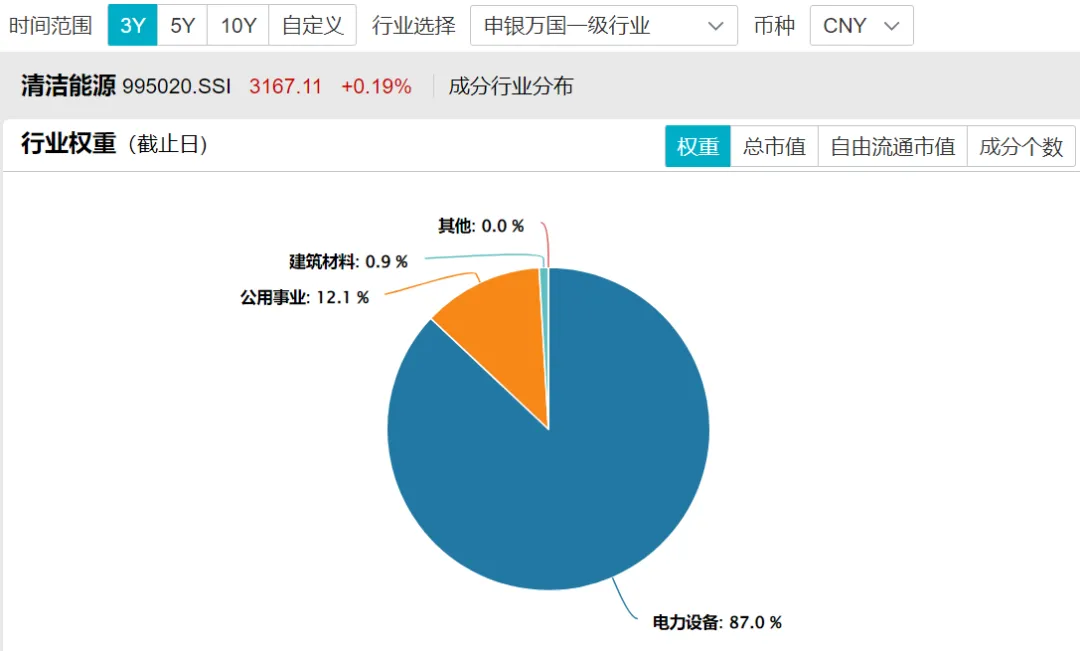

3、清洁能源(995020.SSI),第一重仓行业是电力设备,占比87.0%。

截至2024年11月8日,市盈率TTM78.75,处于近十年(或指数发布日)以来估值百分位100.0%,市净率PB2.13,处于近十年(或指数发布日)以来估值百分位25.25%;测算ROE(ttm)为2.70%。

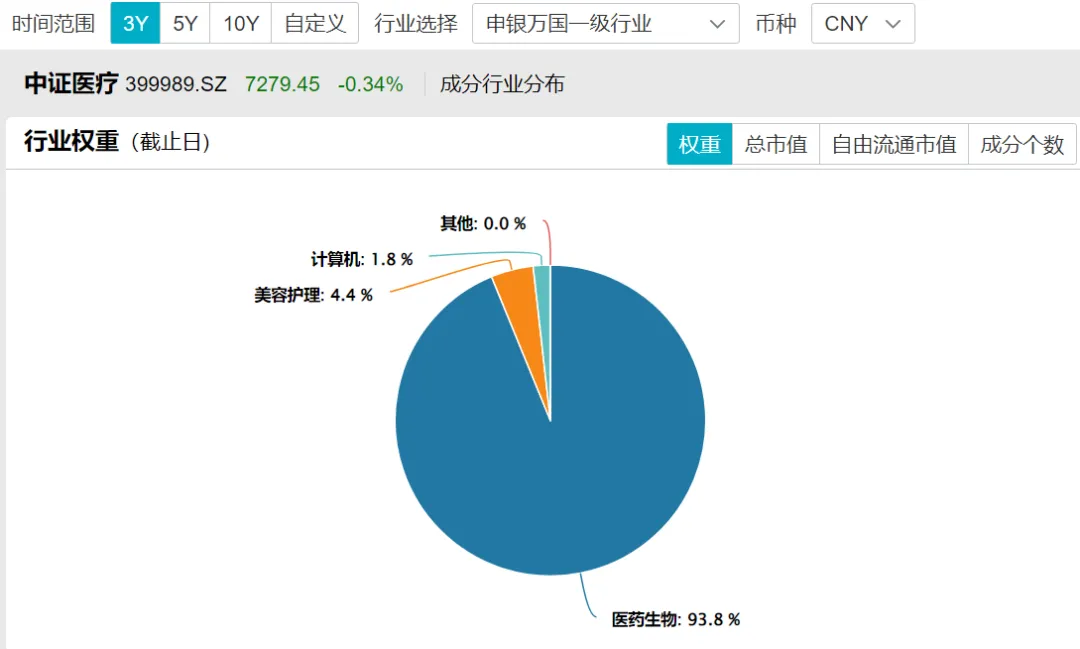

4、中证医疗(399989.SZ),第一重仓行业是医药生物,占比93.8%。其它医药医疗行业的指数就不多展示了,榜单底部有很多。

截至2024年11月8日,市盈率TTM34.55,处于近十年(或指数发布日)以来估值百分位28.63%,市净率PB3.84,处于近十年(或指数发布日)以来估值百分位6.67%;测算ROE(ttm)为11.11%。

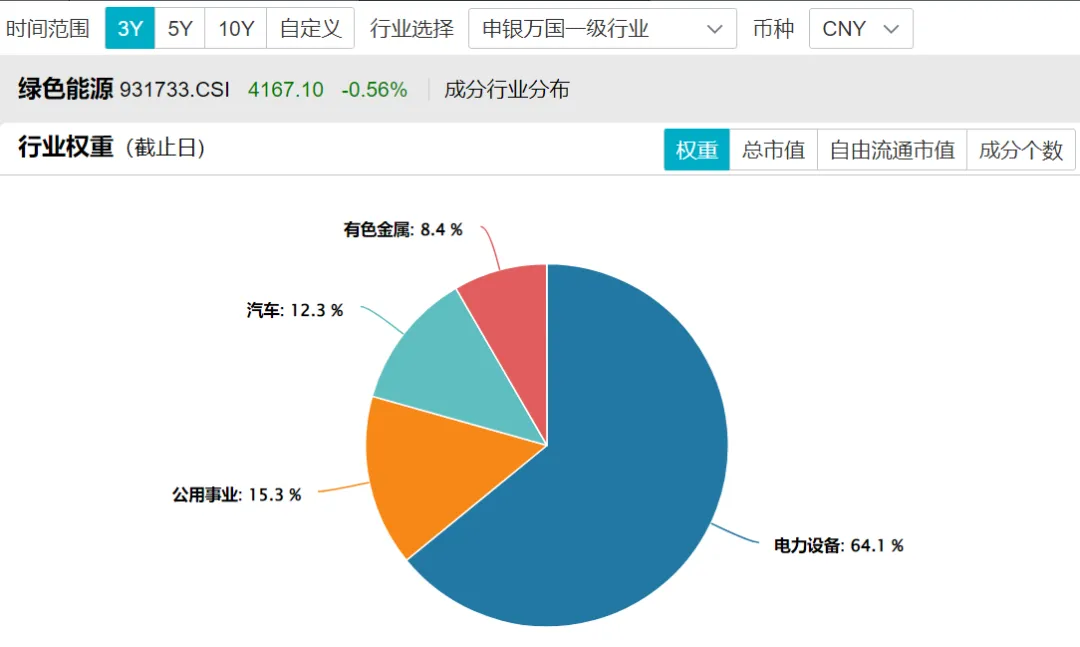

5、绿色能源(931733.CSI),第一重仓行业是电力设备,占比64.1%。

截至2024年11月8日,市盈率TTM34.31,处于近十年(或指数发布日)以来估值百分位68.1%,市净率PB3.06,处于近十年(或指数发布日)以来估值百分位31.9%;测算ROE(ttm)为8.92%。

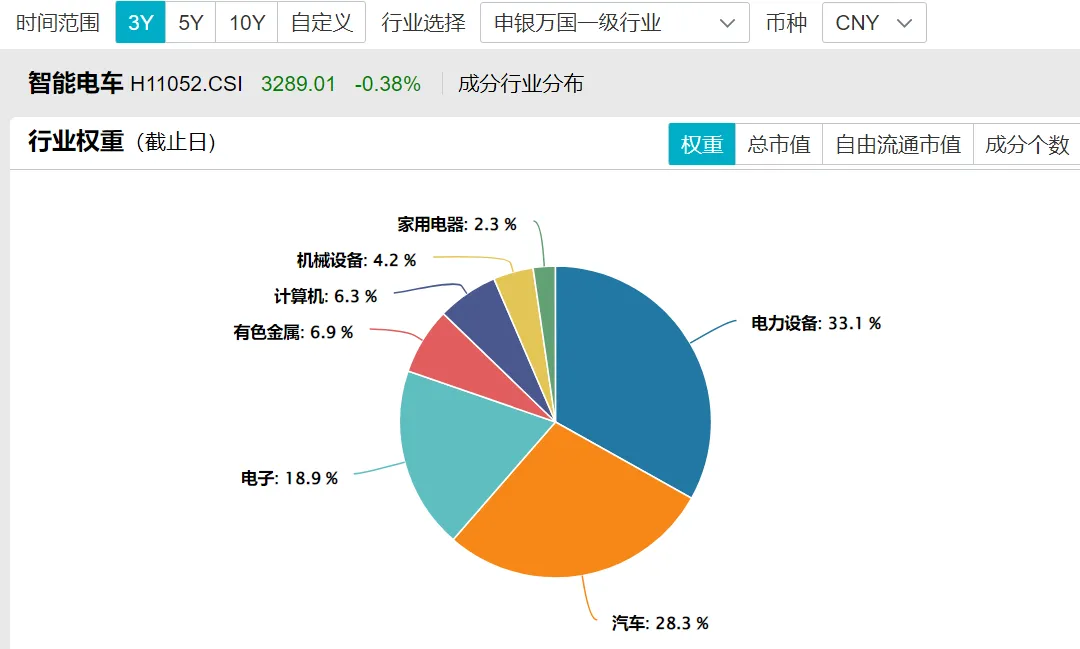

6、智能电车(h11052.CSI),第一重仓行业是电力设备,占比33.1%。这只指数相对比较分散一些,挂钩的产品目前规模最大的是华宝中证智能电动汽车ETF(516380.SH)。

截至2024年11月8日,市盈率TTM30.66,处于近十年(或指数发布日)以来估值百分位73.76%,市净率PB3.37,处于近十年(或指数发布日)以来估值百分位62.03%;测算ROE(ttm)为10.99%。

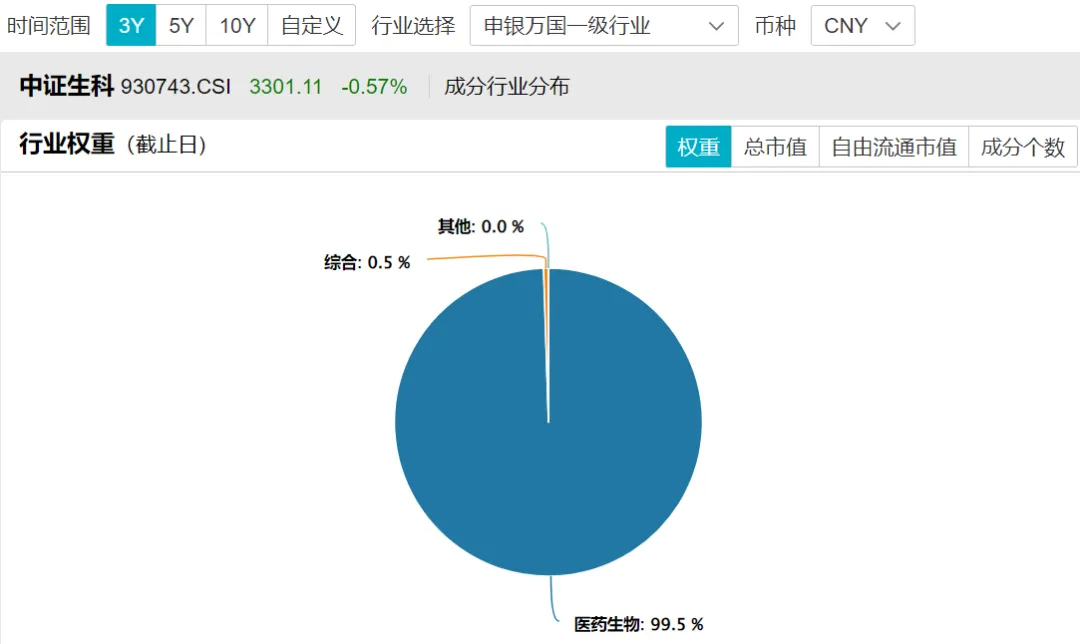

7、中证生科(930743.CSI),第一重仓行业是医药生物,占比99.5%。

截至2024年11月8日,市盈率TTM51.98,处于近十年(或指数发布日)以来估值百分位57.57%,市净率PB3.70,处于近十年(或指数发布日)以来估值百分位7.89%;测算ROE(ttm)为7.12%。

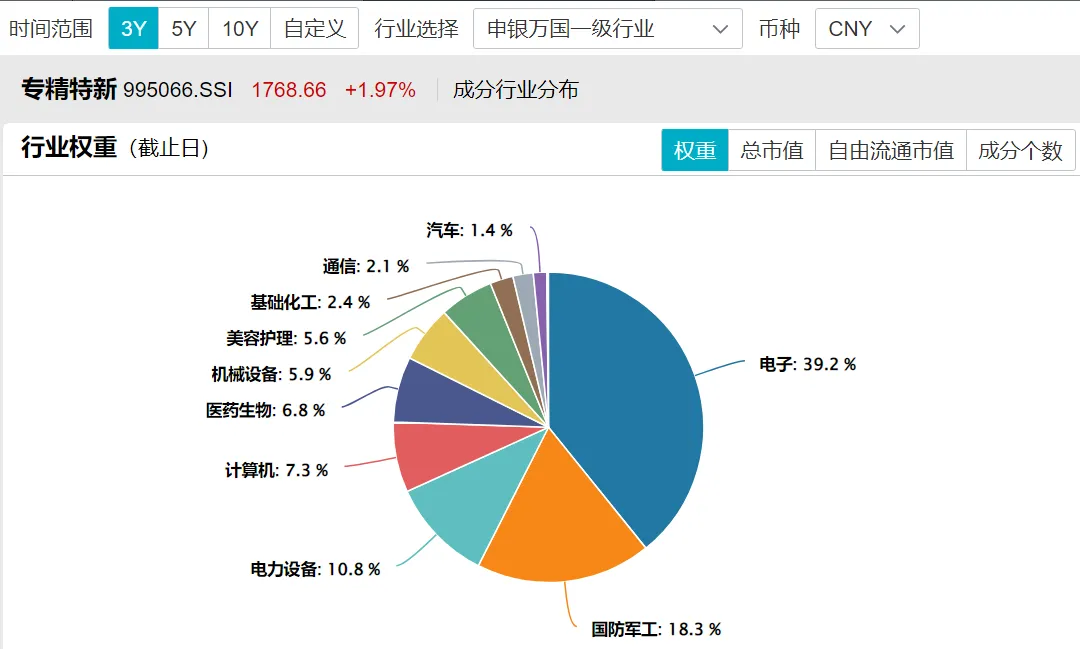

8、专精特新(995066.SSI),第一重仓行业是电子,占比39.2%。这只指数相对比较分散一些,挂钩的产品目前规模最大的是汇添富华证专精特新100指数发起式A(018774)。

截至2024年11月8日,市盈率TTM64.93,处于近十年(或指数发布日)以来估值百分位85.43%,市净率PB5.39,处于近十年(或指数发布日)以来估值百分位41.06%;测算ROE(ttm)为8.30%。

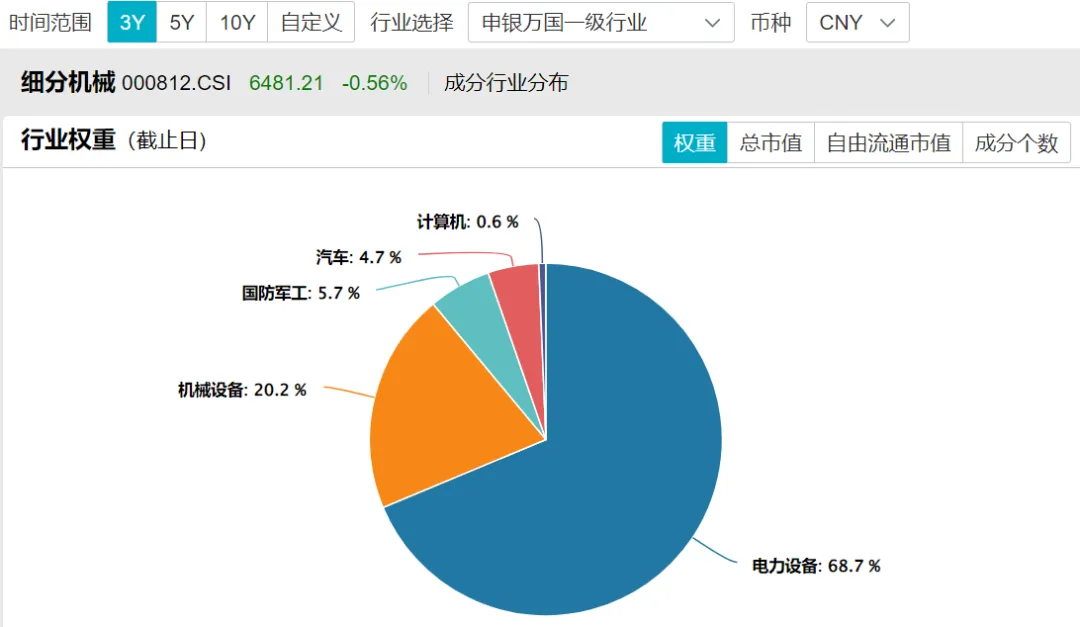

9、细分机械(000812.CSI),第一重仓行业是电力设备,占比68.7%。

截至2024年11月8日,市盈率TTM33.85,处于近十年(或指数发布日)以来估值百分位51.57%,市净率PB2.56,处于近十年(或指数发布日)以来估值百分位53.73%;测算ROE(ttm)为7.56%。

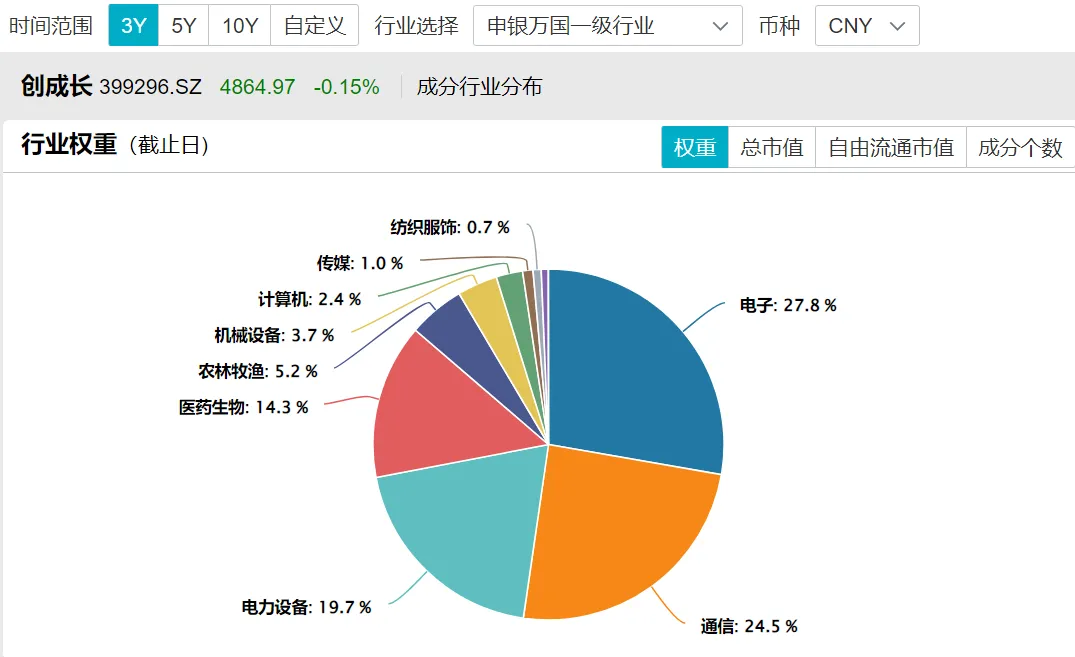

10、创成长(399296.SZ),第一重仓行业是电子,占比27.8%。这只指数相对比较分散一些,挂钩的产品目前规模最大的是汇添富华证专精特新100指数发起式A(018774)。$汇添富华证专精特新100指数发起式A(OTCFUND|018774)$

截至2024年11月8日,市盈率TTM29.21,处于近十年(或指数发布日)以来估值百分位13.9%,市净率PB5.03,处于近十年(或指数发布日)以来估值百分位16.61%;测算ROE(ttm)为17.22%。

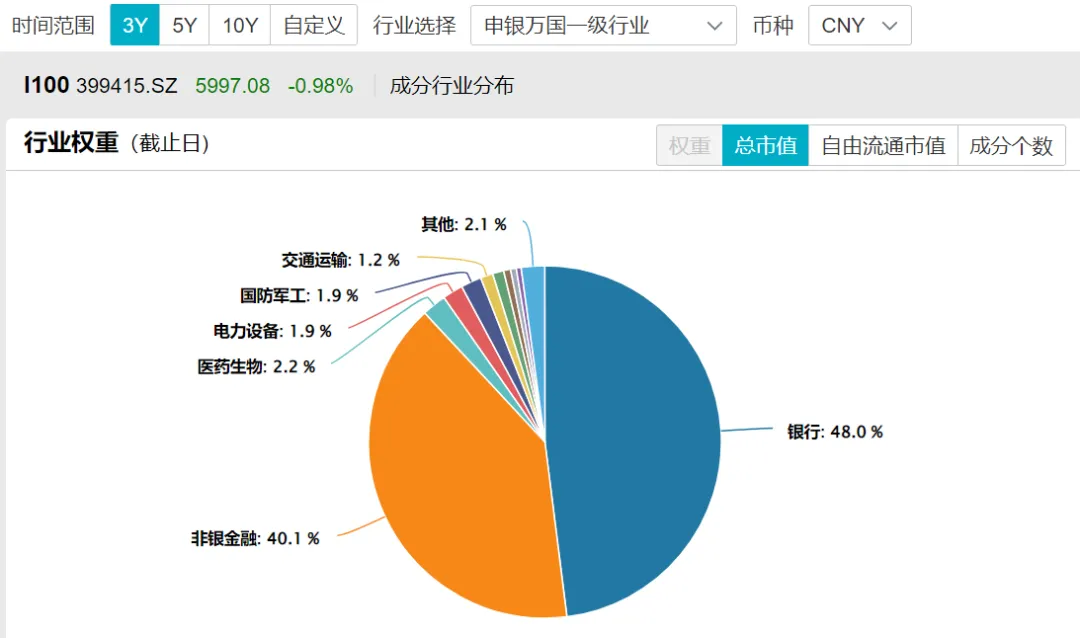

11、I100(399415.SZ),第一重仓行业是银行,占比48.0%,第二重仓行业是非银金融,挂钩的产品目前规模最大的是南方大数据100A(001113)。

截至2024年11月8日,市盈率TTM8.64,处于近十年(或指数发布日)以来估值百分位40.39%,市净率PB0.91,处于近十年(或指数发布日)以来估值百分位26.67%;测算ROE(ttm)为10.53%。

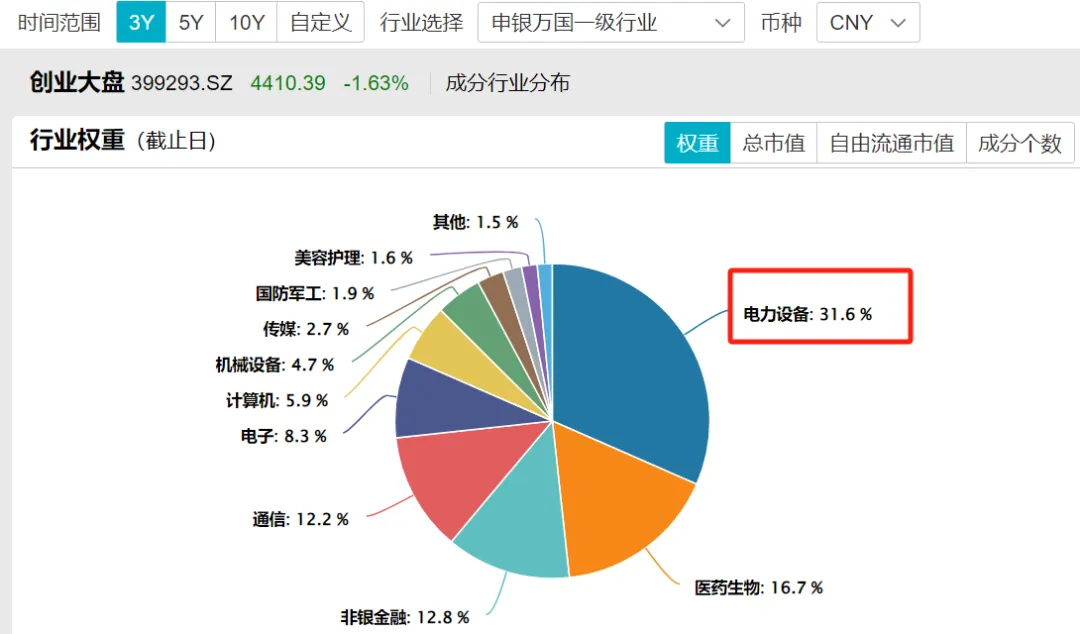

12、创业大盘(399293.SZ),第一重仓行业是电力设备,占比31.6%,这只指数相对比较分散一些,挂钩的产品目前规模最大的是西部利得创业板大盘ETF(159814.SZ)。其它与创业板相关的指数就不多展示了。

截至2024年11月8日,市盈率TTM32.04,处于近十年(或指数发布日)以来估值百分位27.46%,市净率PB4.88,处于近十年(或指数发布日)以来估值百分位22.89%;测算ROE(ttm)为15.23%。

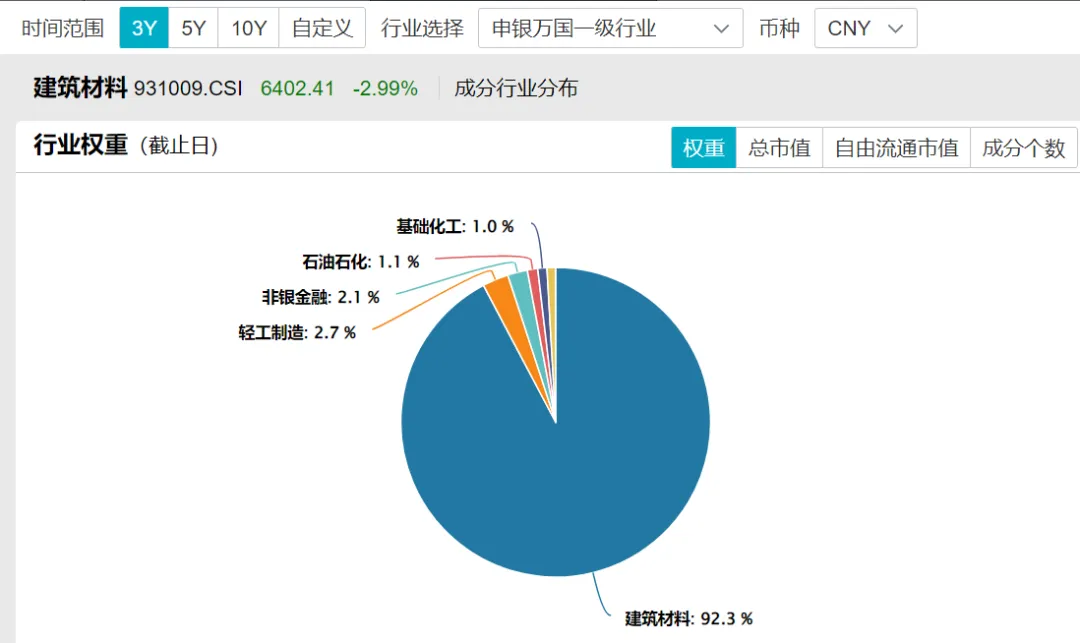

13、建筑材料(931009.CSI),第一重仓行业是建筑材料,占比92.3%。

截至2024年11月8日,市盈率TTM38.00,处于近十年(或指数发布日)以来估值百分位96.67%,市净率PB1.05,处于近十年(或指数发布日)以来估值百分位9.02%;测算ROE(ttm)为2.76%。

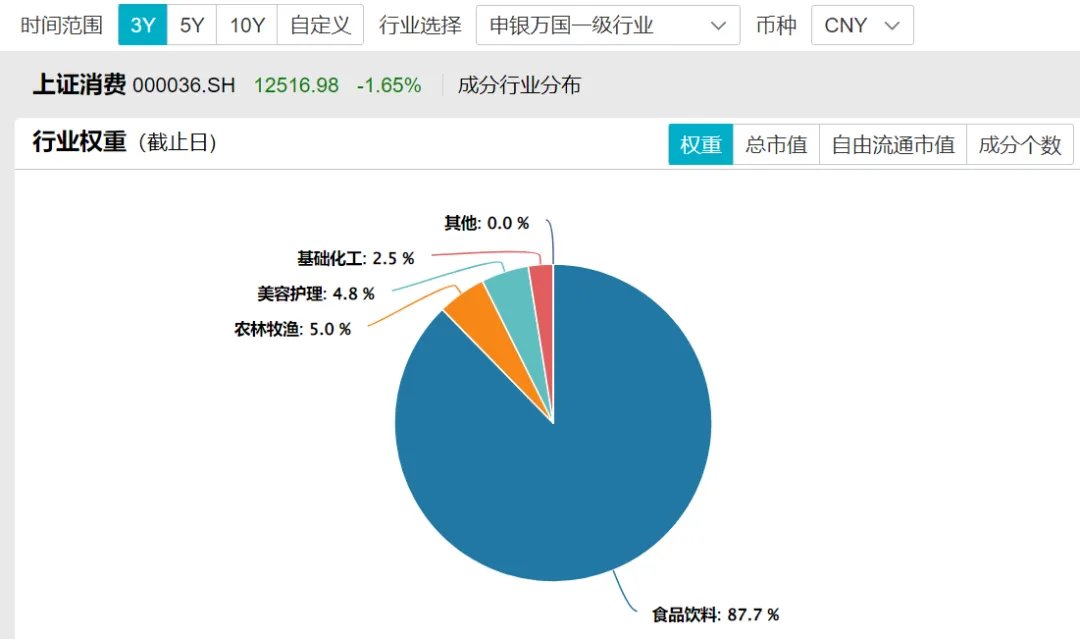

14、上证消费(000036.SH),第一重仓行业是食品饮料,占比87.7%。

截至2024年11月8日,市盈率TTM23.54,处于近十年(或指数发布日)以来估值百分位8.63%,市净率PB6.18,处于近十年(或指数发布日)以来估值百分位43.92%;测算ROE(ttm)为26.25%。

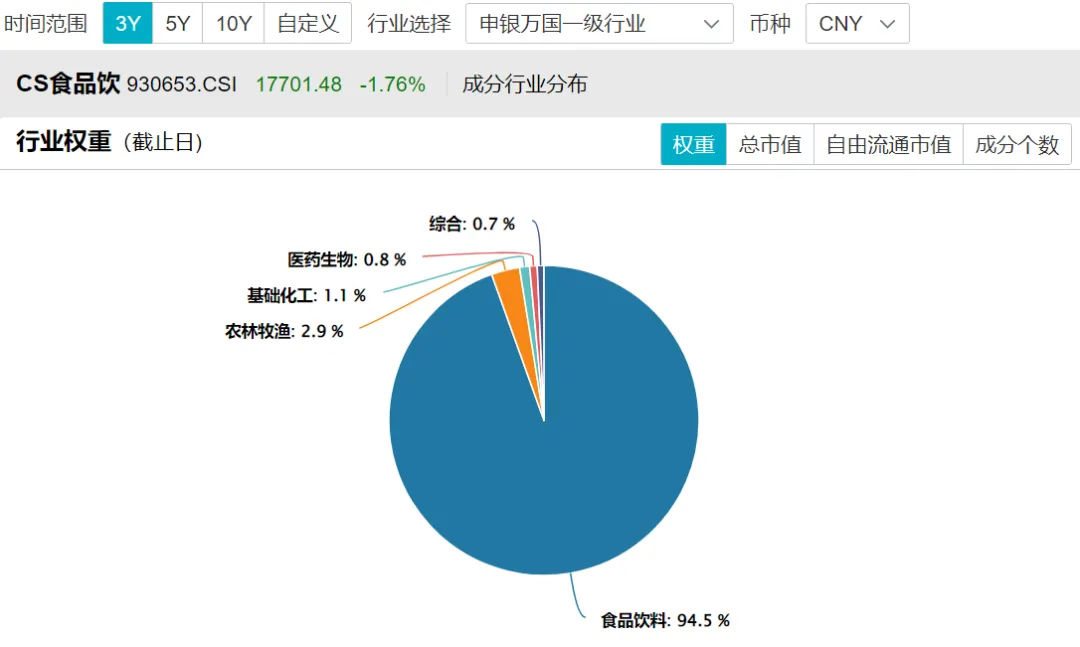

15、CS食品饮(930653.CSI),第一重仓行业是食品饮料,占比94.5%。其它消费类指数我就不多展示了。

截至2024年11月8日,市盈率TTM23.73,处于近十年(或指数发布日)以来估值百分位6.65%,市净率PB4.76,处于近十年(或指数发布日)以来估值百分位28.07%;测算ROE(ttm)为20.06%。

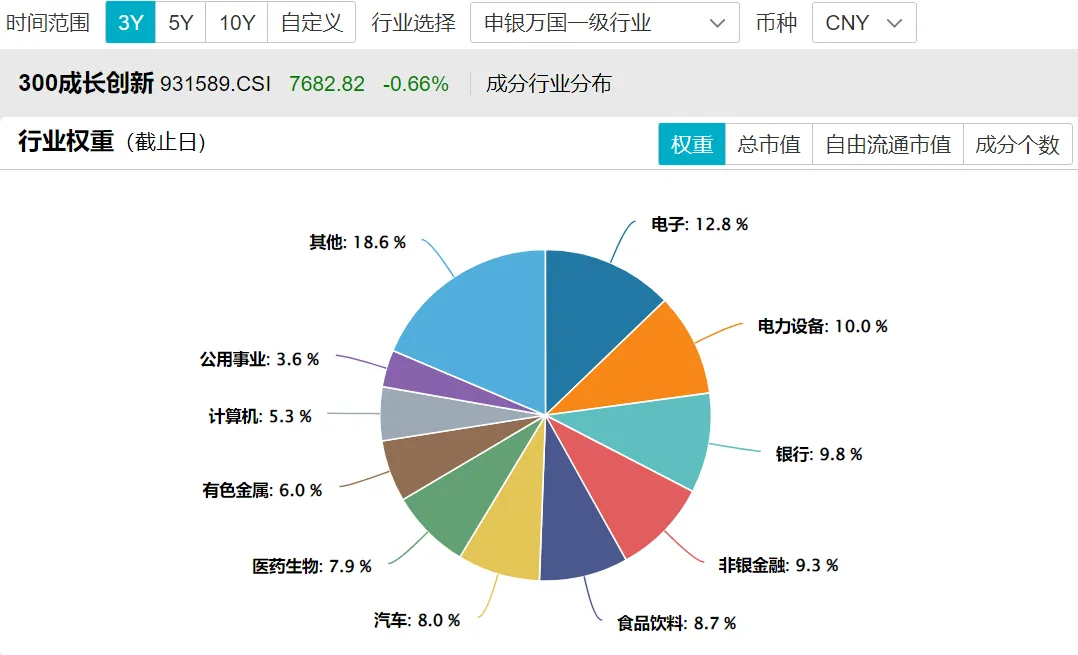

16、300成长创新(931589.CSI),第一重仓行业是电子,占比12.8%。这只指数相对比较分散一些,挂钩的产品目前规模最大的是华夏中证智选300成长创新策略ETF(159523)。

截至2024年11月8日,市盈率TTM11.97,处于近十年(或指数发布日)以来估值百分位24.14%,市净率PB1.60,处于近十年(或指数发布日)以来估值百分位15.76%;测算ROE(ttm)为13.37%。

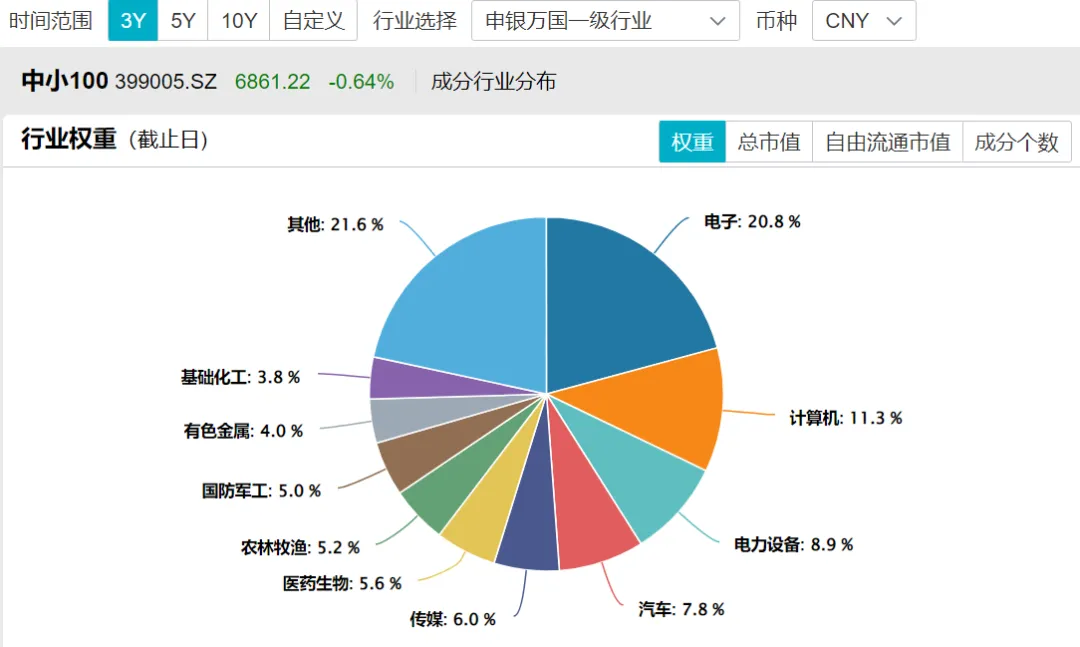

17、中小100(399005.SZ),第一重仓行业是电子,占比20.8%。这只指数相对比较分散一些,挂钩的产品目前规模最大的是华夏中小企业100ETF(159902.SZ )。$中小100ETF(SZ159902)$

截至2024年11月8日,市盈率TTM27.15,处于近十年(或指数发布日)以来估值百分位34.9%,市净率PB2.68,处于近十年(或指数发布日)以来估值百分位11.37%;测算ROE(ttm)为9.87%。

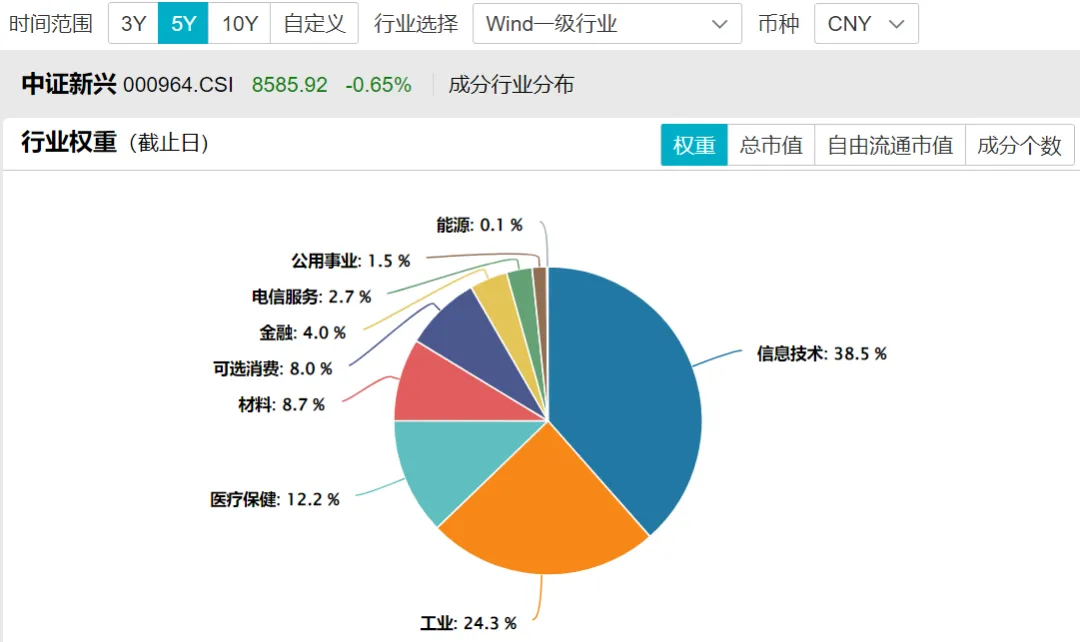

18、中证新兴(000964.CSI),第一重仓行业是信息技术,占比38.5%。这只指数相对比较分散一些,挂钩的产品目前规模最大的是东吴中证新兴产业(585001.OF )。$东吴中证新兴指数(OTCFUND|585001)$

截至2024年11月8日,市盈率TTM28.65,处于近十年(或指数发布日)以来估值百分位51.76%,市净率PB2.88,处于近十年(或指数发布日)以来估值百分位35.69%;测算ROE(ttm)为10.05%。

………………

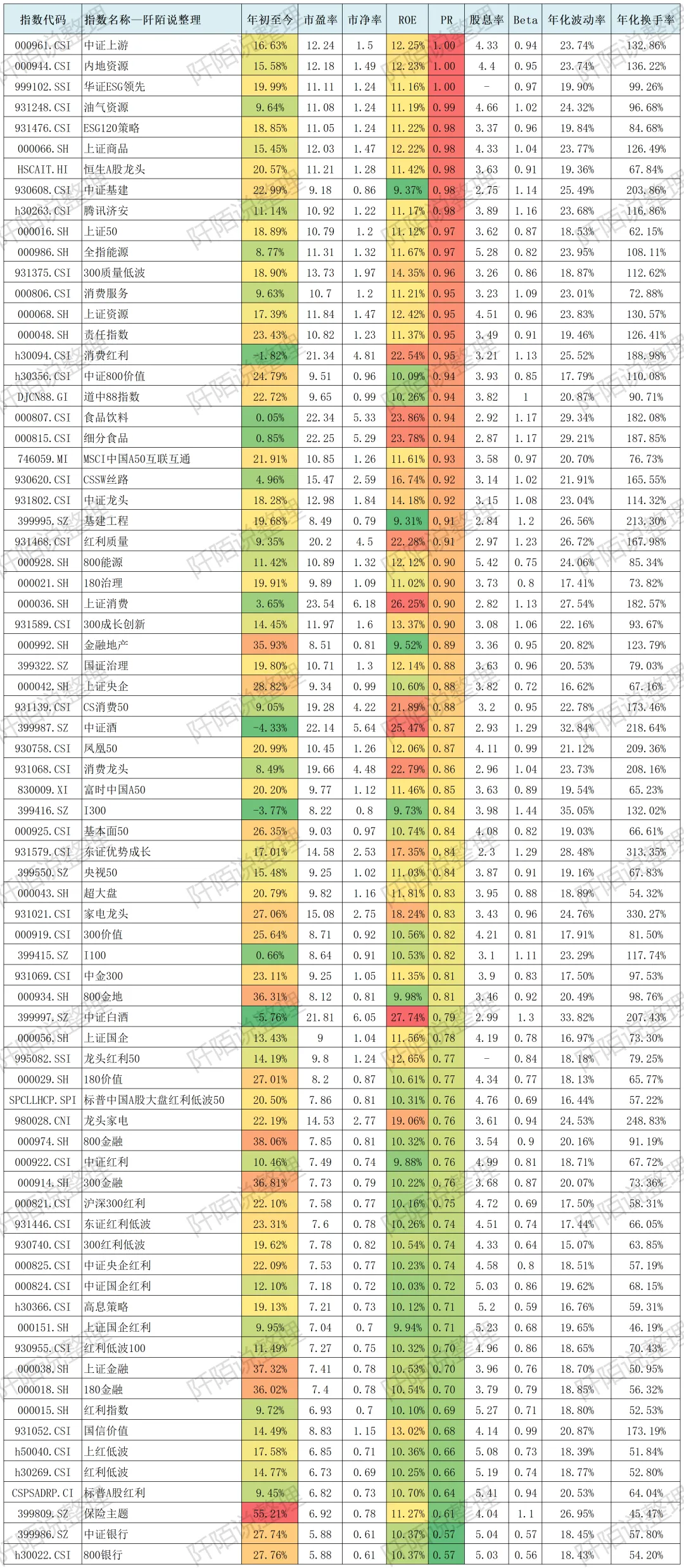

二、大陆市赚率低估指数

800只指数,其中大陆的有415只,保留市盈率大于0,市净率大于0,市赚率小于1的,市赚率(小于1.0)低估的有74只指数,详见下表,感兴趣的读者可以自己研究。

数据来源:WIND,截至2024年11月8日,历史业绩不预示未来走势

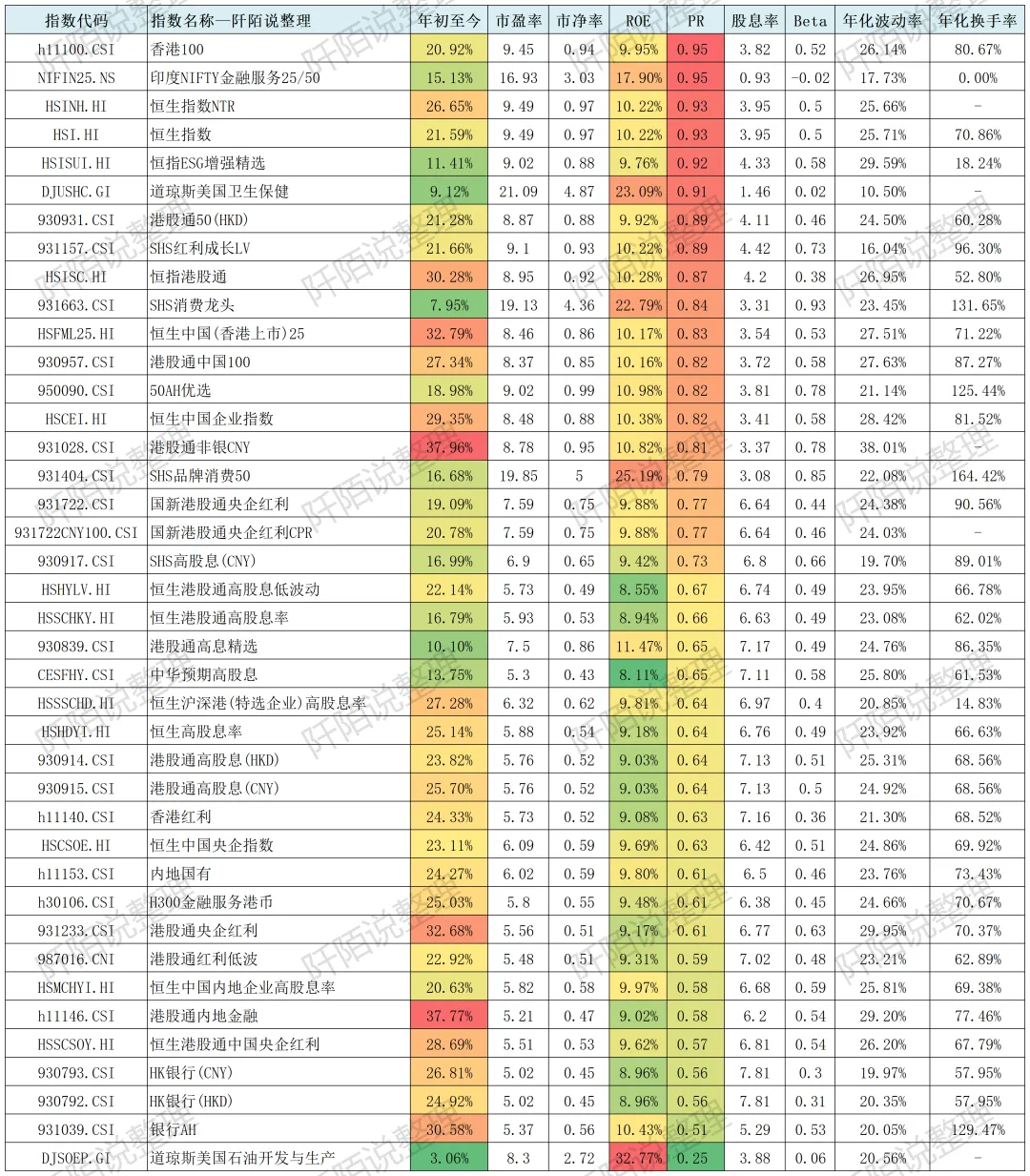

三、大陆以外市赚率低估指数

800只指数,其中香港、沪深港通、海外国家、全球区域的有320只,保留市盈率大于0,市净率大于0,市赚率小于1的,市赚率(小于1.0)低估的有40只指数,详见下表,感兴趣的读者可以自己研究。

数据来源:WIND,截至2024年11月8日,历史业绩不预示未来走势

篇幅关系,我不想多展示了。

本文写于2024年11月9日,数据来源WIND,截至2024年11月8日。

祝大家周末愉快。

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,定投有风险,投资需谨慎。#基金投资指南#

本文作者可以追加内容哦 !