复盘三季度白酒企业表现,#年内第二次!美联储宣布降息25个基点#$泸州老窖(SZ000568)$$水井坊(SH600779)$

申万白酒板块2024年前三季度整体实现营业总收入3387.32亿元,同比+9.71%,整体实现归母净利润1316.92亿元,同比+10.90%。

白酒板块2024年单三季度整体实现营业总收入961.54亿元,同比+1.33%,整体实现归母净利润360.09亿元,同比+2.30%。(来源:中邮证券)

中信建投证券指出:白酒消费需求的持续弱复苏,行业进入新一轮调整期。白酒企业业绩增速出现较大幅度的回落,且分化进一步加剧。

整体上看,高端龙头韧性强均能维持增长,次高端酒企或区域龙头仅强品牌、强动销者表现较好。

24Q3收入增速:高端(+9.59%)>次高端(-0.38%)>三四线白酒(-19.11%)>区域龙头(-15.16%)。

24Q3净利润增速:三四线(+22.48%)>高端(+9.19%)>次高端(-2.04%)>区域酒龙头(-37.42%)。

具体来看,

1、高端酒:茅台营收利润符合预期,五粮液老窖主动降速化风险,为长期蓄力

单三季度业绩增速均相较上半年放缓、茅台业绩达成度仍是最稳健、五粮液、泸州老窖跟随市场相应降速、质量为先、为明年的发展做好轻装上阵的准备。

高端酒后期看点1:政策全面转向、看好高端酒进一步的估值修复。

随着财政政策加大逆周期调节力度,经济基本面有望迎来改善,此前这一轮中受经济影响最大的礼赠/商务需求及场景的恢复,高端龙头我们认为能率先感知到,动销改善是较库存去化/批价触底等、股价启动的更为重要的前瞻性指标,彼时有望迎来较好的一波估值再修复。

看点2:高端酒无论是已经出台/或正在路上,均有较好的分红方式的回报。

继茅台8月中报同步承诺未来3年不低于75%的分红率、9月公告回购注销方案后,五粮液于三季报同时承诺三年分红率不低于70%且不低于200亿。

按最新估值、单看当下分红,当前三家酒企的股息率为3.23%/3.47%/3.93%,是夯实过的股息率。(来源:中邮证券)

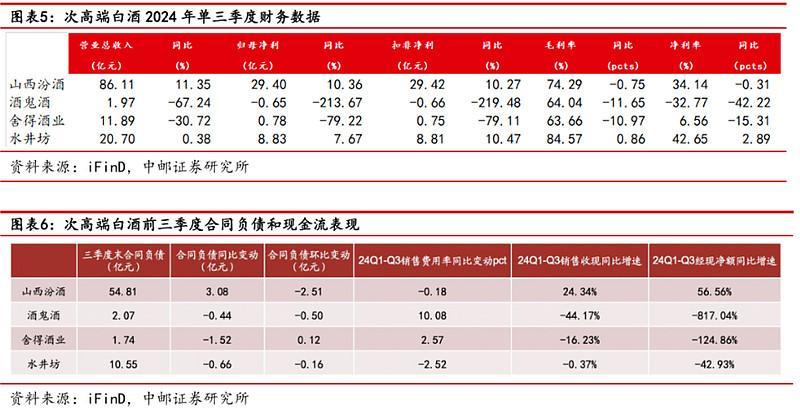

2、次高端:外部压力在报表端均有体现,汾酒轻踩刹车蓄力明年,水井平稳,舍得/酒鬼持续下滑。

在此轮调整中次高端整个价格带在面临商务消费受损/民众消费力疲软的背景下、具备更强竞争优势的企业除了自身发展外、还占据了更多竞对的市场份额。未来经济/外部需求好转改善的背景下,这样的企业更能先一步感知市场回暖、抢夺机遇,看好汾酒的发展。

3、区域白酒,尤其是苏皖白酒:

古井韧性较足/适当降速,今世缘、迎驾放缓节奏蓄势春节,洋河加速下滑。

复盘14-16年行业调整期,洋河相对白酒指数跑出超额收益,主因团队强+聚焦省内优势市场(作为彼时的根据地市场、洋河在省内品牌力强、整体省内表现出来更强的韧性)+强渠道推力+价格带适应当时行业消费趋势。

站在当前时点,中邮证券认为本轮调整中古井具备当年洋河几大优势特点,其基本面有望在此轮调整期保持相对稳健,同样的逻辑:经济/需求改善预期下,具备竞争优势的企业更能先一步感知市场回暖、抢夺机遇,股价有望跑出相对收益。

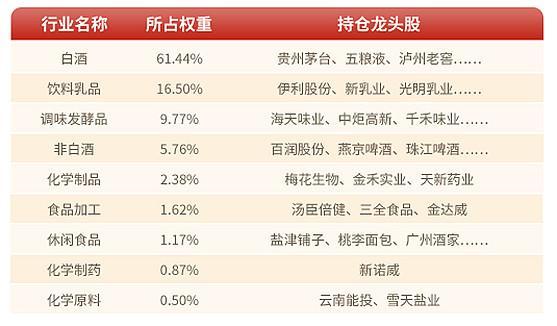

展望后市,机构普遍认为:经济刺激提振预期,白酒龙头价值有待重估。

随着经济刺激政策的逐步加码,10月PMI数据已重回扩张区间,经济预期有望提振,商务及宴席需求在经过前期的调整后有望修复,当前烟酒终端已经处于库存低位,需求修复将能快速传导至酒企,龙头白酒价值有待重估。

由于年初以来行业景气度偏弱,加之业绩增速的回落,白酒估值持续回落,即使9月反弹整体估值水平仍然较低。

上文摘选来源:中邮证券、中信建投证券最新研报

本文作者可以追加内容哦 !