#年内第二次!美联储宣布降息25个基点#

市场回顾

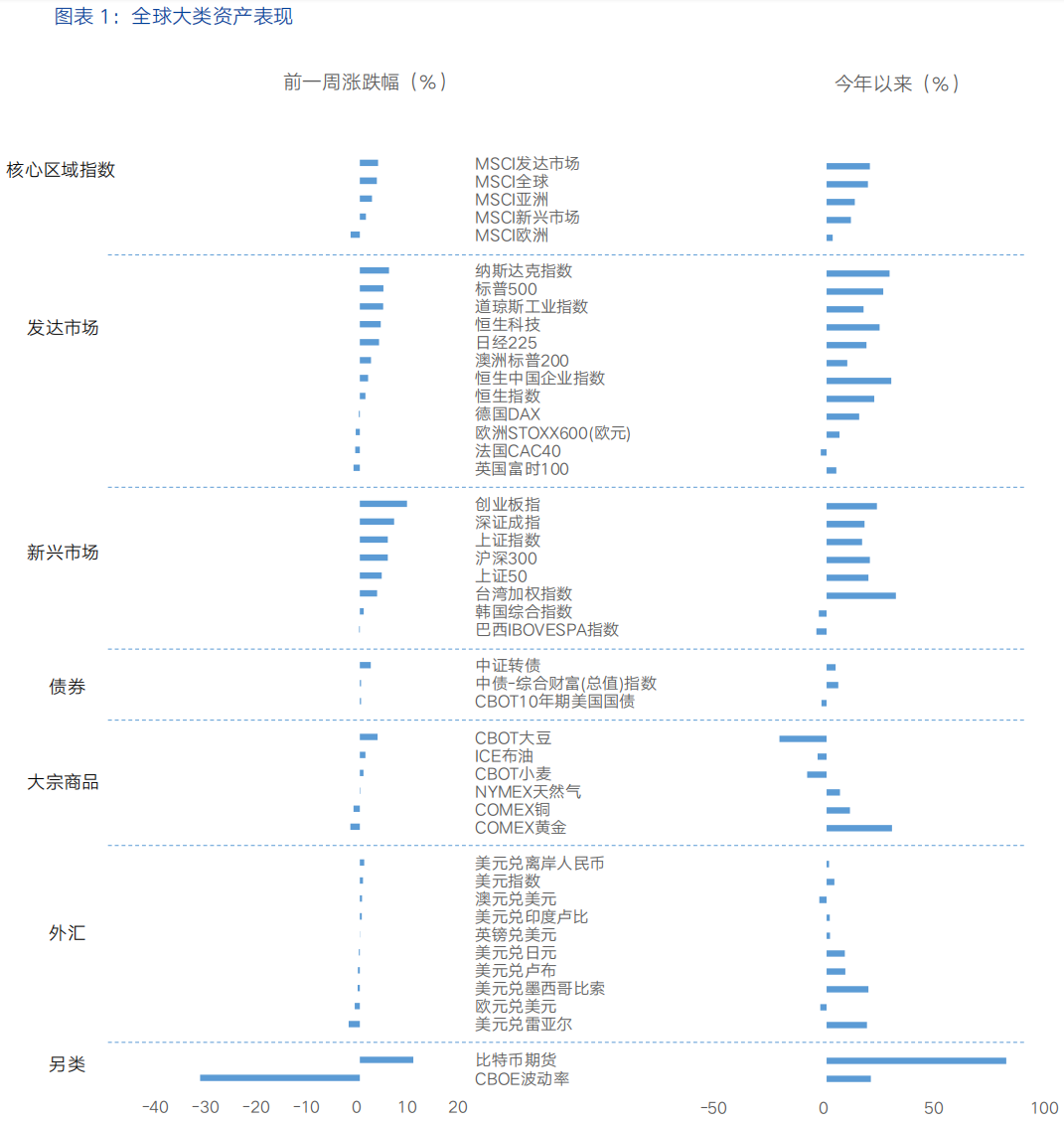

上周,全球大类资产价格表现来看,股>商品(原油)>债。股:美股主要指数升至历史新高,美国大选共和党可能“横扫”的结果带来监管放松、企业税降低和盈利改善的预期。市场担忧特朗普贸易政策将打压欧洲经济增长,欧洲股市普遍下跌。商品:飓风风险消退及主要消费市场政策令原油价格承压,但受益于未来供应趋紧预期,油价周度涨幅超1%。债:长端美债收益率在选举结果公布后短暂走强,随后伴随联储降息落地有所回落。

核心要点

2024年美国大选结果揭晓,特朗普宣布胜选。那么,美国大选结果出炉之后,还有哪些可能影响市场的“余波”需要密切关注?

首先,就美国经济和通胀而言,特朗普再次当选期间限制移民和增加关税的政策或将带来通胀风险,但政策的实施程度和落地速度均有较大不确定性。此外,若美元走强也将部分抵消关税带来的通胀风险。对于经济增长而言,特朗普的减税和放松管制政策或将对经济带来支撑,因此,美国经济“软着陆”或“不着陆”的概率大于“硬着陆”风险。

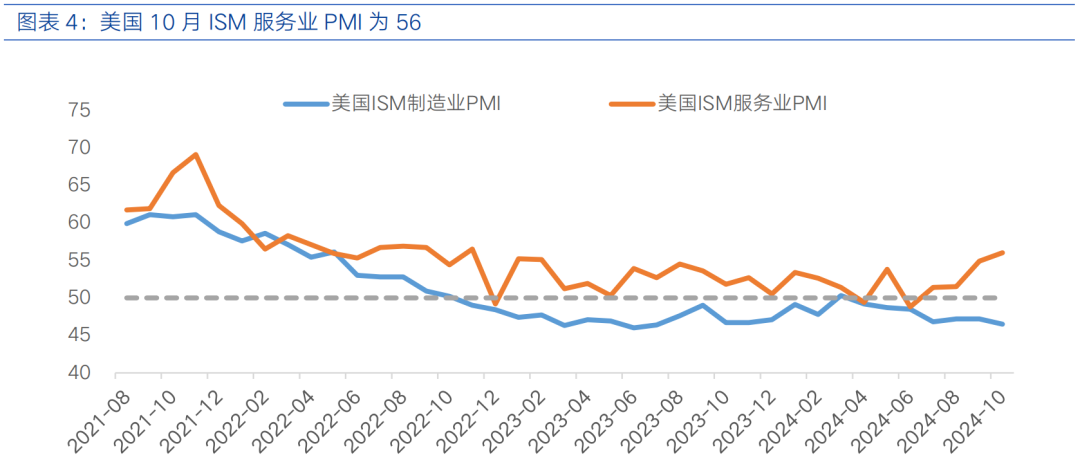

最新公布的经济数据来看,美国服务业PMI 较为超预期。美国10月ISM服务业PMI升至56,远高于市场预期的54.3,且创2022年8月以来新高。分项来看,服务业物价上涨压力有所缓解,服务业价格指数结束此前连续三个月的上涨趋势,近期飓风等极端天气因素对服务业影响小于制造业。

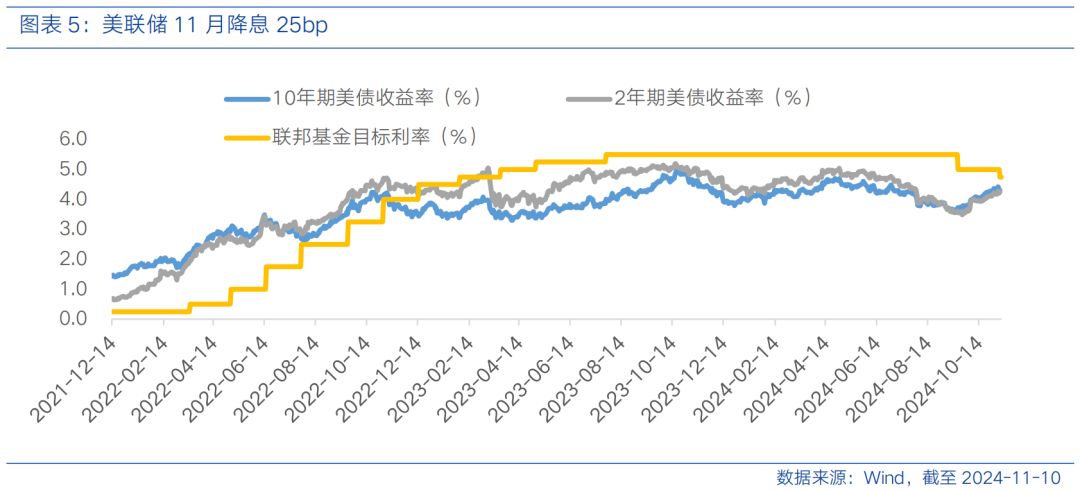

其次,就货币政策而言,美国大选结果难以扭转全球货币宽松周期的进程。过去一周,美联储、英国央行、瑞典央行均宣布继续降息。

美联储11月FOMC宣布降息25bp以支持就业状况和经济增长,符合市场预期。但仍有以下几点值得关注。(1)由于未来仍存在较大不确定性,鲍威尔本次未提供更多前瞻性指引。(2)鲍威尔承认,最新数据证实美国经济下行风险已经减弱,但美联储仍然认为当前政策利率具有限制性,因此未来政策利率或将继续缓步下行。(3)美国大选结果不会在短期内影响美联储货币政策。对于市场关心的鲍威尔是否会受到未来美国总统对其货币政策的潜在影响,鲍威尔表示任何变化都会在宣布后再进行评估,并表示即使美国总统要求其辞职,他不会应允。与此同时,英国央行以8-1的票数通过年内第二次降息决议,将政策利率下调25bp至4.75%。瑞典央行降息50bp至2.75%,创近十年来最大单次降幅,并暗示在12月及2025年上半年可能进一步降息,以应对通胀放缓和经济低迷。整体来看,全球主要央行在控制通胀逐渐接近于目标水平的背景下,或将采取宽松货币政策以支撑经济增长,利率可能会继续逐步走低。

第三,从国会选举结果来看,共和党在参议院翻盘,众议院改选结果仍未明朗,但市场显示共和党在众议院也略占优势。因此,结果可能是共和党“横扫”总统和国会两院,那么特朗普在推行新政时遇到的阻力将减弱,其减税政策或将带来美国债务规模的大幅增加,从而使美国财政状况进一步恶化。

对资本市场而言,伴随选举结果出炉,预期得到兑现,市场情绪或将有所缓和,黄金价格有所回落。美元指数震荡走强,背后是市场对于特朗普重新上台后美国经济走强概率提升以及非美经济体发展压力加剧的预期。长端美债收益率在选举结果公布后短暂走强,随后伴随联储降息落地有所回落。而股票市场来看,特朗普胜选后,由于市场认为特朗普放松管制的政策将降低资本金要求收紧和并购审查增加的风险,美股金融板块和小市值板块表现较为亮眼。但由于当前与美国大选相关的交易多是基于选举期间所发表的竞选言论,而实际颁布的政策或与竞选言论存在差异,因此短期市场交易逻辑持续性仍需观察后续政策变化。与此同时,盈利和估值等基本面因素以及货币政策路径或将成为更重要的驱动因素。

港股策略

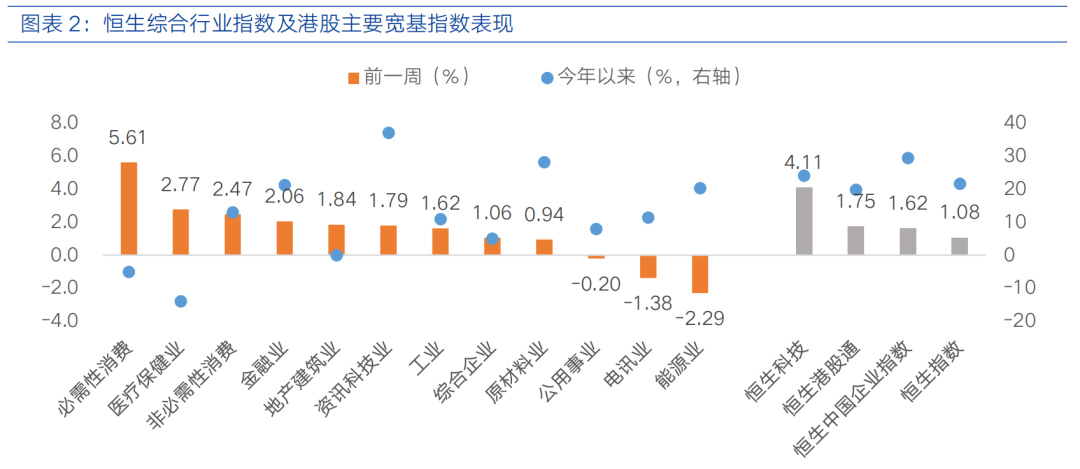

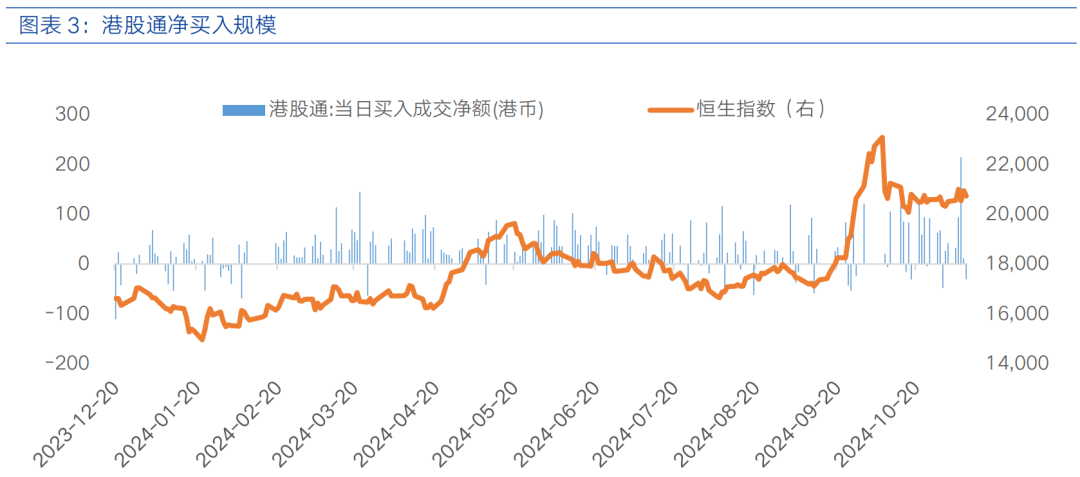

本周,国内10万亿财政刺激计划出台提振风险偏好,部分抵消了对美国可能提高关税的担忧,港股企稳反弹。恒生指数上涨1.08%、恒生中国企业指数上涨1.62%、恒生科技上涨4.11%。行业来看,必需性消费(5.61%)、医疗保健业(2.77%)、非必需性消费(2.47%)表现相对较好,能源业(-2.29%)、电讯业(-1.38%)、公用事业(-0.20%)表现相对落后。南向资金合计净买入323.31亿港元。

近期,国内经济数据已出现较多积极信号,宏观基本面预期逐步改善。在此背景下,港股在短期市场情绪降温后,估值也回归至相对低位,核心逻辑有望逐渐转向基本面驱动。向后看,政策持续催化有望带来交易情绪回暖,中期国内基本面预期改善和海外宽松周期的积极因素有望带来韧性和支撑。其中,国内地产、消费等领域政策进一步发力及落地效果是港股上行趋势形成的关键,房地产和内需疲软的改善情况仍是市场下一阶段关注的焦点。

10万亿财政刺激计划出台,短期有望提升市场风险偏好,中期有望拉动实体经济复苏,改善上市公司业绩,驱动估值修复。11月8日,全国人大常委会办公厅举行新闻发布会,财政部部长蓝佛安介绍,从2024年开始,中国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。再加上这次全国人大常委会批准的6万亿元债务限额,直接增加地方化债资源10万亿元。同时也明确,2029年及以后到期的棚户区改造隐性债务2万亿元,仍按原合同偿还。政策协同发力后,2028年之前,地方需要消化的隐性债务总额从14.3万亿元大幅下降至2.3万亿元,化债压力大大减轻。此外,蓝佛安表示,下一步将结合2025年经济社会发展目标,实施更加给力的财政政策。整体来看,一揽子财政政策落地,化债力度超预期,有助于打开地方城府政策空间,缓解企业经营压力,并从消费、生育等需求端政策进一步发力,提振有效需求。

海外方面,美联储降息符合预期,美国大选尘埃落定后情绪有望缓和。过去一周,中长端美债收益率小幅下降,短端美债收益率有所上行。影响因素来看,美国大选结果以及美国经济增长和赤字增加的预期推动收益率上行,而美联储降息预期助推收益率下行。向后看,随着市场逐渐消化美国大选结果及其对财政政策的影响,美债收益率波动有望放缓,海外降息周期仍有望持续对港股构成流动性的边际改善。

国内重磅刺激政策落地,叠加海外货币宽松周期的持续演绎,有望为港股带来提振。其中,海外利率敏感和前期滞涨的板块向上修复空间较大。配置层面,哑铃配置策略仍可继续采用,关注受益于央国企估值重塑、经营稳健且具备稳定分红的高股息资产,以及互联网和医疗保健、高景气科技制造等优质成长。

$港股通互联网ETF(SZ159792)$

$小米集团-W(HK|01810)$

$恒生红利ETF(SH513950)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !