美国大选的靴子终于落地了!

美国共和党总统候选人、前总统特朗普在2024年总统选举中获胜,再度入主白宫。

选举结果公布当天,美国金融市场一片沸腾。

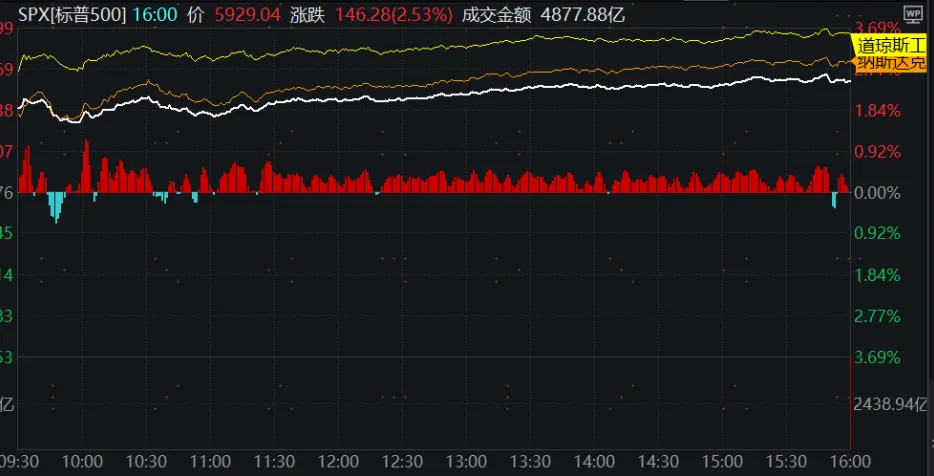

美元指数大涨,美股三大股指全线走高,道指涨3.57%,标普500涨2.53%,纳指涨2.95%,盘中均创下历史新高;但前期强势的黄金资产却出现大幅跳水,COMEX黄金跌幅将近3%,是今年下半年来最大一次单日跌幅。

紧接着,11月8日凌晨美联储宣布将基准利率下调25个基点,将联邦基金利率目标区间调低至4.5%-4.75%,实现“两连降”,标志着美国货币政策已经进入了宽松周期。

在当前重要政策频出、各类资产走出分化趋势的背景下,对于咱们各位基金投资者来说,有什么影响呢?

今天,我们将从特朗普的政策主张出发,再结合近期各类资产的价格变动,分析特朗普2.0时代对各类基金的影响。

这里涉及的资产包括:

1. A股:未来哪些行业和风格或将受益?

2. 国内债市:会受到“股债跷跷板”效应的影响吗?

3. 美股:今年以来“长牛”的美股基金,还值得关注吗?

4. 美债:美债当前的收益率比较高,还能配置吗?

5. 黄金:屡创新高的黄金为何突然回撤?

话不多说,咱们先上结论(后文会详细分析):

01 特朗普ver2.0的政策主张有哪些,对美国和中国有什么影响?

我们整理了可能对经济和金融领域造成比较高影响力的相关政策(下图)。

总的来说,特朗普的一系列政策,理论上对于美国的通胀、经济增长和资产竞争力是有利好的,并对中国部分产业链形成一定的打压,但大家也不需要对国内资产过于担忧,因为存在以下的两个事实:

1. 特朗普在选举阶段声称的政策,后续不一定会全部落地。

我们可以先回顾一下特朗普上一次2016年当选时的情况。

根据华西证券整理的特朗普ver1.0时代的政策落地情况,我们可以发现:大部分的主张是不能完全达成的(表格内将【对内减税】和【对外增加关税】的政策均总结为“达成”,但实际幅度不及选举期间的主张,比如特朗普声称要施加“45%关税”,但最后实施时落地的是25%)。

另外很重要的一点是,在特朗普的“拉票”阶段,他所宣称的某些目标之间是存在内在矛盾性的。

例如,特朗普说会“结束通货膨胀(end the inflation)”,但同时又声称要施加更高的关税。

根据经济学理论和历史经验来看,这部分关税的成本可能会转嫁到日常商品的价格上,推动商品价格上升,最终由美国本土消费者买单。

因而关税政策与结束通胀的目标之间是显著矛盾的,在二者之间美国政府必须要做出权衡。

此外,美国总统并不对所有政策有直接决定权,有时他还需要得到国会、法院等机构的批准,比如美联储对货币政策就有相对独立的决策权。

2. 未来中国财政政策或将加大逆周期调节力度,以对冲特朗普对中国资产的负面影响

其实,在前段时间的“金融三巨头”和财政部相关的新闻发布会中,我们已经可以感觉到决策层对于大力扶持经济和活跃资本市场的信心了。

当前重要会议也在陆续召开,因此大家可以对未来逆周期调节的增量政策有更多的期待。毕竟更大的外部压力,反而可能带来更强的刺激和反弹。

02 各类资产的行情回顾:中短期的市场情绪如何解读,长期怎么看?

上周三到周四(北京时间),围绕着美国大选和特朗普上台,各类资产都显示出了显著的波动和活跃的交易情绪。

从中,我们也许可以读到一些市场通过“真金白银”投票出的未来预期。

1 A股

来源:wind,2024.11.06-2024.11.07

阶段1:当日震荡收跌

11月6日上午10点后,各摇摆州的选票结果逐渐出炉,特朗普赢面显著增大,美元汇率同步快速升值。

阶段2:次日低开

11月7日早上的A股先是低开走势,上证指数一度触及-0.72%的跌幅。

盘前竞价期间,部分流动性不强的美股QDII ETF基金一度出现了较高的盘中溢价率。

阶段3:强势高走

11月7日9点半正式开盘后,A股走出了非常强势的低开高走行情。

从行业上来看,本日领涨的非银金融(7.05%)、食品饮料(6.18%)、房地产(3.77%)等均为典型的内需型顺周期行业,显示出了市场对于国内逆周期调节政策的长期强力信心。

因此,审视当前的A股环境,我们认为:

整体上

政策取向的转变使得市场风险偏好和情绪较9月前有了显著的上升,宽松的流动性环境叠加较有吸引力的估值水平,带动主要宽基指数持续走高,投资者情绪转为相对乐观。

结构上

在“特朗普交易”的短期主线下,内需主题或许强于外需。此外,出于风险偏好有乐观转向的因素,成长风格预计会有更高的弹性。

但大家需要注意,成长风格内部有比较多的外需行业,可能会受到特朗普政策的拖累,因此内需+成长或是更有利的方向。

风险上

长期来看,还是需要留意基本面复苏力度不及预期的风险。

如果特朗普的关税政策最终完全落地,再加上他声称的美元“竞争性贬值”政策的影响,中国可能会采取主动贬值货币的路径以增加出口竞争力的空间,这也许会对中国的未来经济增长造成一定掣肘,因此大家还是需要保持对基本面的关注,灵活调整策略。$广发多因子混合(OTCFUND|002943)$

2 中国债市

这两天,中国的债券基本都以收益率下行为主,显示出了很强的韧性。

例如,11月7日上证指数大涨2.57%,一般来说与股市形成较强力的“股债跷跷板”效应的30年国债期货也仅是小幅度收绿(-0.01%)。

来源:wind,2024.11.06-2024.11.07

那为什么会出现这样的分歧呢?我们认为背后的逻辑在于:

首先,为了扶持实体经济的有序复苏,宽松的货币政策和低利率环境是一个必选项。

其次,“股债跷跷板”效应有一个必要前提:货币总量没有太大的变化,当大部分资金流向股市的同时才会引起债市的资金流出和下跌。

但如果货币总量预计会长期走向更加宽松的方向,那么股市上涨、吸引资金进入,就不一定导致债市资金的大幅流出,也就不支持出现明显的股债跷跷板效应了,比如有可能走出“股债双牛”的走势。

不过需要提醒,以上仅是基于理论层面的分析。当前已经进入四季度,根据历史经验,每当接近年底时债市都存在一定的止盈压力。

比如,有一些已经完成了今年收益目标的资金,可能会从较为激进的债券资产上撤出,转为更为稳健的方向;那对应到资产端,就是指那些长久期、信用资质下沉的债券,以及长期限的利率债,可能会在短期内有一定的波动。

此外,如果未来真的有非常超预期的财政政策出台,使得长久期利率债的供给大幅度增加,那么也可能会使得债市的供给大于需求从而出现下跌。

因此,如果有投资者朋友重仓这些风格(长久期、信用资质下沉,或者长久期利率债)的债基,建议可以稍微谨慎一些对待。

如果对于近期债市走势感兴趣的小伙伴比较多,我们也可以单出一篇详解分析,欢迎在留言区告诉我们。$广发中债7-10年国开债指数A(OTCFUND|003376)$$广发中债7-10年国开债指数E(OTCFUND|011062)$$广发双债添利债券E(OTCFUND|009267)$

3 美股

美国当地时间11月6日,特朗普胜选后,美股三大主要指数均呈现高开平走的走势,全线创下新高。

其中,道琼斯工业指数以3.57%的涨幅,显著胜过了纳指和标普500,显示出金融、能源等“特朗普交易主题”的更强弹性。

数据来源:wind

短期来看,特朗普的各项政策均指向了美国的财政扩张、通胀增加,而对内减税、推动基建等政策也对经济增长有较强的利好,因此美股近期存在乐观的情绪。

但中长期来看,特朗普的政策中也存在部分可能拖累经济增长的主张,例如关税政策对于“滞胀”情形的推动,叠加美股现在较高的估值水平,大家中长期还是要对回撤波动风险有一定的认识。$广发全球精选股票(QDII)人民币C(OTCFUND|021277)$$广发全球精选股票(QDII)人民币A(OTCFUND|270023)$$广发纳斯达克100ETF联接人民币(QDII)C(OTCFUND|006479)$$广发纳斯达克100ETF联接人民币(QDII)A(OTCFUND|270042)$$广发道琼斯石油指数人民币C(OTCFUND|004243)$

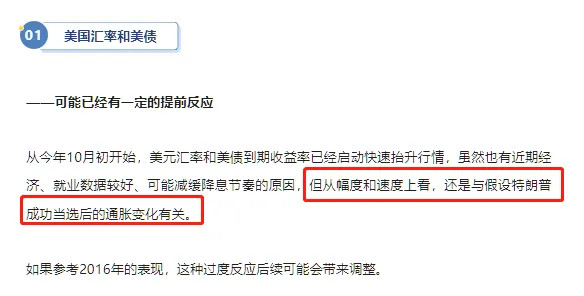

4 美债

回顾美国11月6日的行情,在特朗普胜算逐渐确认的过程中,美债收益率呈现出快速上行的走势(即价格下跌)。

一般来说,长期限的美债收益率是一种对于长期通胀的预期。而近期美债收益率上行,可能代表了市场通过“真金白银”的投票后,大部分投资者认为特朗普上台会推高美国的通胀水平,而非他所声称的结束高通胀。

数据来源:wind

不过,自10月以来,市场已经开始交易特朗普上台后的再通胀预期了,10年美债收益率在近1个月已经上行了大约44bp,短期也存在一些“靴子落地”的空头止盈情绪。

因此,短期来看,美债可能会出现一些反弹上涨的可能性,而就在北京时间11月8日凌晨,美联储宣布降息25bp,这进一步为美债收益率短期下行打开了空间。

不过,美债长期的走势,还是要取决于特朗普上台后是否会真正推高通胀、使得美联储降息的节奏被迫延缓甚至暂停,目前这些因素还存在很多的不确定性。从长期来看,我们还是偏中性的看法。

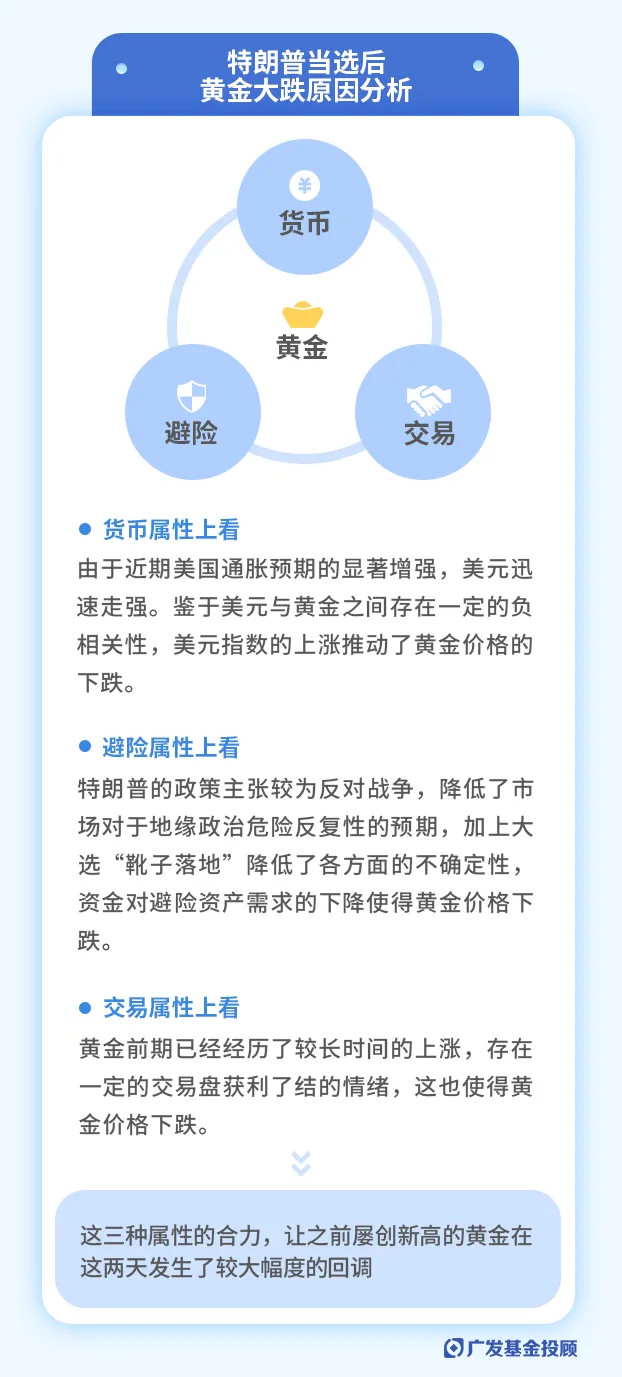

5 黄金

这两天,持有黄金的投资者朋友们,心里可能有点难受。

数据来源:wind

整体来看,黄金这两天下跌的主要原因来自这几点:

不过,在更长期的维度上,美国的滞胀风险、财政宽松、央行购买等因素,可能会为黄金带来一定的支撑,因此在美元指数和美债收益率高企的情况下黄金资产仍然值得持续关注。$广发上海金ETF联接C(OTCFUND|008987)$#美联储宣布降息25个基点#

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎

本文作者可以追加内容哦 !