不少小伙伴表示很迷茫:

主动基金还能不能相信?

都说主动基金相对指数有超额收益,所以选了主动。

但几年拿下来,却是指数基金更香...

01

考虑到新发布的“中证A500”更均衡,我们用A500代表市场整体表现。

红线,中证A500全收益,包含了分红在内的A500指数。

蓝线,偏股混合型基金指数,可以认为代表了主动偏股基金的整体表现。

绿线,“偏股混合型基金指数”相对“中证A500全收益”的超额收益,可以认为是主动偏股基金跑出来的超额收益。

1)主动偏股基金是有超额收益的。

2005年以来,“偏股混合型基金指数”涨了838%,“中证A500全收益”涨了488%,主动偏股基金跑出了350%的超额收益。

2)2019年之前,超额收益主要是在熊市中积累的。牛市中,主动偏股基金跑不赢指数。

比如红框圈出来的几个地方,2007、2009、2015、2017年牛市中,主动偏股基金都是跑输的。

3)2019年之后倒了过来,在2019-2021年的基金牛市中,主动偏股基金积累了大量超额收益,但在2022年后的熊市中,又回吐了相当大一部分。

02

拆开来看,

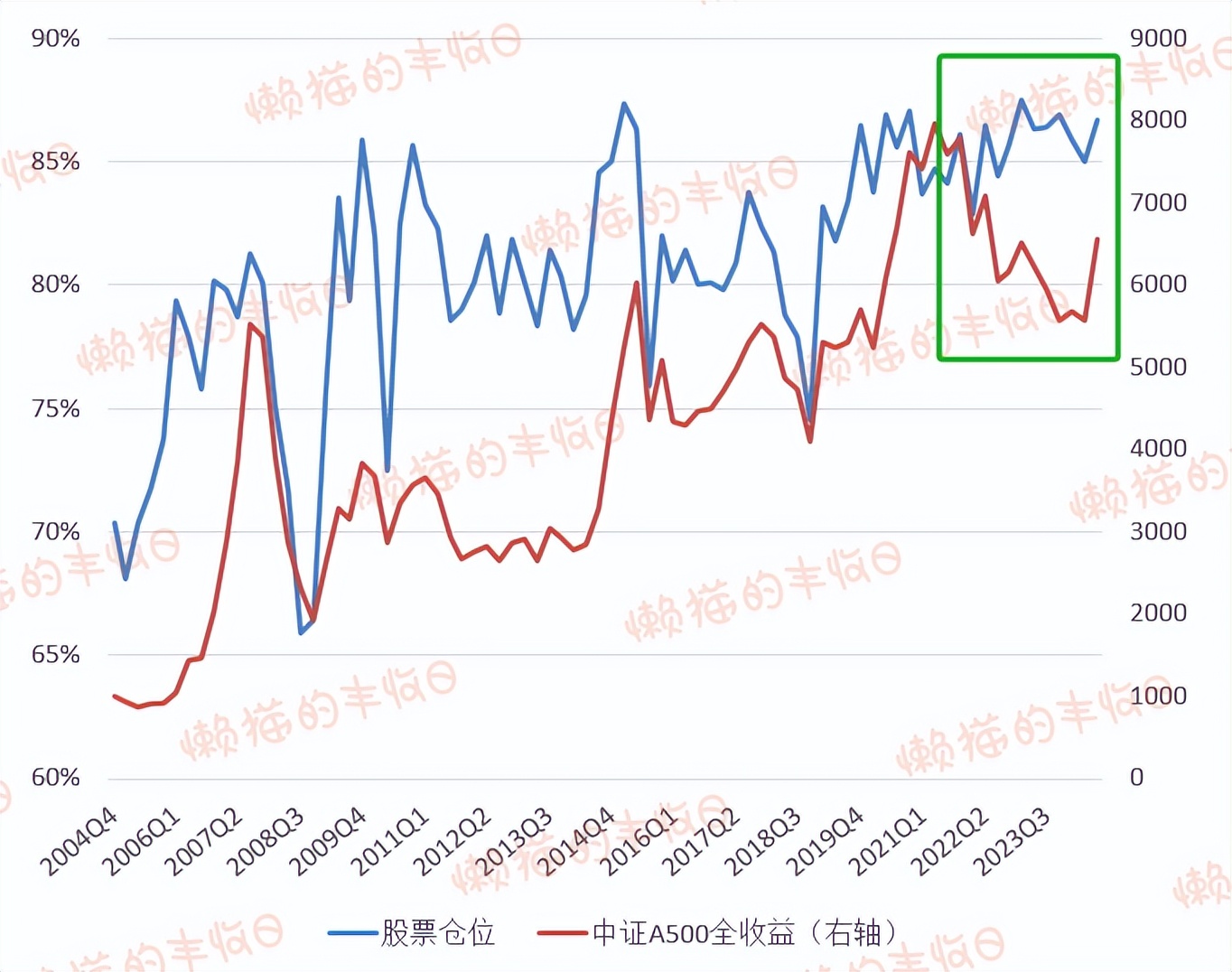

1)仓位变化是主动偏股基金牛市中跑不赢指数,熊市中又能跑赢指数的一个重要原因。

基金经理并不是不择时,而是2020年之后才不择时的。

以“偏股混合型基金”为例,看下股票仓位变化(蓝线)。

牛市中,基金经理逐步加仓。

2005-2007年大牛市,股票仓位从70.4%加到80.2%;

2009年牛市,从66.4%加到85.9%;

2015年牛市,从78.2%加到86.3%。

2019-2021年牛市,从74.6%加到86.5%。

A股曾有一个“88魔咒”说法:当基金经理平均把仓位提高到88%后,行情通常会见顶,其实就是对这种现象的一种总结。

到了熊市后,基金经理又逐步把仓位降了下来,仓位的底部也通常对应着行情的底部。

作为对比,

指数是始终满仓的。

牛市中,基金经理仓位不够,所以跑不赢指数;熊市中,又因为仓位占了便宜,所以跌幅又通常比指数小。

2)行业配置变化也是一个重要原因。

2003-2009年,“五朵金花”行情,公募基金重仓金融、地产、钢铁、煤炭、交运、公用事业,在风口上。

2011-2013年,行情主线又变成了“喝酒吃药”,医药、食品饮料成了公募基金的新宠,位列前两大重仓行业。

2015年中小创牛市中,计算机、传媒崛起。

2017年后,核心资产崛起,食品饮料、医药、电子、电力设备,成了机构重仓的新方向。

比较公募基金重仓行业变迁,能明显看出拥抱时代发展主题的痕迹,这是超额收益的另一个重要来源。

总结起来,

主动基金超额收益来源有这么几个:

1)择时。熊市中降低仓位,减少损失;但牛市中,仓位不够又会影响收益。所以,择时到底有没有贡献超额收益,很难说。

考虑到不少任职时间长的基金经理都说,择时并没有给他们带来太多超额收益。我倾向于认为,择时没有给公募基金整体带来明显的超额收益。

2)拥抱时代主题,也就是选对行业。

这点体现的很明确,2013年的创业板牛市,2019-2021年的核心资产牛市,都是产业大牛市,公募基金取得了明显的超额收益。

3)还有择股。

不好对公募基金整体进行量化,但看单个基金经理,通过择股跑赢行业指数的也不少。

比如冯明远,调研达人,“信澳新能源产业”就相对行业指数有明显的超额收益。

https://mp.weixin.qq.com/s/z0QMA2x8jL7FTwzr7WDCMg

03

回到当下,

2022年之后的熊市中,公募基金为什么没有跑出超额收益呢?

首先是没有明显降低仓位。

不知道咋回事,基金经理似乎突然集体相信“择时不能贡献超额收益”了,大仓位抗下了这波回调。

其次,这波杀的就是公募重仓股。

核心资产牛市中,“偏股混合型基金指数”涨了143.46%,大幅跑赢沪深300、中证A500。

2022年之后,“偏股混合型基金指数”跌了25.98%,也大幅跑输沪深300、中证A500。

比较沪深300、中证A500,也是增加了核心资产权重的A500跌幅大一些。

具体到个股,

还以冯明远举例,

过去几年,择股也不能创造明显的超额收益了...

期待有多大,失望就有多大。

很多人是听信了“主动基金有超额收益”才买的主动基金,而且还可能买在了高位。

但不曾想,过去几年是主动基金还债的几年,高位进来的人,吃肉没赶上,挨打全落在了身上,对主动基金产生了深深的怀疑,主动基金也因此被诟病较多。

04

那未来呢?

主动基金还有超额收益吗?

回到刚才总结的几个超额收益来源:

1)择时。

2)择行业,拥抱时代主题。

3)择股,精选个股。

考虑到不少基金经理都认为“择时不能带来明显的超额收益”,且放弃了择时。我们姑且认为,择时不能带来长久的超额收益。

择行业、择股,这是公募基金核心竞争力所在,也是公募基金超额收益的主要来源。

赶上产业趋势带来的2013年创业板牛市、2019-2021年核心资产牛市,公募基金因为在风口上,超额收益还快速增长,就是图中两个蓝色箭头所指示的位置。

忽略产业趋势带来的牛市,看红色箭头标记的超额收益长期趋势,要平缓的多。

也就是说,

公募基金超额收益再次大爆发,有赖于下一个产业趋势的爆发。

2023年初的AI似乎符合“下一个产业趋势”的标准,当时基金经理也很兴奋,不少人都在买AI。

但现实却是昙花一现,除了高景气的算力,其他方向表现都不如人意,人工智能板块整体也是下跌的,加剧了公募基金的信任危机。

如果等不来这个产业趋势,

主动偏股基金的超额收益恐怕会逊色很多~

2005-2018年,偏股混合型基金指数,涨了420.33%,年化12.89%。

同期,包含分红的A500,涨了310.96%,年化10.94%。

包含分红的沪深300,涨了275.59%,年化10.21%。

主动偏股基金只相对指数跑出了“年化2个多点”的超额收益...

当然,这也只是历史数据,未来的超额收益有多少,不好说。

免责声明:文章内容仅供参考,不构成投资建议

$景顺长城鼎益混合(LOF)C(OTCFUND|018600)$$交银趋势(SH519702)$$华泰柏瑞富利混合A(OTCFUND|004475)$

本文作者可以追加内容哦 !