受人均寿命的延长、人口出生率的降低、居民医疗卫生意识的提高等多重因素影响,中国人口老龄化速度正在加速,创新药物及各类治疗方式的需求增加,医药市场规模正进一步扩大。与此同时,生物医药行业投资机会亦受到更多关注。

生物医药是国家战略性新兴产业,是健康中国建设的重要基础,是加快形成新质生产力的重要领域之一;作为引领科技创新企业发展的主力平台,科创板在推动生物医药企业价值发现中扮演重要角色,吸引了众多有代表性的生物医药企业登陆科创板。在此背景下,上证科创板生物医药指数(科创生物,000683.SH)于2022年5月9日应运而生。

与其他A股和港股的主流医药指数对比,科创生物指数聚焦科创板、研发实力出圈、行业分布较集中、收益爆发性强、成长潜力较大,投资性价比凸显。

一、聚焦科创板,高弹性与生俱来

从指数编制方案来看,与主流生物医药指数相比,科创生物指数最显著的特征为聚焦科创板,科创板股票的涨跌幅限制为20%,科创生物指数自带高弹性特征。

二、硬科技属性突出,研发实力出圈

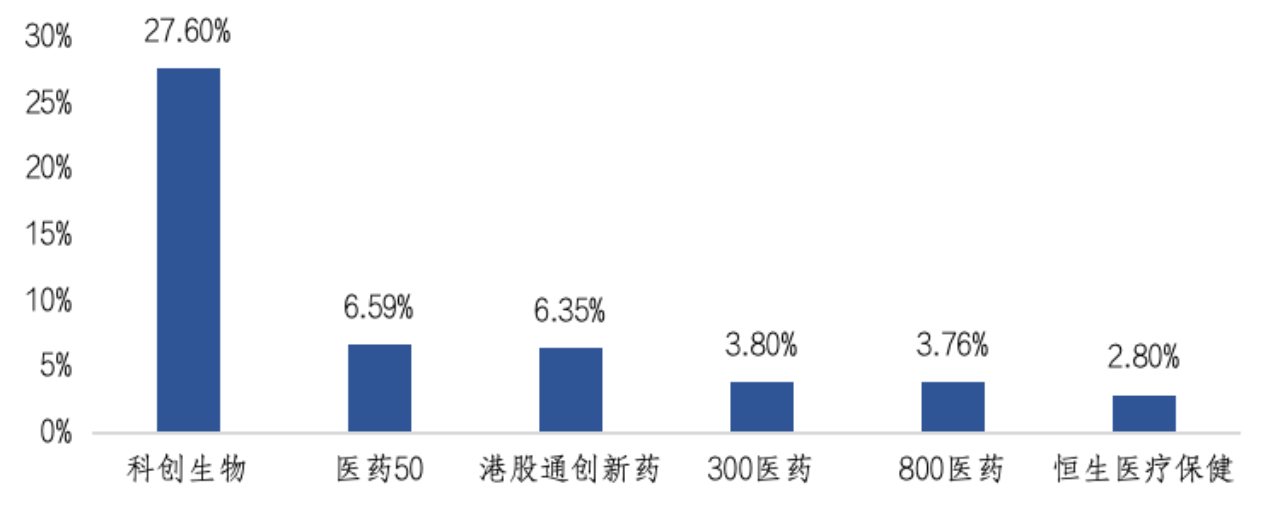

科创板面世即坚守“硬科技”定位,坚持以创新驱动发展,生物医药为科创板创新驱动支持的六大领域之一。科创生物指数成份股研发实力出圈,根据2024年中报数据,成份股研发费用占营业收入比重高达27.60%,远超同类生物医药指数。

数据来源:Wind,指数成份股数据截至2024.09.30,研发费用、营业收入数据来自2024年中报。

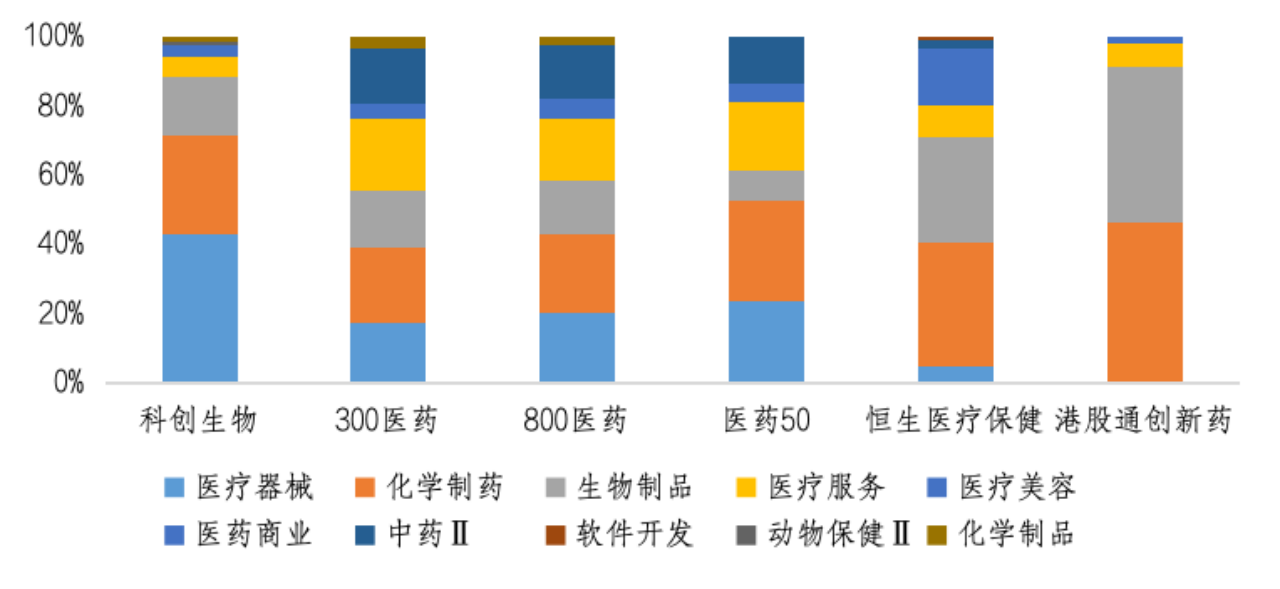

三、行业分布相对集中,聚焦医疗创新器械+创新药

相较A股和港股主流医药指数,科创生物指数聚焦医疗器械、化学制药、生物制品领域,其他细分板块成分股占比相对较少。

数据来源:Wind,行业分类为申万二级行业分类,数据截至2024.09.30。

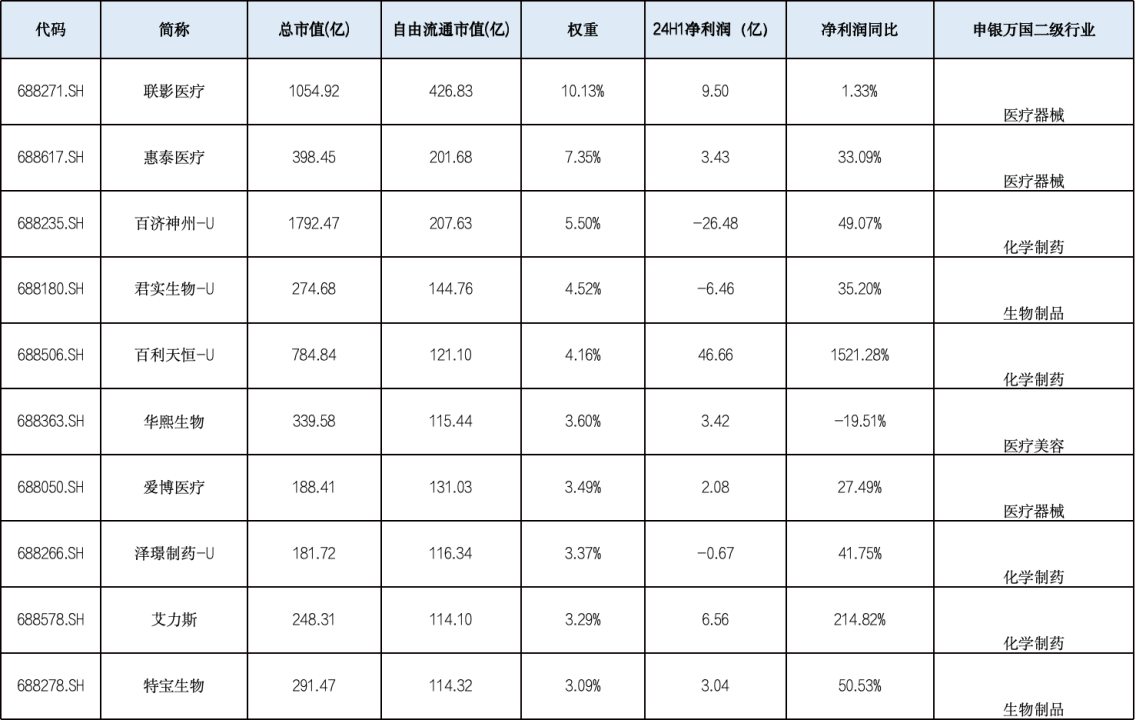

四、盈利能力较强,尽显成长本色

头部效应显著,盈利能力较强。优质龙头公司往往在行业中拥有成本优势、技术优势、资源优势和整合优势,盈利能力相对较强。根据2024年半年报数据,指数前十大权重股中9只个股实现了净利润的同比增长,增速在1.33%-1521.28%之间不等。

资料来源:Wind,截至2024.09.30,其中,净利润及其同比为2024年中报数据;以上个股不构成投资推荐。

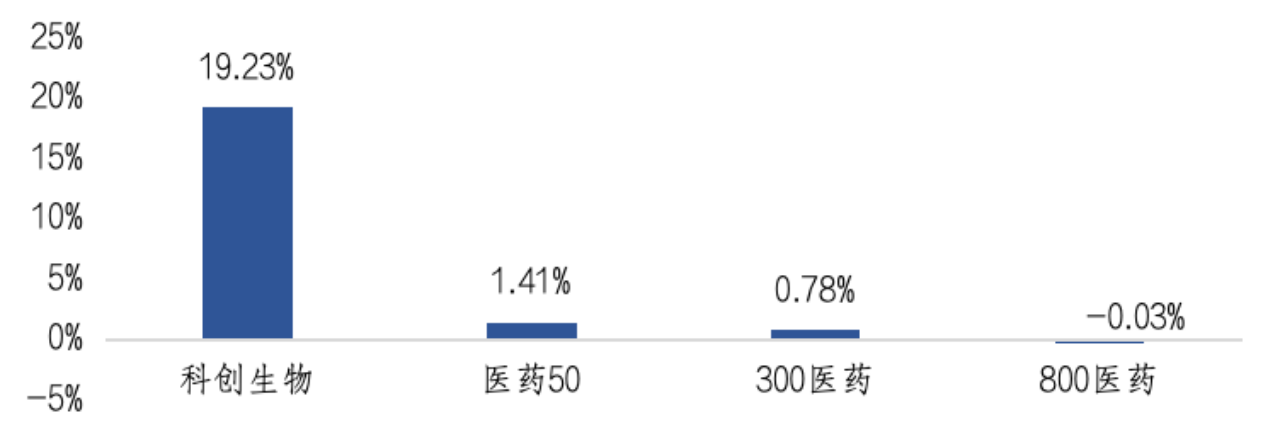

营收增速突出,尽显成长本色。根据2024年中报数据,科创生物指数营收增速达19.23%,远超同类生物医药指数,企业成长能力显著。

注:数据来源于Wind,指数成份股数据来自2024年中报。

五、长跑能力出众,收益爆发力强

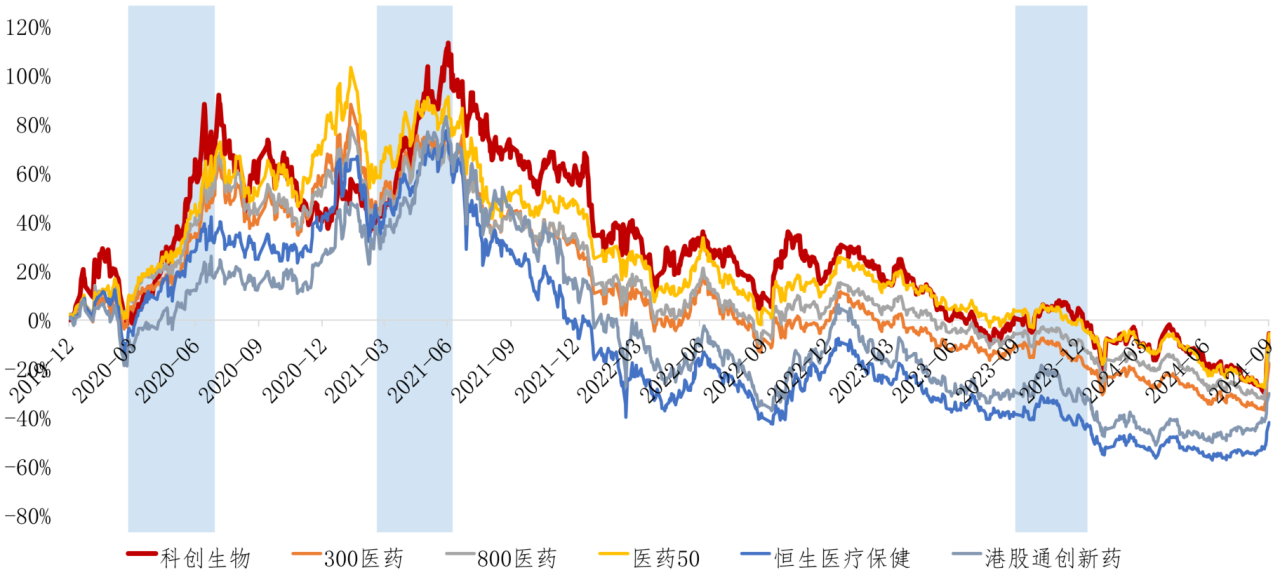

科创生物指数长跑能力突出,基日以来跑赢大多数主流医药指数。此外,科创生物指数收益弹性较高,在医药上涨行情中业绩弹性相对较好,领先同类指数。

注:1、数据来源于Wind。统计区间为2019.12.31-2024.09.30。科创生物指数2020-2023年各年度涨跌幅分别为42.33%、14.58%、-27.17%、-11.87%。2、图中所指医药上涨行情为申万一级医药指数上涨行情超三个月的时间区间。

当前科创生物指数市盈率为61.29X,自指数发布以来历史分位数为39.41%(来源于Wind,截至2024.11.11),估值处于历史相对低位,向上空间较大。从长期来看,随着中国人口老龄化逐渐加深,预计创新药、医疗器械、医用耗材等相关需求会逐渐攀升,后期行业整体有望迎来价值重塑。在此背景下,科创生物指数作为聚焦科创板的高弹性指数,有望受益并表现出色。

注:过往历史数据不代表市场运行的所有阶段,过往历史数据特别是标的指数表现不代表基金的业绩表现,不预示未来表现,也不构成基金业绩的保证。观点仅供参考,具有时效性,不构成投资建议或收益承诺,也不代表本基金未来具体配置方向。

$科创医药ETF(SH588860)$

$科创ETF(SH588050)$

$工银科创板50ETF联接A(OTCFUND|011614)$

$工银科创板50ETF联接C(OTCFUND|011615)$

$工银科创ETF联接E(OTCFUND|020750)$

本文作者可以追加内容哦 !