破防了,

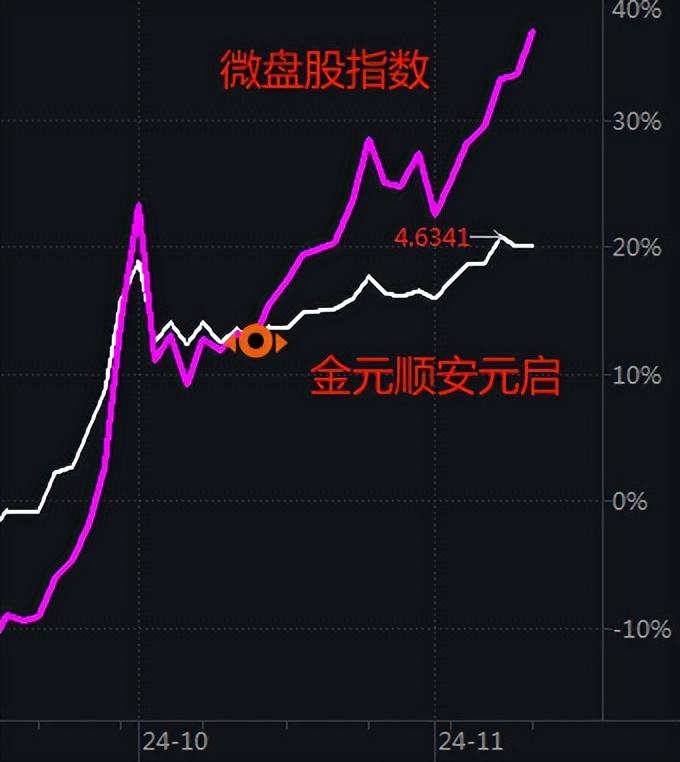

最近小盘股、微盘股表现特别好。

微盘股指数,30角斜向上涨,又创了新高。

主要宽基指数也呈现出“市值越小,涨幅越大”的特征。

中证1000、中证2000,超过了10月8日的最高点。

中证500,离10月8日最高点一步之遥。

只有沪深300不争气,还在后面晃晃悠悠...

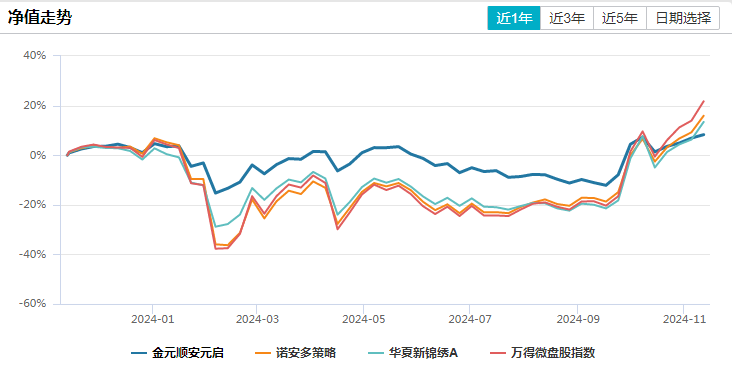

小盘、微盘占优,按理说,微盘策略基金应该会有不错的表现。

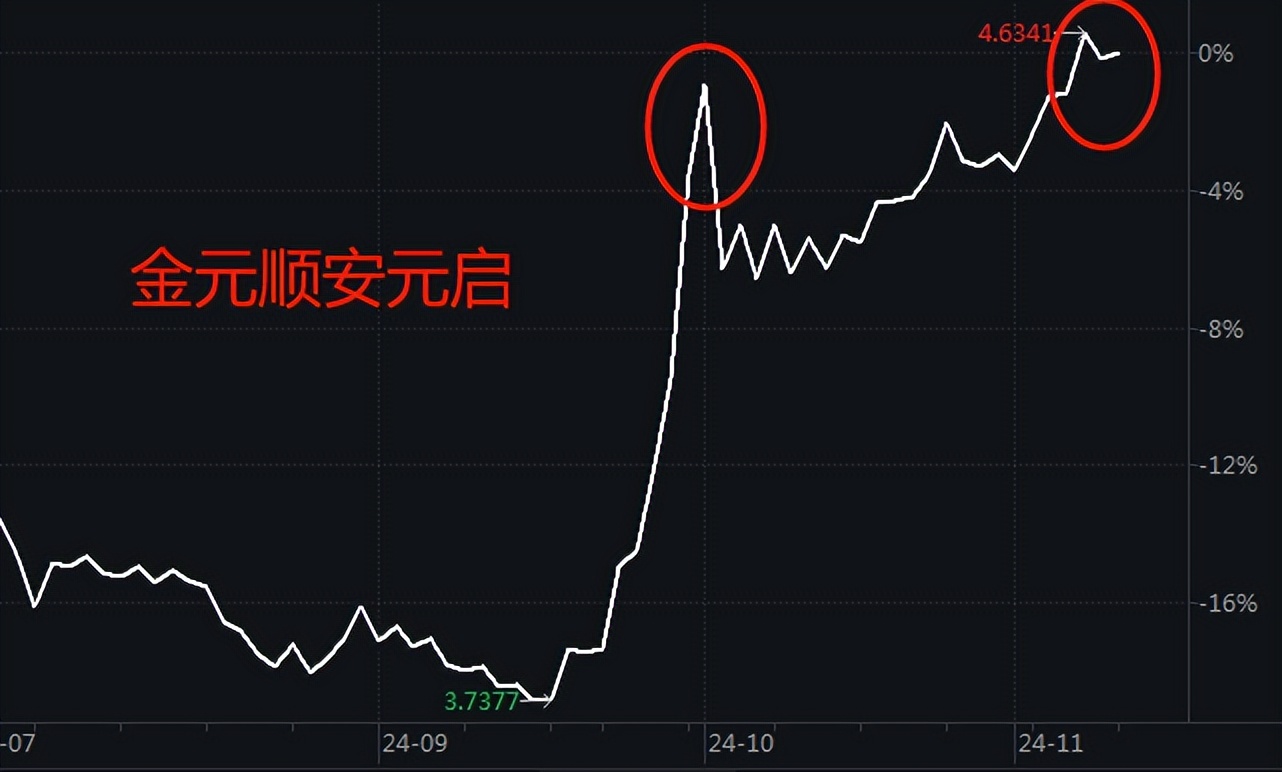

但我看了“金元顺安元启”的走势,直接大呼“好家伙”...

白线是“金元顺安元启”,

紫线是“微盘股指数”。

完全不在一个频道上~

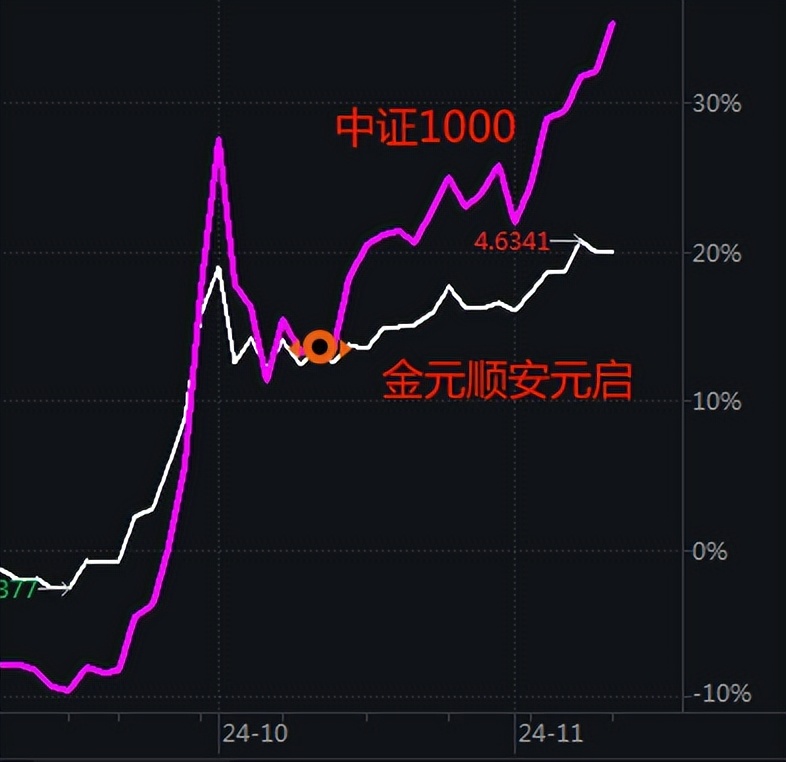

换“中证1000”对比下,

hhh,竟然没跑赢....

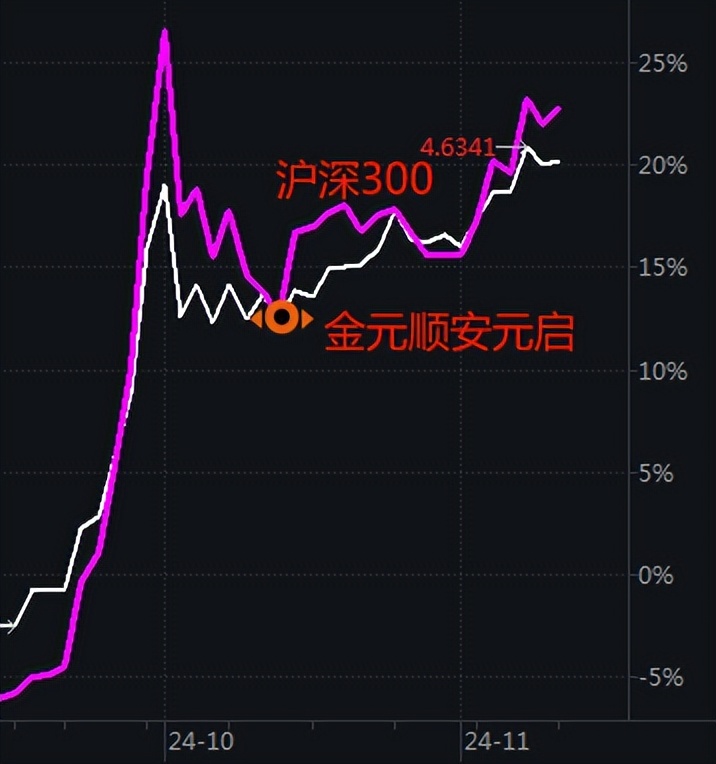

上“中证500”,

吐一口老血,连“中证500”都跑不赢???

好吧,“沪深300”上。

...,其实也没跑赢。

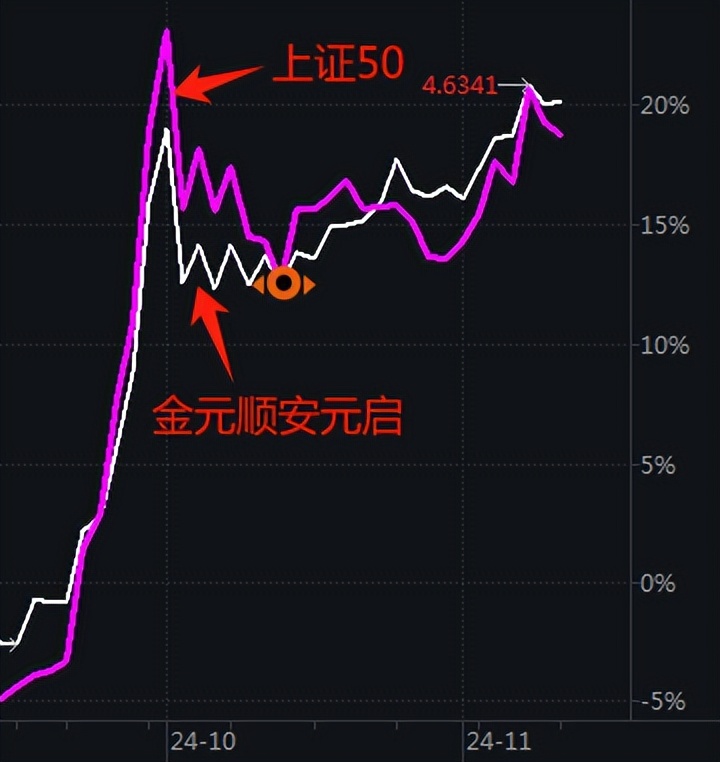

这是逼着我放大招啊,

“上证50”上,

终于跑赢了...

01

作为曾经的“微盘策略”扛把子,“金元顺安元启”为什么在这波小盘股牛市中,竟然连中证500都跑不赢呢?

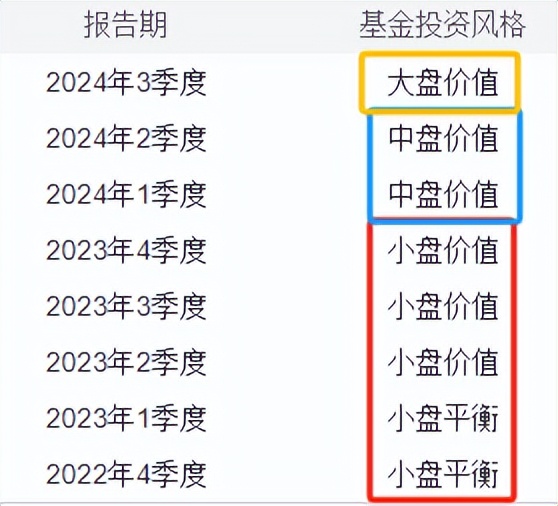

原因是,缪玮彬换方向了。

之前是小盘风格,今年上半年换成中盘风格,3季度又换成了大盘风格。

看十大重仓股更清晰,

2023年3季度,十大重仓股市值最高106亿元,最低20亿元,平均42亿元。

今年3季度,十大重仓股市值最高1.06万亿元,最低122亿元,平均1837亿元。

从去年4季度开始,缪玮彬就在逐渐增加大盘股的占比了。

再对比下全部持仓,

仓位TOP90的股票中,

去年2季度,市值超过百亿就1只。

去年4季度,变成了22只。

今年2季度,增加到41只。

不管是十大重仓股,还是全部持仓,都能看出“缪玮彬逐步加仓大盘股”的趋势。

而且,加的主要是大盘价值股。

以三季度的持仓为例,

主要是保险、有色金属、公用事业,PE10倍左右。

这就解释了,为什么缪玮彬跑不赢中证500,甚至连沪深300都跑不赢。

过去一个月,就属大盘价值股表现差。

大盘价值指数跌了0.34%,远远落后沪深300、中证500。

02

至于为什么加仓大盘股?

我去扒了“金元顺安元启”的定期报告,

2023年年报中,有这么一段话:

“在股票和行业选择方面,主要关注复苏受益的估值水平较低的品种,并于四季度增加一些持续盈利能力表现良好的公司。”

今年的一季报、二季报、三季报中,都有这么一段话:

“坚持分散化投资,在股票和行业选择上,加大对持续盈利能力表现良好的公司的配置力度,同时兼顾配置具有一定性价比的低估值品种。”

关注受益于经济复苏的低估值品种,加大对盈利能力表现良好公司的配置力度,缪玮彬大概率是从宏观层面判断,市场风格可能从小盘切换到大盘。

应该说,这个判断也挺有预判性的。

靠着提前拥抱大盘股,“金元顺安元启”在今年的大部分时间表现都比其他微盘策略基金好,年初的回调中跌幅也小得多。

但没想到,“小盘占优”行情会卷土重来,最近严重跑输。

当然,缪玮彬也没对不起投资者。

继10月8日创历史新高后,“金元顺安元启”又在11月7日(上周四)创了历史新高。买这只基金,并一直拿着的人,在不断享受“新高”的喜悦。

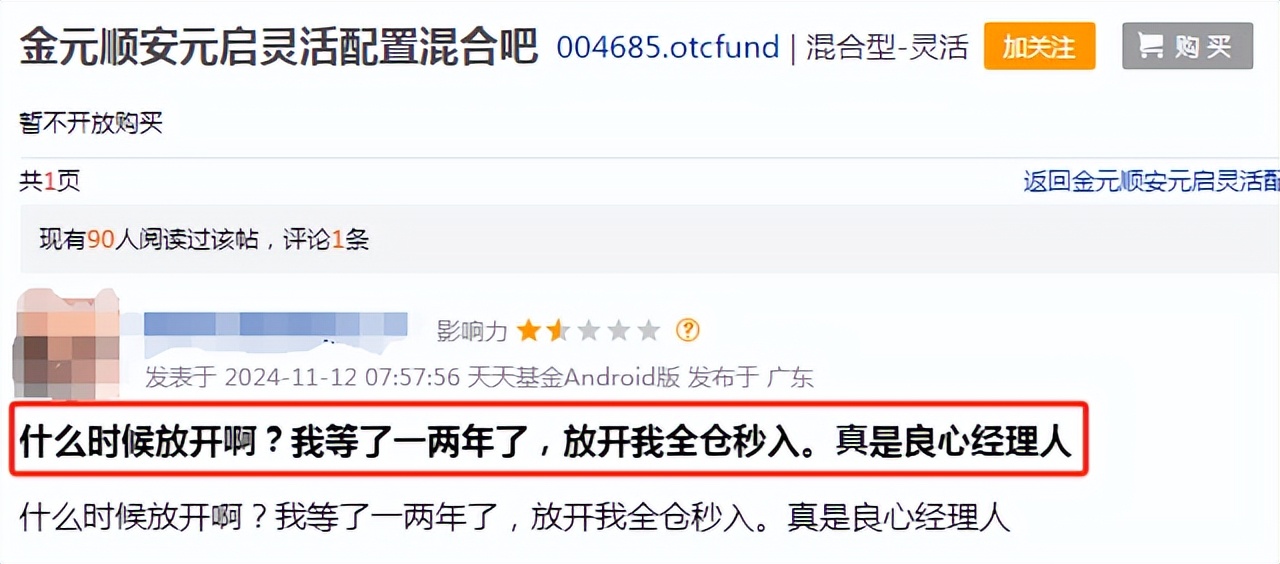

所以,评论区也有不少夸夸贴~

比如这个,

YYDS,不服不行。

还有人期待放开,要全仓秒入~

不知道他们有没有注意到,基金的持仓风格已经从“微盘”转向了“大盘”...

这里也顺带搞个投票,

不再聚焦“微盘”后,你还会选“金元顺安元启”吗?

也欢迎投票的小伙伴评论区说说原因~

03

如何衡量大小盘风格切换呢?

可以用“沪深300/中证1000”来量化。

就是图中绿色的线,

往上走,代表大盘股跑赢小盘股,比如2016-2020年。

往下走,代表小盘股跑赢大盘股,比如2013-2015年。

当前,

“沪深300/中证1000”处于高位,意思是过去一段时间大盘占优。

按照“均值回归”的思路,往下走,将来小盘占优的可能性更高,这和缪玮彬从宏观判断“经济复苏,市场风格从小盘切到大盘”是相违背的。

所以,将来到底是“大盘占优”呢?还是“小盘占优”呢?

04

再看看其他微盘策略、小盘量化基金的表现。

1)大部分还是聚焦在小盘上,苏秉毅买了北交所,“大成景恒”过去一个月涨了26.42%,表现最好。

2)应该没有人比缪玮彬转的更为彻底,他也因此收益最低。

3)这些人也加仓了大盘股,

叶帅,把东方财富、立讯精密、北方华创、中国移动等买进了十大重仓股。

但他三季报中说,投资范围还主要锚定在安全边际较高的中小盘池子。

黄志钢,之前拿的主要是20、30亿元的小盘股,三季度把几只百亿市值的股票买进了十大重仓股。

虽然平均市值提高了,但其实还是小盘股。

可能,只有缪玮彬一个人在默默、坚定的改变?

免责声明:文章内容仅供参考,不构成投资建议

$金元顺安元启灵活配置混合(OTCFUND|004685)$$诺安多策略混合(OTCFUND|320016)$$华夏新锦绣混合A(OTCFUND|002833)$

本文作者可以追加内容哦 !