光伏行业,冰火两重天!

一边是行业整体周期低迷,光伏行业已经连续亏损了4个季度,2024年9月国内光伏产品出口额21.24亿美元,环比下降了17.83%。

其中光伏一哥隆基绿能今年前三季度净利润巨亏65.36亿元;另一巨头通威股份也是如此,净利润亏损47.7亿元。

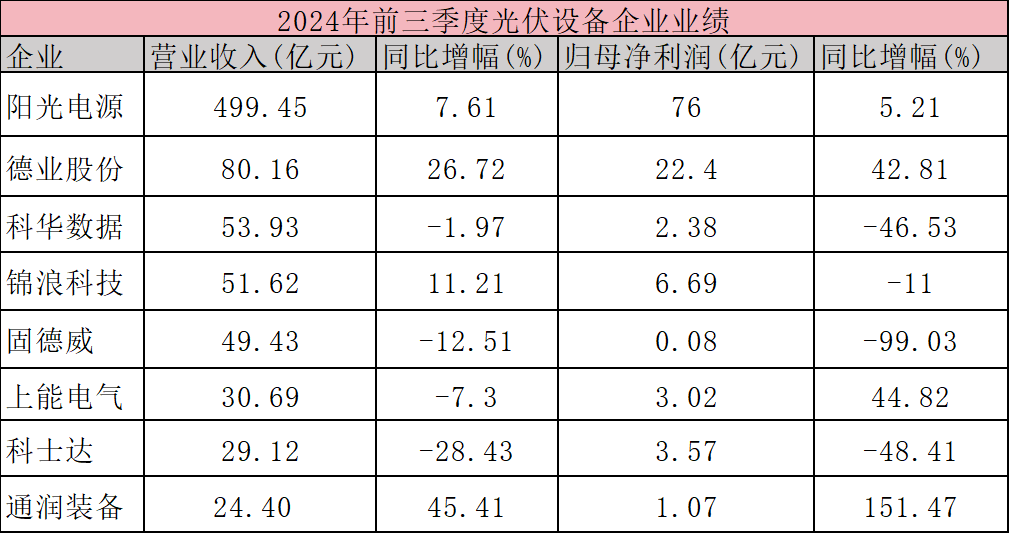

另一方面是大赚,光伏设备保持了利润高增长,展现出逆周期的特征。今年前三季度阳光电源以归母净利润76亿元,成为了最赚钱的光伏上市公司。

这就证明了逆境中也有优等生。

阳光电源的业绩和盈利情况就是当之无愧的优秀!

业绩方面

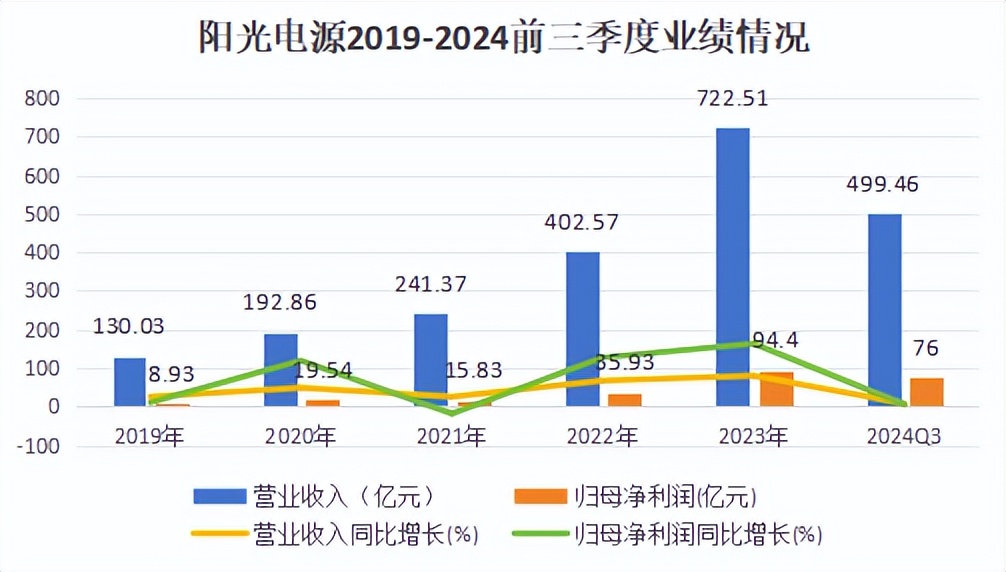

阳光电源营业收入由2019年的130.03亿元飙升至2023年的722.51亿元,年复合增长率高达40.92%。

在2024年前三季度营业收入达到499.46亿元,同比增长7.61%,虽然同比增速放缓,但是看看固德威最新的三季报,营收只有49.43亿元,同比减少12.51%,归母净利润只有0.08亿元,同比减少99.03%,可谓是惨淡。

此外,今年前三季度阳光电源归母净利润同比增长5.21%,看似不错,但是与2023年同比大增162.69%的数据相比天差地别!

不过这也情有可原,因为阳光电源的第二大产业模块储能业务是项目制,项目确认收入存在滞后性,尤其阳光电源海外业务的占比高,海外业务的并网进展慢影响了利润确认。

盈利能力方面

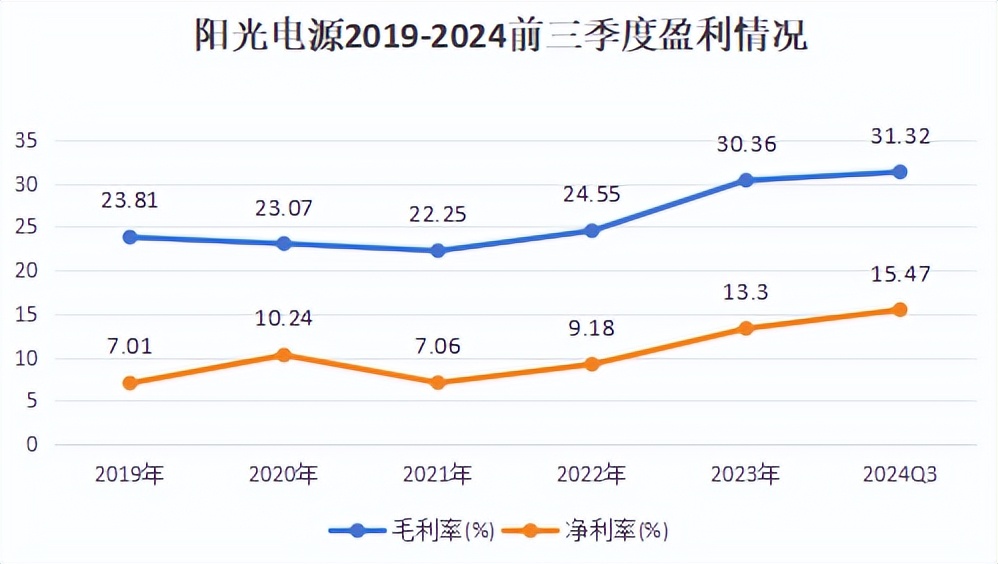

虽然光伏行业持续下行,但是阳光电源净利率由2019年的7.01%攀升至2023年的13.3%,更是在今年三季度达到15.47%。

那么,是什么推动阳光电源净利率再创新高?

毛利率的稳定增长和费用管控,二者缺一不可。

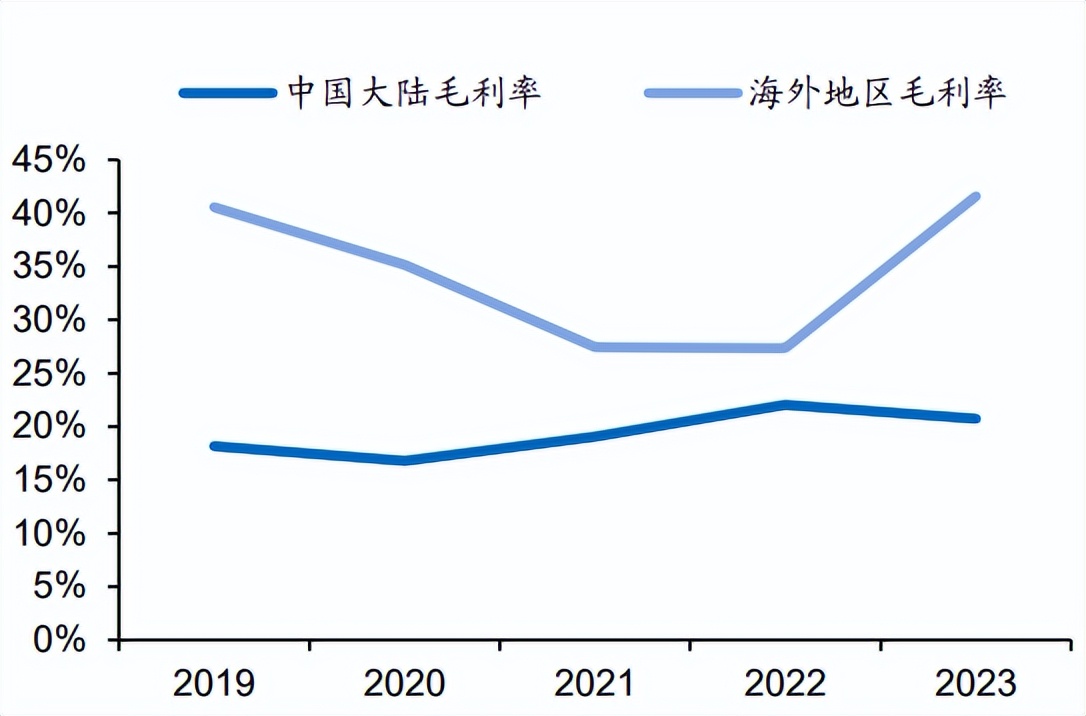

2023年年报显示,国内销售产品的毛利率20.73%,距离2022年的22.64%同比下降了8.44%,但是海外毛利率达到41.57%,同比大涨52.05%。虽然海外市场利润受到运费、汇率等影响,但阳光电源放弃低利润订单,将目光放在高利润高门槛的欧美市场,最终数据也没有辜负他的布局,海外市场的毛利率明显高于国内市场,也带动了公司整体毛利率稳步增长。

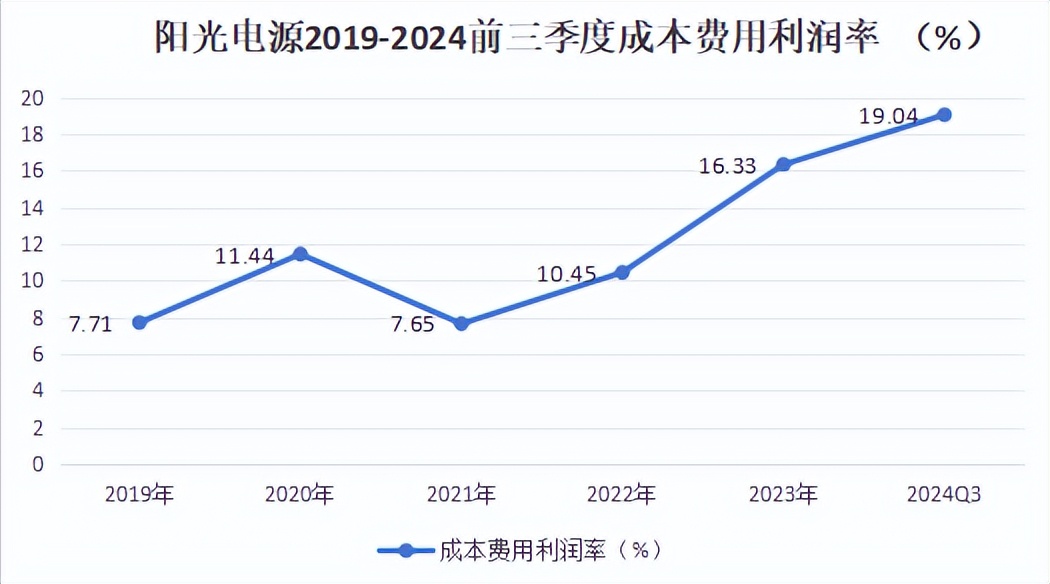

同时,阳光电源成本费用利润率强势增长,从2019年的7.71%一路飙升至今年三季度的19.04%,说明单位产品的成本费用带来的利润增多了,经济效益大幅改善。而且2024年前三季度销售费用27.77亿元,同比减少5.47亿元,这说明什么?

公司产品卖得好!不需要那么多的营销费用了。

阳光电源增利又增收,靠的是什么?

1.产品优势

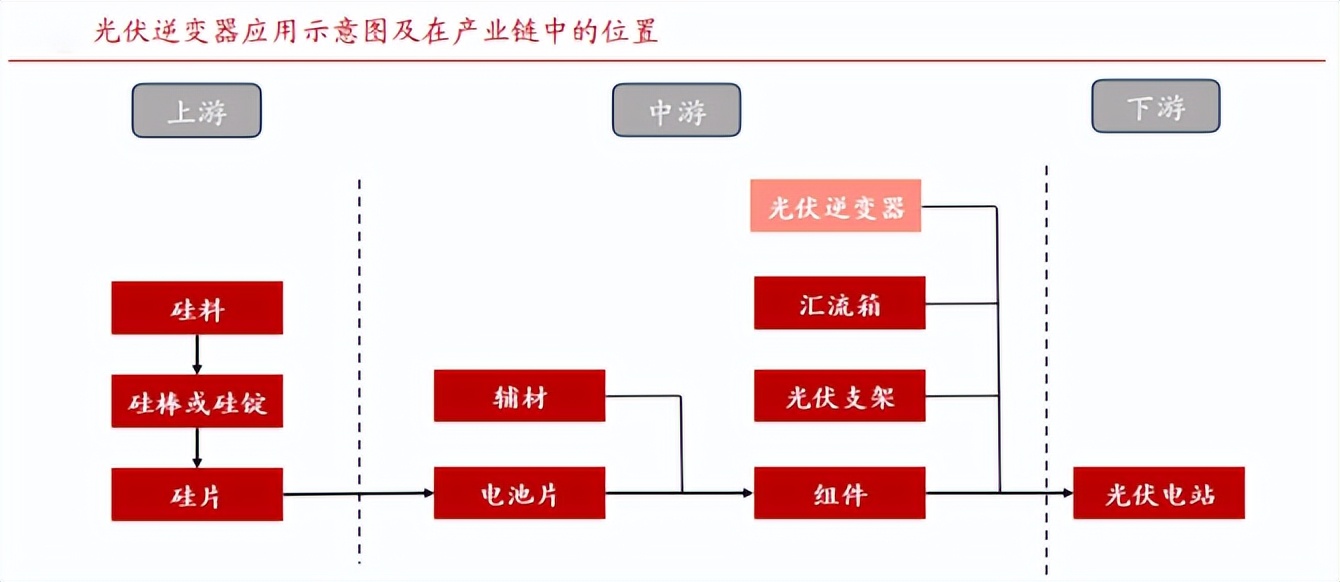

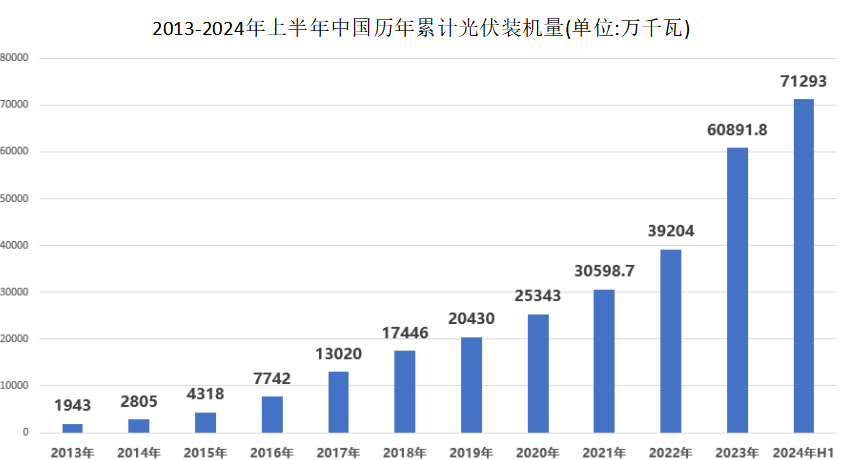

今年1-9月,全国光伏新增装机160.88GW,同比增长24.77%。因为光伏发电是直流电,存在许多局限,就需要逆变器把直流电变成交流电,所以装机需求增长带动了光伏逆变器需求上升。

而且与上游硅料、硅片的卷价格、卷生产不同,逆变器核心技术掌握难度高、渠道壁垒高,因此受光伏行业整体影响更小。阳光电源2003年就打破了国外垄断,研制出了光伏并网逆变器,坚定地走在研发之路上,截至今年上半年公司累计获得专利权4906项,专利数量在同行业。

2.价格影响不显著

光伏逆变器单价有逐年下降的趋势,阳光电源逆变器的整体销售均价就由2019年的0.27元/W降至2023年的0.21元/W,其实是电子元器件的价格下跌,降低了逆变器行业的制造成本,带动价格下降。

但这也比硅料、硅片、电池片的价格波动平稳了太多。

单看今年的数据,年初单晶复投料主流成交价格为57元/KG,今年11月已降至37元/KG;硅片方面,年初P型M10硅片主流成交价格为1.90元/片,截至11月跌到1.10元/片;电池片方面,年初M10电池片主流成交价为0.370元/W,截至11月跌到0.270元/W。

3.份额优势

强者恒强,阳光电源超越华为,成为光伏逆变器的龙头老大,在2023年出货量达到125.39GW,同比增长近69%,市占率达到23.8%位居第一。值得一提的是阳光电源逆变器的市占率是由2014年的10%,逐步增长到2023年的近24%,可以看出其在逆变器市场不可撼动的地位。

未来,阳光电源还能保持高成长吗?

首先,光伏行业有复苏迹象

今年光伏行业承压有目共睹,产能过剩、光伏产品价格持续下跌成为了行业发展的阻碍,不过作为周期性行业,亏损越厉害,就越接近底部。

随着硅材价格止跌回升,终于出现了筑底迹象,已经有部分企业率先扭亏为盈。光伏逆变器行业在今年上半年本就表现不错,在三季报中表现更是加速回暖。而阳光电源作为逆变器龙头,未来随着行业周期保持业绩增长也不是问题,毕竟在行业寒冬中他都实现了逆势增长。

其次,是需求量没有减少

今年上半年阳光电源收购泰禾,提升公司产业布局;还助力沙特完成2030愿景,签约了全球最大储能项目。

并且逆变器基本10年就需要更换一轮,仅看今年就有176GWh逆变器使用时间超过10年,这需求量不就摆在明面上了?

最后,阳光电源产业布局均衡

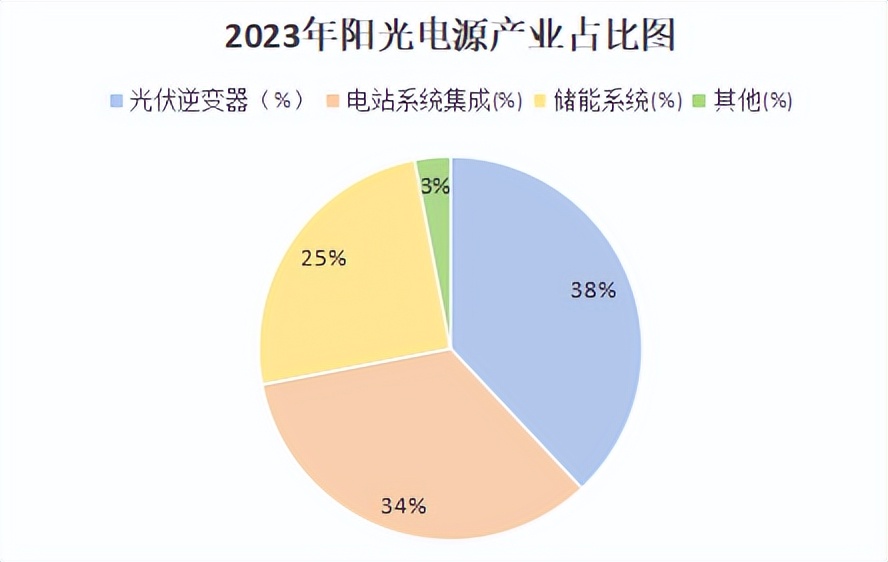

通过阳光电源近五年的营收结构来看,阳光电源营收增加背后是光伏逆变器、电站建设和储能系统三大业务的高速发展,还提前布局进军氢能及充电桩领域,可谓是眼光深远。

2023年储能系统出货量,阳光电源排名第一。

光伏发电具有很强的随机性,无法作为主力发电方式,所以需要储能电站将电力存储起来。2024年以来,部分地区要求按照不低于光伏及风电装机容量的10%~20%配储,配储比例的提升为阳光电源未来业绩做了保障。

长远来看,阳光电源在海外的布局,使得其在中东、欧洲的大储项目为公司未来业绩增长保驾护航,而装机需求的增长和价格的相对稳定,也能加快阳光电源出清速度,自然能维持增利又增收。从合同负债也能看出,今年前三季度达到88.97亿元,同比增长了62.32%,更是超过了去年全年的65.65亿元,说明阳光电源不缺活干。

总体上看,阳光电源作为逆变器的龙头,目前处于产能出清的关键时期,随着海外市场的拓展,其盈利估值有望实现戴维斯双击。

关注投研邦,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

来源:投研邦

本文作者可以追加内容哦 !