股价由盈利和估值共同决定

P=EPS*PE

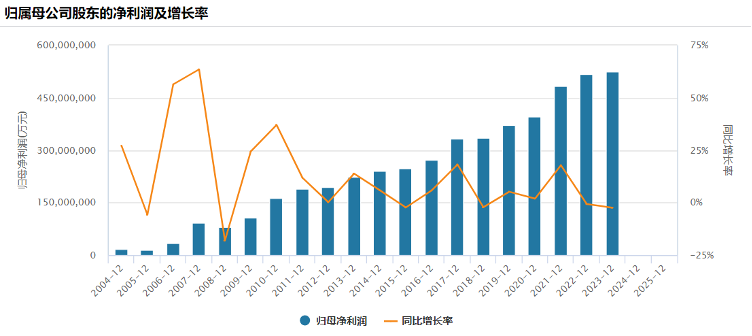

我们知道,股价由每股盈利(基本面)和估值(投资者预期)共同决定。2022年以来,上市公司盈利增速不断下降,且政策较为温和,在一定程度上压制了投资者对市场的预期,WIND全A指数也随之调整。

Wind全a年度归母净利润及增速

数据来源:wind,时间区间2004.1.1-2024.10.24

盈利下行周期即将结束

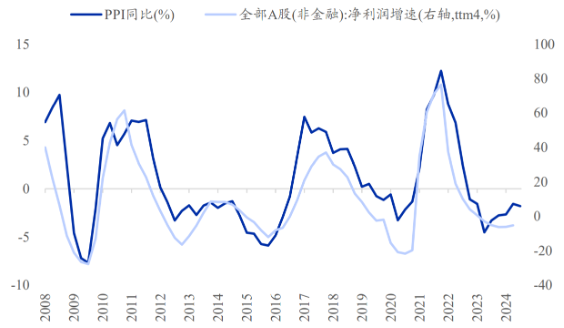

从盈利视角看,现阶段A股处于本轮盈利下行周期尾声。按照PPI指标,本轮PPI自2022年10月转负以来,持续负增长已接近两年时间。相应地,全部A股(非金融)净利润增速从2022年开始进入下行周期,2023H2明显转负,同样已经历较长的下行阶段。2024年开始PPI降幅略有收窄,24Q2净利润增速(TTM)较24Q1降幅略有收窄,意味着24Q2大概率是本轮A股净利润增速的低点,后续有望逐步修复,当下处于盈利下行周期尾声。

PPI同比与全部A股(非金融)净利润增速

数据来源:wind,时间区间2008.1.1-2024.10.24

A股有望迎来盈利驱动“长牛”行情

从历史经验看,盈利下行周期尾声,市场上涨行情出现概率较大。究其原因,一方面股票资产久期相对较长,当股市盈利下行周期接近尾声时,市场对盈利的“弱现实”相对钝化,已经开始期待后续的盈利增速回升。另一方面,当盈利增速接近探底时,大概率受益于利率下行引发的分母行情。

从A股的历史经验看,利率对估值和大盘的拉动通常在盈利增速接近探底时较为突出,2008-2009、2014-2015、2019Q1、2020年较为明显。其中2008-2009、2020较为类似,经济在外生冲击(金融危机、疫情)影响下大幅下行,股市同样先经历杀业绩过程,但随后随着逆周期政策发力,经济走出V型反转,在盈利增速探底前估值已经开始回升。2019Q1的春季躁动,其背景之一是A股盈利增速从2017年初见顶,持续下行至2018年底,调整将近2年。2019年在偏宽流动性环境+稳增长政策带动下,A股估值得到明显提振。

近期利好政策频出,财政政策空间较大,企业盈利有望见底回升。从历史看,市场上涨一般包括“拔估值”与“盈利驱动”两种阶段。展望未来,随着企业盈利见底回升,有望进入“盈利驱动”的长牛行情。

风险提示: 本页面观点不代表本公司投资观点或投资建议,敬请投资人理性分析并做出独立判断。我国证券市场成立运行时间较短,过往数据不代表市场运行的所有阶段,不能代表或预示相关基金未来业绩。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金有风险,投资须谨慎。投资本基金可能遇到的特有风险包括:(1)标的指数回报与股票市场平均回报偏离的风险;(2)标的指数波动的风险;(3)基金投资组合回报与标的指数回报偏离以及跟踪误差控制未达约定目标的风险;(4)标的指数变更的风险;(5)指数编制机构停止服务的风险;(6)成份券停牌的风险;(7)基金份额二级市场交易价格折溢价的风险;(8)IOPV计算错误的风险;(9)申购赎回清单差错风险;(10)退市风险;(11)退补现金替代方式的风险;(12)投资者申购失败的风险;(13)投资者赎回失败的风险;(14)基金份额赎回对价的变现风险;(15)基金在二级市场的流动性风险;(16)第三方机构服务的风险;(17)因终止上市导致终止基金合同并进行基金财产清算的风险等。请仔细阅读《基金合同》和《招募说明书》等基金法律文件(详阅官网www.tkfunds.com.cn或客服热线400-18-95522),选择与自己风险能力相匹配的基金。投资者可通过网上现金认购、网下现金认购、网下股票认购三种方式认购本基金,具体详见招募说明书。本产品由泰康基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

本文作者可以追加内容哦 !