01 市场观察

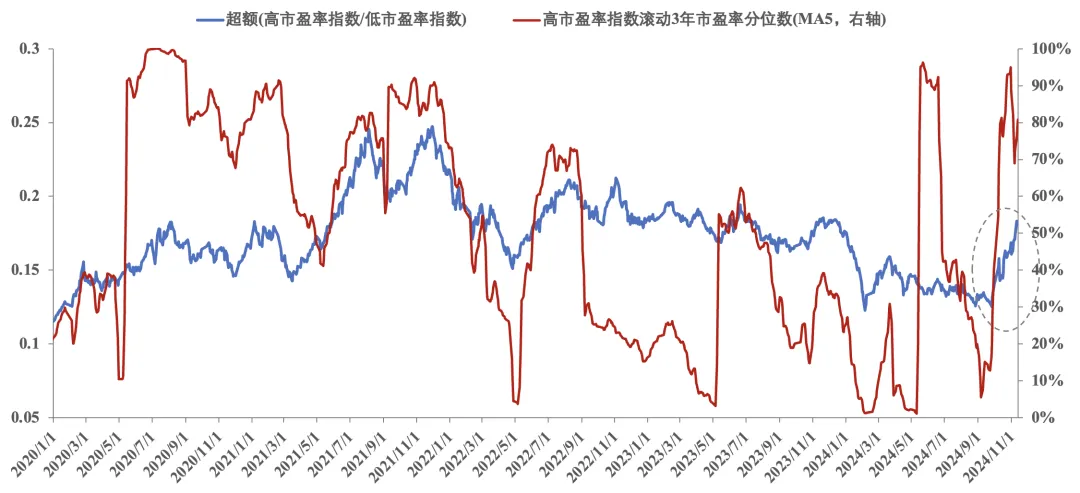

9.24之后,在“闪电牛”的烘托下,炒小炒概念炒绩差达到一个高涨的程度,以高市盈率指数为代表的相关板块不仅估值来到历史相对高位,技术上也呈现顶背离特征。高市盈率指数目前滚动3年市盈率分位数为81%,表明指数估值处于历史较高水平。9月24日至11月11日,高市盈率指数相比低市盈率指数的超额达52.3%,短期内超额反弹幅度十分惊人。

图:高市盈率指数估值与相对超额

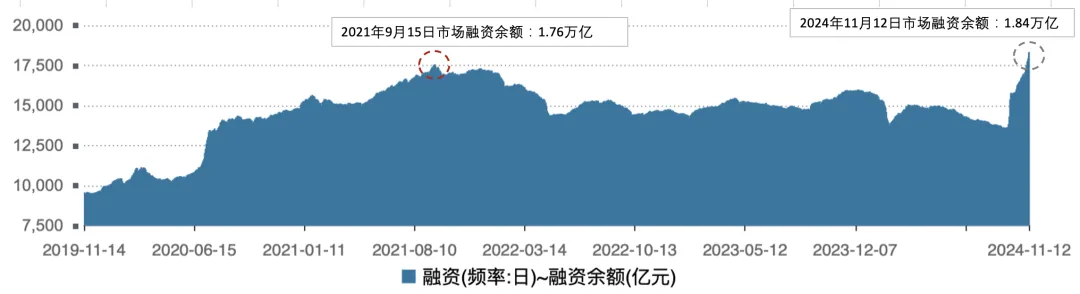

两融余额数据表明市场交投热度达到历史较高水平。融资余额更是超过了2021年9月的高点,创近5年新高。若市场后续出现调整,之前一直被压制的绩优股有望走出超额。

图:目前市场融资余额已创近5年新高

02 2024年以来300质量低波超额走势与回撤原因分析

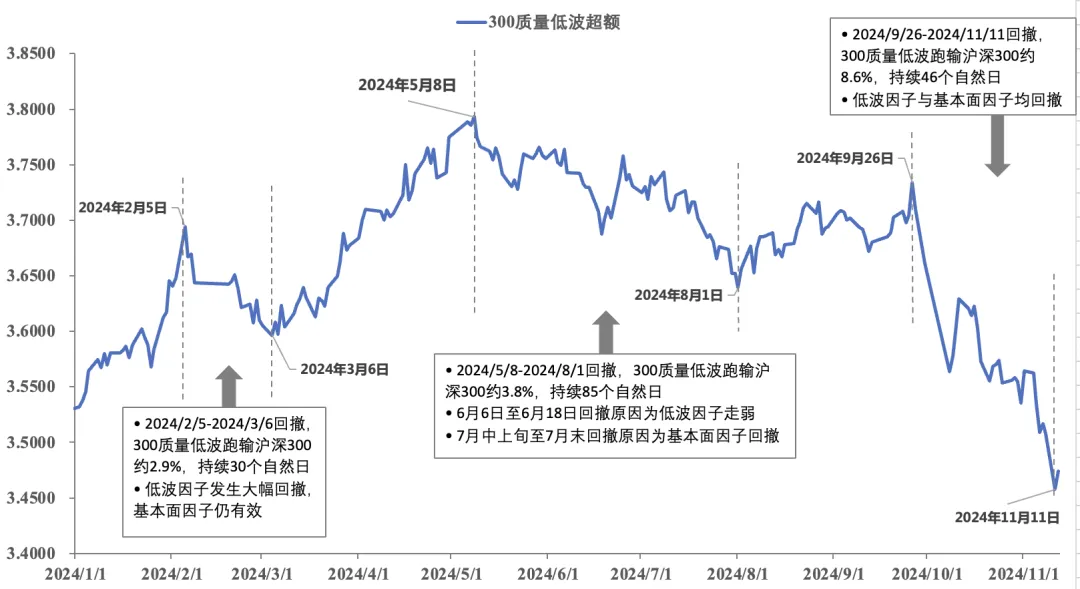

下图为今年以来300质量低波超额走势。今年以来300质量低波超额回撤大致可分为3个区间,各区间回撤原因如下:

区间一:2024/2/5-2024/3/6,300质量低波跑输沪深300约2.9%,持续30个自然日。回撤原因:国家队扩大救市范围至中证500、中证1000叠加证监会多政策齐发,市场快速上涨,低波因子发生大幅回撤,基本面因子仍有效。

区间二:2024/5/8-2024/8/1,300质量低波跑输沪深300约3.8%,持续85个自然日。回撤原因:6月6日至6月18日回撤原因为低波因子走弱(银行期间负超额明显);7月中上旬至7月末回撤原因为基本面因子回撤,盈利与成长因子回撤明显。7月特朗普交易大幅升温,盈利水平较好的红利资产开始逐步退圈,同时CPI持续承压下盈利能力强的食品饮料表现不佳。由于电子为代表的成长板块Q2业绩较好,市场已于6月提前交易,故7月财报公布期间投资者选择获利了结,成长板块表现承压。

区间三:2024/9/26-2024/11/11,300质量低波跑输沪深300约8.6%,持续46个自然日。回撤原因:市场快速上涨,低波因子回撤明显。期间题材操作热度高涨,自主可控、重组概念,质地差的股票表现反而较好,多数基本面因子回撤较大,盈利与成长因子大幅回撤,盈利质量因子相对有韧性。

图:今年以来300质量低波超额走势

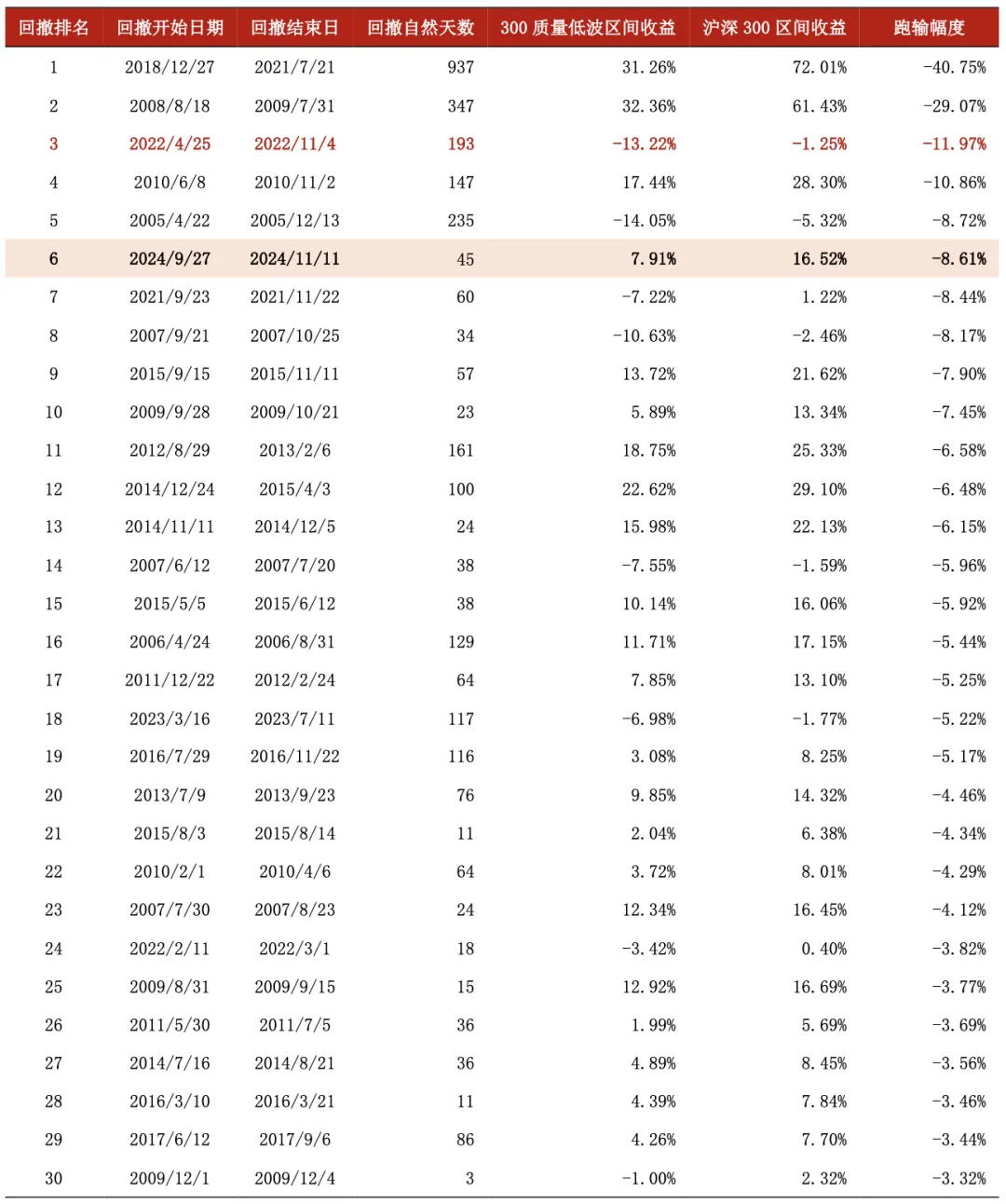

03 300质量低波指数历史回撤统计

我们对300质量低波指数历史回撤进行统计,结果如下表所示。本轮300质量低波回撤自2024年9月27日起,截止2024年11月11日,回撤幅度为8.61%,回撤天数为45个自然日,本轮回撤幅度在历史上均排名第6,从历史上看,本轮回撤时间短但幅度较大。2005年以来,300质量低波发生3%以上回撤共33次,本轮回撤幅度的历史分位数约82%;发生2%以上回撤共53次,本轮回撤幅度的历史分位数约89%。300质量低波本轮回撤幅度较大,已处于历史较极端水平,未来指数超额反弹概率或更大。

表:300质量低波指数历史前30大回撤统计

04 历史上可比回撤案例分析

300质量低波本轮回撤在历史上可比案例是2022年4月25日至2022年7月14日。2022年4月26日至2022年7月14日,市场快速反弹期间,沪深300上涨13.3%,300质量低波下跌0.0%,300质量低波区间跑输约13.3%,持续79个自然日,回撤幅度与本轮接近,且同样为市场上涨背景下300质量低波涨幅低于沪深300。

从当时宏观背景来看,2022年初,受到地缘政治、疫情、美联储加息预期升温、国内降息落空、降准幅度不及预期等原因,股票市场持续承压,2022年4月末受到政治局会议、前期下跌幅度较大、疫情预期好转、以及后续新能源车、半导体等一系列产业政策出台影响,市场大幅反弹,持续约2个多月。本轮回撤下的宏观政策演绎与市场走势与2022年上半年相似,2024年5月中旬至9月中下旬市场持续走弱,9月末在一揽子政策扭转宏观预期叠加市场前期超跌背景下,市场快速反弹。

市场快速反弹后通常面临阶段性休整,2022年7月15日至2022年9月30日,市场从前期反弹中边际走弱,期间沪深300下跌12.0%,300质量低波下跌7.1%,300质量低波跑赢约4.9%,持续77个自然日。参考2022年初的市场规律,若市场后续迎来震荡调整,300质量超额有望回归。

05 因子回撤分析——盈利因子

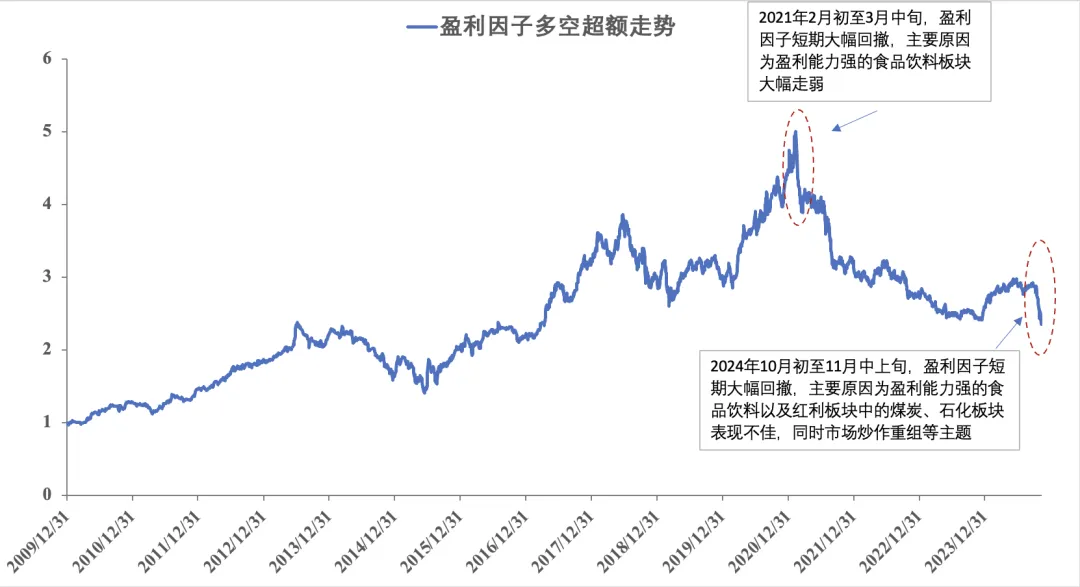

从盈利因子多空超额走势来看,2010年至2021年初,盈利因子多空整体上行,因子有效性较好。2021年初至今,盈利因子出现明显失效,多空超额回撤较大。今年以来盈利因子表现先上后下,年初至7月中旬有效性较好,7月中旬至9月末因子多空震荡,10月初以来因子多空快速回撤。

盈利因子今年的回撤区间为2024年6月25日至2024年11月11日,回撤幅度约21.1%,回撤自然日天数为139日。10月8日至11月11日的34个自然日,因子回撤幅度达18.1%,本轮因子回撤为历史第四,属于较极端情况。历史上可参考2021年2月初因子回撤,当时盈利因子在33个交易日中回撤约22.2%,回撤幅度与时间上均接近。从回撤原因看,2021年2月初盈利因子回撤主要由于盈利因子强的食品饮料板块大幅走弱,今年10月以来回撤中,食品饮料与红利资产同样表现不佳。但在短期多空超额迅速走弱的背后,因子有更大概率迎来超额企稳阶段。参考2021年3月中旬至7月中旬,盈利因子震荡企稳,期间多空超额约1.7%。盈利因子已在短期内发生大幅回撤,但在国内促消费等内需政策有望发力的背景下,未来国内消费板块有望企稳,盈利因子超额有望回归。

图:2010年以来盈利因子多空超额走势

表:2010年以来盈利因子前十大回撤统计

06 总结

在“闪电牛”与各种题材炒作行情下,近期300质量低波超额发生历史上相对较大幅度的回撤,盈利因子多空超额同样迅速走弱。然而市场终归会回归现实,基本面因子终将会起作用,均值回归仍或是市场重要的演绎规律。在系列政策加持下,股市率先反应,未来实体经济也有望逐步启稳,资金会有一个逐步脱虚向实的过程,有基本面支撑的公司最终会走出来,300质量低波(011132/011133)注重使用基本面因子挑选高质量的公司,未来300质量低波超额有望再次回归。

$鹏扬沪深300质量成长低波动A(OTCFUND|011132)$

$鹏扬沪深300质量成长低波动C(OTCFUND|011133)$

$鹏扬中证500质量成长ETF联接A(OTCFUND|007593)$

$鹏扬中证500质量成长ETF联接C(OTCFUND|007594)$

$鹏扬北证50成份指数A(OTCFUND|018114)$

$鹏扬北证50成份指数C(OTCFUND|018115)$

本文作者可以追加内容哦 !