美国大选尘埃落定,特朗普获胜,且共和党赢得参众两院的控制权。关于特朗普的政策主张对美国通胀的影响,已受到市场的广泛关注。因为美国通胀直接影响美联储的货币政策,而美元流动性对各国汇率和全球资产价格具有重要影响。通常认为,特朗普“对内减税,对外增加关税”,以及驱逐非法移民等政策将显著推高美国通胀。本文拟对特朗普政策主张的影响进行一些定量分析,希望得到更客观的结论。

主要结论:

1)加征关税对美国通胀的影响可能被高估。理论上,美国对进口商品的依赖度高,加征关税将显著推升物价。但从数据上来看,2018年特朗普对中国大幅增加关税后,美国的通胀没有明显抬升。这或许是因为商品消费在美国CPI和居民消费支出里占比并不高(服务消费占比高)。

2)驱逐非法移民对通胀可能有明显的短期影响。从数据上看,美国工人的薪酬与核心CPI的涨跌步调高度一致,这可能是因为服务业在美国经济中占比高,而人力成本在服务业的成本中也占比较高。限制移民和驱逐非法移民可能会进一步推升工人(尤其是低端岗位)的工资,从而对短期通胀产生较明显的影响。

3)中长期通胀周期是一种货币现象。虽然影响短期通胀指标的因素有很多,但从中长期的视角来看,通胀周期是一种货币现象,由货币周期决定。比如,过去100年全球农产品价格(如玉米、小麦)的走势与原油高度一致。农产品和石油的供给、需求的影响因素千差万别,让两者的中长期走势趋同的只可能是货币因素。

4)货币放水的本质是信用创造。我们习惯的说法是“全球央行放水”,其实更严谨的说法可能是央行通过降低利率为货币放水(信用扩张)提供了有利条件,但货币的派生最终还是要通过居民、企业、政府等主体的信用扩张(加杠杆)来实现。比如,美国在疫情期间给所有居民撒钱,也并非美联储真的凭空“印钞”撒给居民,而是美国财政部发行国债筹得资金发给居民,本质上是美国政府在加杠杆(虽然QE的时候美联储会买入国债,但其作用只是降低了国债的利率)。

5)信用扩张决定通货膨胀。从数据上看,美国居民、企业和政府的信用扩张(居民与企业信贷增量+美国公共债务增量)与美国核心CPI的走势高度一致(疫情防控期间除外)。

6)减税等财政扩张的力度才是接下来美国通胀走向的决定性因素。由于美国当前处于相对较高的利率水平,居民和企业加杠杆的意愿受到明显抑制,政府加杠杆的力度可能是通胀走势的决定性因素。虽然特朗普宣称将大幅度降低企业所得税和个人所得税,同时还要增加支出建,但也表示有意让马斯克负责削减政府开支,这些政策综合影响下的财政赤字扩张力度将对美国通胀走势起决定性作用。

7)美国当前“高利率+高赤字率”的政策组合很不寻常,应该不会持续很长时间。从历史数据看,美国很少出现“高利率+高赤字率”政策状态。一方面通过高利率抑制居民和企业的需求来抑制通胀,另一方面又扩大财政赤字来增加需求,这本身是有些矛盾的。而且高利率和高赤字率会使政府债务的利息支出压力快速增加。

8)共和党赢得了参众两院控制权,理论上有利于特朗普实施更加极端的财政政策。但从过去几十年的历史数据来看,民主党和共和党执政期间财政赤字的扩张没有表现出明显的差异;执政党是否控制两院,财政赤字的扩张速度也没有明显的规律(可能是因为样本有限,且受08年金融危机和新冠疫情等特殊时期的影响)。

9)资产配置该如何应对?首先,不应低估特朗普兑现大幅加关税的竞选承诺的概率(有些观点认为特朗普会因通胀压力而放弃兑现加关税或实际加征幅度缩水),及其对资产价格的影响。其次,紧盯特朗普政策导致的美国财政赤字的变化,如果特朗普减税的同时减少管制和削减政府开支,使得财政赤字较平稳,则有利于美国企业盈利和通胀温和,利好美股;如果减税的同时支出得不到控制,赤字加速扩张,则将带来通胀压力,制约美联储货币政策,不利于美元流动性和全球风险资产。此外,如果“高利率+高赤字率”的状态延续较长时间,则会大幅增加美国政府债务利息支出的压力,对美元信用有不利影响从而利好黄金。

加征关税对美国通胀的影响可能被高估

对于特朗普上台后的政策中,加关税可能是市场关注度最高的政策,市场普遍认为加关税将给美国通胀带来很大压力。但从数据上看,加征关税对美国通胀的影响可能被高估。比如特朗普上一任期内大幅加关税后,对美国通胀的影响并不明显。

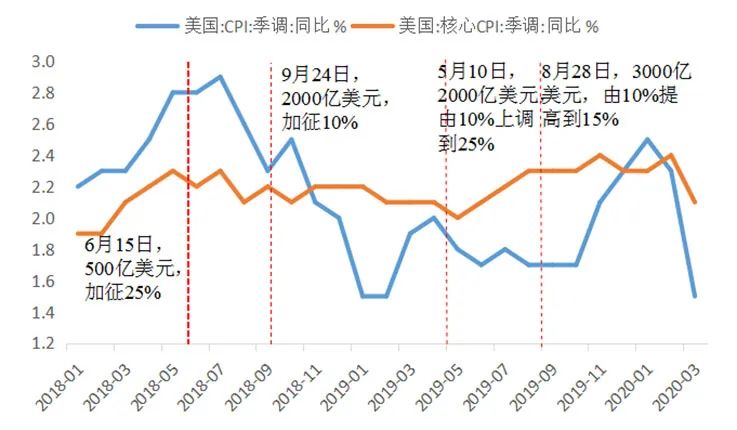

从图1可以看到,2018-2019年间美国对中国进口商品几轮加征关税后,美国CPI同比增速并没有上升。剔除掉能源、食品等高波动项之后的核心CPI也仅在2019年下半年有小幅上升,是否是加征关税的影响也不好确定。

图1 2018年对中国进口商品加征关税后美国通胀的走势

数据来源:wind

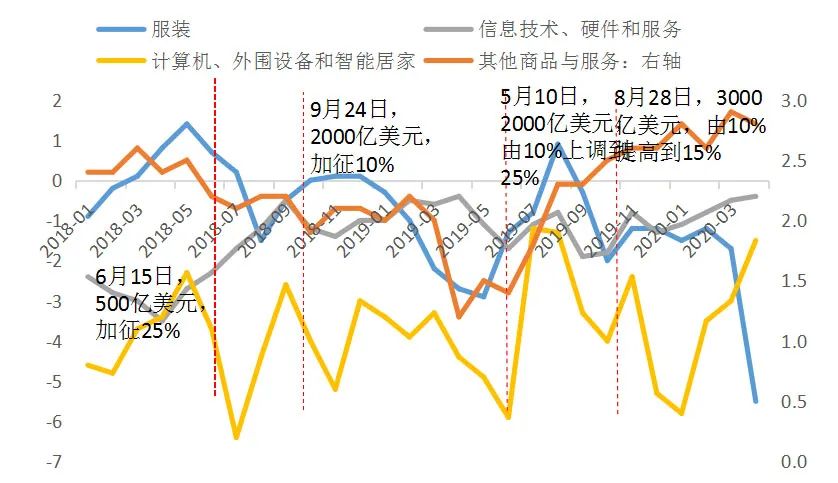

而从图2美国CPI的分项数据来看,跟中国进口商品关系较紧密的服装、计算机及外围设备、信息技术硬件及服务三个分项在2018-2019年间的同比增速大部分时候都为负,只有其他商品与服务这一项增速为正,且在2019年下半年增速有所上升。

图2 加征关税后美国CPI分项数据的变化

数据来源:wind

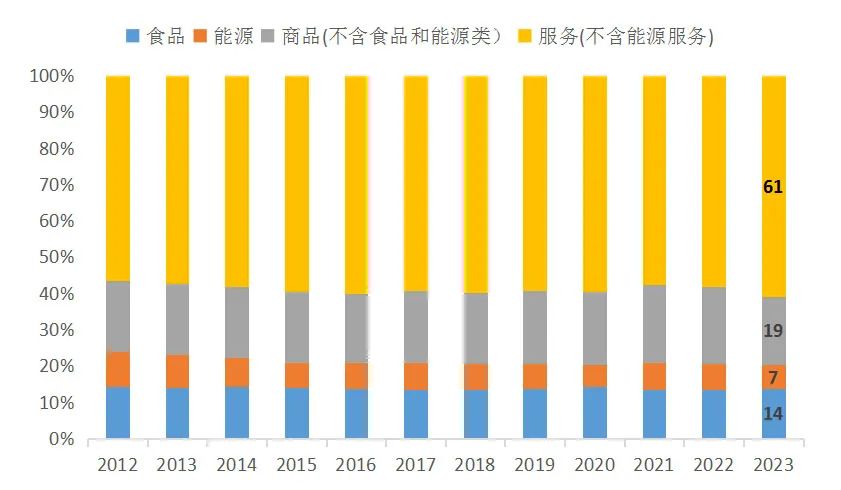

可见,上一波加征关税对美国通胀的影响很不明显。究其原因,可能是因为商品消费在美国CPI和居民消费支出里占比并不高。从美国CPI的权重构成不难看到,除食品和能源以外的商品权重只有不到20%,而服务的权重超过60%。

图3 美国CPI的权重构成

数据来源:wind

这次特朗普竞选时,宣称要加的关税可能幅度更大、范围更广,对美国通胀的影响可能大于2018年那一轮,但仍可能没有市场预估的那么大。

驱逐非法移民对通胀

可能有明显的短期影响

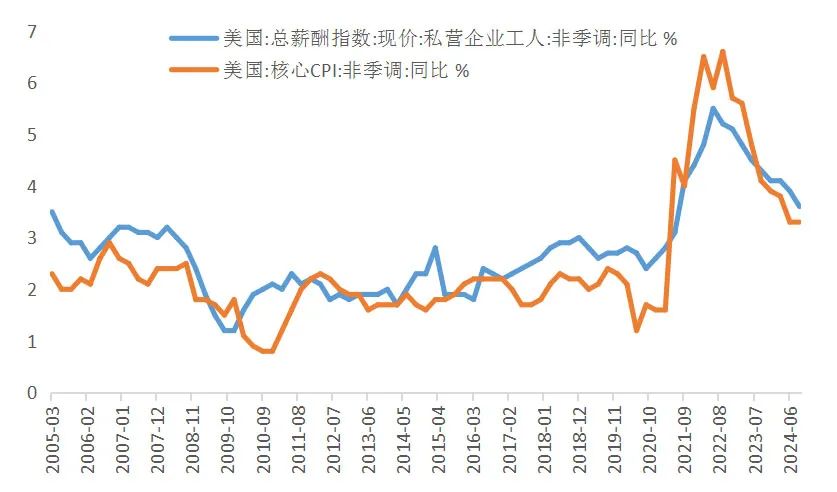

除了加征关税,特朗普的移民政策也广受关注。限制移民和驱逐非法移民,将导致劳动力缺口扩大(尤其是低端岗位),推升工人薪酬。在美国经济和CPI构成中,服务业占比都很高,所以人力成本的上升对通胀上升应该有明显的推动作用。如图4,美国工人的薪酬与核心CPI增速表现出了高度同步性。

图4 美国工人薪酬与核心CPI

数据来源:wind

中长期通胀周期是一种货币现象

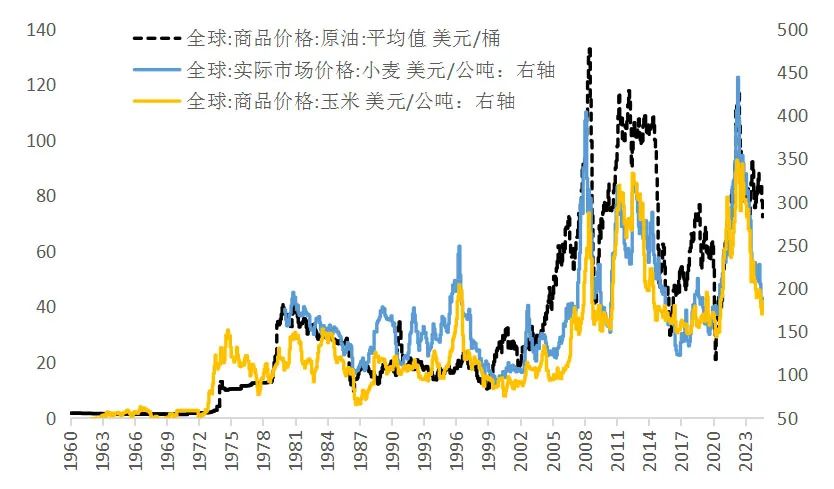

虽然影响短期通胀指标的因素有很多,但从中长期的视角来看,通胀周期是一种货币现象,由货币周期决定。比如,过去100年全球农产品价格(如玉米、小麦)的走势与原油高度一致。农产品和石油的供给、需求的影响因素千差万别,尤其是农产品,其每年供给容易受全球各大产区的天气、气候等影响,但两者的中长期走势却相关性很强。

可见,各种微观或中观维度的因素可能会影响某些品类的物价,进而影响短期的CPI指标,但从中长期的视角来看,通胀周期是一种货币现象,由货币周期决定。

图5 全球原油价格与小麦、玉米价格走势

数据来源:wind

如何刻画货币放水?

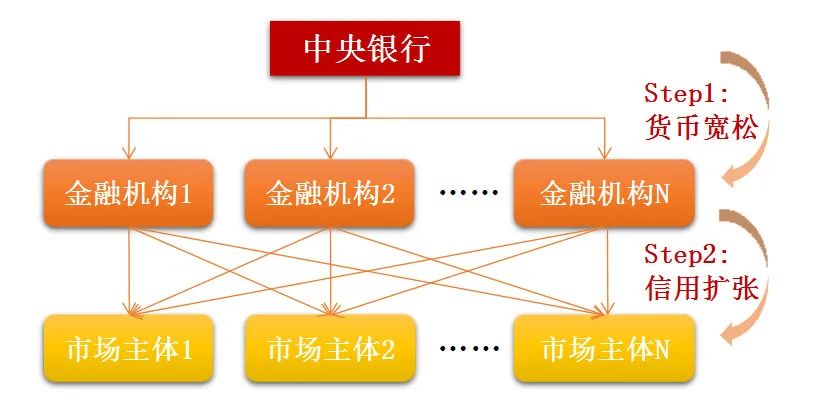

既然货币周期决定通胀周期,那么怎么来刻画货币周期呢?我们不妨将货币衍生创造的过程分为两步:货币宽松和信用扩张(如图6)。

图6 货币政策维度分析框架

数据来源:中泰资管

Step1:货币宽松

指央行对商业银行等金融机构的宽松力度,主要影响利率水平。其对债券市场、贵金属、金融属性强的资产有直接影响。

Step2:信用扩张

指企业、居民和政府等主体通过信贷、债务等形式加杠杆,形成信用创造。其对实体经济、通货膨胀、大宗商品、股市等有直接影响。

在这个框架下,中央银行的各种货币政策工具主要作用在第一步,影响利率水平。即使是欧美央行的QE(央行直接下场买债券),其作用也只是压低了债券利率,而要真正形成信用创造,还需要企业在低利率的激励下增发债券,扩大杠杆。

所以,“全球央行放水”更严谨的说法是央行只创造了更有利于放水(信用创造)的环境,而真正完成信用创造和货币派生的是居民、企业和政府等加杠杆的主体。即使是美国在疫情期间给所有居民撒钱,也并非美联储真的凭空“印钞”撒给居民,而是美国财政部发行国债筹得资金发给居民,本质上是美国政府在加杠杆(美联储QE买入国债,只是降低了国债的利率)。

可见,现代金融体系里,央行并不能真的凭空印出钱来,而是通过调节利率来调节整体的信用创造(货币放水)的节奏。当利率降到接近0,居民和企业仍不愿加杠杆时,央行的货币政策就会暂时失去作用,这时只有政府通过财政赤字加杠杆才能起到对抗信用收缩的作用。

顺便提一句,房地产是“货币蓄水池”的说法并不科学。 以前经常能看到自媒体上有类似的观点:房地产是超发货币的蓄水池,打压房地产后资金将流向股市或下一个蓄水池。但从上文的分析框架来看,货币的派生本质上是信用创造,居民、企业和政府加杠杆本身就是信用创造和货币派生的过程。房地产(房贷)作为我国居民加杠杆最主要的途径,其本身就是信用和货币创造的重要一环。所以当房地产从繁荣转向低迷时,居民不再加杠杆买房,甚至提前还贷,这就带来了信用收缩,由信用创造衍生出来的货币也会减少。所以我们并不会看到货币从房地产这个“蓄水池”流向其他的蓄水池,而是会看到信用收缩带来的货币减少和通缩压力。

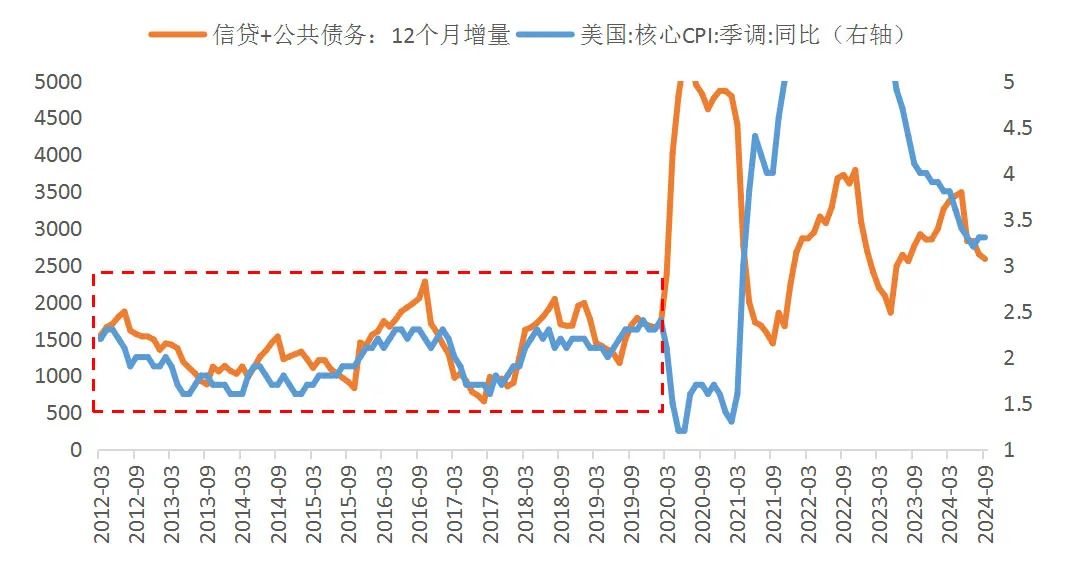

信用创造决定通货膨胀

前文分析了现代金融体系下货币派生的过程,货币放水的本质是信用创造,因此信用创造决定通货膨胀。从数据上看,用美国居民、企业的信贷增量和美国公共债务增量来衡量美国居民、企业和政府的信用扩张,发现其与美国核心CPI的走势高度一致(疫情防控期间除外,疫情防控使得2020年的通胀延后,21和22年的高基数又造成23年通胀增速有所失真)。

图7 美国信用扩张与核心CPI走势高度一致(疫情期间除外)

数据来源:wind

减税等财政扩张的力度是

接下来美国通胀走向的决定性因素

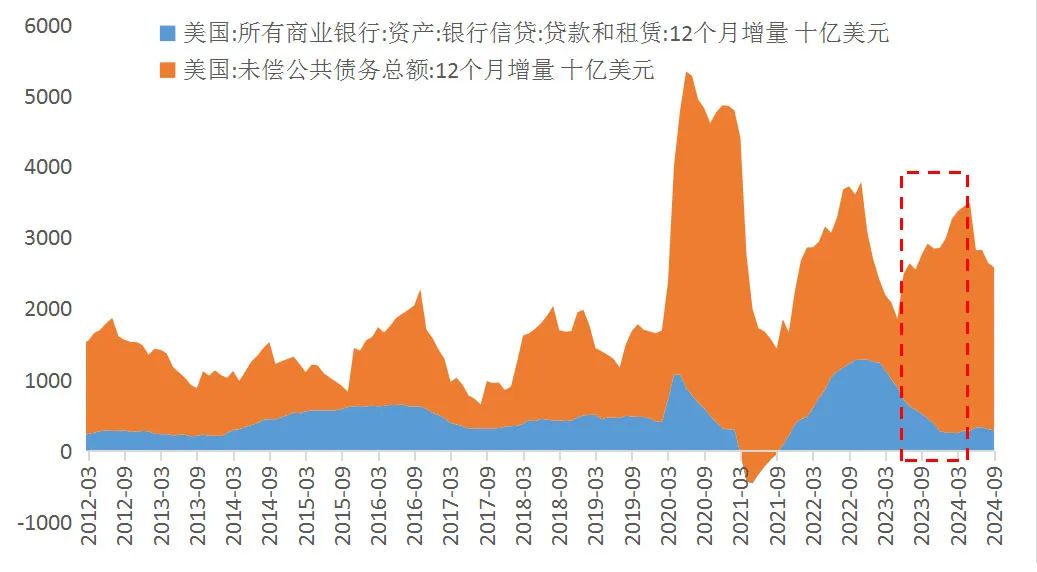

由于美国当前处于相对较高的利率水平,居民和企业加杠杆的意愿受到明显抑制,政府加杠杆的力度可能是通胀走势的决定性因素。如图8,在美联储不断加息下,居民和企业的信贷在2022年四季度开始收缩,但在2023年三季度(债务上限上调之后)美国公共债务大幅上行,其对冲掉居民、企业信贷收缩的部分后还有较大增幅,这可能就是2023年下半年美国通胀韧性大超预期的关键原因。但从2024年二季度开始,美国公共债务增速下行,伴随着美国通胀也明显下降了。

图8 美国信贷与公共债务的增量数据

数据来源:wind

虽然特朗普竞选期间宣称要大幅度降低企业所得税和个人所得税,同时还要增加支出建,但也表示有意让马斯克负责削减政府开支,这些政策综合影响下的财政赤字扩张力度将对美国通胀走势起到决定性作用。

美国当前“高利率+高赤字率”

的政策组合很不寻常

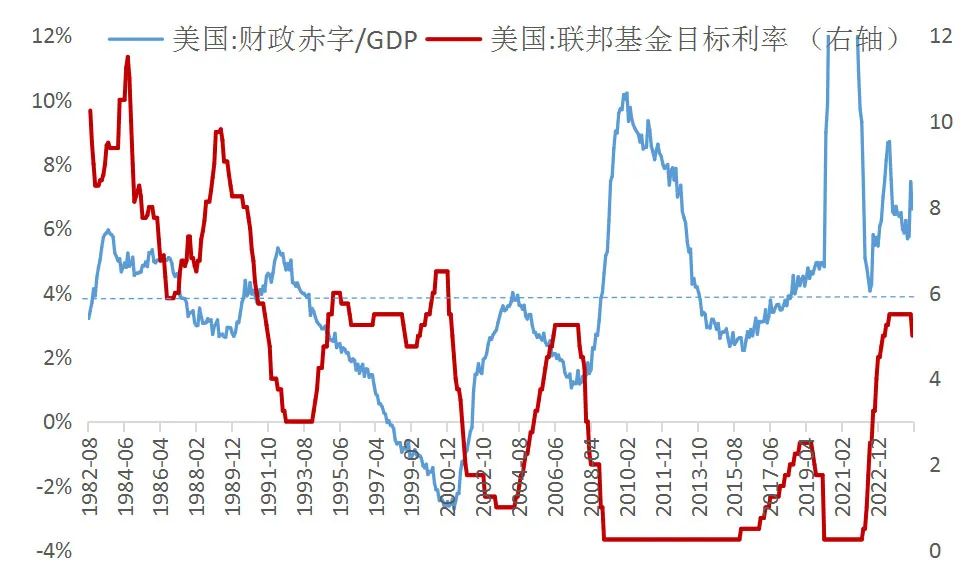

值得一提的是,美国当前“高利率+高赤字率”的政策组合很不寻常,应该不会持续很长时间。一方面通过高利率抑制居民和企业的需求,防止经济过热,抑制通货膨胀,另一方面又扩大财政赤字,增加需求,这似乎是矛盾的。而且高利率和高赤字率会使政府债务利息支出的压力快速增加。从历史数据看,美国也很少出现“高利率+高赤字率”政策状态(如图9)。

图9 美国财政赤字率和联邦基金目标利率

数据来源:wind

大选结果是否意味着

财政扩张将加速?

特朗普的政策通常都比较极端,而且共和党赢得了参众两院控制权,理论上有利于特朗普实施更加极端的财政政策。但从过去几十年的历史数据来看,民主党和共和党执政期间财政赤字的扩张没有表现出明显的差异;执政党是否控制两院,财政赤字的扩张速度也没有明显的规律(如图表10、11,可能是因为样本有限,且受08年金融危机和新冠疫情等特殊时期的影响)。

正如前文所述,特朗普既有大幅度减税和大建的表态,又有削减政府开支意愿,这些政策综合影响下的财政赤字如何变化还需观察。

图表10 过去七届美国政府财政赤字扩张的统计

数据来源:wind

图表11 过去七届美国政府财政赤字扩张情况

数据来源:wind

资产配置该如何应对?

首先,不应低估特朗普兑现大幅加关税的竞选承诺的概率及其对资产价格的影响。有些观点认为特朗普可能会因通胀压力而放弃兑现加关税或实际加征幅度缩水,但如前文所分析,加征关税对美国通胀的影响可能没有预想的那么大。

其次,紧盯特朗普政策导致的美国财政赤字的变化。虽然市场大部分观点都认为特朗普的政策将导致美国通胀大幅上升,但我们认为还是要看这些政策导致的美国财政赤字的变化。如果特朗普减税的同时减少管制和削减政府开支,使得财政赤字较平稳,则有利于美国企业盈利和通胀温和,利好美股。如果减税的同时支出得不到控制,赤字加速扩张,则将带来通胀压力,制约美联储货币政策,不利于美元流动性和全球风险资产。

此外,如果“高利率+高赤字率”的状态延续较长时间,则会大幅增加美国政府债务利息支出的压力,对美元信用有不利影响,从而利好黄金。当然如果特朗普在高赤字率(导致较高通胀)的同时干预美联储,促使其降息,则会对美元信用产生更大的不利影响。

作者简介

唐军,中泰天择稳健6个月持有混合(FOF)A/C的基金经理。中山大学金融学硕士,14年证券投研经验。

2010年开始从事量化投资和基金研究工作,完成国泰君安私募基金评价体系、私募基金业绩归因分析体系的构建。2012年加入海通资管,参与专户和集合计划的投资管理工作,涉及固定收益投资、量化套利、市场中性策略。2014年加入太保资管,参与负责量化精选、指数增强产品的投资管理。2017年加入中泰证券研究所,在李迅雷老师带领下与宏观、策略、固收、金融工程等团队一起打造中泰时钟资产配置体系。2022年加入中泰证券资管,任组合投资部首席投资经理。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资有风险,基金过往业绩不代表其未来表现。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资者投资基金时应认真阅读基金的基金合同、招募说明书、基金产品资料概要等法律文件。基金管理人提醒投资者基金投资的“买者自负”原则,请投资者根据自身的风险承受能力选择适合自己的基金产品。

本文作者可以追加内容哦 !