前天,我们在《为什么我们看好A股市场?》一文中明确了A股定位的转换为其中长期趋势提供了较好的大前提。在此基础上,面对如今日般的调整,更应理性思考资金轮动下可能浮现的机会。

在“924”之后的这段行情里,市场经历了快速升温后降温、随后再度起步的过程。我们会发现,这一个多月的时间里,由于内外不确定性的逐渐降低,配合全市场流动性条件的边际改善,场内的增量资金首先涌向了更具“想象力”的部分——部分题材股相较大盘出现更亮眼的表现,指数中两创相关指数作为共识里成长性较高的部分在人气推动下成交量和换手率也都相当可观。

$科创板ETF(SH588090)$

$华泰柏瑞创业板科技ETF发起式联接C(OTCFUND|021683)$

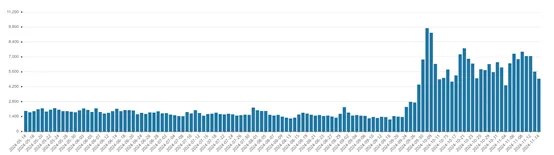

创业板近半年成交额变动情况/资料来源:WIND,20240514-20241114

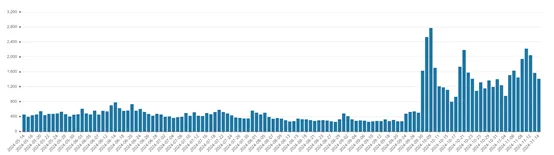

科创板近半年成交额变动情况/资料来源:WIND,20240514-20241114

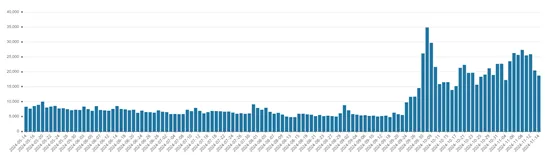

全部A股近半年成交额变动情况/资料来源:WIND,20240514-20241114

所以行至今日,如果场内交易量出现一定回落,那么很可能上述板块较大盘的降温也会更加明显。用我们更熟悉的话来说,当某些板块来到高位区间,很可能发生所谓“风格切换”的资金行为,理由可以是拥挤度暂时过高,也可以是估值偏离基本面,总归资金会落到更“实”的地方——更低的估值、更优的EPS甚至是更好的股息率——基本面的权重或许在接下来的定价中会被提得更高。

而且,这种基本面的好,或不仅仅局限在大小盘之辩,而可能更多落脚于各行业板块、各主题概念的“龙头”,无论“大白马”还是“小巨人”。试想,当一家公司具有较强的市场地位、稳定的盈利能力以及良好的财务状况,它是不是可能更具有穿越经济周期、抵御市场波动的底气?

正如我们在《为什么大盘龙头在跑赢?》中所说,在全球经济疲软的宏观现实中,经历过明显供给出清和优化的行业龙头拥有着相对丰富的资源优势、相对牢固的竞争壁垒,因此也获得了更乐观的市场份额,盈利修复弹性更大。换句话说,在弱复苏与信用相对宽松的环境中,龙头企业在市场地位、加杠杆能力以及出海等扩张途径各方面都更具优势,不仅业绩有望持续稳定增长,相对其他股票盈利能力的优势或也将不断扩大。即使从全球政策和地缘风险不确定性加大的时代环境出发,龙头资产或也可作为一种“确定性”更强的资产愈发凝聚市场共识。

在这个维度上,我们会更好理解在当前鼓励并购重组的意义。

类似于生产型的经济模式总需要经历低效产能的出清和高效产能的迭代,股票市场也需要进行优胜劣汰。客观来说,眼下上市公司数量总体过剩,即便是在科创板支持的半导体、生物科技、新能源、新材料、高端制造等领域,经过五年多的发展,也已经基本度过了“百花齐放”的阶段,不少行业“大而不强”,竞争主体众多,但在面向国际市场时核心竞争力不强,因此有必要精简上市公司数量,提升行业集中度,优化产能结构,夯实头部主体的竞争力和内生盈利能力。

好比我们完全不否认科技板块在接下来一段时间内的主线价值,但在前期的“无差别上涨”之后,资金或许终会向质地更好、财务基本面更强的龙头股缩圈,这可能是基本面资金和交易型资金能够达成共识的较优解。

也就是说,如果市场开始倾向于“择优择强”,龙头性质更加突出的指数或更受青睐。这也在一定程度上解释了为什么中证A500指数自发布以来热度始终居高不下。

$中证A500ETF基金(SH563360)$

$华泰柏瑞中证A500ETF联接A(OTCFUND|022438)$

$华泰柏瑞中证A500ETF联接C(OTCFUND|022439)$

#A股牛市能涨多高关键看明年盈利兑现#

本文作者可以追加内容哦 !