周五收盘,结束了市场震荡的一周。一直关注科技板块的富二,观察到有半导体、医药、新能源等“硬科技”含量的科创板也是经历了一波三折。

图:科创板相关指数的

数据来源:Wind,截至2024年11月15日。指数历史业绩不代表未来,也不代表基金的未来表现。

根据媒体统计,9月24日以来科创类ETF持续吸金,资金净流入在短短一个月内超400亿元。

由于科创板上市公司多为硬核的技术密集型企业,且板块本身对投资者有更高的要求。这对于普通投资者来说上手难、门槛还高。若非身怀“绝技”,想要直接参与个股投资获得超额收益,难比上青天!所以不难理解一部分聪明的投资者更会选择宽基ETF快速跟上行情。

不过除了宽基外,也通过一些科创板含量高的ETF和权益基金间接参与到科技主线,也是不错的选择。话不多说,今天富二就给各位客观介绍几只颇有科创特色的强“基”——

科创强基1

双创50,科创+创业双龙头

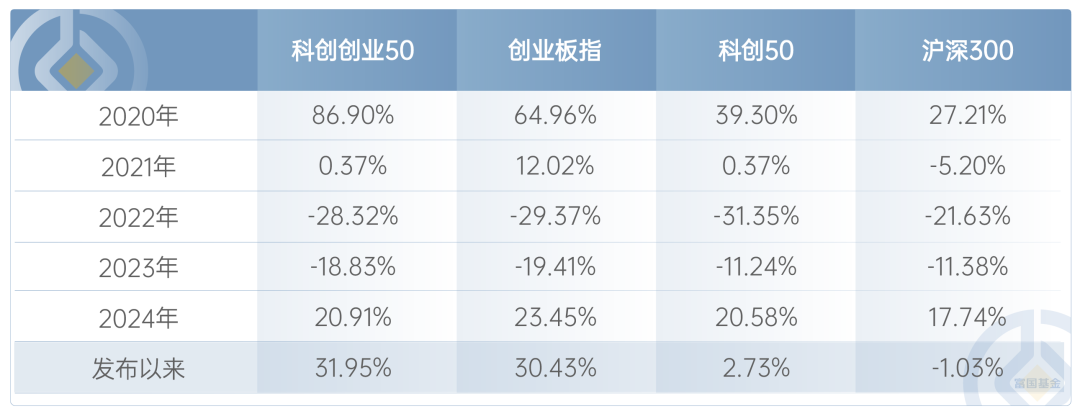

和客官介绍的第一个“科创强基”是双创50ETF(交易代码:588380.SH)。它跟踪科创创业50(931643.CSI),从科创板和创业板中选取市值较大的50只上市公司,乃是“双创”的强强联合,科创创业50自发布至今上涨了31.95%,较科创50和沪深300均有较大的超额涨幅。

图:自2019年12月31日发布以来,

科创创业50及主要指数的年度表现

数据来源:Wind,截至2024年11月15日。指数历史业绩不代表未来表现,也不代表基金的未来表现。

这亮眼业绩背后,是在指数编制方法上大有文章。科创50和创业板指等传统宽基只考虑以市值为权重,但科创创业50指数限制了单个成分股权重不超过10%、单个板块权重占比不超过80%。这样一来兼顾了两个板块,避免了某个成分股市值过大导致指数不能反映综合面貌,更“丝滑”地反映双创龙头的整体表现。

或许你还想进一步问了,同为50,科创创业50和科创板50、创业板50有联系吗?富二仔细观察和对比了它们成分股,在最新的权重股中,科创创业50恰好在创业板50和科创板50中各取一半组合。因此,有一半的科创板50“基因”和一半的创业板50“基因”。如果各位客官对这科创创业“五五开”指数感兴趣,可以通过双创50ETF(588380.SH)进行场内投资,场外也有配套的联接基金(A类:013313;C类:013314)。

数据来源:中证指数有限公司,截至2024年11月15日。仅代表指数特定时点配置情况,未来可能发生变动。

科创强基2

芯片产业,科创板的半壁江山

第二个科创强基是一款行业主题ETF——芯片产业ETF(交易代码:516640),其标的中证芯片产业指数也是科创属性满满,而且在本轮行情中也表现突出。

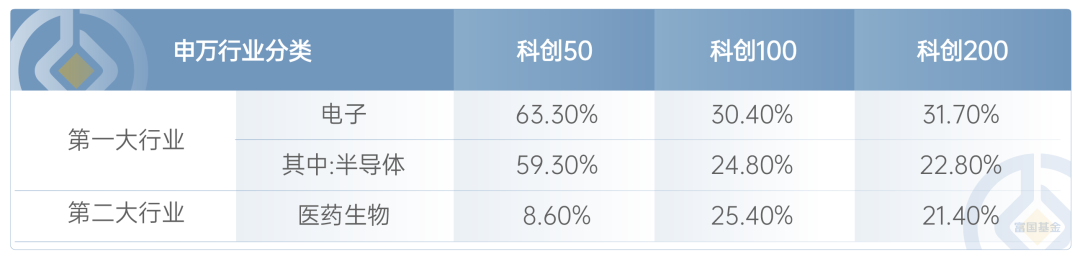

先来说说芯片产业在科创板中的重要地位。在50/100/200三大表征指数里,与半导体产业相关的电子行业都是权重和数量占比最高的行业。细分来看,集中在数字芯片设计、集成电路制造和半导体设备上。因此,素有投资科创板就是投资芯片一说。

图:科创板三大表征指数的

前两大行业均为电子和医药生物

数据来源:中证指数有限公司,截至2024年10月31日。仅代表指数特定时点配置情况,未来可能发生变动。

截至2024年10月31日,更“纯芯”中证芯片产业指数(H30007.CSI)里,50只成分股有30只科创板个股,权重超过一半。在9月24日以来,芯片产业指数显著上涨,相较于科创50等表现出更大的弹性。

数据来源:中证指数有限公司,截至2024年11月15日。仅代表指数特定时点配置情况,未来可能发生变动。指数历史业绩不代表未来表现。

芯片产业和全球半导体周期、政策等因素相关。SIA最新数据显示,2024年三季度全球半导体销售额为1660亿美元,同比增长23.2%,环比增长10.7%;国内受益于市场需求回暖、国产化加速、终端创新赋能等因素影响,半导体行业三季度业绩表现亮眼,多家公司经营业绩实现高增长。在AI、HPC、端侧AI/折叠屏等创新驱动下,半导体行业有望延续增长态势。各位客官通过芯片龙头ETF(516640)和其联接基金(A类:014776;C类:014777)进行布局~

科创强基3

富国精准医疗

重仓科创生物的绩优主题基金

第三只“科创强基”则来自于主动权益基金经理赵伟执掌的基金富国精准医疗(A类:005176;C类:018209)。

从前面分析科创板三大指数的分布来看,生物医药领域是仅次于电子半导体的“第二赛道”,而且在市值更小的科创100和科创200中分布更多,权重占比超20%。作为一只医疗行业主题基金,富国精准医疗在三季度前十大重仓股中有5只来自科创板,占基金资产净值达33.79%。

截至2024年9月30日,富国精准医疗A过去一年净值增长16.40%,同期业绩比较基准收益率-3.85%,超额收益达20.25%。

分类为行业混合-医药的基金类型中,富国精准医疗A近1年排名第一(1/163)。

注:同类排名数据来自晨星MORNINGSTAR,时间截至2024-11-13,该数据由 MORNINGSTAR版权所有。晨星及其内容供应商对于您使用任何相关资料而作出的任何有关交易,投资决定均不承担任何责任。过往业绩不代表将来表现。同类指中国开放式基金-行业混合-医药。富国精准医疗灵活配置混合A成立于2017/11/16,业绩比较基准为中证精准医疗主题指数收益率*50%+中债综合全价指数收益率*50%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)分别为67.33%(27.98%),87.42%(29.45%),-8.59%(-6.58%),-23.58%(-15.10%),-0.37%(-6.58%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:于洋(投资部)(2017/11/17-2020/06/05)、孙笑悦(2020/05/26-2021/11/11)、赵伟(2021/07/06至今)。基金历史业绩不构成对未来业绩的保证。

赵伟

13年证券从业经历,6年投资管理经验

曾任职于百年药企葛兰素史克,参与阿尔兹海默症药品的研发,2011年起转战资本市场,历任广发证券医药研究员,招商基金研究员、基金经理助理,农银汇理基金经理、研究部总经理;2021年3月加入富国基金,现任富国精准医疗、富国核心趋势、富国医药创新基金经理。

不仅业绩亮眼,富国精准医疗自今年以来也获得投资者的持续关注,截至2024年三季度,基金份额和规模连续两个季度增长,总规模突破40亿元。其中,2024年中报数据显示,机构投资者持有金额超5亿元。

对于医药行业,赵伟在三季报中关注创新药领域的投资。他表示,未来医药投资绩效或具有较大的潜力。随着人口老龄化的加剧和人们对健康的重视,医药市场需求将持续增长。创新药作为医药行业的重要领域,在政策支持、技术进步和市场需求的推动下,有望继续保持良好的发展态势。

数据来源:基金定期报告,截至2024年9月30日。基金经理观点出自基金2024年三季度报告,仅为基金经理在特定时点的个人观点,不代表对市场和行业走势的预判,也不构成投资动作和投资建议,建议投资者根据自身的风险承受能力审慎作出投资决策。市场有风险,投资需谨慎。

-#日富一日 科创基因-

对于高弹性高成长的科创板,各位客官觉得在资产配置中如何精准“拿捏”比例?欢迎留言分享~

留言被精选且点赞数前10名的客官,富二将奖励10元话费给到客官~

(提示:请客官直接在本篇文章评论区留言,获奖后富二会通过后台通知获奖用户,届时请按“关键词+手机号”此格式回复富二。留言活动富二会在后台监测数据变化情况,保留取消数据存疑用户获奖的权利。不同微信号的同一个获奖手机号均视为一个用户,仅作一次奖励。)

本活动截至2024年11月17日17:00结束,最终解释权归富国基金管理有限公司所有。

了解更多

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !