$融创中国(HK|01918)$ $万 科A(SZ000002)$ $万科企业(HK|02202)$

近日,市场消息称,融创中国正在与部分境内债券投资者进行会晤,就二次重组计划展开沟通,探讨可能解决方案。作为最早完成债务重组的大型房企之一,融创早于2023年就完成了境内境外约900亿的债务重组。但与上一轮境内债展期不同,从本次债务重组细节来看,重点在“削债”,由于涉及到利益让步,势必会让本轮谈判过程更加艰难。

01第一轮境内债重组顺利但兑付困难

增信形式大于实质

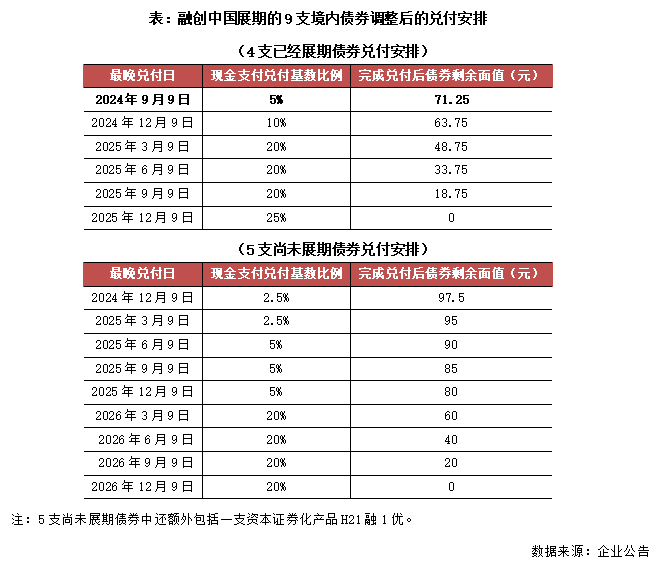

融创中国首次公告违约是在2022年5月,此后便展开了一系列的化债之路,首先迎来实质进展的是境内债。融创在年报中披露,于2022年底已完成了境内公开市场债务重组,包括子公司融创房地产发行的5支公司债券及4支非公开公司债券;对合计141.2亿元的本金及利息修改兑付安排,展期期限3至4年,利率维持不变。由于重组后的境内债利率未发生变化,仅是调整兑付安排,债权人利益没有受到较大影响。甚至融创的董事主席孙宏斌对其中一支境内债(20融创01),还提供了连带责任担保,一定程度上给予债权人信心。在此背景下,第一轮的境内债重组谈判过程相对顺利。从展期细节来看,在9支境内债中,已经展期过的4支债券(包括20融创01),最早于2024年9月开始部分兑付,并在2025年前全额兑付。而尚未展期的5支债券,最早将于2024年12月开始部分兑付,并于2026年前进行全额兑付。

针对该9支债券,融创中国给出了多处资产进行增信,包括重庆文旅城、无锡文旅城、成都文旅城、广州文旅城、济南文旅城(5项自持物业资产),以及绍兴黄酒小镇、重庆江北嘴A-ONE项目、温州翡翠海岸城项目(3项销售物业资产)的收益权。

根据融创房地产集团公告,所谓收益权是指“不影响保交楼前提下,项目开发销售或出售产生的净剩余现金流,抑或是出售自持物业产生的净剩余现金流的30%。”但在实际过程中,一是资产收益高度依赖市场情况,如果市场持续遇冷,回款难以保障。二是项目的资金往来难以监督,实际能起到的约束力有限。

事实上,对于债权人而言,即使有孙宏斌个人担保的公司债20融创01,其兑付进展也是一拖再拖。20融创01作为融创中国最早出现兑付困难的境内债,孙宏斌于2022年4月24日签署了《担保函》,提供连带责任担保。该笔债券早期的增信措施还包括有:子公司青岛隆岳的50亿应收账款及部分股权质押,河南融创奥新的股份质押等。

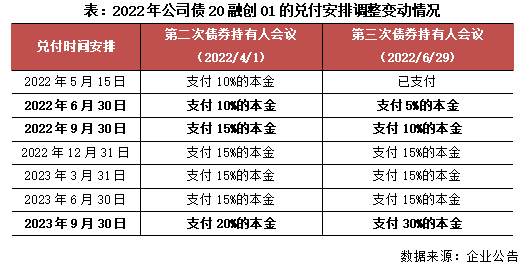

但该笔债券在随后的兑付安排中,经历了多次“跳票”。根据2022年4月1日的第二次持有人会议结果,20融创01应该在6月30日支付10%的本金。然而6月29日,融创中国以经营现状为由,协商再次调整兑付安排,将6月30日应当支付的10%本金降至5%。此后,融创中国境内债整体展期,包括20融创01在内的4支境内债首次兑付时间被延后至2024年9月,并同样得到了包括重庆文旅城及绍兴黄酒小镇等多处资产的增信支持。

但根据2024年6月的第一次债券持有人会议,4支已经展期债券的首次兑付时间再次延后至12月9日,这就意味着12月9日,融创需要兑付4支已经展期债券15%和5支尚未展期债券2.5%的本金及期间利息。而11月初,即将面临兑付期的融创中国,再次传出要启动155亿境内债的二次重组,而这次的重点不再仅仅是展期,而是“削债”。虽然协商结果还未可知,但可确信的是,面对曾经多次“跳票”的债权人,这一次不可避免要经历更为持久的博弈过程。

02相比2023年境外债重组

此轮境内债方案并不友好

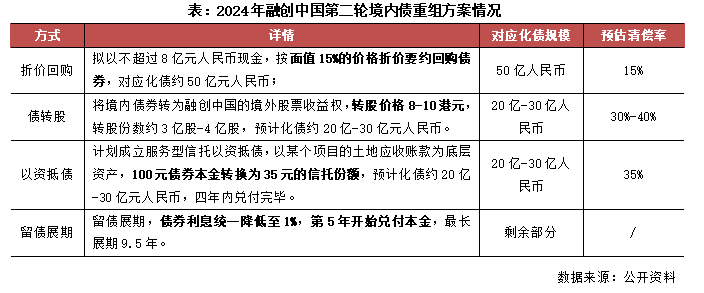

根据相关报道公布的重组具体方案,融创第二轮155亿的境内债重组包括四种选项,分别是折价回购、债转股、以资抵债以及留债展期。其中,债权人可以选择现金折价清偿,主要是融创中国以近期配股所得8亿元,按面值15%的价格回购债券,对应债务约50亿。此外债转股选项,债权人可以选择转成融创股票,转股价格约8-10港元,根据11月11日融创中国股票收盘价2.96港元/股,预计清偿率在30%-40%。另外以资抵债方面,融创计划成立服务型信托,以某项目土地应收账款为底层资产,100元债券本金转换为35元的信托份额,预计化债20至30亿,四年内兑付完毕。最后,留债展期方面,债券利息统一降低至1%,第5年开始兑付本金,最长展期要达9.5年。从这四项方案来看,现金清偿及债转股,虽然能够获得现金或上市股票等流动性较好的资产,在短时间内落袋为安,但折价严重。而以资抵债,债权人获得的是信托份额,高度依赖底层资产的实际情况,此外还是四年内兑付,由于存在信息差及监管问题,有一定风险。最后的留债展期,不仅利息下降至1%,且要到5年后兑付本金,最长展期高达9.5年。虽然留债展期能够全额保全债权,但在此期间若企业破产清算,相对应债权的清偿率将远低于其他选项,风险较高。

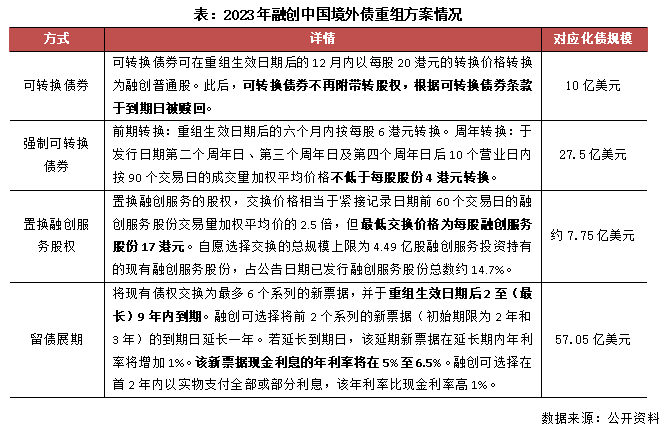

若以上重组方案细节属实,与此前融创的境外债重组方案相比较,可发现这一次的境内债方案对债权人并不友好。

同样是债转股和留债展期,最明显的区别是,强制可转换债券的周年转换的最低股价是4港元,比境内债8-10港元的转股价格更加有利。另一方面,境外债的留债展期仍然保留5%至6%左右的票息(境内债展期票息1%),且部分新债券最快能够两年到期。

从这一变化中,或许可以看出,2024年的融创中国相比2023年重组境外债时,所面临的境况更加窘迫。

03多年毛利亏损或由于高价并购

盈利前景或难以说服债权人

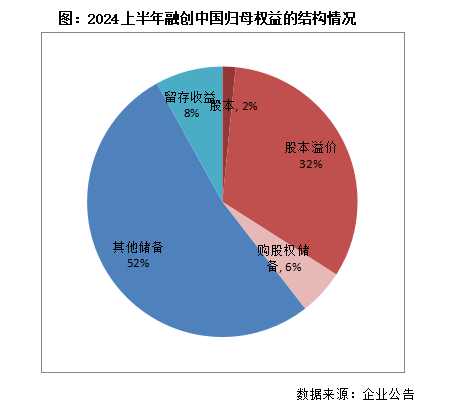

截止2024上半年,融创中国包括受限现金在内共257亿,其中非受限现金约54亿,相比2023年末下降24%。而所面临的债务情况严峻,截止2024上半年融创中国流动负债中借贷为1935亿元,其中包括到期未偿付借贷本金约1069.6亿元,还包括触发条款要求提前偿还的269.4亿原非流动借贷。除借贷外,融创中国还有2894亿的贸易及其他应付款,其中已到期未支付的票据为247.9亿元。 不仅偿债压力大,更重要的是融创中国的盈利能力仍未有恢复。从历年损益表来看,融创中国自2021年的毛利率就为负数,2021年至2023年三年的毛利亏损分别为18亿、8亿、25亿。而2024年上半年的毛利依然亏损18亿,三年半累积毛利亏损69亿。 毛利润出现亏损,一个可能的原因是融创中国的库存物业前期未有充分计提跌价准备。当库存未充分计提跌价,会导致库存的账面价值偏大,在结转为营业成本时,导致营业成本大于营业收入,出现了毛利润为负数的情况。 另一个可能的原因是,在融创中国合并报表的过程中,对期内收并购而导致评估增值资产的出售结转,要调高合并报表中的营业成本。这一结论可以在融创中国的所有者权益结构中看出端倪。 2024年上半年融创中国的归属于母公司权益中,刨除股本、股本溢价、购股权储备以及留存收益外的其他储备高达252亿,占归母权益的52%,而留存收益仅占比8%。事实上,占比52%的其他储备主要为资本公积,资本公积的一个重要来源是(非同控)收并购中的评估增值。融创中国作为曾经的“地产并购王”,在收并购过程中的评估增值收益,以资本公积的形式保留在了归母权益中,同时也一定程度上 “虚增”了资产中的账面价值;而这增值部分会随着存货结转出售,在合并报表中调高营业成本,拉低未来的盈利预期。

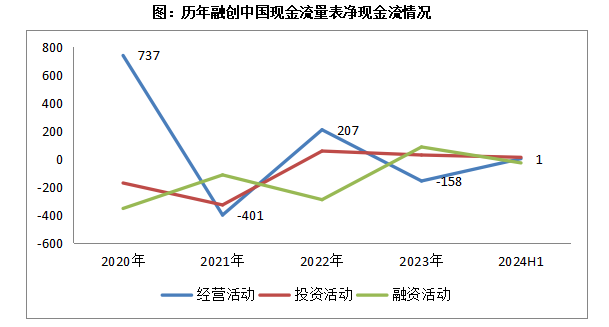

从现金流量表来看,融创中国现金池里的资金也是流出的多,流进的少。自2021年以来,融创中国的现金及现金等价物均保持为净减少状态,2024年上半年现金净额减少了17亿,其中一个主要原因是经营活动的现金流净额大幅减少。需注意的是,上半年融创经营活动所得现金为9亿,而融资活动中的利息支出却高达28亿,利息支出高于经营所得。在目之所及的未来,仍难以看到起色。

整体来看,在当前的环境下,未有恢复盈利能力的融创,难以找出一个自圆其说的故事,说服债权人再来一个“十年之约”;而自身紧张的资金流状况又不足以给到一个双方都满意的清偿结果。对此轮融创中国的境内债二次重组,遭遇的困难想必会比之前更大。

关于上一轮900亿的境内境外的债务重组中,有部分市场媒体将融创重组的顺利推进归功于董事长孙宏斌的个人魅力与担当,其中包括大股东提供的无息股东贷款以及个人无限责任担保。诚然,大股东拿出个人财产进行担保,在重组过程中会提升债权人信心。但面对百亿债务,个人的影响始终有限。随着兑付的多次爽约,大股东个人魅力及影响所带来的实际效果,正慢慢消退。

本文作者可以追加内容哦 !