随着被动投资的快速兴起,投资ETF已经成为诸多投资者的新选择。尤其在9月底、10月初的大涨中,沪深300、中证A500、创业板指、科创50、北证50等主要规模指数与板块宽基,成为了市场追逐的焦点。

有人说,再也不买主动基金了。因为主动基金如同开盲盒一般,永远无法完全洞悉基金经理的投资思路,如同卡在半空的过山车,永远不知道迎接自己的将会是什么。

尤其在近三年的跌宕起伏后,高耸的起点、巨大的回撤、莫名的偏离、高昂的费用,让更多的投资者意识到,为了赚取那点“飘忽不定”的超额,已经付出了太多不必要的代价。

相较之下,指数基金作为一种规则清晰、持仓透明、新陈代谢、费率低廉的投资路径,越来越受到广大投资者的青睐。

但同样是买指数基金,有的人吃得香、睡得着,风轻云淡地获得了该有的收益;而有的人茶不思、饭不香,转辗反侧之余仍有浮亏?

今天,我们仔细探讨一下,如何读懂一只指数基金?

01 指数编制方法是指数基金的DNA

指数的编制方法是指数的根基,是指数基金的运转的DNA。

在投资一个指数基金之前,我们必须了解该基金跟踪指数的编制方法。通过对编制方法的研究,我们才能对基金的市场分布、行业分布、持仓风格、样本权重及风险收益特征,有一个清晰的认识,才能对产品潜在的收益及风险,有一个相对清晰的认知。

1、如何查看指数的编制方法?

以最常见的中证指数官网为例,在官网顶部输入框,输入相关指数名称或代码,如:沪深300、中证A500、上证50,便可进入相关指数详情页面。

在指数详情页的右上方,有5个下载链接,分别是编制方案、指数单张、样本权重、样本列表、指数估值。

点击“编制方案”,便能下载特定指数的具体编制方法文档PDF。

2、如何阅读指数编制方法文档?

1)样本空间:确定指数投资范围

A股目前有三个主要市场(沪深北),5300多只个股,共覆盖338个细分行业(申万3级)。

对于一个指数而言,先得确定选择范围,然后才能进入下一步,这就是编制方案中的“样本空间”。如果把所有样本一锅烩,煮出一锅大乱炖,也就失去了指数编制的意义。

如上证50,其样本空间限定只能在上交所筛选;又比如创业板指,其样本空间限定只能在深交所的创业板选择,不仅限定了市场,还限定了板块,满足了特定的指向和需求。

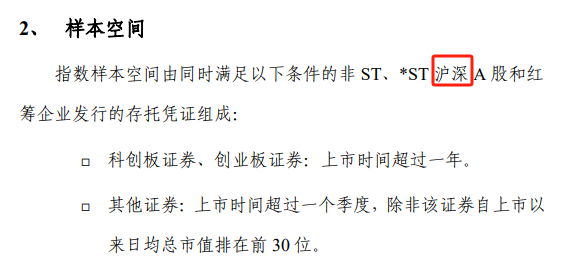

而沪深300,不同于上证50、创业板指,它的样本空间包含沪深两市:

因此,样本空间决定了指数可以挑选的范围,从而形成不同的特色,满足投资者不同的需求。

2)选样方法:挑选契合的成份股

有了范围,下一步便是在这个范围内,遴选契合指数定位的样本。

不同指数有不同的选样方法,比如按市值规模排序的规模指数,比如按股息率、基本面、波动率排序的策略指数,比如按行业划分的行业指数,等等。

指数的选样方法,基本决定了指数最核心的特性,决定指数最终的风格走向。

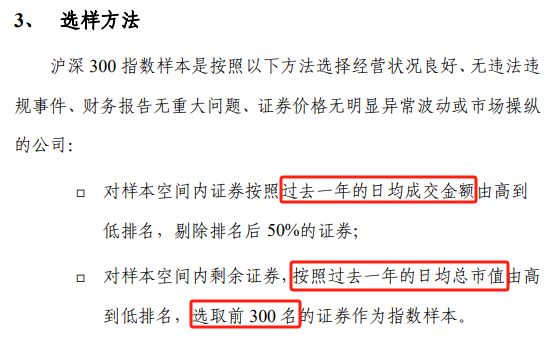

以沪深300为例,在样本空间内,选择经营状况良好、无违法违规事件、财务报告无重大问题、证券价格无明显异常或市场操纵的公司。

然后以过去一年的日均交易额与日均总市值排序,选取前300的证券作为指数样本。这是一个标准的按规模排序的规模指数。

另外,指数名称后续的数字,能反映该指数的样本总量。如中证A50、沪深300、创业板50、中证2000等等,基本如实反映该指数的样本数量。

3)设置权重:给样本不同配比

指数有多样化的权重配置方式,比如:市值加权、股息率加权、等权重加权、波动率倒数加权、综合评分加权等等。

基于不同的加权方式,赋予样本基于指数特性的权重分配,能更好地展现指数不同的风格和特性。

比如市值加权法(总市值、流通市值、自由流通市值等),市值规模越大,权重越高。在这个加权策略下,市值规模越大的个股,权重占比越高。

又比如大家熟悉的红利类指数,在2013年后采用股息率加权法,除了在选样时采用股息率排名,赋予样本权重时同样以股息率为核心,提升高股息个股的权重比例,实现红利的核心含义。

还有不常见的等权加权法,如医药100指数,100个样本各占1%,以契合医药创新行业“王侯将相、宁有种乎”的行业特性。

又比如红利低波指数,采用股息率/波动率加权,即叠加样本的股息率和波动率倒数加权,在注重成份股股息率的同时,通过降低波动率,来提升策略整体的稳定性与有效性。

如果是选样方法决定风格走向,那么权重设置则是强化风格走向,以使得不同指数间形成更特色鲜明的定位。

4)投资限制:防范风险于未然

受市场不可预测影响,基于特定的样本空间、选样方式、权重设置,可能会出现远超指数编制初衷的个案。

因此,在指数编制的各个步骤里,都会或多或少增加一定的限制:

1)样本空间的限制:比如非ST、*ST,要求特定板块的成立年限、是否经营异常等;

2)样本选样的限制:流动性评估、可投资性评估、ESG评估等;

3)样本权重的限制:为避免部分成份股权重过高,暴露风险或流动性不足,不少指数会限定个股最大权重限制(如10%),前五大合计最高权重限制(如30%),市值规模小于一定量级,权重不超0.5%(如中证红利)等。

对于指数的投资限制的关注,能更好地服务于我们的投资目标,降低潜在的波动风险,提升行稳致远的概率。

5)定期调样:让指数能基业长青

新陈代谢、吐故纳新是指数最重要的特征。

企业甚至行业,会随着生命周期破产或消亡,而指数根据编制规则,定期剔除不满足的样本,纳入符合要求的新公司,从而实现指数的新陈代谢、长生不老。

为了保持指数的代表性,大部分指数都会设定标准的调样周期。以A股指数为例,一般为季度、半年度、年度调样为主。

另外,部分指数还会限定调样的比例(如20%),避免因过高比例的调样,导致指数的风格波动较大。

一般来说,大部分宽基指数调样以半年为周期,如沪深300、中证A500、中证1000等,调样时间在6月或12月的第二个星期五的下一个交易日。

部分板块宽基或成长性指数,往往采用季度调样,如科创50、创业板指等,从而满足样本空间较大的变化。它们的调样时间往往在3、6、9、12月的第二个星期五的下一个交易日。

而相对稳定的价值类指数,一般采用年度调样,比如上证红利、中证红利等,它们的调样时间在每年的12月的第二个星期五的下一交易日。

不同的调样周期、调样比例,会对指数产生不同的影响。尤其请注意当某指数没有限定调样比例时,往往会带来较大风格变化。

比如500质量成长与红利质量,因为没有限制调样比例,每次调样都是大开大合,导致样本变化频繁,指数波动较大,不利于我们基于估值的投资。

3、基于编制方法,查看最终展现

如上文所言,在指数详情页面,除了编制方法,我们还能看到:指数单张。指数单张就好比是基于这个编制方法,最终得到的具体画像。

在指数单张中,我们能看到该指数运转的最核心信息(每月更新一次):

1、指数基础信息:如基日、基点、样本数量、调样周期、指数代码等;

2、指数走势与收益率:近5年走势图,各不同阶段的收益率与波动率;

3、指数的基本面与样本分布:如市盈率、市净率、股息率、市值规模等;

4、市场与行业权重分布:可以查看指数成份股各交易所占比,各行业分布;

5、十大权重分布:企业名称、所属行业、所占权重等;

6、调样结果:最近调样时间、调样比例、下次调样时间等;

7、衍生指数:全收益代码、净收益代码等,这个全收益代码非常关键,是衡量指数收益率的重要手段,因为其包含分红再投入,尤其针对高股息指数,更为关键。

至此,我们的指数编制探索之旅差不多该结束了,基于上述内容的探讨和学习,我相信大伙对指数的研究有了一个相对体系的方法。

指数基金是权益资产,同样是高风险资产,只有更扎实的学习和更基础的研究,才能让我们在风云诡谲的市场里站稳脚跟,在面对惊涛骇浪时才能闲庭信步。

知根知底,才能有的放矢,才能高枕无忧。

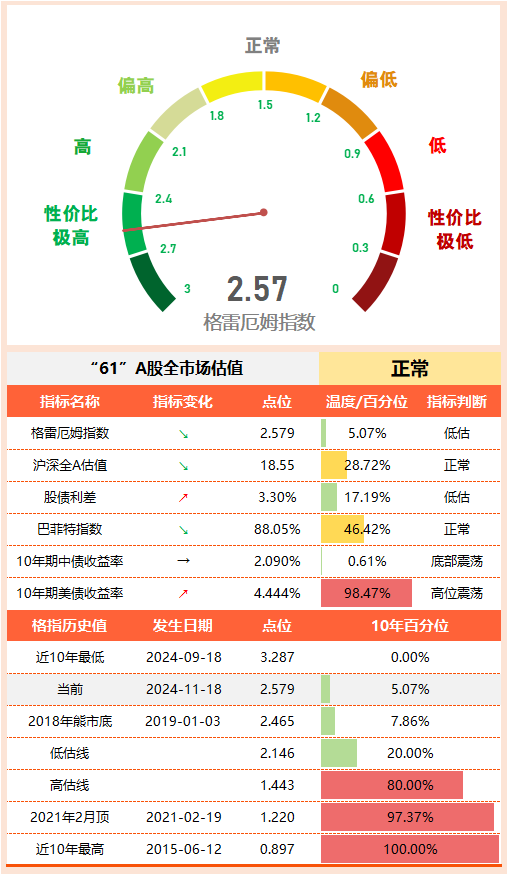

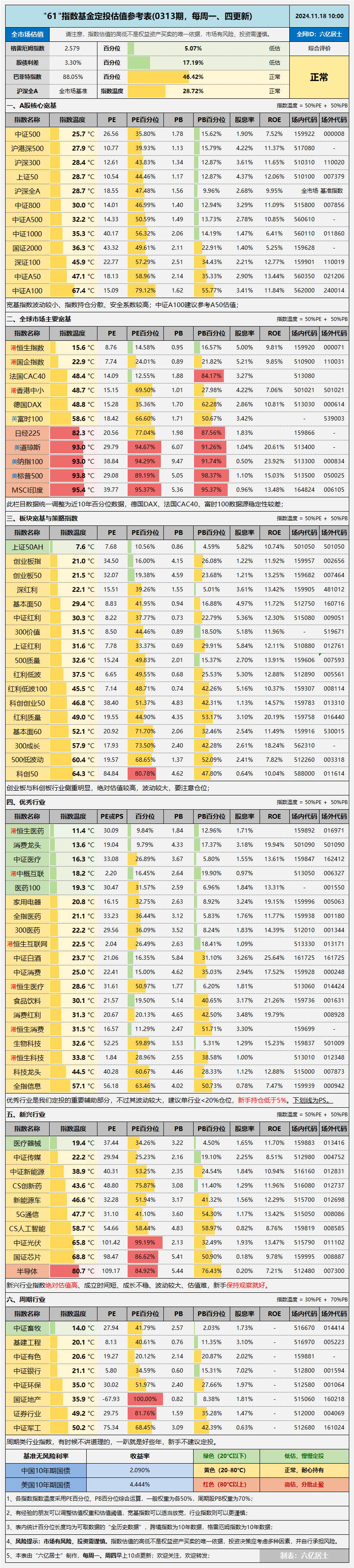

02 61全市场估值仪表盘

03 “61”指数基金估值表(0313期)

==================

今天这篇虽是新手入门文,但这却是掌握指数编制方法、理解指数特性、掌握指数定位的基本办法,是真正成为合格指数基金投资者的必由之路。

过程或许枯燥,甚至会嫌烦,但61始终希望朋友们在动手之前,一定要做这些基础工作。只有理解不同指数特性,明白不同指数定位,认知不同指数风险,最终才可能搭建出契合自身需求的投资组合。

穿越牛熊,不能只靠信念。

==================

数据整理不易,还望多多点赞、转发支持。

$沪深300ETF(SH510300)$ $科创50ETF(SH588000)$ $创业板50ETF(SZ159949)$

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本文作者可以追加内容哦 !