作者|睿研消费 编辑|MAX

来源|蓝筹企业评论

汤臣倍健何时走出自己的至暗时刻,不是一个短期可以有答案的问题。

在不佳的半年报发布后的数月里,国内的保健品赛道一哥的汤臣倍健(300146.SZ)不断经历着来自各方的怀疑,有关“汤臣倍健到底还行不行?”的讨论一度甚嚣尘上。

10月25日,汤臣倍健发布了最新一期季报。而伴随着这份三季报所呈现出来的,这个昔日的保健品龙头,或许已经抬不起头来了。

大跌眼镜,十年最大衰退

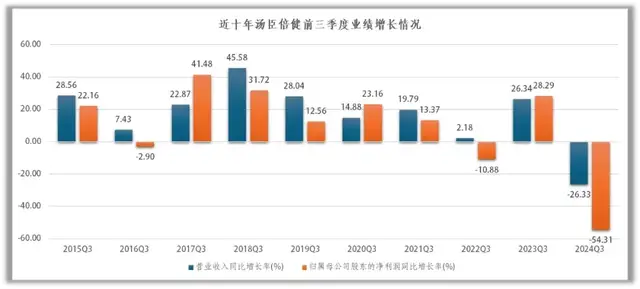

根据三季报数据,2024年前三季度,汤臣倍健实现营业收入57.34亿元,较上年同期降低26.33%;实现归母净利润8.69亿元,较上年同期降低54.31%。汤臣倍健的收入与利润均出现了较大程度的降幅。

三季度的大幅缩水,不过是今年以来糟糕业绩的延续。

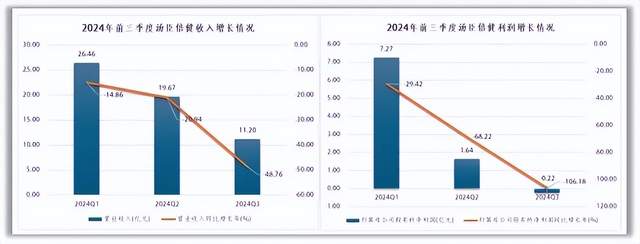

根据财报数据,汤臣倍健实现营业收入26.46亿元,同比降低14.87%;实现归母净利润7.24,同比降低29.43%。2024年第二季度,汤臣倍健实现营业收入19.67亿元,同比降低20.93%;实现归母净利润1.64亿元,同比降低68.12%。2024年第三季度,实现营业收入11.2亿元,同比降低48.76%;实现归母净利润-0.22亿元,较上年同期降低106.3%。

可以看出,汤臣倍健前三季度的业绩表现就是断崖式的下跌。收入规模不断缩水,且同比降幅不断扩大;利润表现更为极端,今年第一季度利润收入尚有7.27亿元,到第二季度则仅有1.64亿元,第三季度则直接亏损。

这业绩下坡路,是肉眼可见的越走越快了。

如果追溯历史沿革,可以发现,今年三季度的业绩已经是近十年来同期最差一个季度。

在今年以前,汤臣倍健前三季度最低的收入增长水平在2022年,为2.18%;最低的利润增长水平在2016年为-2.9%。

不光是增速上,总量规模汤臣倍健同样退步明显。

2024年前三季度,汤臣倍健的收入规模为57.34亿元,已低于2021年同期水平;利润规模更是大幅度减少,今年前三季度利润规模为8.69亿元,已不及2018年的同期规模。

可以说,汤臣倍健正在经历一场十年来的最大衰退。

行业发展向左,汤臣倍健向右

作为国内保健品行业的龙头企业,汤臣倍健眼下可谓是面临着不小的危机。那龙头企业尚且如此,国内保健品行业的发展,是否也面临的巨大的困境呢?

事实上,国内保健品行业增长并没有停止。

根据魔镜洞察的《2024二季度消费新潜力白皮书》数据,2024年Q2线上保健食品市场销售同比略增5.0%,整体销售额超过319亿元。白皮书认为,“随着消费者对健康和营养产品需求的不断增长,线上保健食品市场有望继续保持其增长势头。”

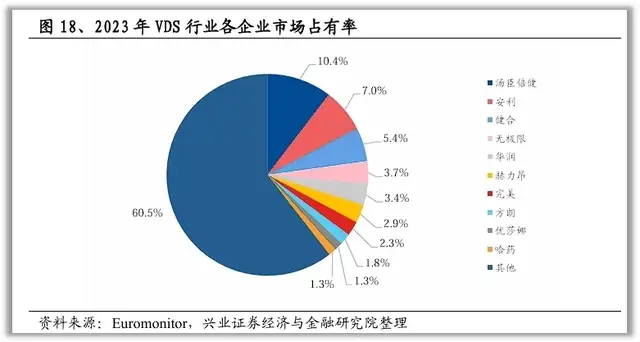

兴业证券研报显示, 2023年汤臣倍健市占率为10.4%,稳稳的占据国内VDS市场的龙头地位,市场的二、三名分别是安利与健合,市场占有率分别为7%与5.4%。目前,国内的竞争格局相对比较分散,行业CR3仅有22.8%。

汤臣倍健的一季报与半年报披露,第一季度线上销售的收入为9.09亿元,第二季度的线上收入为10.44亿元。粗略估算,汤臣倍健第二季度线上销售收入约占总市场线上销售收入的3.27%,与其市占率第一的地位相去甚远。

同时,仅以线上渠道来看,保健品行业在第二季度呈现的仍是整体增长的趋势,以约5%的增速保持增长,而汤臣倍健在第二季度则是下降的趋势,行业龙头呈现了与行业发展相反的趋势。

白皮书还表示,随着消费者对于健康生活方式的追求,消费者呈现出个性化和精细化的健康管理需求。体重管理、运动营养、女性健康以及消化肠道等细分功效领域增长强势,成为了保健品市场中新的增长点。

以汤臣倍健天猫旗舰店为例,目前付款人数超过二十万的共有三款产品,分别是蛋白粉、液体钙和B族维生素片,其中蛋白粉下单数更是超过三十万;超过付款人数超十万的共有两款产品,分别是VC维生素片和女士复合维生素片。支撑主品牌“汤臣倍健”销量的仍是以蛋白粉、维生素、钙片等类型的传统类型的保健品。

很明显,汤臣倍健目前也在新的细分赛道上进行尝试,但作为市场龙头面对更为小众的消费习惯,汤臣倍健表现出来的仅是浅尝辄止。

在细分赛道新类型产品方面,目前店铺中销售的仅有两款,一款为“虾青素胶原蛋白肽”饮,另一款为“Yep小绿盾益生菌”,销售规模约为5万+级别。

尽管还维持着国内VDS行业第一的姿态,但实际上,对于消费者来说,随着线上电商的不断发展,繁多的海外品牌进驻电商平台,而消费者不同的细分需求,也在此得到了满足。

根据三季报,2024年前三季度,主品牌“汤臣倍健”实现收入31.94亿元,同比下降29.20%;“健力多”实现收入6.98亿元,同比下降29.90%;“lifespace”国内产品实现收入2.71亿元,同比下降29.55%,境外LSG实现收入6.84亿元,同比下降11.66%。

汤臣倍健旗下的品牌几乎全军覆没,前三季度没有一个保持增长。对于惨淡的前三季度业绩,汤臣倍健在投资者电话会中回复称,“公司以提升经营质量为核心目标,聚焦核心品牌、核心渠道、核心品类,主动调整部分品牌运营策略和资源投放;第三季度,公司推动两大核心产品迭代升级的进程慢于原规划。上述经营调整对公司业绩带来较大的压力和影响。”

对于下一步的经营策略,汤臣倍健将目光放在了在线下开展两大核心产品的“百日会战”,主要举措为增加资源推动蛋白粉与健力多迭代升级。

产品力不足,扩产多年未完工

汤臣倍健的业绩的失利,或许不是靠某几个产品升级换代就可以改变的,主品牌连一众副品牌都出现了严重的下滑,是否代表着汤臣倍健的产品在市场中失去了竞争力呢?

在2022年年报中的致股东信中,汤臣倍健董事长表示,“强科技是老龄化趋势下VDS的致胜关键。”

那汤臣倍健是如何做的呢?

从汤臣倍健的研发投入上,并无法看出“强科技”的数字表现。

作为一家保健品赛道上的龙头企业,汤臣倍健的研发支出可谓是相当的低。

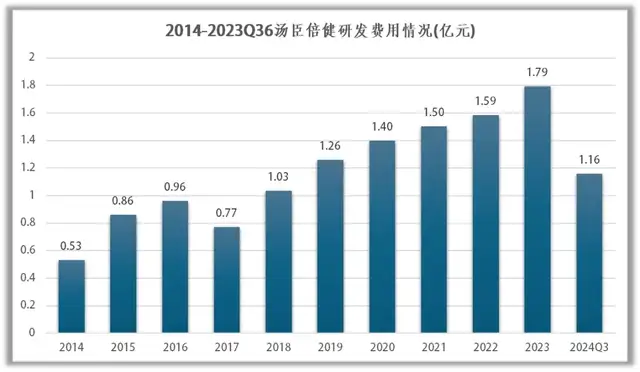

根据三季报最新披露的数据,2023年前三季度研发费用支出共1.16亿元。继续往前追溯也可以发现,汤臣倍健近十年来研发费用支出都未超过2亿元。

自2014开始,除2017年以外,汤臣倍健研发费用整体呈现增长趋势,但最高仅有1.79亿元,2023年汤臣倍健营业收入为94.07亿元,约占当年营业总收入的1.9%,不到2%。

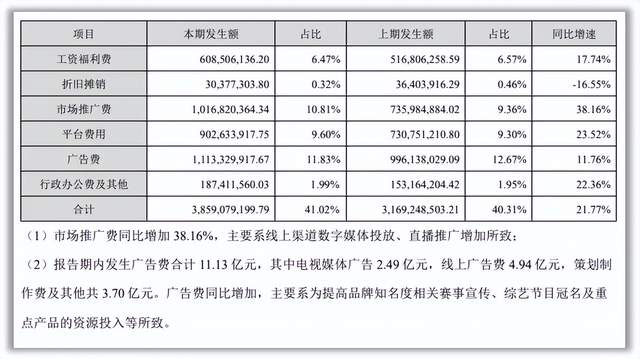

2023年同期,汤臣倍健的广告费达到了11.13亿元,这笔广告费几乎相当于2014年-2023年十年汤臣倍健研发费用支出的共计总和,共计11.7亿元,一年的广告费用就抵得上十年研发。

这样的表现,想给自己打上“强科技”的标签,多少有点不够说服力。产品不够科技,就只能狠狠地在广告上发力,这倒也合乎情理。

同时,从汤臣倍健的项目建设进度中,也能看到一些端倪。

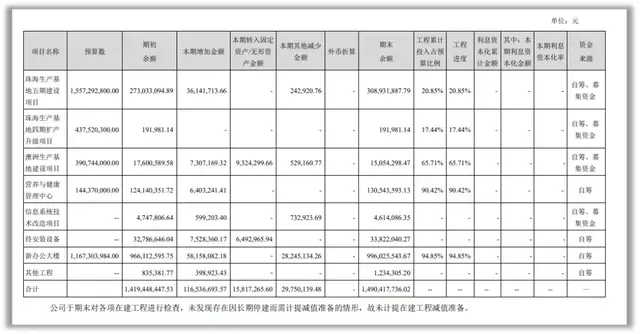

2021年5月,汤臣倍健通过定向增发的方式,募资30.86亿元,用于珠海生产基地四期扩产升级项目、珠海生产基地五期建设项目、澳洲生产基地建设项目、数字化信息系统项目等四大项目的建设。

根据定增报告,四期扩建项目是扩大相关剂型产能,五期建设项目主要是建设膳食营养补充剂原料植物提取中心和膳食营养补充剂的片剂、粉剂、软胶囊、口服液及益生菌生产车间;澳洲项目也主要是建设益生菌及膳食营养补充剂片剂生产厂房。

根据2024年半年报,这一批扩产项目均未完工。珠海五期项目工程进度为20.85%;四期扩产项目仅有17.44%,澳洲生产基地为65.71%,均是未完工状态。同时,也能看出四期的扩产计划已经停滞,今年上半年并无资金投入。

2021年计划的产能扩产项目一项都没有完成,但2023年计划修建的新办公大楼目前已完成了94.85%,进度神速。

从汤臣倍健的上半年产能情况来看,汤成倍健正面临着销售不佳,进行减产的局面中,在这种情况下,又怎么还会去推进产能扩建。

在2022年的致股东信中,汤臣倍健董事长说,“现在的我们怎么做,就决定了汤臣倍健的未来能成为什么。”

免责声明:本文基于公司法定披露内容和已公开的资料信息整理,文章不构成投资建议仅供参考。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:蓝筹企业评论

本文作者可以追加内容哦 !