文| 周君芝、陈怡

核心观点

10月数据给出的信号颇复杂,社零和地产销售有明显改观,然而地产投资、工增等分项仍在下滑。如何交易这份经济数据?

10地产销售和社零反弹,映射前期政策加力。政策效果还将延续一段时间,持续性需要跟踪。

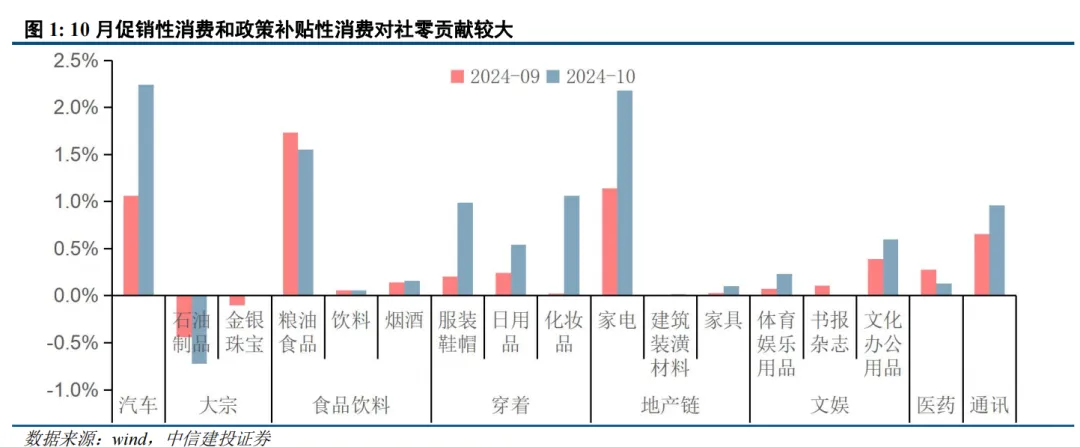

以旧换新以及促销费政策推进,家电、汽车、化妆品和鞋帽纺服四大板块共振,推升9-10月社零同比。

9月底开启新一轮地产政策放量,10月地产销售以及居民信贷均有改善。

最重要的两大驱动项,地产投资和出口,10月尚未迎来趋势拐点,说明经济内生趋势未变。

市场是否应该从流动性交易进入到基本面交易,关键取决于宏观内生趋势是否发生根本性转变。我们认为目前流动性行情尚未结束,基本面交易尚未启动。

事件&简评

11月15日,统计局公布10月经济数据。10月份,规模以上工业增加值同比实际增长5.3%,社会消费品零售总额同比增长4.8%,全国固定资产投资累计同比增长3.4%。

简评

9月下旬以来,一揽子增量政策落地。市场关注经济数据是否迎来实质性好转,以及如何评估政策效果的持续性。

10月经济数据给出的信号颇复杂。消费、地产销售有明显改观,然而制造业投资、工增等分项继续下滑。

数据似乎指向前期最为疲软的内需改善,供需格局是否真的有所逆转?现在是否迎来基本面交易时刻?这是面对10月数据,市场最关注的问题。

一、首先需要确定,10月的宏观内生趋势未变。

中国经济两大动能,一是地产,二是出口。判断经济大方向有没有变化,我们更关注地产投资和出口两大变量。

10月地产投资当月同比跌幅再度扩大,地产主线没有变化。

10月地产投资当月同比跌幅达到-12.4%,触及去年12月以来的新低。

住宅施工面积和新开工面积出现同步转弱,1-10月住宅施工面积、新开工面积累计同比下降-22.6%,-12.4%,较前值分别下行0.4%、0.2%。

出口延续今年5月以来的下降趋势,工业生产表现再度转弱。

10月规上工增同比增长5.3%,较前值回落0.1pct。细分行业中,和出口联动更为密切的通用设备、专用设备、铁路船舶、以及电气机械等中下游制造行业生产同比下滑幅度更为明显。

结合之前公布的10月PMI出口新订单、以及PPI中下游制造业数据,共同佐证了我们在《异常出口如何理解?》对出口趋势的判断,当前出口并未结束今年5月以来的下降趋势。

二、地产销售和消费这两大内需数据,10月读数改善更多起因政策的短期效果。

10月经济数据第一个亮点是,社零明显反弹。

10月社会消费品零售总额同比增长4.8%,较前值增长1.6pct。

家电和汽车零售分项连续第二个月提振社零消费,占社零同比涨幅的四成;化妆品和服装鞋帽分项分别录得11.6%和47.4%的同比高增,占社零同比涨幅的近两成。

家电和汽车消费表现仍受益于以旧换新政策。

高频显示,截至11月11日,汽车报废更新补贴申请188.6万份,置换更新补贴申请超180万份,2160.8万名消费者购买8大类家电产品3271.9万台。重点监测的电商平台上油烟机、燃气灶等品类增长领先。

化妆品和服装鞋帽同比贡献的异常高增,则与双11大促较为相关。据星图数据显示,今年双十一全网全品类销售增幅靠前的品类,除了得到政府消费券加持的“家用电器和手机数码”,排名第三和第四的品类就是个护美妆和服装,两者销售额均录得20%以上的增长。

10月经济数据第二个亮点是,地产销售好转。

10月房地产销售面积和销售额均出现边际修复。1—10月份,新建住宅销售面积和销售额分别下降17.7%、22.0%,分别较前值收敛1.5pct、2pct。

自9月下旬以来,降存量房贷利率、降低首付比例、优化保障性住房再贷款、延长部分房地产金融政策等一揽子地产利好政策密集出台,地产政策发力的节奏和力度发生积极变化。

受益于9月下旬以来地产支持政策的积极表态和加速落地,10月商品房成交同步转好。

与地产销售数据改善相呼应的是10月居民信贷也显著改善。

三、9-10月经济数据改善,呼应7月以来增量政策发力。相关政策效果还将延续一段时间,持续性有待观察。

一揽子稳增长政策对经济的增量效果,在9月经济数据中已开始显现。

观察当前财政和消费刺激政策效果的持续性,10月的数据细节可提供两条线索。

第一,10月汽车社零销售环比由正转负,结束7月以来的修复趋势,或指向消费补贴的效果正在边际递减。

边际上看,10月汽车社零分项环比-1.92%,较前值大幅回落,结束了过去两个月的上行趋势。

7月24日,国家发展改革委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,汽车补贴力度翻倍。随后,7-9月汽车社零销售环比由负转正,涨幅迅速扩大分别录得3.82%、15.12%。

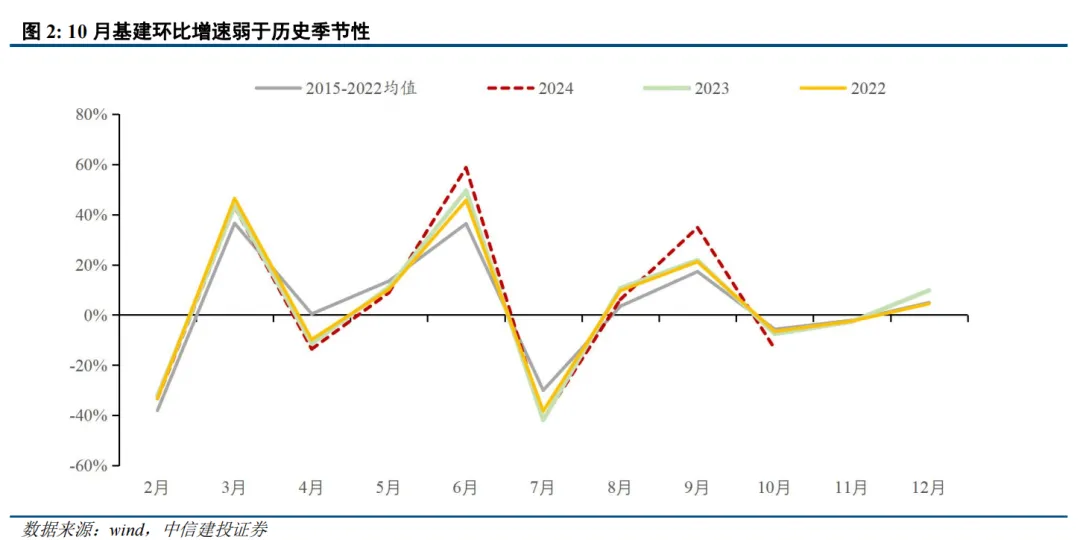

第二,9月以来财政收支加快,10月基建投资增速环比仍弱于历史季节性,后续实物工作量效果待观察。

10月基建投资当月同比增长10%,较前值回落7.5pct。环比方面,10月基建投资环比录得-13%,大幅低于往年季节性,并未延续9月的超季节性表现。高频数据同样显示,10月螺纹等主要建材表观需求未有改善。

三季度以来政府融资加快,9月财政支出也出现加快迹象,但结合9-10月的基建和高频数据,目前尚未看到项目开工大幅好转的迹象,政策效果仍需保持观察。

风险提示:

消费复苏的持续性仍存不确定性。今年以来,居民消费开始回暖,但恢复水平有限,未来延续低位震荡,还是能继续向常态化增速靠拢,仍需密切跟踪。消费如持续乏力,则经济回升动力受限。

地产行业能否继续改善仍存不确定性。本轮地产下行周期已经持续较长时间,当前出现短暂回暖趋势,但多类指标仍是负增长,未来能否保持回暖态势,仍需观察。

欧美紧缩货币政策的影响或超预期,拖累全球经济增长和资产价格表现。

地缘政治冲突仍存不确定性,扰动全球经济增长前景和市场风险偏好。

风险提示:本资讯所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,仅供参考,不代表中信建投基金观点,且不构成投资建议。中信建投基金对信息的准确性和完整性不做保证。观点不构成产品未来业绩保证,请投资者审慎作出投资决策。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何投资建议或保证,亦不作为任何法律文件。基金有风险,投资须谨慎。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

$中信建投沪深300指数增强A(OTCFUND|015061)$

$中信建投中证500增强A(OTCFUND|006440)$

$中信建投中证1000指数增强A(OTCFUND|015784)$

$中信建投轮换混合A(OTCFUND|003822)$

$中信建投惠享债券A(OTCFUND|018977)$

本文作者可以追加内容哦 !