价的倍增来自己于主力为了腾出一个出货的空间。出货的空间涉及到主力运作的成本,股价运行的时间越长成本则越高。因为其中涉及到吸筹洗盘,这个过程中价格不断地高低涨跌,主力在买进卖出后就会成本越高。多数人的思维是主力吸筹打压后就会成本越低,这是一个很致命的错误。

第一局:是主力先灭了自己

主力吸筹首先是先让自己灭了,自己先死掉的一个过程。这是一个什么过程。我打个比方,做个假设你们才能很清晰的知道过程。

某个私募公司请一组操盘手,让首席操盘手带领一帮人操作股票。这个方案的实施很简单,就是每天买股票,之后能做的就是低价卖出。直到这组操盘手把钱慢慢的亏完,操盘的方案就是要价格打下去。这组操盘手要干的就是止损!主操盘手每天干的就是怎么压价,低价卖出。这组操盘手到了价格必须止损的位置,必须动手卖出股票。卖出股票后又买回,下跌后又止损。这样散户在股票上看到的就是价格一直披靡不振,横盘后又是下跌。明明看到价格要上涨了,结果又跌了。这个过程你会觉得莫名其妙,而且上市公司也会消息面真空化。甚至可能上市公司还会出很多利空的消息配合股价下跌。当然这组操盘手执行完操盘计划后就会离开公司,不明不白引咎辞职。

打压股价在正常人的思维里是做T波段,主力在想办法做差价降低成本。其实这是一种错误的思维。凡是大行情的股票,都是主力先弄死自己,先把自己埋葬了。而股价打压后,才是漫长的吸筹过程,但是你必须计算之前打压的时候亏的成本。这在一般的交易看盘软件里是看不到的。说难听点,软件能看出,岂不是个个都发财了。

比如一个股票从12元跌到5元。你觉得只有散户亏钱,那是错误的。而是主力先砸死自己。只有砸死了,你才可能在5元,6元。10元,甚至12元就全部卖掉股票。而且20元你卖得更加的不亦乐乎!这在九安医疗的走势中你就可以看出一斑!

你们可以去看看九安医疗的日线,其实它再次从5元到20才是整个吸筹的过程,而从12砸盘到5元的那个区域则是不计成本的砸,主力自己都必须死掉的一个过程。然而那个漫长的过程,因为人性的正常思维是扛不住的。只有一些不正常的人能往死里扛,是极少数的。而那些极少数的人能在后面的拉升中赚钱,但也是极少数的。那些极少数的幸运者的理念就一个:老子亏钱了,不往死里翻倍就不出。

这个股票告诉你什么?赚钱是极少数的极少数,不信你去翻看股票底部的时候所有股吧里的人的思维。这种选股和扛住下跌是正常人无法承受的。所以还有一个理念必须告诉你,那就是你买进股票不一定马上赚钱,往往很多龙头股都是必须自己能扛住洗盘的亏损才能赚大钱。但是正常的操盘理论又告诉你,必须做好止损,必须做安防保护。所以一切都按照正常的思维操盘的话,你根本无法战胜这个市场。

大凡股票上涨的空间越大,打压的过程越长。账户承受的亏损也越大。但是正常人受不了,这是因为选股的最初没有一个系统化。没有系统化就没有了持股的信念了,下跌之后根本住不到持有的稻草绳了。

多数的股票炒概念炒题材,你以那种思维炒股就像买体育彩票奢望中奖。但在股市里简直是开国际玩笑。4000多家股票选一,你有多少的中奖概率?炒概念炒题材的方法,你又能盈利多少?你又有多大的胆量能全仓进去,ALLIN!而炒概念炒题材是无法做到潜伏的,等股票消息明朗了,你又哪里有机会切入?比如中航电测的打压过程中,你能精准的进去潜伏?而中航电测这种重组题材的股票,4000家你又能猜中哪几个要重组能精准的潜伏。但问题又来了,万一你扛死了。万一股价一跌不回头了呢?像很多股票最后的结局是退市去三板了。所以这种选股奢望扛住熬住是很绝望了,多数人最后的结局要吗赚没多少钱,就是亏损甚至重亏出局!

第二局:私募主力倒给公募主力

很多股票在底部的时候,消息面是真空的,所以只有私募在运作。价格倍增到一定的高位就会有大量的公募大举进驻。那问题又来了,股价既然都已经翻倍了。股价已经在历史高点了,为什么公募要进驻?因为价格到了高点,消息明朗化,公募要收集筹码比较简单多了。私募要出货,很多散户急于套现。公募可以大肆的收掉筹码,省掉很多的时间。

公募在高位继续做高股价,利用的是行业的风口,上市公司的利好消息不断。在高位的时候,很多散户会在消息的引导下也参与进去。筹码会变得高度的集中,从原有的分散变为集中化。这里有一个极端的共同思维:从公募基金经理和多数的散户都极度看好公司的发展,这是支持股价继续倍增的原因。

股价在高位倍增后,因为思维的洗脑后就会变成市场的一种默认。比如宁德时代的500元,你会觉得那是应该的必须的。这是整个市场的一个集体认知。而股价的涨跌,没有形成暴跌是因为标的物稀缺。说难听点,4000多家股票真正的龙头企业又有几个?否则高瓴基金怎么会高位去买格力让它往死里跌。这是因为真正值得投资的A股并不多,太多的股票进去后就是死路一条了。所以你必须理解公募为什么高位接盘很多股票。因为它必须有一个合理性!所谓合理性就是最基本的认知合理!说简单点就是买的是风口的股票,企业业绩正常解释得过去的股票。至于公募基金买完到底能不能赚钱,还会不会上涨,鬼知道了。

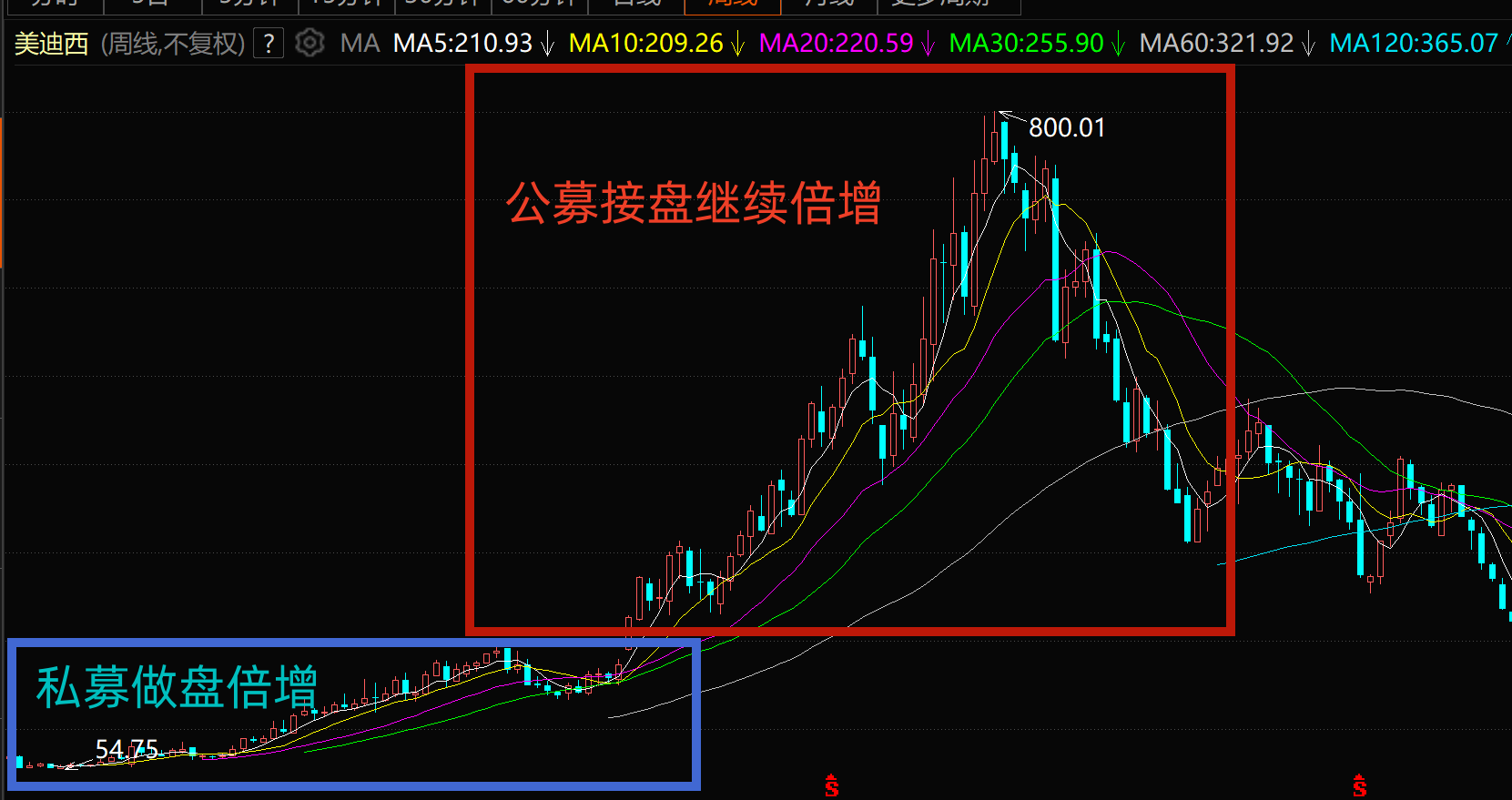

低位私募做盘拉升,高位公募接盘继续做高股价倍增,在很多的股票中是可以看到的。只要你翻看股票的股东持股就可以明白。在这里以美迪西为例子,大家可以去看看。

这是美迪西的周线,价格从50多元到200元的时候,公募基本每一个影子。而当股价到200元的时候,公募扎堆入驻,价格最后到了历史最高800元。而在运行过程中,基本面都很高光,散户也知道这是一个CRO的好公司。然而这个图看起来都很简单,但过程是很漫长的,其中还夹杂深幅的回调。除非你起步就非常看好这个公司,否则你是无法成功的在里面获利2-10倍。因为一个回撤就会把你打败!而大家也可以看到股价上涨后的下跌,这就是前面的倍增腾出空间的原因。它深度符合了上市公司的利益。也就是我说的起步必须是私募做上去股价而不能是公募。初始的股价上涨必须是不明不白不清不楚。而最后的腾出倍增的空间必须是整体思维一致,下能在下跌的过程中有多数的散户参与买进。股价在高位的时候,必须让所有散户都能集体的都觉得必须买一买博反弹。而对行业的认知热情必须都认可,否则无法顺利出掉筹码。

至于上市公司是最愿意看到如此,因为股价不管怎么跌都能有好的价格成功的减持。而如果是股价短期的上涨一波,没有倍增就下跌是不符合上市公司的利益的。多数的上市公司是为了上市后减持,很少是为了做大做强的。这也是为什么你看到很多股票上涨后,很多公司就急于减持的原因了。而多数龙头公司有底气能支撑住股价比较长期的上涨,就会有计划的配合公募了。龙头公司不急,因为它本身就是行业的龙头企业撑得住场面。但是我们炒股必须是遵循一个原则:一个股票只开一次花,你炒它一次就够了!

本文作者可以追加内容哦 !