市值管理新规,这个新规对我们这些普通投资者来说,意味着什么呢?别急,让我用大白话给大家慢慢道来。

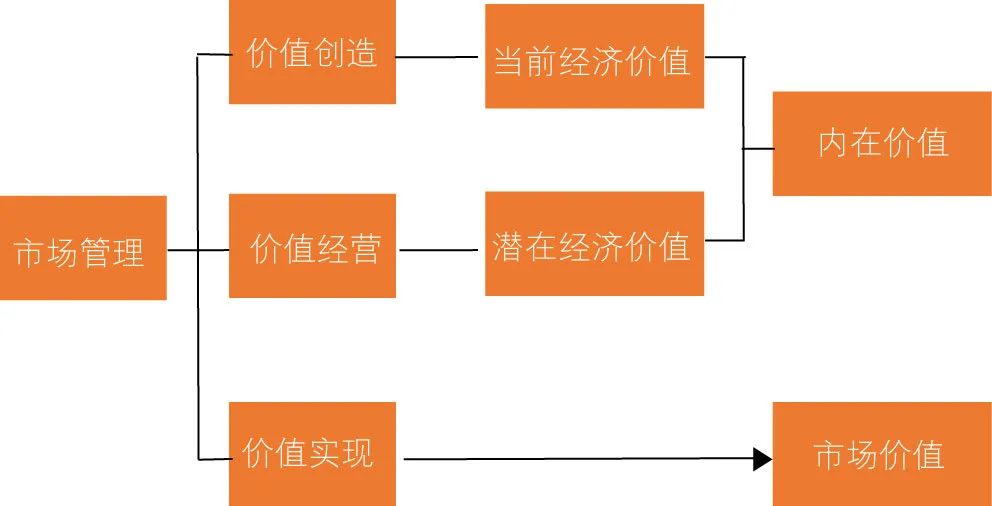

首先,这个新规的核心,就是要让上市公司更加关注自己的投资价值,并且通过各种合法合规的方式,让这个价值得到合理的体现。

这就像是,一个公司如果做得好,那么它的股价就应该反映出它的好,这样我们这些投资者才能从中得到应有的回报。

新规里提到了几种方法,比如并购重组、股权激励、员工持股计划、现金分红、投资者关系管理、信息披露、股份回购等。

这些听起来可能有点复杂,但其实它们都是公司用来提升自己价值的手段。

比如,并购重组就是公司通过合并或者收购来变得更强大;

股权激励和员工持股计划则是让公司的员工和管理层更有动力去提升公司的表现,因为他们也能从中获益;

现金分红就是公司把赚的钱分给股东,让大家都能享受到公司成长的成果。

这个新规还有一个很重要的点,就是它强调了上市公司要保护我们这些中小投资者的利益。

这就像是,公司不仅要想着怎么让自己变得更好,还要想着怎么让我们这些支持它的小股东也能从中受益。

我觉得,这个新规对于我们这些普通投资者来说,是一个好消息。

因为它意味着公司会更加注重我们的利益,也会更加努力地去提升自己的价值。

这样,我们投资的公司如果做得好,我们也能跟着受益。

当然,我也听到了一些不同的声音,有人说,管住减持才是当务之急,不然股市上不去,你说什么都没人信。

我觉得这个观点也有一定的道理,毕竟如果公司的大股东们老是想着减持套现,那我们这些小股东的利益确实很难得到保障。

所以,我想在这里问问大家,你们对这个新规有什么看法?

你们觉得这个新规能给我们带来什么好处?

或者你们有什么担忧和建议?欢迎在评论区交流,让我们一起讨论,一起为我们的投资之路添砖加瓦。

最后,我想说的是,投资是一个长期的旅程,我们需要关注公司和行业的基本面,也需要关注这些新规对我们的影响。

让我们一起保持积极的态度,用智慧和耐心去迎接每一个新的挑战。

别忘了,我们不仅是投资者,也是这个市场的参与者,我们的声音和行动,都能让这个市场变得更好。

好了,今天的分享就到这里,希望大家都能有所收获。如果你们有更多的想法和观点,记得在评论区告诉我,我们一起讨论,一起成长。谢谢大家!

注意:在评论区,我经常收到许多关于ETF网格交易的问题。为了更有效地解答大家的疑惑,同时避免重复回答相同的问题,我决定在这里毫无保留地公开分享我的完整交易方法,供大家借鉴和参考。

“阴极生阳,阳极生阴” ,大家好,我是芭蕉,专注ETF网格交易,分享ETF操作及行情分析和交易干货。

感恩每一位关注芭某的家人,请“点赞 ”为芭某加油打气!家人们的支持,是芭某持续分享的最大动力。

如果大家对以上内容有什么疑问和看法,欢迎评论区留言,我们一起集思广益交流探讨。每一条评论我会认真阅读和回复。

家人们放心,后续市场行情一旦变化,芭某会及时发文通知,大家敬请关注。

《芭蕉ETF网格交易法——入门篇》

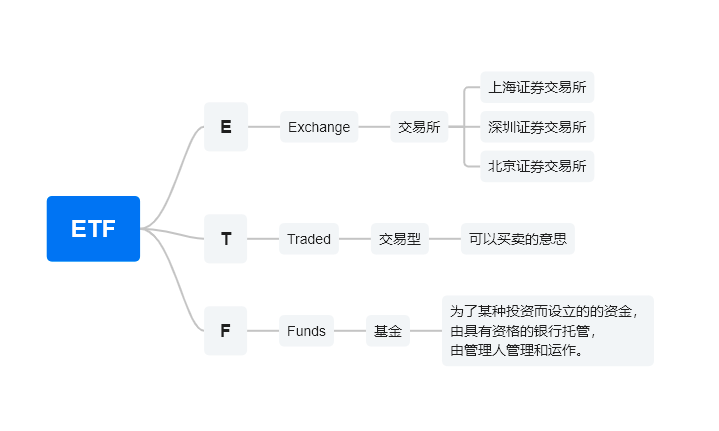

一、 《什么是ETF?》

ETF基金,全名叫交易所交易型基金,这个名字听起来有点高大上,但其实它挺亲民的。你可以把它想象成一个大篮子,里面装了很多股票、债券或者其他资产。

然后呢,这个大篮子就像我们平时在菜市场买菜那样,可以在交易所里买卖。

就是跟买股票一样,你可以通过你的证券账户,在交易所的交易时间内,随时买进或者卖出。

我自己是专注ETF基金投资的,为什么呢?首先,我觉得它特别方便。

你想啊,我只要打开我的手机,点点屏幕,就能买卖了。

而且,它的价格是实时变动的,我可以即时看到市场行情,这样我就可以根据自己的判断来操作,感觉挺自由的。

ETF基金还有一个好处,就是它通常跟踪的是某个指数,比如沪深300、上证50这种。

这意味着什么呢?就是我不用担心自己选股的能力不够强,因为ETF基金里面的股票是按照一定规则选出来的,都是些表现比较好的股票。

这样一来,我就可以相对轻松地分享到整个市场或者某个板块的平均收益。

当然了,投资总有风险嘛,ETF基金也不例外。

它虽然分散了单一股票的风险,但市场波动还是有的。

所以,我在投资之前会做足功课,看看这个ETF基金的历史表现怎么样,管理费用高不高,技术面和基本面怎么样?还有它的投资组合是不是符合我的预期。

我觉得ETF基金是个挺不错的投资选择,尤其是对我们这些想要参与股市,但又不想太费心去研究每一支股票的普通人来说。它让投资变得简单了,也让我们有了更多的时间和精力去做自己喜欢的事情。

二、 《什么是网格交易?》

网格交易。这玩意儿,说实话,挺适合我这种喜欢琢磨市场但又不想整天盯着行情的人。

想象一下,你在逛街买水果,看到橘子降价了,你就多买几斤放着。

等价格上涨了,你就卖掉一些,赚个差价。

网格交易,其实有点像这个感觉,但它是自动化的,不用你时时刻刻去盯着。

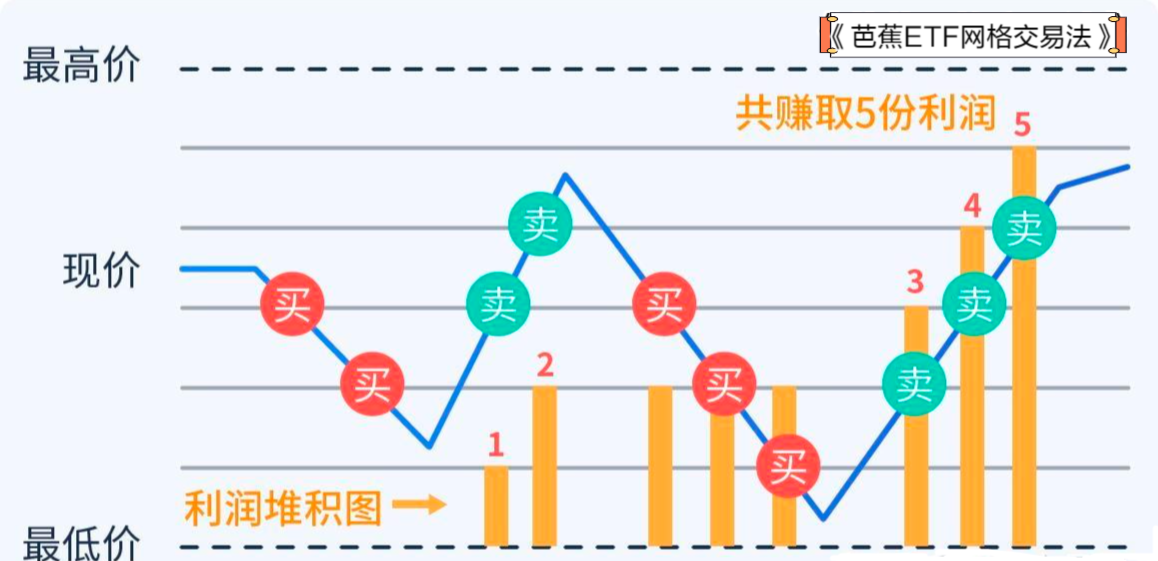

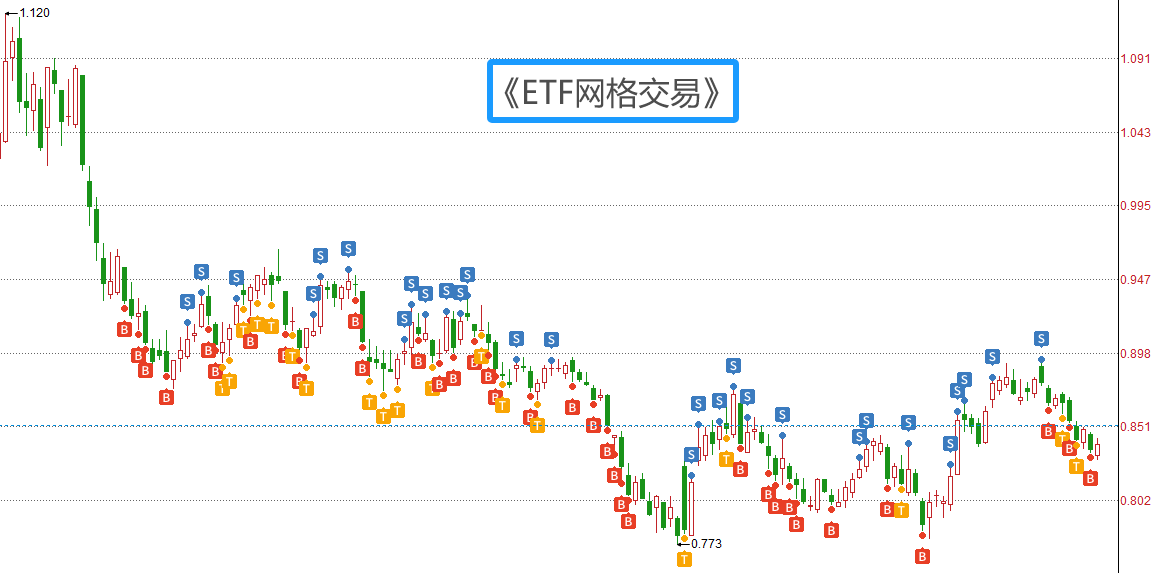

我把这个策略用在投资上,就是看准了一个产品,然后设定一系列的买入和卖出价格点。

比如我想投资某个ETF基金,我会设定如果它跌到10块钱我就买一点,每跌一块钱我就买一点,这就是我的“网格”。

反过来,如果股价涨了,比如到了11块,我就卖掉一部分,每涨一块钱我就卖一点。

这么做的好处是,我不需要预测市场到底会怎么走,也不用担心错过什么大涨或大跌。

只要价格在我设定的这个“网”里面波动,我就能稳稳地从中赚到钱。

说白了,就是利用市场的波动来赚钱。

当然,这个方法也不是万能的。如果市场一直单边上涨或者下跌,那我就只能干瞪眼了。

但话说回来,谁又能准确预测市场呢?所以,我觉得网格交易挺适合像我这样想要稳健一点的投资者。

网格交易就是个小聪明,让市场给你打工。

三、 《什么是ETF网格交易?》

什么是ETF网格交易呢?其实就是将ETF和网格交易这两者结合起来。

我会选择一个ETF产品,然后根据这个产品的波动性,设定网格交易买卖参数。

当ETF的价格达到这些预设参数的点位时,就会自动执行买入或卖出的操作。

这种方法的好处在于,它不需要我时刻盯盘,也不需要我去预测市场的走势。

只要市场有波动,我的预设策略就会帮我自动进行交易。

这对于白天要上班,不能总是关注市场的投资者来说,真的是太方便了。

当然,任何投资方法都不是万能的。

ETF网格交易也有它的局限性,比如它需要对ETF的波动有一定的了解,而且市场如果长时间单边上涨或下跌,可能会让策略失效。

但总的来说,我觉得ETF网格交易是一种比较稳健的投资方式,它可以让我在不断变化的市场中找到一个相对稳定的收益来源。

我不会过分夸大ETF网格交易的效果,也不会把它说得一文不值。

我只是觉得,对于我们普通投资者来说,找到一种适合自己的投资方法,理性地对待每一次投资机会,才是最重要的。

四、 《ETF网格交易收费吗?》

虽然用网格交易工具不用额外掏钱,但是买卖ETF本身可不是免费的哦。

就像咱们平时买点啥都得付个手续费一样,ETF交易也不例外。

首先得说的是基金公司会收一个管理费,这个钱是为了支付基金经理和团队管理基金的辛苦费,说白了就是他们为我们服务,我们得给人家点报酬嘛。

然后,银行那边还有个托管费,你想啊,银行帮我们保管资产,也得收点费用,这跟咱们存钱银行给个利息差不多一个道理。

最后,券商那边每笔交易都会收取佣金,这个好理解,就像你上超市买东西,收银员给你结账一个道理,人家提供服务,咱们付费。

这三大块费用加起来,就是每次交易ETF的时候要出的“门票钱”。

不过呢,比起那些场外基金,场内的ETF总费用要便宜不少。

所以啊,虽然交易不是完全免费的,但考虑到性价比,ETF尤其是通过网格交易来做,还是挺划算的。

五、 《ETF网格交易有什么优劣势?》

先说缺点吧,咱们不藏着掖着。网格交易,听起来挺高大上的,但说实话,它确实有些让人头疼的地方。比如资金利用率这事儿,真的不高。

你想啊,年化利润就那么一点点,对于我们这些小散户来说,有时候看都不想看一眼,因为市场上有那么多诱人的高收益机会,谁还稀罕这点小钱呢?

再说了,万一遇到单边行情,这网格交易就有点傻眼了。行情猛涨的时候,你赚的那点还不如人家满仓干的人赚得多;要是跌得太凶,手里的货可能就套牢了。

别忘了,频繁交易还有个手续费的问题,这也是个不小的开销。

不过呢,我这人就喜欢琢磨,针对这些问题,我也做了一些改良。

比如资金利用不高的问题,我会把暂时不用的钱投到中短债ETF或者国债逆回购、货币ETF这些固定收益产品里去,至少让它们也生点钱。

遇到单边行情,我就用技术分析、资金流向和市场情绪指标来判断价格区间,适当调整网格参数,尽量避免卖飞或者满仓被套的局面。

至于手续费,这个就得选对券商了,免五是基本,佣金也得控制在万分之0.5到万分之1之间,这样才合理。

当然,网格交易也有它的好处。对于那些新手和上班族来说,真的是个不错的选择。

你不需要整天盯着盘,也不需要有什么高超的交易技巧,它就像个自动挡的小车,帮你省心省力。

而且,它能帮你克服人性的弱点,避免情绪化的交易决策,减少误判市场方向带来的损失。

毕竟我们都知道,很多时候,情绪一上来,那买卖决策就容易走极端,网格交易就能帮你避免这种情况。

六、 《ETF网格交易在哪里做?》

怎么注册证券账户和选择券商呢?我们要明确一个概念,那就是证券账户。

简单来说,证券账户就是我们进行股票、基金等交易的一个账户。

有了这个账户,我们就可以在证券市场上买卖各种投资产品了。

所以,如果你想进行投资,第一步就是注册一个证券账户。

在选择券商的时候,我建议大家要关注一下他们是否提供网格交易这个功能。

一般来说,头部的券商都会提供这个功能,但是为了保险起见,我们在开户之前最好先咨询一下客服,了解一下他们的软件是否支持这个功能。

另外,我们还要关注一下券商的费率。费率低的券商可以让我们节省不少交易费用。

所以在选择券商的时候,我们一定要货比三家,挑选一个费率较低的券商。

同时,我们还要注意一下券商是否有免五政策,也就是最低五元的交易费用不收。

虽然这个金额看起来不多,但是长期交易下来,也能帮我们省下不少钱呢。

七、 《如何开启ETF网格交易?》

怎么开启ETF网格交易,这事挺简单的,分分钟搞定。

首先啊,得把咱们的钱转进交易账户里去。

这一步就跟网购前得先给支付宝充钱一样,没得商量。

不过别担心,现在转账都方便得很,手机点几下,钱就乖乖地跑到账户里去了。

接着呢,就是选一个心仪的ETF下手了。

这就跟挑对象似的,得看对眼才行。

看看这个ETF的过往表现,管理团队靠不靠谱,投资的目标领域是不是有潜力,再结合自己的投资计划和风险承受能力,综合考量一番,选出那个让你心动的ETF。

最后一步,设置网格参数。这个步骤有点像咱们做菜时候调味,咸了淡了都不行,得恰到好处。

设置网格交易的上下阈值、触发价格、买卖数量这些,都得根据自己的策略来。

比如市场波动大,你可能得设宽一点的价格区间;

要是求稳,那就得密集点,让买卖更频繁些。

搞定这三板斧,你的ETF网格交易就可以自动运转起来啦。

它就像一个勤劳的小蜜蜂,不用你时时盯着,它自己在那里忙活,帮你赚钱。

当然了,这种自动化的交易方式虽然省心,但也不是万无一失的,时不时还得检查一下,调整策略,确保一切在掌控之中。

八、 《ETF网格交易资金怎么分配?》

说到投资,我得先告诉你,我可不是那种一上来就把所有鸡蛋放一个篮子里的人。

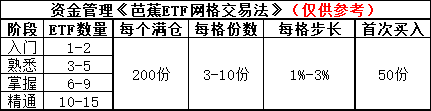

我喜欢分散风险,所以我会把我的钱分成两部分:一部分是我要整体投在ETF上的总仓位资金,另一部分是我对单个ETF的满仓资金。

比如说我有10万块钱,我可能会选10个不同的ETF来分散风险。

每个ETF我会投入1万,这就是我对单个ETF的满仓资金。

然后呢,每个ETF我会再细分成200份,每份就是50块钱。

这样算起来简单明了,每份金额就是总仓金额除以ETF数量再除以200份。

我知道很多人在资金分配上喜欢找标准公式,但老实说,这事儿真没个固定模式。

有的人可能喜欢集中火力,3到5个ETF就够了;

而我呢,可能喜欢多点选择,10到15个ETF也不嫌多。

这真的得看个人风格和你能承受多少风险。

对了,我还有个建议,就是别拿那些你短期内可能会用到的钱来投资。

我这里说的是那种至少三年以上都用不到的闲钱。

因为你知道,投资有时候会大起大落,如果突然间市场不好了,你的投资缩水了30%甚至更多,这时候如果你不慌,那说明你投的是你可承受范围内的资金额。

如果你是新手,我强烈建议你刚开始别贪多,选一两个ETF试试水深。

先用小金额操作,熟悉了再说。

等你操作熟练了,咱们再慢慢增加投资的数量。

切记切记,千万别一上来就重仓操作,那样风险太大了!

#市值管理新规来了,如何解读?#

$半导体ETF(SH512480)$

$证券ETF(SH512880)$

$酒ETF(SH512690)$

#社区牛人计划##炒股日记##强势机会##股市怎么看#

本文作者可以追加内容哦 !